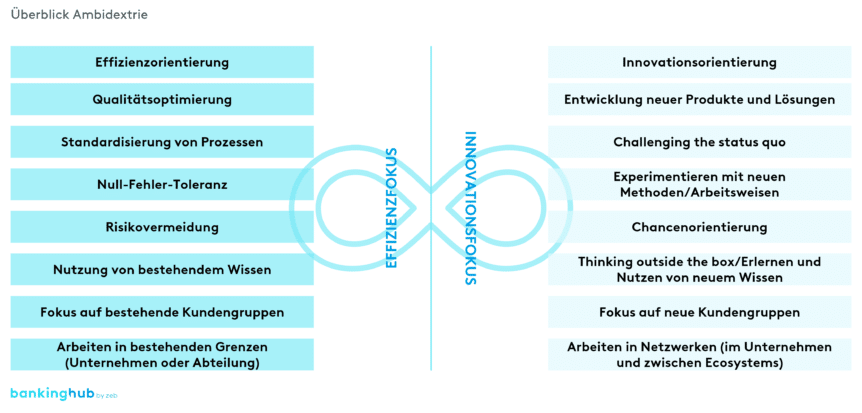

Kernaspekte der Ambidextrie

Ambidextrie erlaubt es Unternehmen, ihre aktuellen Geschäftsprozesse zu optimieren und parallel neue, zukunftsorientierte Geschäftsmodelle zu entwickeln.

- Exploitation: die Optimierung und die Steigerung der Effizienz bestehender Prozesse, Produkte und Dienstleistungen

- Exploration: die Suche nach neuen Ideen, Innovationen und Technologien sowie deren Implementierung

Relevanz von Ambidextrie in der aktuellen Banken- und Versicherungswelt

In einer sich rasant wandelnden Finanzlandschaft ist Ambidextrie, also die Fähigkeit einer Organisation, gleichzeitig effizient und innovativ zu sein, für Banken und Versicherungen von größter Bedeutung. Die fortschreitende Digitalisierung, sich verändernde regulatorische Anforderungen und der steigende Druck durch FinTechs und InsurTechs zwingen etablierte Finanzinstitute, ihre traditionellen Geschäftsmodelle konsequent zu optimieren und zugleich neue, zukunftsorientierte Ansätze zu entwickeln.

In der Bankenwelt bedeutet dies, dass traditionelle Bankgeschäfte wie Kreditvergabe und Risikomanagement weiterhin effizient sowie zuverlässig durchgeführt werden müssen, während parallel neue, innovative digitale Geschäftsmodelle und Technologien entwickelt und implementiert werden.

… und die Relevanz nimmt weiter zu

- Technologische Innovationen: Neue Technologien wie künstliche Intelligenz, Blockchain und Big Data verändern die Finanzlandschaft grundlegend. Banken und Versicherungen müssen ihre traditionellen Systeme effizient halten und gleichzeitig in diese neuen Technologien investieren.

- Veränderte Kundenanforderungen: Kunden verlangen zunehmend nach digitalen, schnellen und personalisierten Dienstleistungen. Ambidextrie ermöglicht es Finanzinstituten, ihre bestehenden Dienstleistungen zu verbessern und parallel neue, innovative Angebote zu entwickeln.

- Regulatorische Anforderungen: Die Finanzbranche ist stark reguliert. Ambidextrie hilft dabei, bestehende Compliance-Anforderungen effizient zu erfüllen und gleichzeitig flexibel auf neue regulatorische Veränderungen zu reagieren.

- Wettbewerbsdruck: Der Wettbewerb durch FinTech- und InsurTech-Unternehmen zwingt traditionelle Banken und Versicherungen dazu, innovativ zu sein, um konkurrenzfähig bleiben zu können.

Strategische Facetten der Ambidextrie

Die Implementierung von Ambidextrie in Banken und Versicherungen erfordert eine gut durchdachte strategische Planung und Ausführung. Das ist nicht nur eine operative Herausforderung. Das ist eine strategische Notwendigkeit.

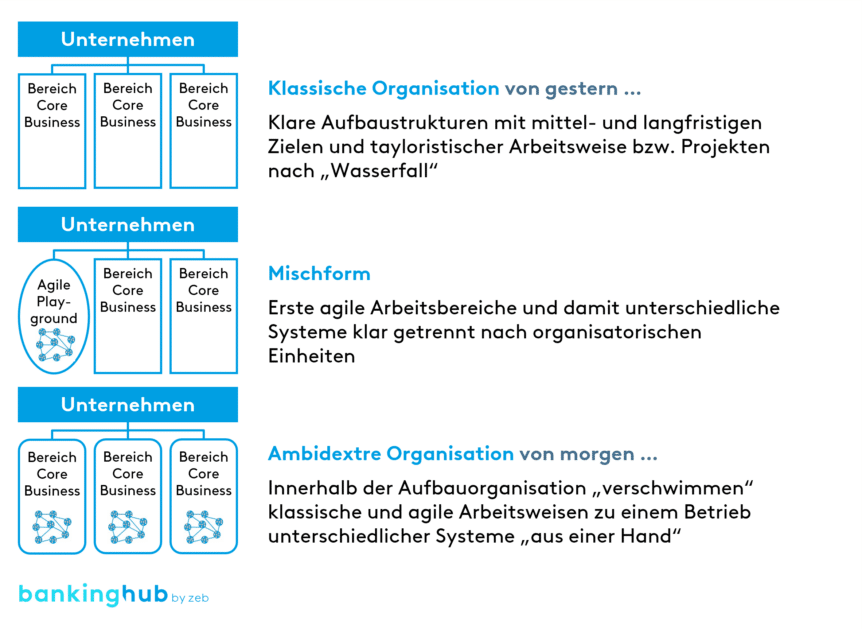

- Duale Geschäftsmodelle: Unternehmen müssen gleichzeitig in ihre traditionellen Geschäftsmodelle investieren und neue, innovative Geschäftsfelder erschließen. Dies erfordert eine klare Trennung, aber auch eine Integration der beiden Ansätze.

- Flexibles Leadership: Ambidextrie bedarf einer neuen Art der Führung, die sowohl stabile Prozesse als auch kreative Innovationen fördert. Führungskräfte müssen flexibel und anpassungsfähig sein, um beide Bereiche zu managen.

- Ressourcensteuerung: Ressourcen müssen verbindlich verteilt werden, um sowohl die Effizienz bestehender Prozesse und das Kerngeschäft als auch die Entwicklung neuer Ideen zu unterstützen. Dies kann bedeuten, spezielle Budgets für Innovationsprojekte zu schaffen.

- Kultureller Wandel: Die Unternehmenskultur muss sich weiterentwickeln, um Offenheit für Veränderungen und Bereitschaft zur Innovation zu fördern. Dies kann durch gezielte Changemanagement-Programme unterstützt werden.

Barrieren bei der Umsetzung von Ambidextrie

Die Implementierung von Ambidextrie in Banken und Versicherungen ist mit erheblichen Herausforderungen verbunden. Diese können sowohl struktureller als auch kultureller Natur sein.

- Organisatorische Trägheit: Traditionelle Banken und Versicherungen haben oft starre Strukturen und Prozesse, die Veränderungen erschweren.

- Kulturelle Barrieren: Eine Kultur, die auf Stabilität und Risikovermeidung ausgerichtet ist, kann Innovation und Flexibilität hemmen.

- Ressourcenkonflikte: Die Zuweisung von Ressourcen für sowohl bestehende als auch neue Geschäftsbereiche kann zu internen Konflikten führen.

- Komplexität des Managements: Die gleichzeitige Verwaltung von effizienzorientierten und innovationsgetriebenen Aktivitäten erfordert spezielle Managementfähigkeiten sowie Führungsansätze.

Checkliste: Umsetzungsempfehlungen für die Praxis

Um Ambidextrie erfolgreich in Banken und Versicherungen zu implementieren, sind strategische und operative Maßnahmen erforderlich. Folgende empfehlen sich für die Umsetzung:

Duale Strukturen etablieren

Trennen Sie die Einheiten für das traditionelle Geschäft und für Innovation, um beide Bereiche optimal zu fördern. Diese sollten gezielte kulturelle Besonderheiten haben, zum Beispiel eine Null-Fehler-Toleranz in Effizienzbereichen und eine offene „fehlermutige“ Kultur in Innovationsbereichen. Unterschiedliche Anreize und Zielsetzungen unterstützen dabei.

Gleichzeitig braucht es jedoch Führungskräfte, die einen Blick für Effizienz sowie für Innovation haben – egal in welcher Einheit diese tätig sind. Denn eine gänzliche Trennung führt am Ende zum Silodenken und nicht zu einem dualen, sich synchronisierenden System.

Entscheidend ist, dass klare Zielsetzungen die Erwartungen an Produkte, Prozessabläufe etc. formulieren und auch der Weg zum Ziel beschrieben ist – sei es eine erwartete Detailtiefe, Kontrollschleifen und eine hohe Umsetzungsgeschwindigkeit oder neue innovative Produkte mit Pilotcharakter. Das bedeutet, dass in einem übergeordneten Bereich ebenso beide Perspektiven verortet werden können – eine Tendenz zur einen oder anderen Welt kann die Arbeit und die Prozesse vereinfachen und auch den Teams und Mitarbeitenden bessere Orientierung geben.

Flexibles Leadership fördern

Schulungen und Entwicklungsprogramme für Führungskräfte sollten darauf abzielen, sowohl Effizienz als auch Innovation zu unterstützen und zu erkennen, sowie vermitteln, wann eine die Kreativität fördernde Führung und wann eine eng steuernde Führung zu empfehlen ist. Beides sollte jedoch in den „Werkzeugkoffer“ von Führungskräften gehören.

Atmende Zielsysteme und HR-Instrumente nutzen

Strategische und operative Ziele sollten sowohl in Effizienz- als auch in Innovationsbereichen engmaschig überprüft und angepasst werden können. Durch unterjährige Anpassungen an dynamische Veränderungen können damit auch kurzfristig neue Ziele gesetzt werden.

Dies bedeutet außerdem, dass eine Strategie in kurzen Zyklen überprüft und angepasst werden sollte. Es ist heutzutage nicht unüblich, dass kurzfristig neue Trends entstehen, die in einer Langzeitplanung zu einer neuen Priorisierung von Themen und Projekten führen.

Inkubationsprogramme aufsetzen

Implementieren Sie Innovationszentren oder Inkubatoren, um neue Ideen in einem kontrollierten Umfeld zu entwickeln und zu testen. Hierbei sollten auch effizienzorientierte Bereiche berücksichtigt werden.

Agile Methoden einführen

Nutzen Sie agile Projektmanagement-Methoden, um Flexibilität und schnelle Anpassungsfähigkeit zu fördern.

- Kontinuierlich lernen: Etablieren Sie eine Kultur des kontinuierlichen Lernens und der Weiterbildung, um Mitarbeitende auf dem neuesten Stand der Technik und der Marktanforderungen zu halten. Neues zu lernen bedeutet auch zu verlernen!

- Fehlerkulturen anpassen: Die Ambidextrie erklärt die Fehlerkulturen der beiden Welten. Während in Effizienzbereichen eine Null-Fehler-Toleranz besteht und damit von Teams und Mitarbeitenden erwartet wird, sehr detailliert zu arbeiten, muss in den Innovationsbereichen der Mut herrschen, Fehler zu machen, zu experimentieren und auch mal mit halb fertigen Lösungen „nach draußen“ zu gehen.

- Pilotprojekte und Experimente in Innovationsbereichen zulassen: Pilotprojekte und Experimente sollten gefördert werden, um innovative Ideen in einem kontrollierten Umfeld zu testen. Dies ermöglicht es, Fehler zu machen und daraus zu lernen, ohne das gesamte Unternehmen zu gefährden.

- Kontinuierlich verbessern: Ein kontinuierlicher Verbesserungsprozess, der sowohl operative Effizienz als auch Innovation umfasst, sollte etabliert werden. Regelmäßige Überprüfungen und Anpassungen der Strategie sind dabei wesentlich.

Fazit zur Umsetzung in Banken und Versicherungen

Ambidextrie ist für Banken und Versicherungen in der heutigen dynamischen Finanzwelt von zentraler Bedeutung. Sie ermöglicht es, sowohl bestehende Geschäftsprozesse effizient zu halten als auch neue, innovative Ansätze zu entwickeln. Trotz der Herausforderungen, die mit der Umsetzung einhergehen, können durch gezielte Maßnahmen und die Berücksichtigung wichtiger Erfolgsfaktoren langfristige Wettbewerbsvorteile erzielt werden.

Eine klare Vision, Unterstützung durch das Topmanagement, ein kultureller Wandel und effektives Changemanagement sind entscheidend, um Ambidextrie erfolgreich zu integrieren und zukunftsfähig zu bleiben.