Notwendigkeit des Carbon Accountings

Klimaneutralität bedeutet, dass durch Aktivitäten und/oder Investments „unter dem Strich“ (= netto) keine zusätzlichen Treibhausgasemissionen (THG)[1] in die Atmosphäre ausgestoßen werden. Bei der Evaluation, inwiefern die finanzierten Wirtschaftsaktivitäten eines Finanzinstituts das Klima belasten, stellt sich zunächst die Frage nach der Messbarkeit der Auswirkungen dieser Tätigkeiten.

Carbon Accounting ist ein Prozess der Erfassung und Quantifizierung von THG-Emissionen, die mit einer Entität in direkter oder indirekter Verbindung stehen. Gemäß Greenhouse Gas Protocol (GHG Protocol) werden drei „Scopes“ an Emissionen unterschieden:

- Direkte Emissionen (Scope 1) werden durch das Unternehmen selbst verursacht, insbesondere durch die Produktion.

- Als indirekte Emissionen werden auch solche hinzugerechnet, die aus der Erzeugung der eingekauften und verbrauchten Energie wie Strom und (Fern-)Wärme hervorgehen (Scope 2),

- sowie Emissionen, die entlang der Wertschöpfungskette entstehen (Scope 3).

Vorgelagert in der Wertschöpfungskette verursachte Emissionen (z. B. beim Einkauf) werden auch als Upstream-Emissionen bezeichnet. Downstream-Emissionen sind solche, die für Vertrieb, Nutzung und Entsorgung am Ende der Wertschöpfungskette entstehen.

Gemäß GHG Protocol können 15 Kategorien an vor- und nachgelagerten Scope-3-Emissionen unterschieden werden. Für Finanzinstitute sind die Emissionen der 15. Kategorie „Investitionen“ von besonderer Relevanz, da diese die finanzierten Emissionen umfasst.

Betriebliche und regulatorische Relevanz des Carbon Accountings

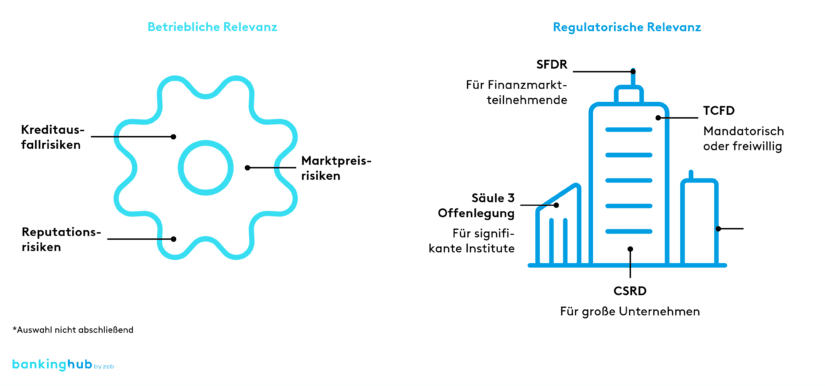

Ein Carbon Accounting kann aus betrieblichen wie auch aus regulatorischen Gründen für Finanzinstitute relevant sein:

Betriebliche Gründe

Das Carbon Accounting ist vor allem aufgrund der zusätzlichen finanziellen Klimarisiken sowie der potenziellen Reputationsrisiken bedeutsam, die mit THG-Emissionen einhergehen. THG-Emissionen geben zum einen Auskunft darüber, welchen adversen Beitrag ein Unternehmen zum Klimawandel leistet (Inside-out-Betrachtung).

Zum anderen lassen sich aus Metriken zu THG-Emissionen Aussagen über die potenzielle finanzielle Betroffenheit von Finanzinstituten treffen, die vor allem aus transitorischen Klimarisiken resultieren kann (Outside-in-Betrachtung):

- Transitorische Klimarisiken: Durch veränderte Nachfragemuster (z. B. reduzierten Fleischkonsum) oder durch regulatorische Entscheidungen (z. B. Fahrverbote für Verbrenner-Kfz) können THG-intensive Geschäfte eingeschränkt oder durch einen Preisanstieg für THG-Emissionen (z. B. durch CO2-Bepreisung) unprofitabel werden. Zur Quantifizierung der Transitionsrisiken können unter anderem absolute THG-Gesamtemissionen, der THG-Fußabdruck oder die relative THG-Intensität verwendet werden. Finanzinstitute sind vor allem dann betroffen, wenn ihre Portfolios aus Exposures gegenüber THG-intensiven Unternehmen bestehen. Konkret können sich Transitionsrisiken als zusätzliche Kreditausfallrisiken oder Marktpreisrisiken auswirken:

- Kreditausfallrisiken: Kreditnehmende mit hoher THG-Intensität sind von den klimabedingten Umwälzungen in Politik und Wirtschaft am stärksten betroffen und stehen einem erhöhten Ausfallrisiko gegenüber. Aus Sicht der Finanzinstitute wirken sich die resultierenden finanziellen Belastungen durch transitorische Klimarisiken bei Unternehmen im Kreditportfolio sowohl über die Ausfallwahrscheinlichkeit (PD) als auch die Höhe des Ausfalls (LGD) aus.

- Marktpreisrisiken: Bleibt die Nachfrage nach THG-intensiven Assets aus (z. B. fossile Rohstoffe), drohen Investitionen zu sogenannten „Stranded Assets“ zu werden, also zu solchen Vermögenswerten, für die es aufgrund von mangelnder Nachfrage zu einem Preisverfall kommt.

- Reputationsrisiken: Diese entstehen, wenn Finanzinstitute aufgrund der mit ihnen verbundenen Emissionen als wenig nachhaltig angesehen werden bzw. mit dem Klimawandel und dessen Auswirkungen in Verbindung gebracht werden. Die THG-Intensität kann den Stakeholdern einen Eindruck vermitteln, inwieweit Nachhaltigkeitsaspekte durch das Finanzinstitut ernst genommen werden. Der Eindruck unzureichender Nachhaltigkeitsanstrengungen kann der Reputation erheblich schaden und Finanzinstituten insbesondere in den Bereichen Neukunden- und Personalgewinnung Probleme bescheren.

Regulatorische Gründe

Die regulatorische Relevanz resultiert aus nationalen oder europäischen Anforderungen. In der EU werden THG-Metriken bereits im Rahmen verschiedener Regulierungen gefordert.

Durch die Offenlegungsverordnung (SFDR) sind Finanzmarktteilnehmende zur Angabe von THG-Emissionen im Rahmen der sogenannten nachteiligen Nachhaltigkeitsauswirkungen verpflichtet. Von signifikanten Instituten werden in der Säule-3-Offenlegung spätestens ab Mitte 2024 Angaben zu den finanzierten Emissionen gefordert. Gemäß den geplanten EU Sustainability Reporting Standards (ESRS) im Rahmen der Corporate Sustainability Reporting Directive (CSRD) müssen große Unternehmen direkte und indirekte THG-Emissionen im Nichtfinanziellen Bericht offenlegen.

Zudem kann Handlungsdruck aus Selbstverpflichtungen oder internationalen Standards entstehen. Die Standards der Task Force on Climate-Related Financial Disclosures (TCFD) erfordert das Ausweisen verschiedener THG-Emissionsmetriken. Auch wenn es sich hierbei um eine privatrechtliche Initiative handelt, sind Angaben gemäß TCFD bereits durch einige Regulatoren als verpflichtend vorgesehen.

In der Schweiz sind große Institute bereits zur Offenlegung basierend auf den Empfehlungen der TCFD verpflichtet, im Vereinigten Königreich in ähnlicher Weise die größten Unternehmen und Finanzinstitute. Auch Selbstverpflichtungserklärungen wie die Principles for Responsible Investment (PRI) greifen auf THG-Metriken als zentrale TCFD-Kennzahlen zurück.

Sowohl aus betriebswirtschaftlicher als auch regulatorischer Sicht sind finanzierte THG-Metriken somit zentrale Vergleichs- und Steuerungskennzahlen. Als solche können sie Finanzinstituten als Grundlage dienen, um konkrete und messbare Ziele festzulegen, Maßnahmen zum Abbau von Emissionen zu planen und Fortschritte offenlegen zu können.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Best-Practice-Ansatz im Carbon Accounting

Zum führenden Standard für die Messung finanzierter Treibhausgasemissionen hat sich das Rahmenwerk des Partnership for Carbon Accounting Financials (PCAF) entwickelt. PCAF ist ein globales Netzwerk von Finanzinstituten zur Entwicklung eines harmonisierten Ansatzes zur Bewertung und Offenlegung der im Kreditportfolio sowie im Depot A finanzierten THG-Emissionen.

In der Fassung aus dem Jahr 2020 deckt der PCAF-Standard die folgenden Assetklassen ab:

- Börsennotierte Aktien und Unternehmensanleihen

- Geschäftskredite und nicht börsennotiertes Eigenkapital

- Projektfinanzierung

- Gewerbeimmobilien

- Hypotheken

- Kfz-Kredite

Im Depot B entstandene THG-Emissionen werden hiermit nicht umfasst. Der PCAF-Standard ist kompatibel mit global anerkannten Standards und Initiativen wie dem GHG Protocol, dem Climate Disclosure Project (CDP) sowie dem TCFD-Standard.

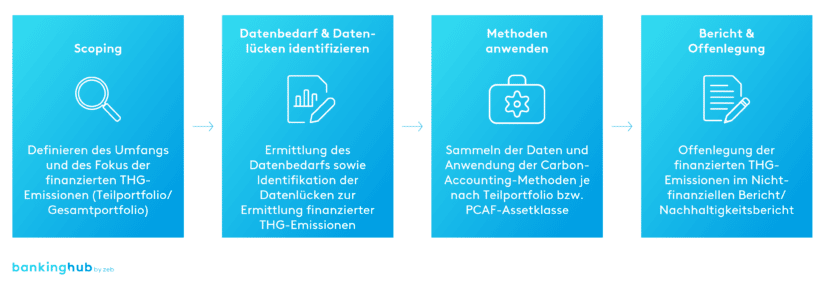

Das Vorgehensmodell nach PCAF-Standard besteht aus (1) dem Scoping, (2) der Identifikation des Datenbedarfs und der Datenlücken, (3) der Anwendung der Methoden sowie (4) dem Bericht und der Offenlegung.

- Scoping: Zunächst ist der Umfang bzw. Fokus der THG-Emissionsberechnung festzulegen. Die Berechnung der THG-Emissionen muss nicht von Beginn an auf Gesamtportfolioebene erfolgen. Viele Finanzinstitute ermitteln ihre finanzierten THG-Emissionen zunächst für ausgewählte Teilportfolios bzw. PCAF-Assetklassen mit entsprechend hoher Datenverfügbarkeit und/oder Datenqualität. Für eine holistische Betrachtung sollte dennoch perspektivisch eine möglichst hohe Abdeckung des Gesamtportfolios über möglichst viele PCAF-Assetklassen angestrebt werden.

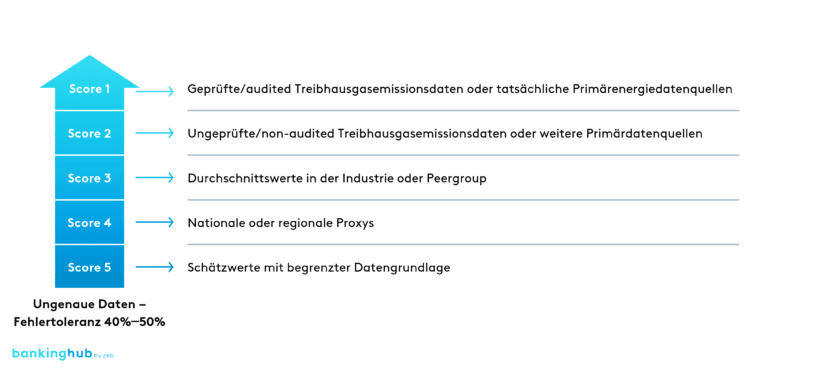

- Datenbedarf & Datenlücken identifizieren: Anschließend sind für die zu berechnenden PCAF-Assetklassen der Datenbedarf und mögliche Datenlücken für die THG-Emissionsberechnung zu identifizieren. Gemäß PCAF-Standard werden je nach systemischer Datenverfügbarkeit und Datenqualität unterschiedliche Berechnungsansätze mit unterschiedlichen Fehlertoleranzen eingesetzt. Während sektorale Emissionsschätzungen eine eher hohe Fehlertoleranz aufweisen („verbesserungsfähiger“ Datenqualitäts-Score), verfügen geprüfte Emissionsdaten auf Gegenparteiebene über die geringste Fehlertoleranz („idealer“ Datenqualitäts-Score). Die Datenbedarfe für perspektivisch angestrebte Datenqualitäts-Scores sollten schon heute mitgedacht werden.

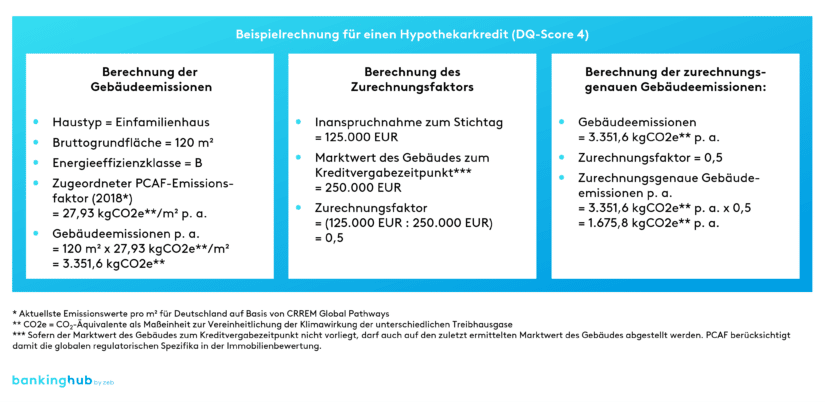

- Methoden anwenden: Im dritten Schritt sind die leicht voneinander abweichenden Berechnungsmethoden je PCAF-Assetklasse anzuwenden. Assetklassenübergreifend wird durch Verwendung eines Zurechnungsfaktors ein „fairer Anteil“ des Finanzinstituts am finanzierten Geschäft ermittelt. Für nicht börsennotierte Firmenkunden ergibt sich der Zurechnungsfaktor aus dem Verhältnis der Kreditinanspruchnahme zur Bilanzsumme des Kunden. Für Hypothekar- oder Gewerbeimmobilienkunden hingegen wird die Kreditinanspruchnahme dem Gebäudemarktwert bei Kreditvergabe gegenübergestellt. Der ermittelte Zurechnungsfaktor wird daraufhin mit den THG-Emissionen der Gegenpartei bzw. des Gebäudes verrechnet.

In der PCAF-Methodik dürfen die durch erneuerbare Energien vermiedenen Emissionen nicht mit den finanzierten THG-Emissionen verrechnet werden. Stattdessen empfiehlt die PCAF den separaten Ausweis der vermiedenen Emissionen.

Nachfolgend wird ein Beispiel für einen Hypothekarkredit dargestellt.

Sofern die Bruttogrundfläche des Gebäudes nicht vorliegt, kann zu Lasten der Fehlertoleranz auch auf pauschale Emissionswerte für den jeweiligen Gebäudetyp zurückgegriffen werden (Datenqualitäts-Score 5). Eine ideale Datenqualität läge im obigen Beispiel dann vor, wenn Primärdaten über den tatsächlichen Energieverbrauch des Gebäudes vorlägen (Datenqualitäts-Score 1).

- Bericht & Offenlegung: Während die Offenlegung der finanzierten THG-Emissionen in vielen Ländern zunächst auf freiwilliger Basis erfolgte, haben sich die Anforderungen dahingehend zuletzt insbesondere im europäischen Raum stark konkretisiert. Während kleinere Institute über die CSRD i. V. m. den ESRS künftig zur Offenlegung ihrer finanzierten THG-Emissionen aufgefordert sind, haben große Institute auch die Anforderungen des EBA-ITS zur Offenlegung von ESG-Risiken (Säule III) zu berücksichtigen. Eine regelmäßige Offenlegung hat für die THG-messenden Finanzinstitutionen den Vorteil, dass hiermit eine Plausibilisierung der eigenen Berechnungen sowie ein Benchmarking mit der Peergroup erfolgen können. Die PCAF sammelt die von PCAF-Mitgliedsbanken veröffentlichten Nachhaltigkeitsberichte auf einer zentralen Website, um einen einfachen Zugriff zu gewähren.

Die Nutzung des PCAF-Standards ist auch ohne einen offiziellen Beitritt als PCAF-Mitgliedsbank gestattet. Der offizielle PCAF-Beitritt – und damit einhergehend die vollständig konforme Vorgehensweise des Carbon Accountings nach PCAF-Standard – erlaubt hingegen den Zugriff auf eine umfangreiche Emissionsdatenbank, die u. a. eine Differenzierung nach Scope-1-, Scope-2- und Scope-3-Emissionen je Sektor bietet.

Operative Herausforderungen im Carbon Accounting

Folgende Herausforderungen bedürfen bankindividueller Lösungen:

- Geschäftssegmentierung: Die finanzierten Geschäfte eines Instituts sind trennscharf zu segmentieren, sodass sie auf die Logik der PCAF-Assetklassen zugeschnitten sind. Hierbei ist institutsindividuell zu prüfen, inwiefern das genutzte Ratingsystem/Ratingverfahren ausreicht oder die Zuhilfenahme des Mittelverwendungszwecks bzw. anderweitiger Kennzeichen erforderlich ist.

- Datenerhebung: Findet kein offizieller PCAF-Beitritt statt, so müssen Finanzinstitute auf andere Emissionsdatenbanken zurückgreifen. Während einige Emissionsdatenbanken auf dem Inlandskonzept basieren, ziehen andere Datenbanken das Inländerkonzept heran.

- Datenlücken: Bei der Berechnung der Zurechnungsfaktoren ist zu klären, wie mit nicht vorhandenen Umsatz-, Bilanzsummen- und Marktwertdaten umgegangen werden soll. Für Wohn- und Gewerbeimmobilien, bei denen keine Bruttogrundfläche vorliegt, ist institutsindividuell zu diskutieren, inwiefern eine Skalierung auf Basis der Geschäfte mit vorhandener Bruttogrundfläche erfolgen kann oder in diesem Fall auf die pauschalen Gebäudeemissionswerte zurückgegriffen werden „muss“.

- Datenverarbeitung: Rechenlösungen in MS Excel sind i. d. R. schnell in ihrer Datengröße umfangreich und dadurch inperformant, insbesondere wenn eine THG-Emissionsberechnung für das gesamte Portfolio erfolgt. Es ist zu klären, inwiefern auf spezifische Datenbank-Softwarelösungen zurückgegriffen werden sollte oder statt des Gesamtdatensatzes mit einer Datenstichprobe gearbeitet werden kann.

Auch wenn der Datenhaushalt zu Beginn unvollständig ist und die Kalkulationsergebnisse aufgrund der verwendeten Durchschnittsdaten noch spürbare Schwankungsbreiten aufweisen, lassen sich zwei wesentliche Punkte festhalten. Erstens sollten die fehlenden Daten erhoben und in den Datenhaushalt integriert werden, um die Datenverfügbarkeit und Datenqualität sukzessive zu verbessern. Zweitens kann auch eine zunächst weniger „genaue“ Rechnung ermöglichen, dass die strategischen Analysen rund um den Zielpfad Richtung „Netto-Null“ gestartet werden können.

Fazit und Ausblick

Beim Carbon Accounting handelt es sich nicht nur um eine regulatorische Anforderung. Es hat vielmehr eine hohe strategische Bedeutung für die Planung eines THG-Zielpfads in Richtung „Netto-Null“: Das Carbon Accounting ist die Ausgangsbasis für die Operationalisierung eines Reduktionspfades für die jeweiligen Teilportfolios eines Hauses. Es bietet zusätzlichen Nutzen bei der Risikoanalyse.

Eine Herausforderung stellt derweil die Datenverfügbarkeit im Carbon Accounting dar, die jedoch mit dem methodischen Framework der PCAF (sowie etwaigen „eigenen“ Übergangslösungen) zu bewältigen ist.

Wichtig ist eine sukzessive Verbesserung der Portfolioabdeckung sowie der Datenqualität über die kommenden Jahre. Aus diesem Grund sollten entsprechende Maßnahmen in den Instituten mit Hochdruck vorangetrieben werden.