Kreditereignisse: eine globale Perspektive

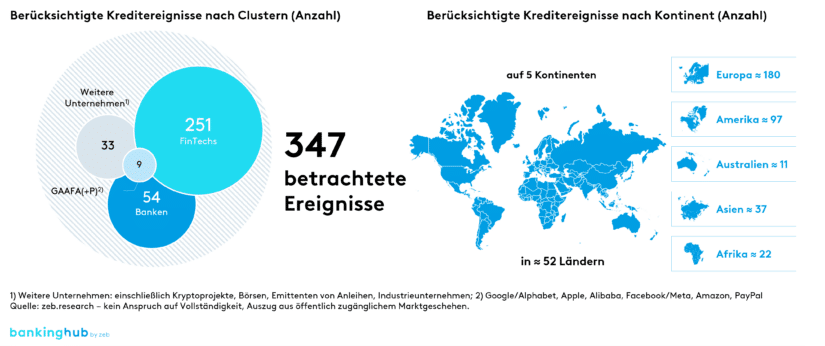

Im Rahmen unseres Rückblicks auf das Kreditgeschäft 2022 haben wir anhand von renommierten nationalen und internationalen Newslettern (Finanz-Szene, Finextra, Der Treasurer u. v. m.), Nachrichten- und Unternehmenswebsites Kreditereignisse und Trends auf der ganzen Welt untersucht. Auf diese Art und Weise wurden für das Jahr 2022 347 Ereignisse in 52 Ländern auf 5 Kontinenten identifiziert.

Kreditgeschäft: Themencluster 2022

Die Kreditereignisse des Jahres 2022 ließen sich im Rahmen der Auswertung in sechs Themengebiete einteilen.

Bei einem Vergleich dieser Themen im Kreditgeschäft und ihrer Entwicklung mit dem Vorjahr ergibt sich ein heterogenes Bild – einige haben sich kaum oder nur in Facetten verändert, andere haben bemerkenswerte Entwicklungen durchlaufen. Interessant ist auch der identifizierte Veränderungstreiber in den Bereichen Data-Driven Lending und E2E-Kreditvergabe – die sogenannte Financial Inclusion.

Was ist im Kreditgeschäft 2022 passiert?

Green Finance

Im Vergleich zum Vorjahr sind das Interesse am und die Dynamik im Thema Green Finance/Green Lending im Jahr 2022 deutlich angelaufen. Wir konnten hier nicht nur vermehrt die Vergabe von sogenannten Green Loans (Finanzierungen, deren Verwendung an einen Nachhaltigkeitszweck gebunden ist), sondern auch Finanzierungen, deren Konditionierung an Nachhaltigkeitskriterien geknüpft ist (sogenannte Sustainability-Linked Loans (SLLs)), beobachten.

Des Weiteren gab es eine Vielzahl an Ereignissen, die sich auf die steigendenden Anforderungen in der Regulatorik beziehen. Meist geht es hierbei um komplexer werdende Reporting- und Offenlegungspflichten mit Bezug zu ESG-Themen. Insbesondere FinTechs sind sehr aktiv in der Entwicklung von Lösungen zur Erfüllung dieser Pflichten.

Ein Treiber für Innovation – Financial Inclusion

Wenn auch nicht als eigenes Thema, so wurde Financial Inclusion doch als wesentlicher Treiber für die beiden Themen E2E-Kreditvergabe und Data-Driven Lending identifiziert. Hinter dem Begriff verbirgt sich die Ansprache und Erschließung von Kundinnen und Kunden, die bisher nicht im Fokus von Banken und Finanzdienstleistern standen – häufig aufgrund von Faktoren, die eine klassische Kapitaldienstfähigkeits- oder Bonitätsermittlung negativ ausfallen lassen (z. B. unregelmäßiges oder geringes Einkommen).

Aber auch an abgelegenen Orten wurden Kundinnen und Kunden mit dem Ziel der finanziellen Inklusion an das Bankennetz angebunden oder Prozesse und Produkte explizit für diese Kundengruppen entwickelt sowie digital zur Verfügung gestellt.

Digitale E2E-Kreditvergabe

Die Gestaltung eines durchgängig digitalen Kreditprozesses (E2E) wurde wie im Vorjahr als wichtiges Thema identifiziert. Während in den vergangenen Jahren der Fokus auf dem digitalen Kreditangebot lag, sehen wir für 2022 insbesondere den Fokus auf dem digitalen Kreditabschluss.

Unabhängig davon, ob es sich um Firmen- oder Privatkundinnen und -kunden handelt, ist deren Erwartung eine nahtlose digitale Customer Journey, die über verschiedene Kanäle erlebbar ist.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Data-Driven Lending (DDL)[1]

Auch Ereignisse im Bereich Data-Driven Lending gab es bereits in den letzten Jahren, und sie werden uns voraussichtlich noch einige Jahre begleiten. In 2022 wurden im Kreditgeschäft vermehrt künstliche Intelligenz und Machine Learning (ML) eingesetzt, um individualisierte Kreditangebote auszugeben oder Bonitätsratings oder KDF-Prüfungen auf Basis alternativer Daten zu ermitteln (Handydaten, Social Media etc.).

Insgesamt sind die Anwendungsfelder von KI entlang des Kreditprozesses vielfältig und werden bereits teilweise genutzt (siehe „Dokumentenprüfung: Betrugserkennung mit KI“).

Kreditplattformen und -ökosysteme

Das Thema Kreditplattformen und -ökosysteme ist weiterhin sehr präsent. Mit den verschiedenen Plattformarten (Vergleichs-, Vertriebsplattformen und Kreditmarktplätzen) werden Finanzinstitute herausgefordert, eigene Lösungen zu entwickeln oder beispielsweise via Embedded Finance mit Plattformanbietern zu kooperieren.

Buy Now, Pay Later (BNPL)[2]

Im Jahr 2022 gab es viele Ereignisse im BNPL-Geschäft. Ein Großteil davon bestand aus Finanzierungsrunden von FinTechs, die noch in diesen Bereich eintreten möchten, oder aber von etablierten Playern, die bisher nicht aktiv waren (z. B. Apple). Auch Akquisitionen und Konsolidierungen waren zu beobachten. Im Kontext aktueller Entwicklungen ergibt sich ein interessanter Ausblick auf den BNPL-Markt.

Decentralized Finance Lending[3]

Decentralized Finance, insbesondere Decentralized Lending, wurde 2022 von der Talfahrt der Kryptomärkte erfasst. Dementsprechend wenige Ereignisse haben wir hier im Kreditbereich identifiziert.

Aufgrund verschiedener Betrugsskandale und Cyberangriffe wurde das Vertrauen in Kryptowährungen erschüttert. Nichtsdestotrotz sehen wir große Potenziale in der Blockchain-Technologie und in Smart Contracts, vor allem im Bereich Decentralized Lending.

Beispiele für identifizierte Events im Kreditgeschäft 2022

Wie wird sich das Kreditgeschäft im Jahr 2023 entwickeln?

Die fünf wichtigsten Trends und Thesen für das Jahr 2023:

1) Green Finance etabliert sich und wird zur Herausforderung

Kreditinstitute werden in 2023 ihr Angebot nachhaltiger Finanzierungsformen für Unternehmens- und Privatkundinnen und -kunden weiter ausbauen. Die Herausforderung wird darin liegen, transparente und nachvollziehbare Produktkriterien festzulegen, die auf die Nachhaltigkeit tatsächlich einen positiven Einfluss haben und damit einen Beitrag zu deren „Green Asset Ratio“ leisten. Gleichzeitig wird ESG-Reporting Aufwände für (Finanz-)Unternehmen bedeuten und neue Lösungen erfordern, um diese Mehrbelastung stemmen zu können.

Die Unternehmen werden sich insbesondere mit der Frage beschäftigen müssen, wie die erforderlichen Daten und Informationen optimal und möglichst ressourcenschonend in Zusammenarbeit mit den Kundinnen und Kunden erhoben werden können.

Taxonomie-Prüfung für Banken

Um Banken die Prüfung der Taxonomie zu erleichtern, hat zeb das zeb.taxonomy-Tool entwickelt, das Banken bei der Prüfung unterstützt.

2) Im digitalen E2E-Kreditprozess liegt der Fokus auf Kreditanalyse, -entscheidung und Vertragsabschluss

Der digitale E2E-Prozess bleibt ein Topthema in 2023. Kreditinstitute müssen sich fragen: „Wie sind meine Prozesse gestaltet und wie wollen die Kundinnen und Kunden sie erleben?“ Große Herausforderung wird sein, zu bestimmen, wie neu gestaltete digitale Lösungen entlang des Kreditprozesses mit den Kernbankensystemen optimal interagieren können.

3) Der Einsatz künstlicher Intelligenz im Kreditgeschäft wird in naher Zukunft einen großen Sprung nach vorne machen

OpenAI hat uns mit ChatGPT gezeigt, was künstliche Intelligenz bereits kann – auch wenn die Anwendungsfelder und der Nutzen dieser KI im Kreditgeschäft noch nicht eindeutig identifiziert sind. Klar ist jedoch, dass KI bereits in der Datenauswertung genutzt wird, um Kundinnen und Kunden anzusprechen, Angebote zu erstellen und Analysen durchzuführen. Daher erwarten wir zunächst große Sprünge insbesondere in der Steigerung der Effizienz von Prozessen durch KI.

4) Der große BNPL-Hype ist vorbei, doch die Zahlungsoption hat sich etabliert

BNPL legt den Status als Innovation im B2C langsam ab und verbreitet sich. Das aktuelle Umfeld voller makroökonomischer Unsicherheit sowie die geplanten strengen Regulierungen werden den Markt jedoch in Zukunft maßgeblich verändern. Jüngst wagten sich erste Banken und FinTechs mittels digitaler Factoring-Lösungen im B2B-BNPL vor – ob das zu einem gleichen Hype wie im B2C führt, bleibt abzuwarten.

5) Kreditplattformen werden weiterwachsen und ganze Ökosysteme schaffen

In einem stark fragmentierten Markt voller Dienstleistungen, Produkte und Anbieter kreieren Plattformen und Ökosysteme eine häufig reibungslose Customer Journey. Wir beobachten bereits, dass Plattformvertreiber verstärkt versuchen, die Endkundinnen und -kunden direkt zu erreichen, und Vermittler dabei bewusst verdrängen.

Insbesondere vor dem Hintergrund der konjunkturellen Entwicklung und der damit einhergehenden aktuell rückläufigen Kreditnachfrage bzw. -vergabe gewinnt die strategische Verankerung des Plattformgeschäfts sowie dessen technisch-organisatorische Operationalisierung in den Banken hinsichtlich eines erfolgreichen Vorgehens im Kreditgeschäft weiter an Bedeutung.

Fazit zum Kreditgeschäft

Der Kreditmarkt verändert sich schnell und das Tempo zieht weiter an. Neben einer aktiven und sorgfältigen Beobachtung der Gesamtentwicklungen ist in den Banken eine klare Fokussierung auf die identifizierten Trends notwendig.

Besonders bedeutsam wird das Thema Green Finance – hier wird der Fokus im Kreditgeschäft weiter auf der Entwicklung nachhaltiger Kreditprodukte liegen. Im Hinblick auf den digitalen E2E-Kreditprozess werden insbesondere Analyse, Entscheidung und Vertragsabschluss in den Fokus rücken, und Kreditplattformen und -ökosysteme werden das Kreditgeschäft von Banken maßgeblich prägen.

Aus unserer Sicht erfordern vor allem die drei Themenfelder „Green Finance“, „digitaler E2E-Kreditprozess“ sowie „Kreditplattformen und -ökosysteme“, dass Institute Maßnahmen aktiv vorantreiben und entsprechende Investitionen tätigen.