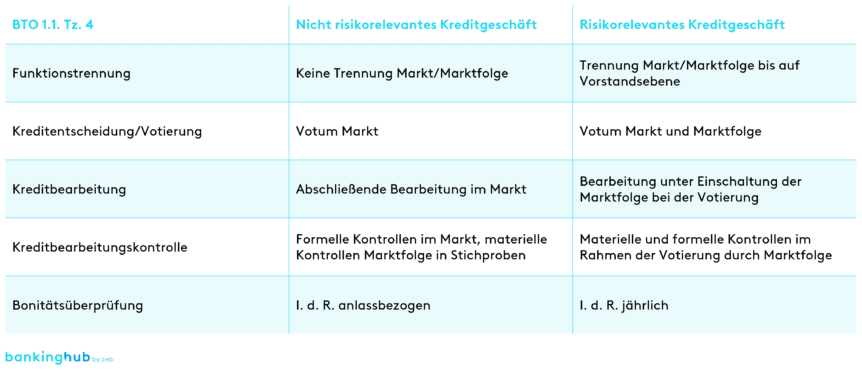

Tätigkeiten in Abhängigkeit von der Risikorelevanz

Prüfungssichere Herleitung der Grenze

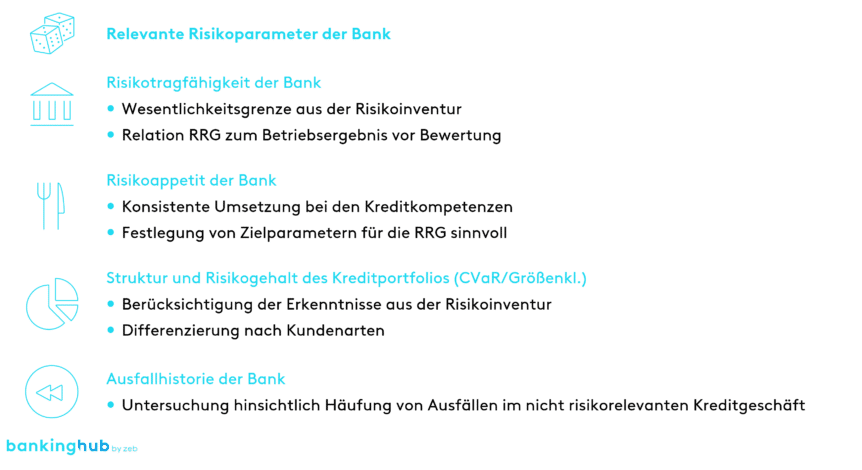

Die Festlegung der Risikorelevanzgrenze ist keine triviale Aufgabe, da es keine eindeutigen Vorgaben für die Definition der Kriterien gibt. Jedes Institut muss eine individuelle Grenze definieren, die zu seinem Kreditportfolio und zu seiner Risikokultur passt. Diese Herleitung ist oft Gegenstand von externen Prüfungen (Jahresabschluss- und Sonderprüfungen), weshalb eine umfangreiche Dokumentation und Begründung erforderlich sind.

Ein wichtiger Aspekt bei der Festlegung ist die Aufteilung des Risikos unter- und oberhalb der definierten Grenze. In der Praxis entfallen oftmals sehr hohe Quoten von 80 bis 90 %des Risikos auf risikorelevante Kreditengagements. Die festgelegte Grenze ist jedoch oftmals niedriger, als sie risikoorientiert sein könnte, was auf einen geringeren Risikoappetit oder ein Sicherheitsbedürfnis der Geschäftsleitung zurückzuführen ist.

Die Risikorelevanzgrenze ist jährlich und anlassbezogen, beispielsweise bei einer veränderten Risikolage oder neuen Geschäftsfeldern, zu validieren. Eine sorgfältige und prüfungssichere Herleitung der Risikorelevanzgrenze ist von entscheidender Bedeutung, um die regulatorischen Anforderungen zu erfüllen und gleichzeitig die Effizienz der Kreditprozesse zu steigern. Dabei sollten verschiedene Risikoparameter berücksichtigt werden, zum Beispiel die Bonität der Kreditnehmenden, die Art und Höhe der Sicherheiten sowie die Laufzeit und Struktur der Kredite.

Gleichzeitig gilt es, auch die strategischen Ziele und die Risikobereitschaft des Instituts im Rahmen der Herleitung zu berücksichtigen. Durch eine regelmäßige Überprüfung und Anpassung der Risikorelevanzgrenze kann sichergestellt werden, dass die festgelegten Grenzen stets den aktuellen Gegebenheiten und Risiken des Kreditportfolios entsprechen.

Die richtige Höhe finden

Banken entscheiden sich oft bewusst dafür, eine niedrigere Risikorelevanzgrenze festzusetzen, als dies unter Risikogesichtspunkten möglich wäre.

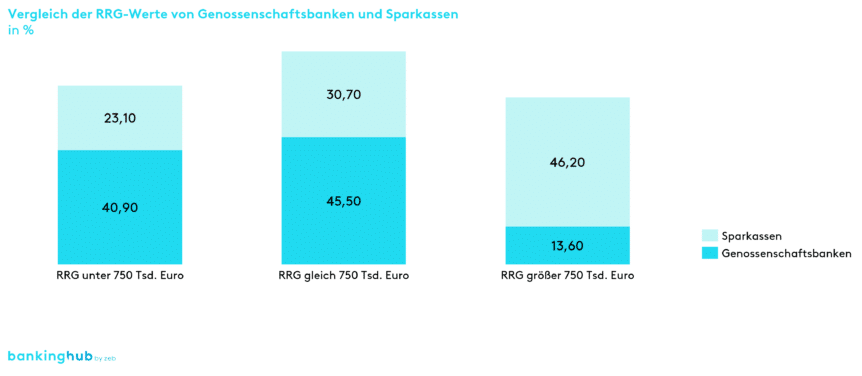

Bei der internen Festlegung der richtigen Höhe sind zudem weitere Rahmenbedingungen und Grenzen im Kreditgeschäft zu berücksichtigen. Beispielsweise entstehen bei einem Kreditvolumen von über 750.000 Euro erhöhte Arbeitsaufwände, da hier die Offenlegungsgrenze für bonitätsrelevante Unterlagen gem. § 18 KWG liegt und auch die Ratingverfahren ab dieser Höhe weitere Anforderungen beinhalten.

Unsere aktuelle Kreditstudie zeigt, dass der der Anteil der Institute mit einer Risikorelevanzgrenze von mehr als 750.000 Euro noch verhältnismäßig gering ist. Bei Sparkassen ist der Anteil höher als bei Genossenschaftsbanken, was damit zusammenhängt, dass die Sparkasseninstitute im Durchschnitt größer sind (siehe Abbildung 3[1])

Es kann sinnvoll sein, die Grenze bei über 750.000 Euro anzusetzen, da Umfang und Komplexität bei Risikobeurteilungen unterhalb der Risikorelevanzgrenze geringer ausfallen können. Dies betrifft beispielsweise die Berechnung der Kapitaldienstfähigkeit und die Erstellung von Voten.

Die Höhe der Risikorelevanzgrenze ist auch wichtig für die Ableitung weiterer Grenzen im Kreditgeschäft. Eine sorgfältige Abwägung der Vor- und Nachteile einer höheren oder niedrigeren Risikorelevanzgrenze ist daher unerlässlich.

- Eine zu niedrige Grenze kann zu einer unnötigen Belastung der Ressourcen führen und die Flexibilität im Kreditgeschäft einschränken.

- Eine zu hohe Grenze hingegen kann das Risiko erhöhen und die Einhaltung der regulatorischen Vorgaben gefährden.

Daher ist es wichtig, eine ausgewogene und gut begründete Entscheidung zu treffen, die sowohl die Effizienz als auch die Einhaltung der regulatorischen Vorgaben bei der Ausgestaltung der Kreditprozesse gewährleistet.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Prozesserleichterungen in den Kreditprozessen

Die Prozesserleichterungen, die sich aus der Festlegung der Risikorelevanzgrenze ergeben, sind vielfältig und betreffen verschiedene Bereiche des Kreditgeschäfts. Durch die klare Trennung zwischen risikorelevanten und nicht risikorelevanten Kreditgeschäften können beispielsweise die Prüfungs- und Genehmigungsprozesse im nicht risikorelevanten Kreditgeschäft vereinfacht und oder ganz automatisiert werden. Dies führt zu einer schnelleren Bearbeitung von Kreditanträgen und einer höheren Kundenzufriedenheit.

Darüber hinaus können durch die Festlegung der Risikorelevanzgrenze auch die Anforderungen an die Dokumentation und Offenlegung reduziert werden, was zu einer weiteren Entlastung der Mitarbeitenden und einer gesteigerten Effizienz beiträgt.

Beispiel: Bei einer Risikorelevanzgrenze von 750.000 Euro können Kompetenzregelungen so gestaltet werden, dass Kredite bis zu dieser Höhe ohne Zweitgenehmigung bzw. -votum durch die Marktfolge vergeben werden können. Die Kundenberater:innen können ihren Kunden sehr viel schneller die Kreditzusage geben und brauchen kein zweites Augenpaar.

Ferner dient die Risikorelevanzgrenze oft als Grundlage für die Ableitung weiterer zentraler Grenzen und Bearbeitungsstandards im Kreditgeschäft. Dazu gehören Kompetenzregelungen, Sicherheitenüberprüfungsgrenzen, Bagatellgrenzen für die Risikofrüherkennung, Folgeoffenlegung und KDF-Berechnungen. Diese sind direkt von der Höhe der Risikorelevanzgrenze abhängig. Die Festlegung der Risikorelevanzgrenze hat somit weitreichende Auswirkungen auf die gesamten Kreditprozesse und kann zu erheblichen Erleichterungen und Effizienzsteigerungen führen.

Beispiel: Das Institut hatte bislang eine Risikorelevanzgrenze von 250.000 Euro. Daraus abgeleitet wurde ein Schwellenbetrag für die Risikofrüherkennung, bei denen nur vereinfachte Prozesse laufen. Hier wurden 20 % der Risikorelevanzgrenze, also 50.000 Euro, risikoorientiert als Bagatellbetrag hergeleitet. Durch eine Anhebung der Risikorelevanzgrenze auf 1.000.000 Euro würde sich eine Erhöhung des Schwellenwerts für die Risikofrüherkennung auf 200.000 Euro ergeben.

Kennen Sie schon den zeb.RegulatoryHub ?

Das Compliance-Management-Tool unterstützt Sie dabei, die für Sie relevanten Regularien in der Finanzbranche zu erkennen und zu erfüllen.

Dabei sind die Informationen für unterschiedliche Entscheiderebenen aufbereitet – sei es für das obere Management oder ausgewiesene Spezialist:innen.

Nutzung von Bagatellregelungen

Unabhängig von der Trennung in risikorelevantes und nicht risikorelevantes Kreditgeschäft erlauben die Mindestanforderungen an das Risikomanagement (MaRisk) auch die Nutzung von Bagatellregelungen. Diese sind besonders interessant, wenn ein relativ geringer Zusatzkredit für ein risikorelevantes Kreditengagement vergeben werden soll. In solchen Fällen ist das Vieraugenprinzip nicht zwingend erforderlich, und der Markt kann innerhalb definierter Grenzen allein eine Kreditentscheidung treffen.

Ein Beispiel: Ein Kunde hat bereits einen Kredit von 1 Million Euro und benötigt zusätzlich 50.000 Euro für eine kurzfristige Investition. Innerhalb der definierten Bagatellgrenzen könnte der Markt diese Entscheidung eigenständig treffen, ohne dass eine zusätzliche Genehmigung erforderlich ist.

Die Bagatellregelungen ermöglichen es den Banken, schnell und flexibel auf die Bedürfnisse ihrer Kunden zu reagieren. Durch die klare Definition von Bagatellgrenzen können Kreditentscheidungen effizienter getroffen und die Arbeitsbelastung der Mitarbeitenden reduziert werden. Dies führt zu einer höheren Kundenzufriedenheit und einer verbesserten Wettbewerbsfähigkeit der Banken. Die Nutzung von Bagatellregelungen bietet somit eine wertvolle Möglichkeit, die Flexibilität und Effizienz im Kreditgeschäft im Einklang mit den regulatorischen Anforderungen zu erhöhen.

Integrierte Risikoanalyse und Simulation mit zeb.control

Fazit zur Optimierung im Kreditgeschäft mithilfe der Risikorelevanzgrenze

Die Risikorelevanzgrenze ist für die Organisation des Kreditgeschäfts in Banken von enormer Bedeutung und stellt die zentrale Stellschraube für die Optimierung der Prozesse im Kreditgeschäft dar. Die klare Trennung zwischen risikorelevanten und nicht risikorelevanten Kreditgeschäften ermöglicht es den Banken, ihre Risikosteuerung zu verbessern und ihre Mitarbeiterkapazitäten effizient einzusetzen.

Durch die Nutzung von Bagatellgrenzen können die Effizienz und Flexibilität im Rahmen der Kreditgewährung zusätzlich erhöht werden. Essenziell für die Definition der Risikorelevanzgrenze sind eine sorgfältige und prüfungssichere Herleitung sowie eine regelmäßige Überprüfung der Grenze. Hierbei sind folgende Punkte zu beachten:

- Ein Prozess und ein fester Zeitpunkt für die Durchführung der turnusmäßigen Validierung sollten abgestimmt werden. Ebenso sollten Kriterien für eine anlassbezogene Validierung definiert werden.

- Die Validierung sollte auf Basis aktueller Portfoliodaten und des Risikoappetits erfolgen. Zusätzlich sind die Erfahrungen mit bisherigen Prozesserleichterungen in Markt und Marktfolge zu berücksichtigen.

- Die Auswirkungen auf die Folgeprozesse bzw. die konsequente Umsetzung der Risikorelevanzgrenze sollten stets beachtet werden.