Besonderheiten im Kreditgeschäft im Jahr 2024

Für das Jahr 2024 ergeben sich einige Besonderheiten bei Kreditprüfungen. So hat die BaFin eine Vielzahl von Sonderprüfungen an externe Wirtschaftsprüfungsgesellschaften ausgelagert, sodass die Bundesbank einen Großteil der Prüfungen nicht mehr allein durchführen wird. Somit wird die Einheitlichkeit bei der Beurteilung und Gewichtung von Prüfungssachverhalten durch zusätzliche Prüfer und damit unterschiedliche Erfahrungswerte voraussichtlich nicht mehr vollständig sichergestellt werden können (vgl. auch Bankenaufsicht erweitert Vorgehen bei Sonderprüfungen | BankingHub). Die Prüfungen werden dadurch ggf. noch weniger berechenbar, und eine Vorbereitung wird ungleich schwieriger.

Seit diesem Monat gelten die Anforderungen aus der 7. MaRisk-Novelle und damit auch aus der EBA-Leitlinie zur Kreditvergabe und -überwachung vollumfänglich. Hierbei wird es spannend zu beobachten sein, wie die neuen Regelungen final von den Prüfern ausgelegt werden. Erste Erfahrungen aus geprüften Banken, die aufgrund ihrer Größe die Kreditprozesse bereits ab 2021 stufenweise auf die EBA-Leitlinie umstellen mussten, deuten auf eine strenge Auslegung und umfangreiche Prozessanpassungen nach den Prüfungen hin.

Bei vielen Banken und Sparkassen ließen sich in den letzten Wochen und Monaten vermehrt steigende Risiko(früh)merkmale und Ausfälle bei den Kreditnehmern erkennen. Ursächlich sind insbesondere die höheren Lebenshaltungskosten und Zinsaufwendungen sowie eine verschlechterte wirtschaftliche Lage. Der bankindividuelle Umgang mit der Ausgestaltung der Überwachungsprozesse sowie die Auswirkungen auf die Risikovorsorge werden dabei zum Erfolgsfaktor für das Vermeiden von Verlusten, aber auch von Prüfungsfeststellungen bei internen und externen Prüfungen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Arten von Kreditprüfungen

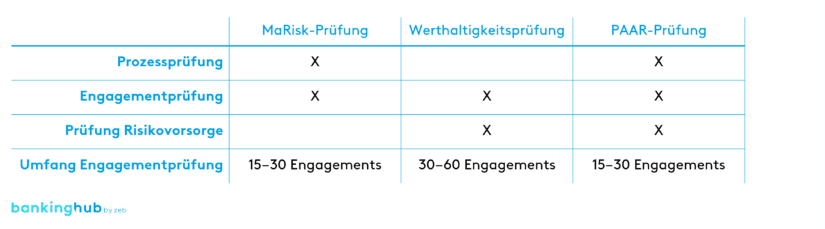

Die Prüfung oder Nichtprüfung der Werthaltigkeit von einzelnen Kreditengagements ist ein wesentliches Unterscheidungsmerkmal bei Kreditprüfungen durch die Bankenaufsicht. Während bei Jahresabschlussprüfungen immer die Werthaltigkeit der Forderungen für die Beurteilung der sachgerechten Abbildung in der Handelsbilanz geprüft wird, ist dies bei Sonderprüfungen nur manchmal Prüfungsgegenstand.

Oftmals wird bei Sonderprüfungen die sachgerechte Umsetzung der MaRisk in den Kreditprozessen beurteilt. Dafür werden die Prozessvorgaben (Soll-Soll) umfangreich untersucht, und durch Stichproben wird die konkrete Überführung in Einzelengagements (Soll-Ist) geprüft. Nicht selten führen Prozessverstöße auch zu Feststellungen, obwohl sich materiell keine Risiken ergeben haben.

Im Gegensatz dazu erfolgt bei Werthaltigkeitsprüfungen die materielle Prüfung einzelner Engagements, was teilweise zu deutlichem zusätzlichem Risikovorsorgebedarf führen kann. Die Prozessqualität ist hier zumeist nicht im Fokus.

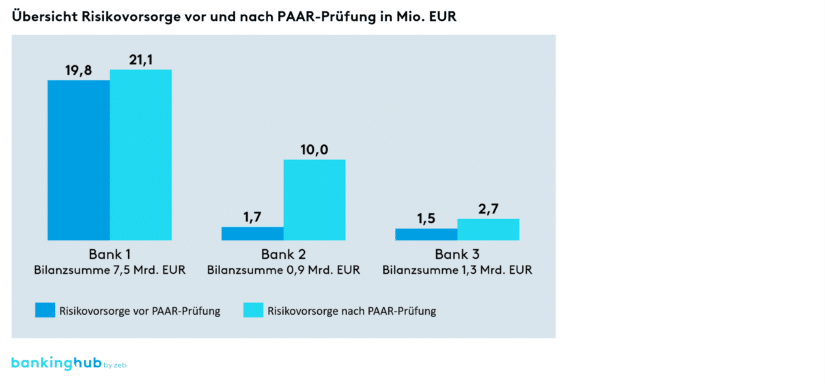

Bei PAAR-Prüfungen (Prüfung angemessener aufsichtlicher Risikovorsorge) herrscht ein Mix aus den vorgenannten Prüfungsarten. Es wird jedoch die aufsichtsrechtliche Risikovorsorge gemäß Artikel 178 CRR bewertet, was in der Konsequenz oftmals auch zu einer handelsrechtlichen Risikovorsorge führt. Der Unterschied besteht allerdings im Umfang der zu prüfenden Einzelengagements. Diese Prüfungen sind für die Institute meist mit den umfangreichsten Vor- und Nacharbeiten verbunden. Aktuelle Prüfungsberichte zeigen, dass die neu zu bildende Risikovorsorge bei PAAR-Prüfungen teilweise deutlich über der bisher gebildeten Risikovorsorge liegt.

Prüfungsschwerpunkte Kapitaldienstfähigkeit und Sicherheiten

Die Beurteilung der Kapitaldienstfähigkeit ist sowohl für Prozessprüfungen als auch für Werthaltigkeitsprüfungen ein entscheidendes Prüfkriterium und wird je Einzelfall separat bewertet. Insbesondere das Abweichen von individuellen Vorgaben sowie eine fehlende Einheitlichkeit wurden bei vergangenen Prüfungen oftmals kritisiert und führten zu gewichtigen oder schwerwiegenden Prüfungsfeststellungen.

Zwar kann von den vorgegebenen Prozessen im Einzelfall immer abgewichen werden, die Begründung und Dokumentation sind dabei jedoch entscheidend. So wurde in einer Vielzahl von Einzelkreditprüfungen kritisiert, dass Abweichungen oder Annahmen nicht kommentiert wurden oder nicht nachvollziehbar waren. Damit wurde die Aussagekraft der Kapitaldienstfähigkeitsbeurteilung insgesamt infrage gestellt und folglich ein Indikator für einen Risikovorsorgebedarf erkannt.

Der zweite zentrale Prüfungsgegenstand im Bereich Kredit ist die Sicherheitenbewertung. Analog zur Kapitaldienstfähigkeitsermittlung ergeben sich vielfach Feststellungen zu unsachgerechten Ermessensspielräumen und nicht nachvollziehbaren Begründungen und Dokumentationen im Einzelfall. Es wird deutlich, dass die Prüfer eine Einheitlichkeit wünschen und nur in begrenzten Ausnahmefällen von den Vorgaben abgewichen werden soll. Beispiele für unsachgerechte Begründungen von Abweichungen in der Bewertungspraxis sind Standortqualität und Drittverwertbarkeit, Ausstattungsmerkmale oder Sicherheitenabschläge.

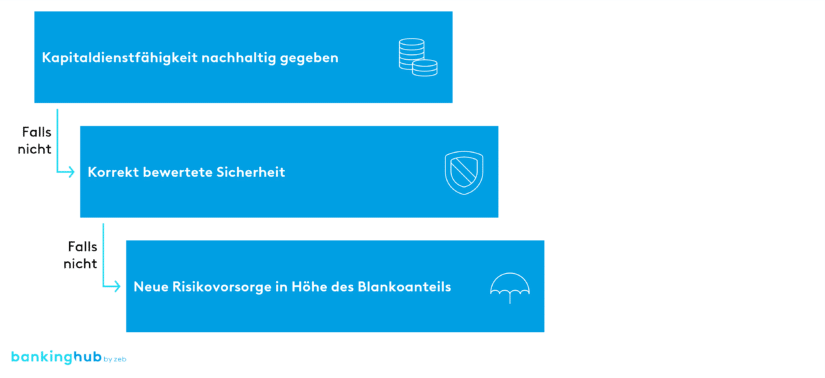

Beurteilung der Werthaltigkeit eines Kreditfalls

Für die Beurteilung der Werthaltigkeit eines Kreditfalls wird das nachfolgend aufgeführte einfache Prüfungsschema verwendet.

Neben den beiden Schwerpunkten Kapitaldienstfähigkeit und Sicherheitenbewertung wird aktuell in Prüfungen oftmals ein besonderes Augenmerk auf Spezialfinanzierungen wie gewerbliche Immobilienfinanzierungen bzw. Bauträgerfinanzierungen gelegt. Hierbei stehen die bauträgerspezifischen Besonderheiten, z. B. die Kostenkalkulation, die geplante Veräußerung sowie die individuelle Sicherheitenbewertung, im Fokus. Des Weiteren sind das gesamte Risikofrüherkennungssystem sowie die Prozesse in der Intensiv- und Problemkreditbearbeitung als Themenschwerpunkte zu benennen.

Auswahl ausgewählter Feststellungen im Kreditgeschäft

In den Kreditprozessen Kreditgewährung, Sicherheiten sowie Risikofrüherkennung und Intensivbetreuung lässt sich eine hohe Anzahl an Feststellungen, darunter vielfach F3- und F4-Feststellungen, bei Sonderprüfungsergebnissen finden. Nachfolgend einige aktuelle Beispiele aus Prüfungen:

Kreditgewährung/Kapitaldienstfähigkeitsberechnung

- Unvollständige Vorgaben für Kreditvergabestandards in der Strategie der Bank sowie fehlende Berichterstattung über Verstöße gegen die Standards

- Fehlende Vorgaben zur einheitlichen Berücksichtigung von Ersatzinvestitionen, zu offenen Kontokorrentlinien und Gesellschafterdarlehen bei gewerblichen Kreditnehmern

- Unvollständige Herleitung von Haushaltskostenpauschalen für private Kreditnehmer

Sicherheiten

- Kreditbeschlussfassung ohne endgültige Wertermittlung inkl. Besichtigung bei gewerblichen Objekten

- Fehlende regelmäßige Kontrolle von vorläufigen Wertermittlungen bei Neubauobjekten

- Keine regelmäßige und risikoorientierte Ableitung von Überprüfungsgrenzen und -turnussen von Immobiliarsicherheiten

Risikofrüherkennung und Intensivbetreuung

- Fehlende Herleitung von Kriterien zur trennscharfen Abgrenzung zwischen der Intensivbetreuung und der Problemkreditbearbeitung

- Unvollständige regelmäßige Validierung der Kriterien zur Risikofrüherkennung und Forbearance

- Fehlende jährliche Überprüfung der Zuordnungsentscheidung im Rahmen der Intensivbetreuung

Fazit zu Prüfungen im Kreditgeschäft

Grundsätzlich sollten sich Institute in Vorbereitung auf eine Kreditprüfung die folgenden drei Fragen stellen:

- Sind die Vorgaben, Annahmen und Berechnungen für die Beurteilung einzelner Kreditnehmer nachvollziehbar und ausreichend begründet?

- Bestehen in den Kreditprozessen unsachgerechte Ermessensspielräume bei der Bewertung der Bonität?

- Orientieren sich die Kreditprozesse im Bereich Risikofrüherkennung und Intensivbetreuung/Problemkreditmanagement an klar definierten Kriterien und Regeln?

Sollten einzelne Antworten hierauf nicht zufriedenstellend sein, empfiehlt es sich, rechtzeitig Gegensteuerungsmaßnahmen einzuleiten, da Änderungen in Kreditprozessen in der Regel einige Zeit in Anspruch nehmen, bis sie gänzlich umgesetzt sind. Entsprechende Maßnahmen sollten daher frühzeitig vor einer Sonderprüfung geplant werden.

zeb hat in der Vergangenheit viele Banken und Sparkassen bei der Vor- und Nachbereitung einer Sonderprüfung begleitet. Sollten Sie Unterstützung benötigen, kommen Sie gerne auf uns zu.