Einordnung und Arten von Sonderprüfungen

Eine bankaufsichtsrechtliche Sonderprüfung wird von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) in Volks- und Raiffeisenbanken, Spar- sowie Bausparkassen turnusgemäß ca. alle 10 bis 12 Jahre angesetzt.[2] In der Regel wird die Prüfung dann durch die Deutsche Bundesbank durchgeführt.

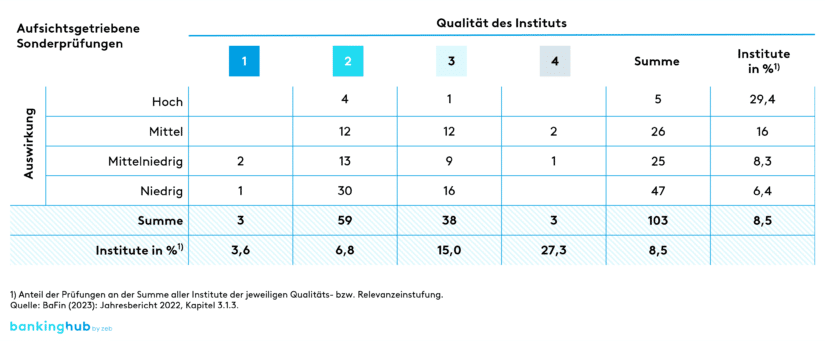

Bei Sonderprüfungen nach § 44 KWG Abs. 1 wird die Ordnungsmäßigkeit der Geschäftsorganisation geprüft, deren Anforderungen über § 25a KWG in den Mindestanforderungen an das Risikomanagement (MaRisk) detailliert spezifiziert werden.[3] Von den 115 Sonderprüfungen der deutschen Bankenaufsicht in 2022 betrafen mit 82 Prüfungen die deutliche Mehrzahl die Prüfung des § 25a KWG, davon 62 (also 75 %) in Sparkassen und Genossenschaftsbanken.[4]

Damit ergeben sich für die Institute regelmäßig drei zentrale Herausforderungen:

- Eine Sonderprüfung ist für die o. a. Institutsgruppen ein eher seltenes Ereignis, für das oftmals nur wenige bzw. veraltete Erfahrungswerte vorliegen.

- Die Anforderungen der MaRisk werden über die Jahre wesentlich erweitert und konkretisiert – zuletzt mit der 7. Novelle im Juni 2023.

- Die Anforderungen der Aufsicht steigen im Zeitverlauf deutlich – Umsetzungen, die noch vor 10 Jahren akzeptiert wurden, können heute zu (schwerwiegenden) Feststellungen führen.

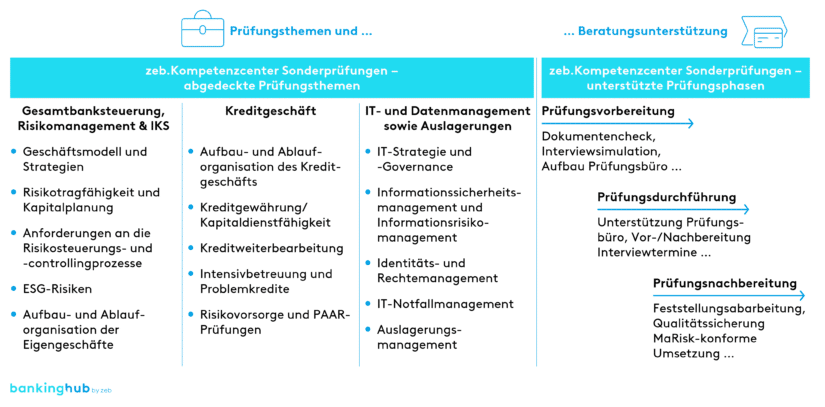

Die typische Sonderprüfung umfasst in aller Regel die Angemessenheitsprüfung der Aufbau- und Ablauforganisation im Kreditgeschäft sowie die Wirksamkeit von Prozessen zur Steuerung und Überwachung der Risiken. Daneben können spezielle Prüfungen separat oder in Kombination mit den o. a. Themen angeordnet werden, z. B. PAAR-Prüfungen[5] oder spezifische Prüfungen bspw. zu Auslagerungen oder der IT/BAIT.

BankingHub-Newsletter „(erforderlich)“ zeigt erforderliche Felder an

„Klassische“ Sonderprüfung und Prüfungsergebnisse

Sonderprüfungen unterteilen sich in drei Phasen:

- Vorbereitungsphase (Schwerpunkt auf der Bereitstellung von sehr umfangreichen Dokumentationen),

- Prüfungsdurchführung (Interviews durch die Bankenaufsicht),

- und Nachphase (Bereinigung der Feststellungen innerhalb eines Jahres[6])

Das Gesamtprüfungsergebnis im Prüfungsbericht kann dabei unterschiedlich ausfallen: von einem „uneingeschränkten“ über ein „eingeschränktes Prüfungsurteil“ bis hin zur „Versagung des Prüfungsurteils“, wobei in den letzten Jahren eingeschränkte oder sogar versagte Prüfungsergebnisse deutlich häufiger auftraten.

„Nach regelmäßig wenigen Feststellungen durch unsere Jahresabschlussprüfer waren wir erschrocken über das Ergebnis der aufsichtlichen Sonderprüfung – damit haben wir nicht gerechnet.“

O-Ton einer Sparkasse

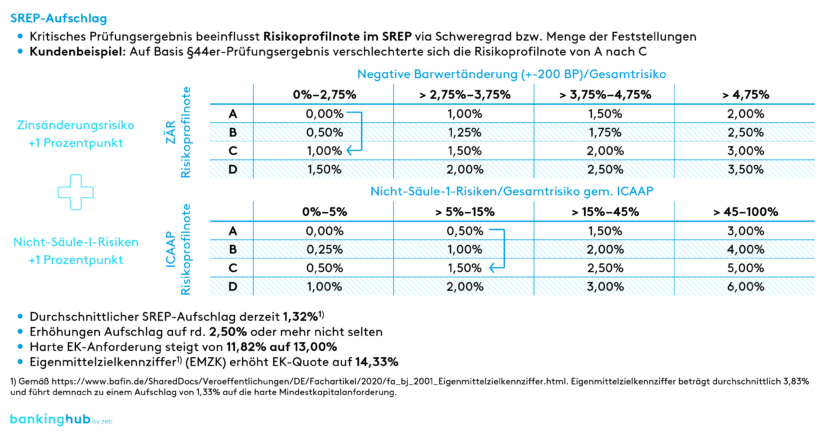

Als Folgen ergeben sich bereits bei nur eingeschränkten Prüfungsergebnissen regelmäßig zusätzliche Anforderungen des Reportings an die Aufsicht und (in Teilen signifikante) Aufschläge auf den SREP von 2 % und mehr, die zu Einschränkungen der Neugeschäftspotenziale bzw. zur Verengung der Risikotragfähigkeit führen.

Insgesamt kann man in den letzten Jahren feststellen, dass nicht nur die Anzahl der getroffenen Feststellungen deutlich gestiegen ist, sondern auch deren Schweregrade. Mehrere Feststellungen der Kategorie „F3“ (gewichtige Auswirkungen) und auch der höchsten Kategorie „F4“ (schwerwiegende Auswirkungen) sind nach Prüfungen keine Seltenheit mehr.

Aber auch hier zeigt sich in der Praxis, dass mit einer gezielten Vorbereitung und einem „gut aufgestellten“ Haus heute noch ausgezeichnete Prüfungsergebnisse mit nur wenigen Feststellungen erreichbar sind.

„Lieber gut angelegtes Geld in eine intensive und effiziente Vorbereitung investieren als hinterher für den SREP-Aufschlag ‚bezahlen‘ – das gute Prüfungsergebnis gibt uns hier recht.“

O-Ton einer Genossenschaftsbank

Neuer, risikoorientierter Prüfungsansatz der Bankenaufsicht

Im Rahmen der Weiterentwicklung der Bankenaufsicht wollen BaFin und Bundesbank noch verstärkter eine risikoorientierte Prüfungsdurchführung etablieren, wobei bereits heute die aktuelle Einstufung in die aufsichtlichen Risikoklassen der BaFin Einfluss auf die Prüfungsansetzungen hat.

Risikotoleranzrahmen

Der neu entwickelte Risikotoleranzrahmen, der ab 2024 Anwendung finden soll, weist folgende Änderungen für Prüfungen auf:

- Die Banken und Sparkassen werden in eine von vier Risikogruppen eingeteilt, von der unter anderem abhängt, wie oft die einzelnen Institute geprüft werden und wie hoch der SREP-Zuschlag ausfällt.

- Bei Instituten in den oberen Risikokategorien erfolgt neben häufigeren Aufsichtsgesprächen mit der Geschäftsleitung auch eine häufigere Anordnung von Sonderprüfungen (kürzerer Regelturnus von < 10 Jahren).

- Im Gegenzug gibt es eine Entlastung für die Banken in den niedrigen Risikogruppen, sodass diese mit einem längeren Turnus rechnen können (> 10 Jahre).

- Neben den bislang etablierten Aufsichtsgesprächen wird als neues Element der sog. „Aufsichtsbesuch“ eingeführt, bei dem die Aufsicht in ca. zwei bis drei Tagen unter anderem einzelne Prozesse innerhalb der Bank prüferisch beurteilen wird. Als Ergebnis wird lediglich ein Vermerk (kein Prüfungsbericht) erstellt, jedoch kann je nach Ergebnis anschließend eine vollständige Sonderprüfung angeordnet werden oder die BaFin gibt dem Jahresabschlussprüfer spezifische Prüfungsschwerpunkte vor.[7]

- Zudem soll in rund einem Dutzend Kompetenzzentren die Expertise für bestimmte Geschäftsmodelle gebündelt werden. Hierunter fallen z. B. Bausparkassen, Autobanken und Leasinggesellschaften, aber auch Institute mit dem Schwerpunkt Kryptowährungen.

Damit hängen von der Einstufung der Institute in eine der Risikoklassen die Aufsichtsintensität und letztlich der SREP-Aufschlag ab – hierauf ist zukünftig ein besonderes Augenmerk zu legen.

Vorbereitung auf eine Prüfung – Unterstützung durch zeb

Die aufgezeigten Konsequenzen und die aufgrund der langen Abstände oftmals geringen Erfahrungswerte der Institute mit Sonderprüfungen legen nahe, sich intensiv auf eine entsprechende Prüfung – wie auch auf jede andere Prüfung – vorzubereiten. zeb hat die Spezialist:innen für Sonderprüfungen in 2023 im „zeb.Kompetenzcenter Sonderprüfungen“ gebündelt und kann Institute so noch besser und zielgerichteter auf eine Prüfung vorbereiten.

„Insbesondere durch die Gesprächssimulation gingen wir gestärkt und selbstbewusst in die Prüfungsgespräche – das hat sich enorm ausgezahlt.“

O-Ton eines Kunden

Dies ist der erste Beitrag einer vierteiligen Reihe zu Sonderprüfungen. In den nachfolgenden Teilen gehen wir speziell auf die Anforderungen und auf regelmäßige Feststellungen in den Bereichen Risikomanagement/Gesamtbanksteuerung, Kreditgeschäft sowie IT/BAIT ein.

Dies ist der erste Beitrag einer vierteiligen Reihe zu Sonderprüfungen.

Den zweiten Teil unserer Serie finden Sie hier:

In den nachfolgenden Teilen gehen wir speziell auf die Anforderungen und auf regelmäßige Feststellungen in den Bereichen Kreditgeschäft und IT/BAIT ein.

Den dritten Teil finden Sie hier:

Den vierten Teil finden Sie hier:

2 Antworten auf “Bankenaufsicht erweitert Vorgehen bei Sonderprüfungen”

Frank Richter

Sehr geehrte Damen und Herren,

mich überrascht der O-Ton der Sparkasse nicht. Das Problem bei den Sparkassen mag damit zusammenhängen, dass Sparkassen nicht den Prüfer turnusmäßig wechseln müssen, es mag möglicherweise auch damit zusammenhängen, dass die Sparkassenprüfer nur Geschäftsmodelle und MaRisk-Umsetzungen von Sparkassen aus der praktischen Prüfung kennen, wohingegen die genommenen Risiken durchaus nicht sparkassenspezifisch sind.

Das eigentliche Problem scheint mir, dass das Management der Sparkasse überrascht war, weil es jahrelang keine wesentlichen Feststellungen gab. Wenn das Management wirklich glaubt, dass das eigene Institut die Risiken versteht und vorbildlich im Griff hat, dann ziehe ich den Schluss, dass sich das Management jahrelang nicht wirklich weiterentwickelt hat. Fehlt ein kritisches Hinterfragen des eigenen Betriebes? Letzteres ist sicher auch auf andere Institute übertragbar. Vermutlich wollen viele Verantwortliche sich nicht eingestehen, dass sie bestenfalls GuV-Management betreiben, aber kein Risikomanagement.

Gut, dass es Beratungen wie zeb gibt, die diesen Managern die Augen öffnen.

Ulf Morgenstern

Hallo Herr Richter,

vielen Dank für den Kommentar und die netten Worte am Ende. Gern könne wir uns auch mal direkt dazu austauschen – unsere Kontaktdaten sind ja verlinkt.

Viele Grüße,

Ulf Morgenstern