Herausforderungen für Banken

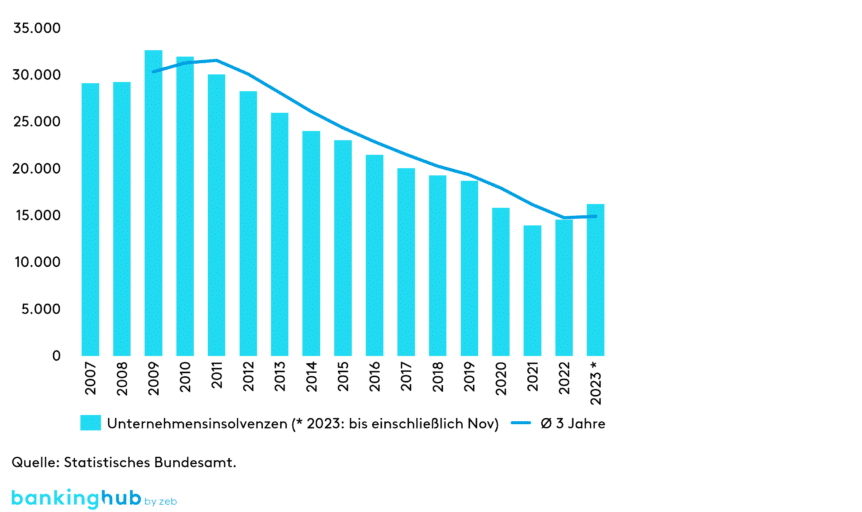

Die steigende Zahl der Unternehmensinsolvenzen in 2023 verdeutlicht, dass Unternehmen vermehrt – wenngleich noch nicht auf dem Vor-Corona-Niveau – von Krisen betroffen sind. Ein Mix aus geopolitischen Herausforderungen (Kriegen in der Ukraine und im Nahen Osten, gestörten Lieferketten), erhöhten Energiekosten, hohen Preissteigerungen, gestiegenen Finanzierungskosten und zunehmender Cyberkriminalität wirkt auf die Unternehmen ein.

Nicht nur die komplexen Krisenursachen, sondern auch die steigenden aufsichtsrechtlichen Anforderungen erhöhen die Herausforderungen im Kreditgeschäft der Banken. Im Rahmen ihrer Aufsichtsprioritäten hat die EZB im vergangenen Jahr damit begonnen, die Forbearance-Maßnahmen der Banken eingehend zu bewerten.

Die Forbearance-Prozesse der Banken sollten sich eindeutig darauf konzentrieren, tragfähig notleidenden Kunden nachhaltige Lösungen anzubieten. Aufeinanderfolgende nicht nachhaltige Lösungen oder Maßnahmen, die auf nicht lebensfähige Schuldner abzielen, sollten vermieden werden, da sie die Ergreifung geeigneter Maßnahmen nur verzögern und letztlich zu höheren Verlusten als notwendig für die Banken und die Volkswirtschaft führen. Die steigende Komplexität der Krisensituation und der aufsichtsrechtlichen Anforderungen verursacht bei den Banken intensivere Prüfungen der Engagements durch Wirtschaftsprüfer und die Bankenaufsicht[1].

Für die Banken und die dortigen „Sanierenden“ bedeutet dies, dass die sie die Organisation und Prozesse in der Risikofrüherkennung und Problemkreditbearbeitung entlang regulatorischer Leitplanken (insb. der MaRisk, EBA Guidelines) noch wirksamer gestalten müssen. In einem komplexen und sich wandelnden Umfeld gilt es, die (zukünftige) Tragfähigkeit des Geschäftsmodells des Kreditnehmers einzuschätzen und dabei sehr effizient in der Bearbeitung zu sein. Hierbei kommt den in krisenbehafteten Situationen notwendigen Sanierungskonzepten eine besondere Bedeutung zu.

Neuer S6 berücksichtigt insb. ESG und Digitalisierung

In den letzten Jahren hat sich ein einheitlicher Standard für den Aufbau und den Inhalt eines solchen Sanierungskonzepts herausgebildet. Das Institut der Wirtschaftsprüfer (IDW) entwickelte einen derartigen Standard unter dem Namen „S6“, der zwischenzeitlich sowohl von Banken als auch von Gerichten als gültig anerkannt worden ist. Der S6 berücksichtigt sämtliche einschlägigen Entscheidungen des BGH, konkretisiert diese bezüglich der betriebswirtschaftlichen Anforderungen und führt sie zu einem ebenfalls vom BGH geforderten „schlüssigen und erfolgsversprechenden“ Sanierungskonzept zusammen.

Das IDW hat den S6 im Jahr 2023 überarbeitet und geht auf die Bedeutung von ESG-Aspekten und deren Auswirkungen auf Sanierungsgutachten ein, wobei es sich hierbei um Klarstellungen und nicht um neue Anforderungen handelt. Sofern ESG-Aspekte für das Geschäftsmodell oder die Entwicklung eines Unternehmens bedeutsam sind, waren diese schon bisher in Sanierungskonzepten zu berücksichtigen. Die Bewertung des Geschäftsmodells umfasst dabei nicht nur die traditionellen Kennzahlen, sondern auch seine Ausrichtung auf die digitale Transformation und die Einhaltung der Umwelt-, Sozial- und Governance-Standards (ESG). Diese Aspekte sind zunehmend entscheidend für die langfristige Wettbewerbsfähigkeit.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Problemkreditbearbeitung wirksam gestalten

Stadien einer Unternehmenskrise entlang des IDW-S6 richtig verstehen

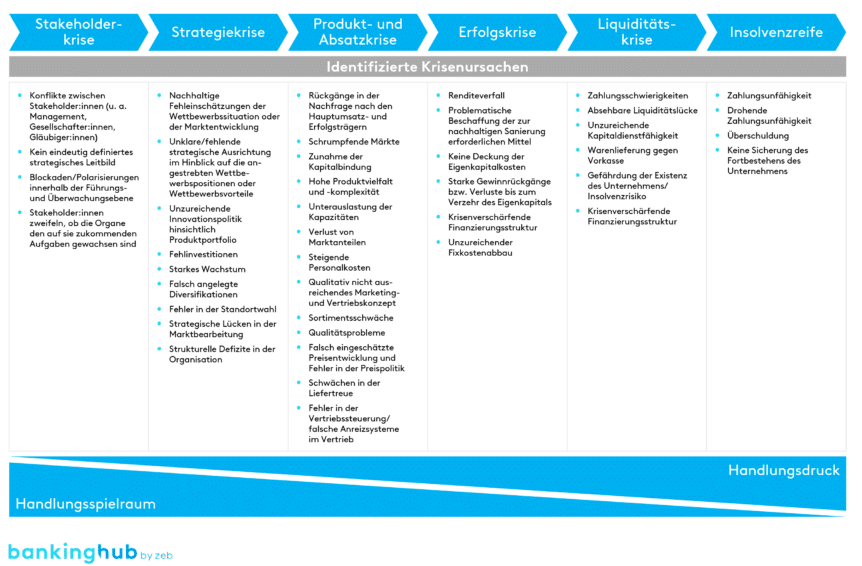

Für die Bewertung des Geschäftsmodells erfordert die Erstellung eines Sanierungskonzepts zunächst ein gründliches Verständnis der Krisenstadien und der Ursachen, die zur Krise geführt haben. Unterschiedliche Krisenarten wie Stakeholder-, Strategie-, Produkt- und Absatzkrise sowie Erfolgs- und Liquiditätskrise bis hin zur Insolvenzlage sind charakteristisch.

Ein umfassendes Sanierungskonzept muss demnach die Probleme aller durchlebten Krisenstadien adressieren, um eine fundierte Beurteilung der Sanierungsfähigkeit des Unternehmens zu ermöglichen. Nicht identifizierte oder ungelöste Krisenursachen können weiterhin wirken und dazu führen, dass scheinbare Erfolge in der Bewältigung von Krisen wie Erfolgs- und Liquiditätskrisen nur temporär sind, ohne eine langfristige Sanierung zu gewährleisten.

Daher ist es entscheidend, die zukünftige Tragfähigkeit des Geschäftsmodells eingehend zu analysieren. Diese Analyse bildet die Grundlage für den langfristigen Sanierungserfolg und ist wesentlich für die Wiederherstellung der Stabilität und der Wettbewerbsfähigkeit des Unternehmens. Die Bedeutung des Sanierungskonzepts liegt für Banken in der Objektivierung der Entscheidungsbasis und in der Sicherstellung, dass nur erfolgsversprechende Sanierungen begleitet werden.

Tragfähigkeit Geschäftsmodell und Sanierungsstrategien

In Abhängigkeit von der Einschätzung zur Tragfähigkeit des (zukünftigen) Geschäftsmodells können sich für die kreditgebenden Banken unterschiedliche Handlungsoptionen ergeben.

Ist das Geschäftsmodell auch in Zukunft (ggf. nach Anpassungen) tragfähig, ist im Rahmen der Sanierung der Kapitalbedarf hierfür zu ermitteln. Eine umfassende Unternehmensplanung mit Sensitivitätsbetrachtungen macht diesbezügliche potenzielle Risiken und Chancen erkennbar, was durch die geschaffene Transparenz den Fremdkapitalgebern eine fundiertere Bewertung des zukünftigen Kapitalbedarfs ermöglicht sowie die Entscheidungsfindung verbessert.

Entscheidet sich die Bank für die Begleitung der Sanierung, wird der auf Basis der Unternehmensplanung für die Anpassung des Geschäftsmodells ermittelte Kapitalbedarf i. d. R. nicht ohne Beitrag der Eigenkapitalseite gedeckt werden können. In solchen Fällen bieten neben den üblichen Sanierungsbeiträgen der Eigenkapitalgeber die Ausgliederung und Veräußerung von „Non-Core‑“ oder „non-performing“ Geschäftsbereichen verschiedene Möglichkeiten zur Finanzierung durch:

- Verringerung der bestehenden Verschuldung,

- Steigerung der Rentabilität des Kerngeschäfts

- und Generierung von Verkaufserlösen.

Die strategische Trennung von Geschäftsbereichen kann somit einen erheblichen Beitrag zur Finanzierung leisten und erfordert einen entsprechend frühzeitig vorbereiteten M&A-Prozess.

In den Fällen, in denen die Bank aufgrund eines belastbaren Sanierungskonzepts an die Überwindung der Krise des Unternehmens aus eigener Kraft glaubt, wird sie die passive Sanierungsstrategie des Stillhaltens präferieren. Dies beinhaltet i. d. R. nicht nur den Verzicht auf die Ausübung der vertraglichen oder gesetzlichen Kündigungsrechte, sondern auch z. B. die Aufrechterhaltung der Kreditlinie, die Prolongation eines Roll-over-Kredits oder die Zulassung der Inanspruchnahme noch nicht gezogener Kreditlinien.

Schätzen die Fremdkapitalgeber die Situation als aussichtslos ein, so streben sie einen schnellen Rückzug – den Exit – aus dem Kreditengagement an. Inzwischen haben fast alle Banken in ihren Kreditverträgen Transferklauseln aufgenommen, mit denen einer etwaigen Weiterveräußerung des Kredits bereits bei Kreditgewährung zugestimmt wird, sodass auch der Verkauf des Kreditengagements (i. d. R. allerdings nicht ohne höheren Preisabschlag) auf dem Sekundärmarkt im Rahmen der Exitstrategie möglich ist. Als letztes Mittel kann ein Insolvenzverfahren zur Sanierung des Kreditnehmers eingeleitet werden.

Expert:innen vorhalten

Eine besondere Herausforderung in der aktuellen Situation für die Kreditinstitute ist neben den komplexen betriebswirtschaftlichen und rechtlichen Herausforderungen in Einzelfallbearbeitungen die adäquate Vorhaltung von gut qualifizierten Mitarbeitenden. Die positiven wirtschaftlichen Rahmenbedingungen und die damit verbundene niedrige Anzahl von Insolvenzfällen und Ausfällen der vergangenen Jahre haben in vielen Banken zu einer Reduzierung von Stellen geführt. Hier gilt es nun, insbesondere auch mit den erforderlichen Vorlaufzeiten zur Personalgewinnung und -qualifizierung, dem drohenden Fachkräftemangel zeitnah gegenzusteuern und zudem die bestehenden Fachkräfte zu halten.

Fazit: anspruchsvolles Umfeld für Problemkreditbearbeitung

Die steigenden Anforderungen an die Problemkreditbearbeitung bei Banken werden durch ein anspruchsvolles Umfeld verstärkt, das von vielfältigen und komplexen Ursachen für Unternehmenskrisen geprägt ist. Angesichts dieser Herausforderungen sowie der sich ständig wandelnden Rahmenbedingungen, z. B. in Bezug auf ESG-Anforderungen, werden die Validierung und gegebenenfalls die Anpassung des Geschäftsmodells zu einem entscheidenden Faktor für den langfristigen Sanierungserfolg.

Für einen effizienten und seitens der Banken ressourcenschonenden Prozess in der Problemkreditbearbeitung ist ein Sanierungskonzept von wesentlicher Bedeutung, welches objektiv, belastbar und transparent den Kapitalbedarf sowie die Erfolgschancen der Sanierung einschätzt, damit nur erfolgsversprechende Sanierungen unterstützt werden. Gleichzeitig bedarf es des (Wieder-)Aufbaus bzw. der Stärkung von gut aufgestellten Teams für die Problemkreditbearbeitung in den Banken.

2 Antworten auf “Renaissance der Problemkreditbearbeitung – Herausforderungen für Banken”

Egbert Specht

Alles schön und gut, aber die Krisenszenarien sind ja nicht neu. Wo ist denn nun das Kriterium, das über die Zuordnung zum Problemkredit und der Problemkreditbearbeitung oder wie so schön geschrieben wurde „die Tragfähigkeit des Kreditmodells“ entscheidet ? Ohne ein objektiv nachvollziehbares Kriterium – ggf. als Ergebnis vorausgegangener Analyse – wird es m.E. nicht gehen.

Bastian Walkhoff

Vielen Dank für Ihre Unterstützung Herr Specht für dieses wichtige Thema!

Sie sprechen einen wichtigen Aspekt an – die Notwendigkeit, klare Leitlinien und Kriterien für die jeweilige Bank zu definieren. Dies tun wir regelmäßig im Rahmen unserer Projekte und zwar angepasst auf die jeweilige Situation des Hauses.

Mit freundlichen Grüßen

Bastian Walkhoff