Aktuelle Herausforderungen im Kreditgeschäft und Lösungsansätze

Die BaFin fordert zwei ergänzende Risikopuffer, die seit 1. Februar 2023 zu höheren Eigenkapitalanforderungen führen. Damit stellen sie einen zusätzlichen Faktor mit Einfluss auf den Zinsanstieg dar. Da die Zinserträge für Banken und Sparkassen die wichtigste Ertragsquelle sind, liegt der Fokus aktuell auf der Stabilisierung dieser Einnahmen.

Derzeit werden Konditionen für Darlehen fast ausschließlich aus den „Produktionskosten“ und einem undifferenzierten „Gewinnanspruch“ ermittelt. Um die Bestimmung der Konditionen zu optimieren, sind zwei Punkte wichtig. Einerseits sollten alle relevanten Kostenkomponenten angemessen eingepreist werden, und andererseits ist die kundenindividuelle Zahlungsbereitschaft zu berücksichtigen. Dies erfolgt in der Praxis heute meist durch individuelle Auf- und Abschläge auf die kostenbasierte „Preisuntergrenze“ oder aber im Rahmen eines differenzierten Preistableaus[1].

Ansätze zur Optimierung des Kreditpricings bei Kontokorrentlinien

In den gewerblichen Kontokorrentlinien steckt großes Potenzial, Gewinne zu steigern. Wie also kann die optimale Konditionsgestaltung bei diesem Produkttyp aussehen?

Für viele gewerbliche Kunden ist die Kontokorrentlinie das wesentliche Mittel, um zahlungsfähig zu bleiben sowie kurzfristigen Finanzierungsbedarf zu decken. Verglichen mit längerfristigen, häufig besicherten Finanzierungsformen ist die Zahlungsbereitschaft dabei aufgrund der Flexibilität höher.

In zeb-Projekten bei Regionalbanken und Sparkassen lässt sich meistens folgende Situation beobachten:

- Häufig ist die Bereitstellungsprovision nicht im ganzen Haus eingeführt oder Sonderkonditionen werden eingesetzt. Zusätzlich fehlt die Unterscheidung nach Linienhöhe oder Kundensegment.

- Aktuell werden die Linien selten in Anspruch genommen. Damit bestehen weitere Potenziale für die Banken und Sparkassen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Vorgehensweise zur Steigerung der Erträge aus den Kontokorrentlinien

Eine erfolgreiche Optimierung der Kontokorrentlinien erfordert im ersten Schritt den Aufbau einer individuellen Pricing-Datenbank – wie auch bei allen anderen Pricing-Projekten. Dieser erfolgt anhand der Einzelverträge. Erst durch die Analyse und Simulation auf Einzelkontoebene ist es möglich, die optimale Kombination aus Bereitstellungsprovision und Zinssatz zu ermitteln.

In den meisten (Regional-)Banken und Sparkassen zeigt die Analyse:

- Je höher das vereinbarte Volumen ist, desto niedriger sind Zins und Bereitstellungsprovision.

- Eine Bereitstellungsprovision führt in der Regel zu einer durchschnittlich gesteigerten Inanspruchnahme der Kontokorrentlinie.

- Viele Kontokorrentlinien im Bestand werden kaum oder gar nicht in Anspruch genommen.

- Wesentlicher Treiber der Inanspruchnahme ist die Kreditwürdigkeit des Kunden – dies spiegelt sich jedoch meistens kaum im Zinssatz wider.

Pricing-Maßnahmen für Kreditinstitute

Im Rahmen unserer BankingHub-Preismanagement-Reihe blicken wir mit Ihnen gemeinsam auf sechs Themenfelder im Pricing. Die Artikel werden wir nach und nach veröffentlichen. Einen Überblick zur Themenreihe finden Sie hier:

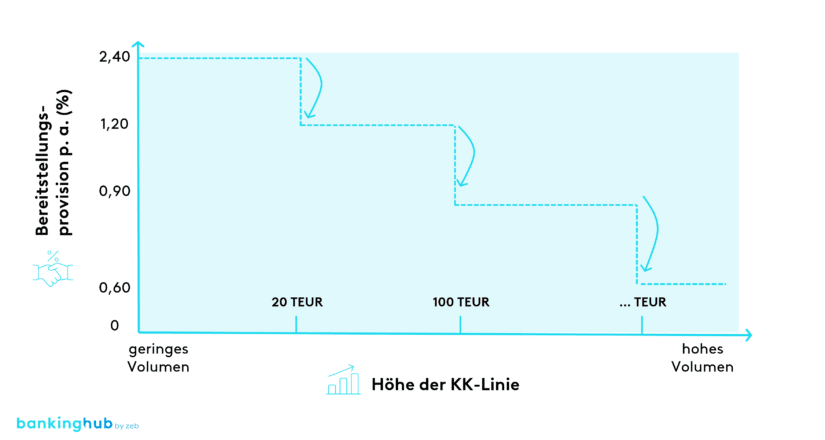

Optimierung der Bereitstellungsprovision

Einer der Haupttreiber für die Steigerung der Erträge bei Kontokorrentlinien ist die Einführung oder die Optimierung einer Bereitstellungsprovision. Für die angemessene Berücksichtigung der Zahlungsbereitschaft des Kunden ist es wichtig, auf eine undifferenzierte Bereitstellungsprovision zu verzichten. Stattdessen sollte nach Linienvolumen gestaffelt werden (siehe Abbildung 1) – das haben zeb-Projekte in den vergangenen Jahren gezeigt. Im Rahmen einer neu eingeführten Bereitstellungsprovision und durch die damit vorgenommene Bepreisung ungenutzter Linien reduziert sich die bestehende Linie. Die Minderung beträgt durchschnittlich 20 % bis 25 % und ist im Business-Case der Bank zu berücksichtigen.

Prüfung des Kontokorrentzinssatzes

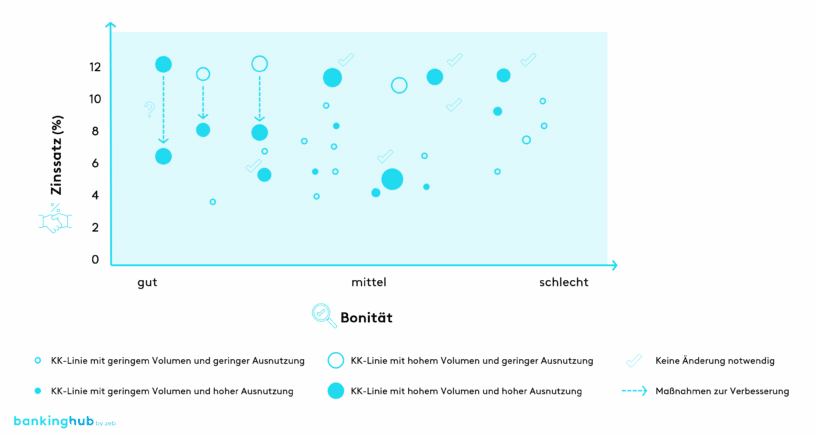

Neben der Einführung einer Bereitstellungsprovision ist die Prüfung des Kontokorrentzinssatzes ein sinnvolles Instrument, um die aktuelle Inanspruchnahme zu steigern. Damit kann auch bei geringerem Zinssatz ein höherer Ertrag erzielt werden. zeb-Projekte zeigen, dass gerade Kunden mit gutem Rating und vergleichsweise hohem Zinssatz selten die bestehende Kontokorrentlinie in bedeutendem Umfang in Anspruch nehmen (vgl. Abbildung 2).

Wenn die Institute eine Bereitstellungsprovision einsetzen und gleichzeitig den Zins senken, kann dies Kunden dazu motivieren, künftig die Kreditlinie öfter in Anspruch zu nehmen. Durch eine gesteigerte Inanspruchnahme (bei im Wettbewerbsvergleich niedrigem Zins) verringert der Kunde die Bereitstellungsprovision, die er selbst zahlen muss. Die Bank erreicht auf diese Weise steigende Zins- und Provisionseinnahmen.

Weitere technische Handlungsfelder

Ergänzend zur Optimierung des Preismodells ergeben sich folgende weitere Maßnahmen.

Vertragsgestaltung

Es empfiehlt sich, bei der Gestaltung des Vertrags über folgende Themenfelder zu entscheiden:

- Auswahl der Kundenzinsen sowie deren Kopplung an einen Referenzzins mit Vereinbarung einer Gleitzinsklausel

- Entscheidung über den Verzicht auf eine Befristung von Kontokorrentlinien – alternativ sollten Beraterinnen und Berater den Kontokorrentzinssatz in den Jahresgesprächen thematisieren

- Aufsatz eines Regelwerks für die strukturierte Differenzierung des Kundenzinssatzes beispielsweise in Form eines Rabattmodells, z. B. in Abhängigkeit von Linienhöhe, Linienauslastung und Bonität

Kompetenzen

Es ist auch empfehlenswert, die Kompetenzen in Bezug auf Sonderkonditionen an das neue Preismodell anzupassen. Das Preismodell muss bereits eine marktgerechte Bepreisung sicherstellen und sollte immer befristet sein. Deshalb sollten Sonderkonditionen grundsätzlich sparsam und eher in Ausnahmefällen vergeben werden. zeb empfiehlt, zum einen die Höhe und zum anderen die verschiedenen Konstellationen der Möglichkeiten von Sonderkonditionen stark einzuschränken.

Umsetzungsvorbereitung

Für den Erfolg der Optimierung der Kontokorrentlinien ist die Umsetzungsvorbereitung nicht zu unterschätzen. Wesentlicher Erfolgsfaktor ist unter anderem das frühzeitige Einbeziehen des Vertriebs.

- Vertriebskolleg:innen sollten bereits frühzeitig informiert und eingebunden werden, u. a. in die Bearbeitung der Kundenlisten, die Veränderungen je Konto und Kunde.

- „Sales Stories“ helfen den Beraterinnen und Berater, die Veränderungen sinnhaft zu erklären.

- Der Zeitpunkt für die Ansprache des Kunden ist mindestens genauso wichtig wie die „Sales Stories“ selbst.

- Zum echten Erfolg wird die Optimierung der Kontokorrentlinien, wenn die Beraterinnen und Berater ausreichend Zeit für die persönliche Ansprache erhalten. Eine Zeitspanne von 12 bis 16 Monaten hat sich in den vergangenen Projekten bewährt.

Fazit zur Optimierung der Kontokorrentlinie

Die Optimierung der Kontokorrentlinie ist ein laufender Prozess. Neben den anfänglichen Optimierungsmaßnahmen erfordert er auch eine regelmäßige Überprüfung im Rahmen eines Pricing-Regelkreises.

Je nach Ausgangslage der Bank ist auf Portfolioebene nach zeb-Erfahrungen mit

- einer Steigerung der durchschnittlichen Limitauslastung um 5 % bis 15 %

- sowie einer flächendeckenden Vereinbarung einer Bereitstellungsprovision

- bei einer sich daraus ergebenden Ertragssteigerung zwischen 10 % und 25 % zu rechnen.

Für eine typische Regionalbank (Bilanzsumme in Höhe von 3 Milliarden EUR) zeigt unsere Projekterfahrung regelmäßig ein nachhaltiges Ertragspotenzial von 300.000 EUR bis 500.000 EUR.