Ziel des Erlösnavigators

Der Erlösnavigator wurde von uns 2016 vor dem Hintergrund entwickelt, dass in von uns begleiteten Kontomodellprojekten immer wieder Anomalien und Unstimmigkeiten im Datenbestand festgestellt wurden.

Er unterstützt Banken und Sparkassen bei der Analyse der Datenbestände und ist folglich als eine Art „Outsourcing-Projekt“ zu verstehen, da sich der Aufwand für die auftraggebende Bank oder Sparkasse als sehr gering gestaltet[1]. In den vergangenen Jahren hat sich der Erlösnavigator von zeb zu einem festen Analyseinstrument für Regionalbanken mit mittlerweile über 100 Einsätzen etabliert. In diesem Artikel möchten wir Ihnen Details zu den verschiedenen Analysebausteinen, dem Datenmanagement sowie Ergebnissen aus abgeschlossenen Projekten darlegen.

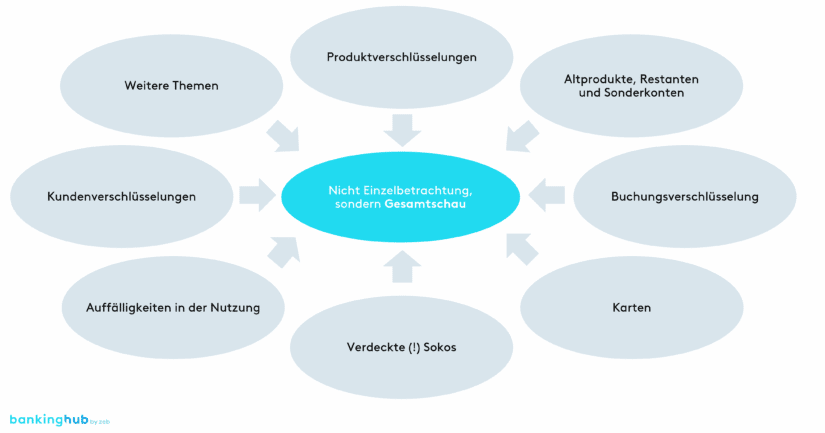

Analyse, ob die verschiedenen Parameter bei einzelnen Produkten richtig verschlüsselt sind.

Prüfung der Produkte im Bestand hinsichtlich Einhaltung von Rahmenbedingungen und Auffälligkeiten bei Mengengerüsten sowie Art der Produkte.

Altprodukte, Restanten und Sonderkonten: Prüfung der Produkte im Bestand hinsichtlich Einhaltung von Rahmenbedingungen und Auffälligkeiten bei Mengengerüsten sowie Art der Produkte.

Aufdecken von Anomalien im Kartenbestand, beispielsweise hinsichtlich der Nutzung und Bepreisung.

Aufzeigen von offensichtlichen, aber auch unbeabsichtigten Sonderkonditionen.

Analyse möglicher Auffälligkeiten, die bei der Nutzung der einzelnen Bankdienstleistungen entstehen können.

Prüfung, ob Kunden richtig zugeordnet sind – sowohl organisatorisch als auch produktbezogen.

Ansatzpunkte, die keinem der zuvor genannten Bereiche zugeordnet werden können.

Auszug Produktverschlüsselungen

Der Bereich der Produktverschlüsselungen beinhaltet mehrere Analysen. Unter anderem wird die Kontoauszugsart untersucht, die bei den einzelnen Konten hinterlegt ist. Hierbei ergeben sich vielfältige Ansatzpunkte: Stimmt die Auszugsart mit der für das Kontomodell vereinbarten Auszugsart überein? Dies ist insbesondere bei den meist kostengünstigeren Onlinekonten von Bedeutung, für welche die Nutzung des Onlinebankings und des elektronischen Postfachs häufig vorgeschrieben ist.

Zudem wird analysiert, inwiefern eine heterogene Verschlüsselung der Auszugsart in Zukunft vereinheitlicht werden kann, insbesondere bei dem für Banken und Sparkassen günstigen elektronischen Kontoauszug. Darüber hinaus werden unter anderem Analysen zum Ausmaß der manuellen und automatischen Disposition durchgeführt. Auch die Prüfung der Produktvoraussetzungen wie beispielsweise die Nutzung von Onlinebanking für Onlinekonten wird unter die Lupe genommen.

Auszug Buchungsverschlüsselung

Insbesondere die Verschlüsselung von Buchungen ist ein komplexes Analysefeld, das ausgefeilte Ansätze für die Analyse benötigt. Sowohl für Genossenschaftsbanken als auch für Sparkassen gilt, dass die Buchungsverschlüsselung die Basis für die Kontoabrechnung darstellt.

Daher ist es fatal, wenn sich aufgrund der Komplexität ein Fehler in die Buchungsverschlüsselung einschleicht und Posten nicht oder nicht korrekt abgerechnet werden. Um dies zu vermeiden, wird zum einen die korrekte Abrechnung überprüft, zum anderen werden Potenziale für die effiziente Gestaltung und Weiterentwicklung der Buchungsverschlüsselung aufgezeigt.

PRICING-MASSNAHMEN FÜR KREDITINSTITUTE

Im Rahmen unserer BankingHub-Preismanagement-Reihe blicken wir mit Ihnen gemeinsam auf sechs Themenfelder im Pricing. Die Artikel werden wir nach veröffentlichen. Einen Überblick zur Themenreihe finden Sie hier:

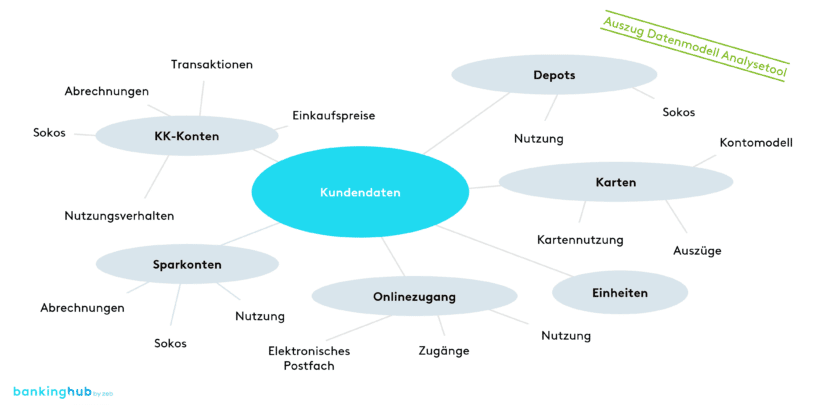

Datenmanagement und Analysetool des Pricings

Der Erlösnavigator fokussiert sich auf eine datengestützte, technische Analyse des Pricings. Eine umfassende und korrekte Datenbasis ist daher für alle weiteren Analysen essenziell. Insgesamt werden etwa 80 Auswertungen aus dem Kernbanksystem und verbundenen Reporting-Systemen benötigt. Für die meisten dieser Daten existieren vorgefertigte Abfragen, die einen Export von Informationen aus dem Kernbanksystem ohne großen Aufwand ermöglichen. Sobald die Daten vorliegen, wird mit der Plausibilisierung, Aufbereitung und Analyse dieser begonnen. Aufgrund der großen Datenmengen sind hierzu leistungsstarke Datenbankanwendungen nötig.

Vereinzelt lassen sich Auffälligkeiten bereits bei Betrachtung der Rohdaten erkennen. Meistens wird das volle Ausmaß von Fehlverschlüsselungen aber erst in der Gesamtbetrachtung und beim Verknüpfen der einzelnen Datensätze sichtbar. Daher werden alle Auswertungen in der Gesamtbetrachtung vorgenommen.

Mithilfe von mehr als 300 programmierten Abfragen können Daten bis auf Einzelkonto- und Einzelkundenebene sowie Transaktionsebene analysiert werden. Darüber hinaus können auch Schwankungen im Nutzungsverhalten und Zeitverlauf sichtbar gemacht werden. Ergänzend werden auf Wunsch der Bank oder Sparkasse individuelle Zusatzauswertungen erstellt. Durch neue Erkenntnisse aus vergangenen Projekten wird das Analysetool laufend um weitere Auswertungen ergänzt und weiterentwickelt, um zusätzliche Potenziale aufzeigen zu können.

Einsatz des Erlösnavigators: Erfahrungen und Ergebnisse

In den vergangenen Jahren konnte der Erlösnavigator bei über 100 Banken und Sparkassen bundesweit mit Erfolg umgesetzt werden. Auch im europäischen Ausland wurden bereits Banken mit dem Erlösnavigator begleitet. Unabhängig von Größe, Region, etwaiger Fusionshistorie oder Migration auf ein neues Kernbanksystem konnte der Erlösnavigator in allen Häusern sinnvoll eingesetzt werden.

Hinsichtlich der identifizierten Potenziale lässt sich keine allgemeingültige Aussage zu Größe oder Historie treffen. Es zeigt sich, dass die individuelle Situation der Bank oder Sparkasse hier maßgeblich ist. Erfahrungswerte legen dar, dass die identifizierten Potenziale je 1 Mrd. DBS zwischen 44 TEUR und 440 TEUR schwanken. Auch innerhalb der einzelnen Analysebausteine ist ein heterogenes Bild erkennbar. Insbesondere im Bereich der Karten, der verdeckten Sokos und der Auffälligkeiten in der Nutzung finden sich häufig hohe Potenziale.

Erfahrungsgemäß kommen unabhängig von der Bankengruppe knapp zwei Drittel aller identifizierten Potenziale in die Umsetzung. Insbesondere zwischen Genossenschaftsbanken und Sparkassen zeigen sich dabei keine allgemeingültigen Unterschiede. Nahezu alle Analysen sind für beide Institutsgruppen gleichermaßen anwendbar und wertstiftend. Einzelne Unterschiede wie beispielsweise die Existenz von Mitgliedschaftsanteilen in Genossenschaftsbanken oder die unterschiedlichen Wertpapierhäuser (Union Investment/DekaBank) werden im Rahmen der Analysen berücksichtigt.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Zusammenfassung und Ausblick

Zusammenfassend lässt sich festhalten, dass die Durchführung des Erlösnavigators für alle Banken und Sparkassen lohnend ist. Neben der Überprüfung von Systemeinstellungen und damit einhergehenden Impulsen zur Weiterentwicklung dieser werden ganz konkrete Kostensenkungs- und Ertragssteigerungspotenziale aufgezeigt.

Viele Potenziale lassen sich sehr schnell umsetzen und leisten einen Beitrag zur Verbesserung des Betriebsergebnisses, insbesondere da Fehlverschlüsselungen nicht zustimmungsrelevant im Sinne des BGH-Urteils vom 27. April 2021 sind. Auch in Zukunft wird der Erlösnavigator ständig weiterentwickelt werden, um umfassende Potenziale sichtbar zu machen, die wiederum die Aufwände bei der Durchführung des Erlösnavigators bereits nach wenigen Monaten übertreffen.

Sie sind an weiteren Informationen zum Erlösnavigator interessiert?

Gerne zeigen wir Ihnen die Vorteile von unserem Erlösnavigator in einem persönlichen Gespräch. Vereinbaren Sie noch heute einen unverbindlichen Präsentationstermin.