Neue Depotmodelle ausgehend vom Kundenbedarf entwickeln

Warum verzeichnen etablierte Banken überschaubare Depotquoten und einen hohen Margendruck im Wertpapiergeschäft? Neben vielerlei Herausforderungen sind es vor allem neue Standards in Bezug auf Convenience, Usability und Pricing, die durch Neobroker am Markt etabliert werden und aktuelle Kundenerwartungen maßgeblich prägen.

Mit einem einheitlichen Preismodell für alle Kunden haben sich insbesondere in jüngster Zeit die Neobroker mit ihrem sehr schlanken „1-Euro-Flat-Fee-Preismodell“ sehr erfolgreich positioniert. Als Anbieter für ein spezifisches Zielkundensegment mit einem monothematischen Geschäftsmodell lässt sich solch ein einheitliches Preismodell auch erfolgreich nutzen.

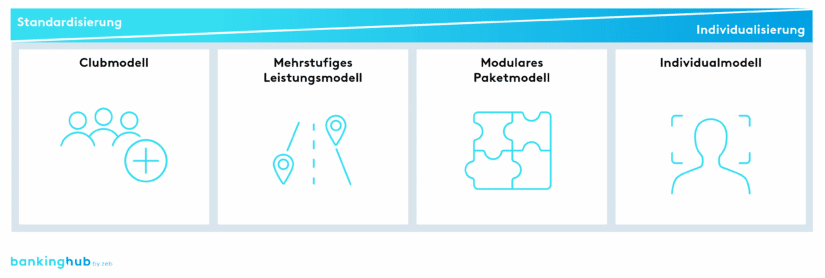

Für etablierte Banken mit ganzheitlichem Geschäftsmodell und hoher Zielkundenbreite ist diese Preisstrategie aufgrund der Vielfalt an Kundenbedarfen, des hohen Leistungsumfangs sowie der angebotenen Zugangskanäle weniger zielführend. Erfolgsversprechend sind Preismodelle, die ausgehend vom Kundenbedarf verschiedene Leistungskomponenten in mehreren Modellen bündeln, sodass Kunden selbst das für sie passende Preismodell wählen können. Zur Differenzierung zwischen den Modellen werden häufig der Umfang der laufenden Betreuung, die Aktivität (Anzahl und Höhe der Transaktionen), das verfügbare Produktuniversum oder weitere Zusatzleistungen herangezogen.

Eine Übersicht hinsichtlich der Struktur gängiger Leistungsmodelle ist in Abbildung 1 illustriert und kann neben vielen weiteren Pricing Insights in der aktuellen Auflage unseres Pricing-Excellence-Buchs im Detail nachgelesen werden.

Preisbereitschaften der Kunden differenziert adressieren

Kundenzentrierte Depotmodelle zeichnen sich dadurch aus, dass die Preisdifferenzierung entlang der Depotnutzung ausgerichtet ist – frei nach dem Motto: Wer mehr Leistung beansprucht bzw. erhält, der wird dafür auch mehr bezahlen. So sind typischerweise Filialtransaktionen teurer als Onlinetransaktionen, Einzeltitelberatungen aufwendiger als eine einzelne Anlage über eine digitale Vermögensverwaltung, und umfangreiche Portfolio- und Steuerreports haben einen höheren Mehrwert als die gesetzlichen Mindestinformationspflichten. Das impliziert jedoch nicht, dass besonders aktive und ertragstechnisch hochrelevante Kunden für ihre Treue nicht belohnt werden und gewisse „Mengenrabatte“ erhalten dürfen – statt über Sonderkonditionen sind diese Kunden dann auch über ein bedarfsgerechtes Depotmodell zu adressieren.

Die Möglichkeit für Kunden, ihren Leistungsumfang selbst zu wählen, unterstützt das effektive Abschöpfen unterschiedlicher Zahlungsbereitschaften und schafft zudem eine klare Kundenkommunikation. Dem Kunden wird deutlich gemacht: „Sie selbst gestalten Ihre Gebühr darüber, welches Maß an Leistungen Sie von uns erhalten möchten.“ Somit steht auch vielmehr die Leistung als der reine Preis im Vordergrund, und es werden neue Argumente für eine mögliche Preisverhandlung geschaffen.

PRICING-MASSNAHMEN FÜR KREDITINSTITUTE

Im Rahmen unserer BankingHub-Preismanagement-Reihe blicken wir mit Ihnen gemeinsam auf sechs Themenfelder im Pricing. Die Artikel werden wir nach veröffentlichen. Einen Überblick zur Themenreihe finden Sie hier:

Chancen innovativer Depotmodelle (Junge Kunden, All-in, Zuwendungsfreiheit) nutzen

Innovative Depotmodelle greifen nicht nur gezielt Kundenbedarfe auf, sondern unterstützen auch die Banken bei der Lösung hochrelevanter Herausforderungen: Wie gewinnt und bindet man junge Kunden, wie lässt sich ein von Kunden häufig nachgefragtes All-in-Modell gestalten und wie vermeidet man gezielt Zuwendungen?

Junge Kunden (meist im Alter unter 30 Jahren) werden insbesondere mit sehr attraktiven „Youngster“-Depotmodellen gezielt adressiert. Über einen hohen Leistungsumfang zu preiswerten Konditionen werden potenzielle Einstiegshürden abgebaut und die Kunden frühzeitig an die Bank gebunden. Hierbei ist entscheidend, junge Kunden bereits frühzeitig passgenaue Lösungen zu präsentieren und mit dem Auslauf der „Youngster“-Depotmodelle nicht den Anschluss zu verlieren.

All-in-Modelle werden insbesondere bei vermögenden Kunden verstärkt nachgefragt. Bei traditionellen Finanzinstituten ist eine All-in-Kondition meist Bestandteil eines Premium-Leistungsmodells und inkludiert neben (un-)eingeschränkten Freitransaktionen besonders hochwertige Beratungsleistungen sowie eine Rückerstattung der erhaltenen Zuwendungen (Kick-backs von Produktanbietern wie Ausgabeaufschläge und Vertriebsfolgeprovisionen).

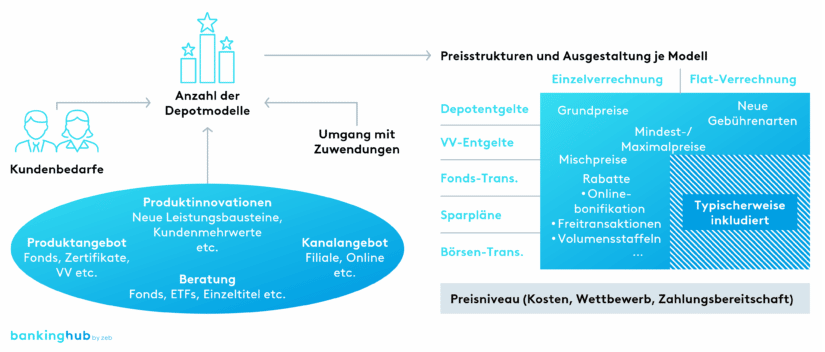

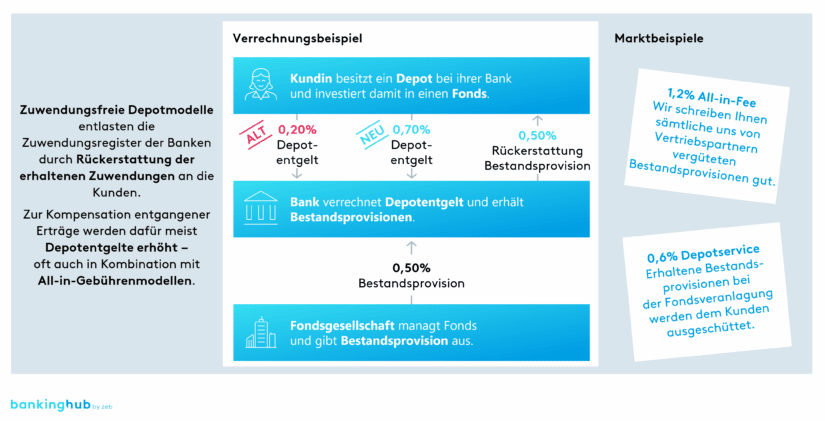

Gerade das Thema der Zuwendungen gewinnt für viele Banken aktuell an Relevanz, da diese über die Zuwendungsregister der Banken oftmals nicht mehr ausreichend aufgefangen werden können. In der Folge stehen zuwendungsfreie Lösungen wie die Vermögensverwaltung im Fokus der Beratung ebenso wie zuwendungsfreie Depotmodelle, die erhaltene Zuwendungen auf der einen Seite den Kunden rückerstatten, auf der anderen Seite aber zur Kompensation entgangener Erträge periodische Depotgebühren nach oben korrigieren (siehe Abbildung 2).

Markenpremium und Kundenmehrwerte gezielt herausstellen und monetarisieren

Die Kostenloskultur der Neobroker hat bereits eine neue Anlegergeneration an die Kapitalmärkte gebracht und wird dies auch weiter fördern. Die zunehmende Unsicherheit in der Welt (Coronapandemie, Ukrainekrise, Inflation etc.) und die damit einhergehende Volatilität an den internationalen Kapitalmärkten dämpfen aber bereits jetzt schon den initialen Enthusiasmus dieser Börsenneulinge. Traditionelle Finanzinstitute – mit ihrer Stellung als erste Anlaufstelle für eine vertrauensvolle und persönliche Beratung – müssen diese unruhigen Zeiten aktiver für ihre eigene Positionierung nutzen und sich damit gezielt von den Neobrokern abgrenzen. Das Markenpremium und der Mehrwert durch persönliche Beratung sind auch in neuen Depotmodellen in den Vordergrund zu stellen und aktiv vertrieblich zu nutzen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

KONZEPTION NEUER DEPOTMODELLE

In der Konzeption neuer Depotmodelle ist neben übergreifenden Fragestellungen zu den strategischen Zielen, Kundenbedarfen, Betreuungsmodellen und passenden Modellstrukturen auch ganz konkret die Frage der eigentlichen Preissetzung zu beantworten (siehe Abbildung 3 zur vereinfachten Struktur der Depotmodellkonzeption).

Die eigentliche Preissetzung kennt dabei viele Gestaltungsmöglichkeiten, wobei in der Regel zwischen prozentualen Gebühren und Fixpreisen unterschieden wird. Diese werden meist um Mindest- bzw. Maximal- und Staffelpreise ergänzt, um zum einen die Mindestprofitabilität sicherzustellen und zum anderen Kunden für ihre Aktivität zu „belohnen“.

Die passende Preisgestaltung ist dabei von mehreren Faktoren wie dem aktuellen Pricing, dem direkten Wettbewerb, den internen Kosten als Basis für die Preisuntergrenzen und nicht zuletzt von der Zahlungsbereitschaft der Kunden abhängig. Eine erfolgreiche Preisgestaltung ist dabei kein Zufall, sondern Ergebnis eines umfassenden Data-Analytics-Ansatzes in Kombination mit umfangreichem Pricing-Kow-how.

AUSBLICK ZUR NACHHALTIG ERFOLGREICHEN POSITIONIERUNG IM WERTPAPIERGESCHÄFT

Um sich als etablierte Bank auch nachhaltig erfolgreich im Wertpapiergeschäft zu positionieren, sind neue Depotmodelle zwar ein zentrales Mittel, ihr Erfolg wird aber maßgeblich durch die dahinterliegenden Leistungen bestimmt. Mittelfristig werden etablierte Banken ihre (digitalen) Leistungsangebote erweitern müssen, um eine adäquate Antwort auf moderne Kundenanforderungen geben zu können.

In Bezug auf Convenience und Usability geben die Neobroker aktuell den Takt an, von denen sich auch etablierte Banken einiges abschauen können. Für eine preisliche Differenzierung am Markt wird aber ein modernes Frontend nicht ausreichen, vielmehr werden hybride Beratungsmodelle im Multikanal, innovative Zusatzleistungen und vollständig digitalisierte Prozesse erfolgsentscheidend sein – selbstverständlich verpackt in ertragsstarken und kundenorientierten Depotmodellen.