Wie behauptet sich der Leasingmarkt im aktuellen wirtschaftlichen Umfeld?

Zwischen Krise und Robustheit

Steigende Zinsen, geopolitische Unsicherheiten und ein Investitionsstau von über 600 Mrd. EUR prägen derzeit das wirtschaftliche Umfeld in Deutschland.[1] Viele Unternehmen agieren zurückhaltend, Investitionen werden verschoben – klassische Finanzierungsformen geraten zunehmend unter Druck.

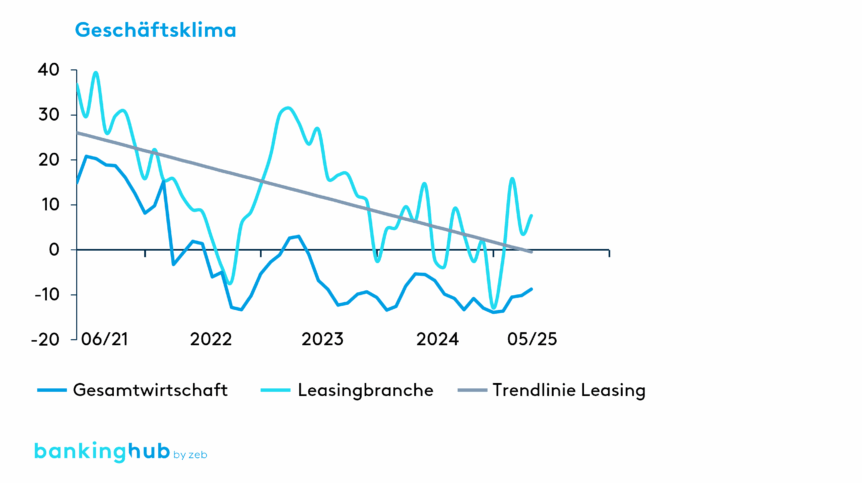

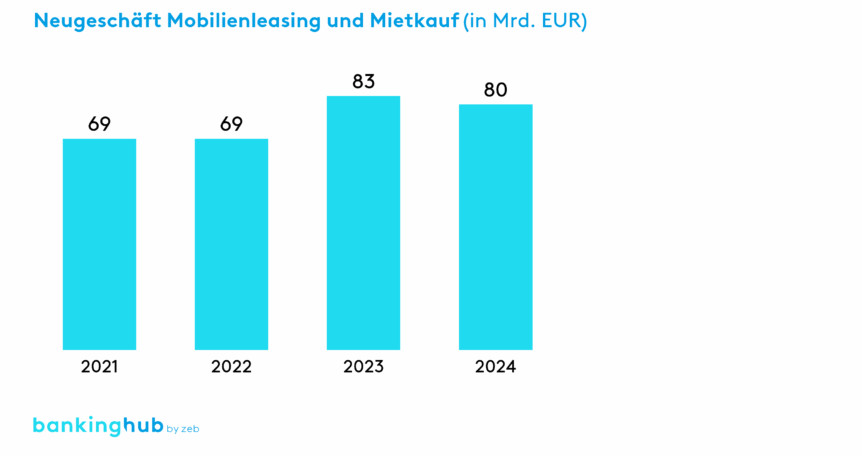

Trotz des angespannten wirtschaftlichen Umfelds zeigt sich der Leasingmarkt bemerkenswert stabil. Die seit Mitte 2021 laut ifo Institut deutlich eingetrübte Stimmung in der Gesamtwirtschaft und der Leasingbranche hat das Neugeschäft im Mobilienleasing und Mietkauf bislang nur vergleichsweise gering beeinträchtigt.[2] Das Volumen ist gewachsen – von 69 Mrd. EUR im Jahr 2021 auf rund 80 Mrd. EUR im Jahr 2024.[3]

Diese Entwicklung unterstreicht die Widerstandsfähigkeit der Branche. Leasing wird zunehmend als strategisches Finanzierungsinstrument genutzt – nicht nur zur Überbrückung von Finanzierungsengpässen, sondern auch zur Realisierung notwendiger Investitionen in die Transformationsthemen Energie, Wärme, Mobilität und Bildung.

Gerade in Zeiten stagnierender Investitionen bietet Leasing klare Vorteile: Liquiditätsentlastung, bilanzielle Entkopplung und flexible Laufzeiten machen es zu einem attraktiven Finanzierungsmodell – besonders für mittelständische Unternehmen und öffentliche Einrichtungen.

Wie wandelt sich der Leasingmarkt?

Vom Auto zur Vielfalt

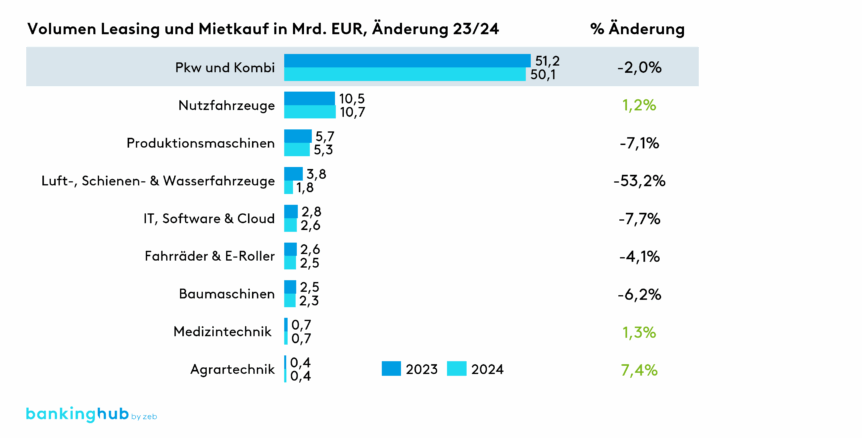

Betrachtet man den Leasingmarkt, steht immer wieder ein Segment im Fokus: das Fahrzeugleasing. Auf den ersten Blick dominiert es weiterhin klar den Markt – rund 80 % des Neugeschäftsvolumens entfallen aktuell auf Fahrzeuge. Doch die Dynamik lässt nach: So verzeichnet das Segment Pkw und Kombi nach einem Wachstum von 22,5 % im Zeitraum 2022 bis 2023 nun einen Rückgang von 2,0 % im Jahr 2024. Die Zahlen signalisieren eine potenzielle Trendumkehr und rücken zugleich strukturelle Herausforderungen zunehmend in den Vordergrund.

Abbildung 3: Veränderung im Leasingvolumen nach Assetklassen 23/24

Abbildung 3: Veränderung im Leasingvolumen nach Assetklassen 23/24Die strukturellen Herausforderungen im Fahrzeugbereich sind vielseitig: Die Nachfrage nach den leasingstarken batterieelektrischen Fahrzeugen (BEVs) ist nach dem Wegfall staatlicher Förderungen um über 27 % eingebrochen.[4] Gleichzeitig drängen neue Anbieter – insbesondere aus China – mit preisgünstigen Modellen auf den Markt. Zwar liegt ihr Marktanteil aktuell noch unter 2 %, doch perspektivisch besteht die Gefahr einer Verlagerung von Marktanteilen zulasten deutscher OEMs.[5] Zudem verändern sich die Mobilitätspräferenzen: Die Zahl der Carsharing-Fahrzeuge ist seit 2020 um 72 % gestiegen, und auch die Fahrgastzahlen im öffentlichen Nahverkehr legen wieder zu.[6] Das zeigt: Der klassische Individualverkehr verliert an Selbstverständlichkeit – und mit ihm das tradierte Geschäftsmodell des Kfz-Leasings.

Warum erfordert es eine Effizienzsteigerung von 9,5 %?

Kostendruck im Leasingmarkt

Diese Entwicklungen erhöhen den Druck auf das Kfz-Leasinggeschäft spürbar. Laut Berechnungen von zeb entsteht durch stagnierendes Wachstum, verschärften Wettbewerb, Restwertrisiken sowie steigende Betriebskosten – wie beispielsweise Personalkosten oder Zinskosten – ein durchschnittlicher Kostendruck von rund 9,5 %, der vor allem durch operative Effizienz kompensiert werden muss.

Während unabhängige Leasinganbieter flexibler auf Marktveränderungen reagieren können, sind herstellergebundene Gesellschaften stärker gefordert, um ihre Absatzkanäle stabil zu halten – etwa durch Subventionen oder Sonderkonditionen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Wie sollte Leasing strategisch neu gedacht werden?

Geschäftsfeldportfolio neu denken

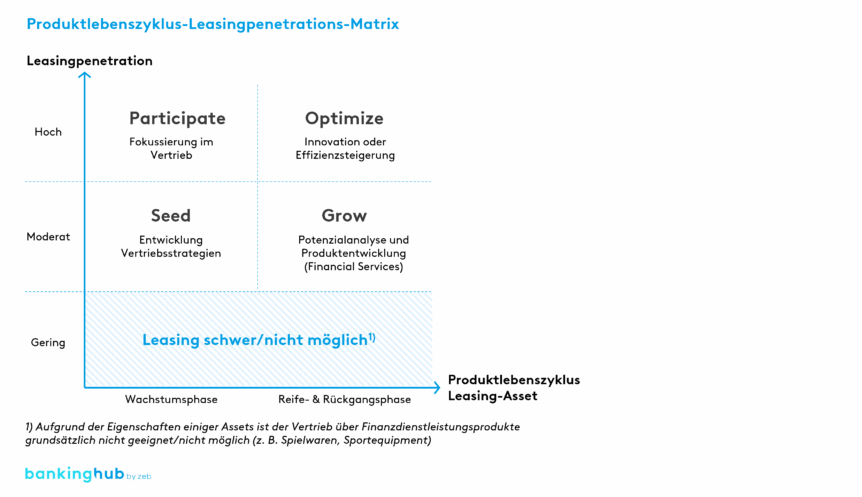

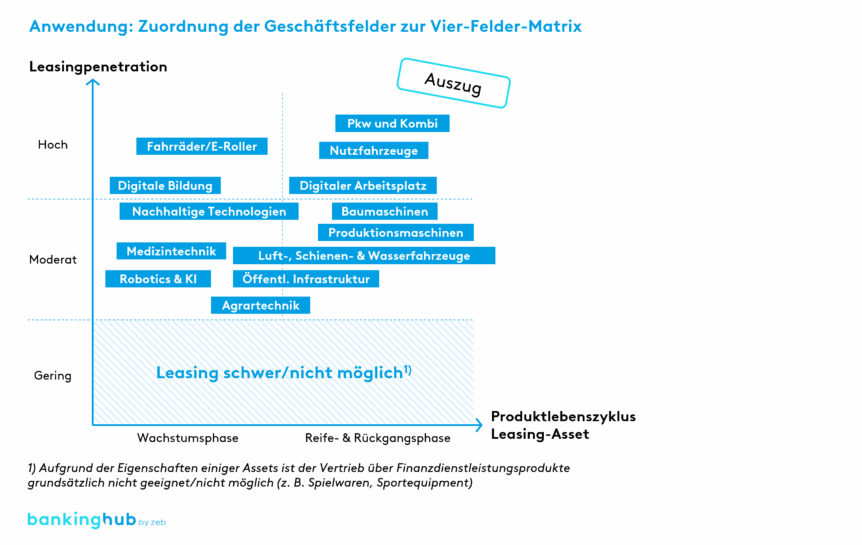

Der strukturelle Wandel im Leasingmarkt erfordert ein neues Denken in der Portfoliosteuerung. Der bisherige Fokus auf wenige dominante Assetklassen, insbesondere aus dem Fahrzeugbereich, greift zu kurz. Stattdessen braucht es eine differenzierte Bewertung des eigenen Produktportfolios entlang von zwei Dimensionen: Produktlebenszyklus des Leasing-Assets und Penetrationsrate der Finanzierungsart Leasing.

zeb analysiert diese Dimensionen entlang einer Vier-Felder-Matrix, die einzelne Geschäftsfelder entsprechend ihrem Reifegrad und ihrer Leasingdurchdringung einordnet. Das Ziel: Handlungsbedarfe sichtbar machen und daraus Normstrategien für die Weiterentwicklung des Produktportfolios ableiten.

Normstrategien im Überblick

Siehe Abbildung 4[7]

- Grow: Geschäftsfelder mit hohem Potenzial und moderater Leasing Penetration (z. B. Bau- und Produktionsmaschinen) – zeb Ansatz: Gezielte Skalierung und Marktdurchdringung sind gefragt

- Participate: Bereiche mit hoher Leasing Penetration und Produkten in der Wachstumsphase (z. B. Fahrräder und E-Roller) – zeb Ansatz: Fokus auf Vertriebsoptimierung und Effizienz

- Seed: Frühe Märkte mit großem Zukunftspotenzial (z. B. Agrartechnik, Robotics) – zeb Ansatz: Gezielte Entwicklung und Know-how-Aufbau

- Optimize: Reife Märkte mit rückläufiger Dynamik (z. B. klassische KFZ) – zeb Ansatz: Konzentration auf Kostenführerschaft und Bestandskundenbindung

Wie können Leasinganbieter die Transformation gestalten

Handlungsempfehlungen für Leasinganbieter

Die Transformation der Leasingbranche ist kein Zukunftsszenario – sie findet bereits statt. Anbieter müssen ihr Geschäftsmodell und ihren Go-to-Market-Ansatz überdenken, um im Wettbewerb zu bestehen. Die Herausforderungen sind vielschichtig: Die Zinswende der letzten Jahre hat die Refinanzierung deutlich verteuert, während gleichzeitig das Volumenwachstum im Fahrzeugsegment stagniert. Neue Anbieter, insbesondere aus dem Ausland, verschärfen den Preiswettbewerb. Förderprogramme laufen aus, Margen geraten unter Druck, und die Mobilitätsgewohnheiten vieler Kund:innen wandeln sich spürbar. Hinzu kommt: In einem fragmentierten Marktumfeld steigen die Anforderungen an Produktdifferenzierung, Vertriebseffizienz und strategische Steuerung.

Vor dem Hintergrund der aktuellen Marktveränderungen identifiziert zeb vier zentrale Handlungsfelder:

- Portfolio schärfen:

Investitionen in Assetklassen mit Potenzial – wie nachhaltige Technologien, Medizintechnik oder digitale Infrastruktur – schaffen Wachstumschancen. Gleichzeitig müssen reife, margenschwache Segmente effizient gemanagt werden. - Steuerungsfähigkeit ausbauen:

Neue Märkte erfordern neue Kompetenzen. Die systematische Bewertung von Profitabilität je Geschäftsfeld – etwa mit Tooling-Lösungen wie der zeb.cost.engine – wird zum Erfolgsfaktor. - Kosteneffizienz steigern:

Basierend auf zeb-Berechnungen ist eine durchschnittliche Kostenreduktion von rund 9,5 % erforderlich, um die nachteilige Kosten- und Zinssituation zu kompensieren. - Wertschöpfungskette verlängern:

Das reine Finanzierungsprodukt Leasing greift zu kurz. Zusätzliche Services wie Wartung, Versicherung oder nutzungsbasierte Abrechnungsmodelle, auch in Kombination mit der intelligenten Nutzung von Daten, schaffen echten Mehrwert und stärken die Kundenbindung. Leasinganbieter sollten ihr Angebot zu einem ganzheitlichen Nutzungspaket ausbauen.

Wohin entwickelt sich die Leasingbranche?

Die Leasingbranche beweist in einem herausfordernden wirtschaftlichen Umfeld ihre Resilienz

Und mehr noch: Sie hat das Potenzial, als Gewinner aus der Krise hervorzugehen. Voraussetzung hierfür ist jedoch eine klare strategische Ausrichtung und die Fähigkeit, Wandel aktiv zu gestalten.

Für Leasinganbieter ist jetzt der Zeitpunkt, um die eigenen Strukturen neu auszurichten und die Chancen der Transformation zu nutzen. zeb kann mit seiner umfassenden Expertise im Leasinggeschäft diesen Wandel begleiten.