Analyse & Simulation: Private-Banking-Markt Österreich

Bedingt durch die jüngsten Kapitalmarktverwerfungen stagnierte das Gesamtvermögen der Kunden per Ende 2022 bei ca. 870 Mrd. EUR – innerhalb der nächsten fünf Jahre soll dieses aber auf über 1,07 Mrd. EUR ansteigen. Als primäre Wachstumstreiber dienen dabei Beteiligungen und Immobilien. Das liquide Wertpapiervermögen nimmt mit 14 % per Ende 2022 nur eine untergeordnete Rolle ein.

Unsere Private-Banking-Studie Österreich gibt einen Überblick über die Marktsituation, analysiert Herausforderungen und zeigt Handlungsmöglichkeiten zur Nutzung von Chancen auf.

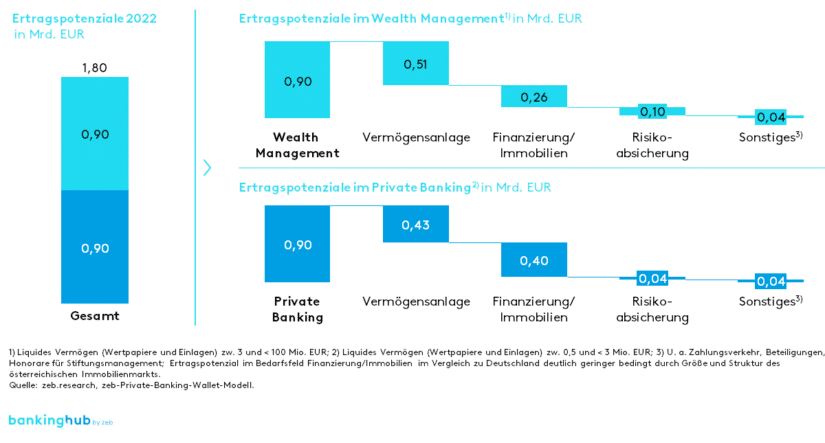

Aus den Vermögenswerten ergibt sich im österreichischen Private-Banking- und Wealth-Management-Markt unter vollständiger Kapitalisierung ein Wallet mit Ertragspotenzialen in Höhe von 1,8 Mrd. EUR. Dieses setzt sich zu gleichen Teilen aus den Private-Banking- und Wealth-Management-Kunden zusammen. Spannend ist hier insbesondere, dass ca. 50 bis 60 % der Erträge aus der klassischen Vermögensanlage stammen. An zweiter Stelle der Ertragspotenziale stehen Erträge aus Finanzierung und Immobilien. Dies unterstreicht die Wichtigkeit der Ergänzung des Produkt- und Leistungsangebots um Themen außerhalb der klassischen Vermögensanlage entlang der Kundenbedürfnisse.

Eine Wettbewerbsanalyse zeigt, dass alle Marktteilnehmer vermehrt in Private-Banking-Aktivitäten investieren und so den Wettbewerbsdruck auf einem bereits dichten Marktplatz weiter erhöhen. Die einzelnen Private-Banking-Anbieter differenzieren sich insbesondere in der Fokussierung ihres Produktangebots sowie in der Vorgehensweise bei der Betreuung der Kunden. Die Angebotsbreite der unabhängigen Vermögensverwalter sowie der ausländischen Privatbanken ist im Vergleich mit Wettbewerbern besonders auffällig. Multi-Family-Offices treten dabei als Konkurrenz zu Privatbanken auf. Den Schwerpunkt in der Verteilung der Marktanteile nehmen speziell Tochtergesellschaften von Großbanken sowie eigenständige Privatbanken ein.

Aufgrund überproportional wachsender Erträge haben sich die Ergebnisse aller Beispielbanken positiv entwickelt. Dies wurde vor allem durch das starke kapitalmarktbedingte AuM-Wachstum ermöglicht. Im Vergleich mit Letzterem sind die Erträge im Jahr 2022 jedoch nur gering gestiegen, was vorwiegend auf gesunkene Preise zurückzuführen ist. Auf der anderen Seite haben sich die Kosten unterproportional zur AuM-Entwicklung, allerdings oberhalb des durchschnittlichen Inflationsniveaus erhöht. Insgesamt betrachtet führte folglich das starke AuM-Wachstum bei einem gleichzeitig moderaten Anstieg der Kosten zu einer positiven Ergebnisentwicklung.

In der DACH-Region konnten Gewinnmargen weitestgehend konstant gehalten werden. Aufgrund weiterhin erwarteter makroökonomischer Spannungen durch die COVID-19-Pandemie, den Krieg in der Ukraine sowie die gestiegene Inflation werden nach wie vor wachsende Kosten und tendenziell sinkende Gewinnmargen erwartet. Nichtsdestotrotz sieht zeb kurzfristig Spielraum zur Verbesserung der Gewinnmargen durch die Erhöhung der Ertragsmargen unter der Voraussetzung des Übertreffens der gestiegenen Kosten. Das Fortbestehen einer höheren Inflation lässt mittelfristig auch die Erwartungen der Kunden an die erzielte Rendite sowie an die Betreuung steigen und setzt Private-Banking-Anbieter aufgrund eines gering ausfallenden kapitalmarktbedingten AuM-Wachstums unter Druck.

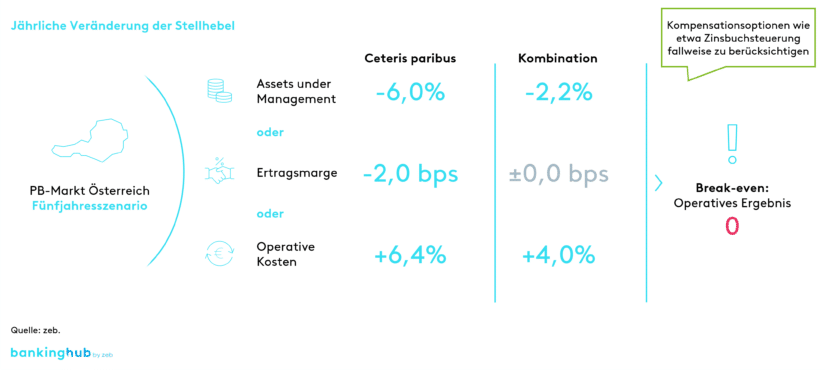

Der Zinsanstieg führte zum Abfallen des Marktwerts von Anleihen und zu einem Kurseinbruch an den Aktienmärkten; letztlich rief dies eine hohe Volatilität in den Kundenportfolios hervor. Viele Private-Banking-Kunden möchten primär den realen Wert des Gelds halten. Durch eine höhere Inflation steigt die nominale Renditeerwartung. Bedingt durch eine erhöhte Volatilität in den Portfolios nimmt ebenfalls die erwartete Kundenbetreuungsintensität zu, was letztlich gemeinsam durch inflationsbedingt gestiegene Personalkosten zu höheren Vermögensverwaltungsgebühren führt. Mittelfristig setzt dies Private-Banking-Anbieter dahingehend stärker unter Druck, unabhängig von kapitalmarktgetriebenem AuM-Wachstum positives Nettoneugeld zu erwirtschaften. Eine Simulation von zeb zeigt, dass bereits bei einer nicht signifikanten (negativen) Veränderung der Faktoren AuM, Ertragsmarge und Kosten Verluste auftreten können.

Fokusthemen unserer Private-Banking-Studie 2022

Mit der Zinswende ist die wertorientierte Cashflowperspektive der Zinsbuchsteuerung erneut zu einem wichtigen Instrument zur Maximierung der Erträge aus Kundeneinlagen geworden. Eine ertragsorientierte Steuerung des Zinsbuchs einer Bank, das heißt sämtlicher zinstragenden oder ‑sensitiven Positionen auf der Aktiv- und Passivseite der Bilanz, erlaubt es, die Erträge aus Kundeneinlagen zu maximieren sowie gleichzeitig Risiken kontrolliert und bewusst einzugehen. Voraussetzung dafür ist eine integrierte Rendite- und Risikosteuerung, die sowohl die Risikotragfähigkeit der Bank als auch geschäftspolitische und aufsichtsrechtliche Vorgaben berücksichtigt.

ESG-Anforderungen stellen für Banken einen zusätzlichen operativen Aufwand dar. Neue regulatorische Anforderungen haben in der Praxis zu Unsicherheit auf Kundenseite geführt und den Vertrieb auf Bankenseite erschwert. Obwohl Finanzberater/-innen seit August 2022 gemäß MiFID II verpflichtet sind, ihre Kunden nach ihren Nachhaltigkeitspräferenzen zu fragen, zeigt die Projekterfahrung von zeb, dass weniger als 5 % der Kunden sich für Produkte mit Nachhaltigkeitsbezug entscheiden. Was sind die Gründe dafür? Einerseits ist die Abfrage der Nachhaltigkeitspräferenzen in Prozessen und Beratungen nicht optimal verankert. Andererseits sind oft keine passenden oder hinreichend vielseitigen Produkte verfügbar, sodass die Vertriebsstrategie nicht explizit auf nachhaltige Investments ausgerichtet ist. Mangels ausführlicher Beratung und angesichts des ausbaufähigen Wissens der Beraterinnen und Berater wird das Interesse der Kunden nicht geweckt.

Aufgrund der in vielen Fällen intransparenten Struktur des Gesamtvermögens von (U)HNWIs über diverse Anlageklassen hinweg gelingt eine ganzheitliche Ausschöpfung der Vertriebspotenziale bei hochvermögenden Kunden oft nur eingeschränkt. Um Anbieter mit der notwendigen Visibilität und Transparenz auszustatten, hat zeb das Private-Banking-Wallet-Modell entwickelt, das auf holistischen Finanzplänen im Private-Banking- und Wealth-Management-Segment, einschließlich UHNWIs mit einem Vermögen von über 50 Mio. EUR, basiert.

Die Verteilung der Ertragspotenziale zeigt deutlich, dass ein Fokus auf das liquide Vermögen oft bis zu 70 % der Ertragspotenziale unberücksichtigt lässt. Immobilien und andere Sachanlagen können wichtige Instrumente sein, um die Erträge zu erweitern – sei es in der Betreuung von Kauf- und Verkaufsprozessen oder in der Finanzierung. Risikoabsicherung spielt ebenfalls eine größere Rolle als üblicherweise angenommen. Daher ist es wichtig, die Vermögensstruktur der eigenen Private-Banking-Kundschaft zu analysieren, um die wesentlichen Ertragspotenziale in den in der Praxis häufig nicht adressierten Themenfeldern zu erschließen. Unterschiedliche Kundengruppen müssen bedarfsgerecht angesprochen und individuell betreut werden, um eine konsequente Umsetzung sicherzustellen und sich von Wettbewerbern zu differenzieren.

Die Digitalisierung bietet Anbietern die Möglichkeit, sowohl die Bedürfnisse ihrer Kunden besser zu verstehen als auch gleichzeitig ihre eigenen Erträge und Margen zu verbessern. Im traditionellen Private Banking findet die persönliche Interaktion normalerweise in den Räumlichkeiten des Anbieters statt, seltener am Wohnort oder in den Büros der Kunden. Mit der Digitalisierung ergeben sich verschiedene Stufen physischer und digitaler Interaktionen, mit denen die Anbieter im Tagesgeschäft mehr Optionen zur Kundenakquise sowie zur Optimierung der Erträge bestehender Kunden erhalten.

Digitale Assets bezeichnen digitale Darstellungen von Werten, die nicht von einer Zentralbank oder öffentlichen Stelle ausgegeben oder garantiert werden sowie keine Währung und kein Geld repräsentieren. Die zugrunde liegende Technologie, die Distributed Ledger Technology (DLT), ist eine besondere Form der elektronischen Datenverarbeitung und -speicherung. DLT ermöglicht dezentralisierte Datenbanken, die den Teilnehmenden eines Netzwerks eine gemeinsame Schreib- und Leseberechtigung bieten. Digital Assets und DLT fungieren als Katalysator für die Evolution der Finanzmärkte. Gegenwärtig gibt es nur wenige Private-Banking-Anbieter, die eine umfassende Strategie für die Integration dieser Technologie haben, obwohl die Barrieren für den Eintritt in diesen margenstarken Markt gering sind. Es wird empfohlen, sich schrittweise über verschiedene Stadien in diesen Markt zu integrieren.

Unsere aktuellen Private-Banking-Studien für Sie zum Download in unserem Serviceportal

Private-Banking-Studie Deutschland – 2022 (zeb)

Wie hat sich der Private-Banking-Markt Deutschland in den letzten Jahren entwickelt und wie geht die Industrie mit den aktuellen Herausforderungen im Markt um?

Private-Banking-Studie Österreich – 2022 (zeb)

Welche zentralen Herausforderungen bewegen den Private-Banking-Markt Österreich und wie können diese bearbeitet werden?Ausblick: Wachstumschancen für österreichische Private Banking Anbieter

Wie sind die Wachstumschancen für österreichische Private-Banking-Anbieter in der Zukunft? Innerhalb der vergangenen drei Jahre haben Unsicherheiten und Schwankungen das Marktgeschehen dominiert. Die Weltwirtschaft kam nach einem zehn Jahre lang anhaltenden Bull Market und Niedrigzinsen zu einem abrupten Richtungswechsel. Umfangreiche Wertpapierkaufprogramme der Zentralbanken unterstützten die „Kursrallye“ der letzten Jahre, führten aber gleichzeitig u. a. zum Anstieg der Inflation. Als monetäre Reaktion darauf haben Zentralbanken die Leitzinsen erhöht, was wiederum die Kurse von Aktien und Anleihen einstürzen ließ – wie geht diese Entwicklung am Kapitalmarkt weiter?

Im Zeitalter steigender Leitzinsen ergeben sich hier allerdings für Banken und das Instrument der Zinsbuchsteuerung neue Ertragspotenziale. In einem aktuell die Gesellschaft bewegenden Thema, der Nachhaltigkeit, setzt der Regulator Finanzinstitute in der gesamten Europäischen Union mit der EU-Taxonomie durch neue Regeln unter Druck.

In Österreich ist Digitalisierung kein Neuland – aber nichtsdestotrotz gibt es hier noch viel Potenzial. Kryptowährungen haben in der jüngeren Vergangenheit für Turbulenzen gesorgt – dennoch dürfte sich die Distributed-Ledger-Technologie perspektivisch durchsetzen. Eine immer komplexer werdende Welt erhöht letztlich auch die Bedürfnisse von Hochvermögenden (Familien). Diesen sollten Private-Banking-Anbieter mit auf sie ausgerichteten Beratungsdienstleistungen für „alle Lebenslagen“ proaktiv entgegentreten.