Analyse & Simulation: Private-Banking-Markt Deutschland

Das Volumen des liquiden (Wertpapier-)Vermögens deutscher Private-Banking-Kunden nahm 2022 eine untergeordnete Rolle ein (12 %). Die Haupttreiber des Vermögenszuwachses stellten vor allem Immobilien und Beteiligungen dar. Das zeigt, welches Beratungs- und Ertragspotenzial Vermögensverwaltungen in diesen Anlageklassen ausschöpfen können.

Die im Rahmen der Studie durchgeführte Analyse des Private-Banking-Markts in Deutschland identifiziert mehrere Fokusthemen als zentrale Herausforderungen und Chancen.

In Deutschland machen Private-Banking- und Wealth-Management-Kunden nur ca. 1,8 % aller Privatkundenhaushalte aus. Nichtsdestotrotz wächst der zugehörige Markt kontinuierlich. Starkes Wachstumspotenzial besteht vor allem bei Kunden im Segment Wealth Management[1] mit einer jährlichen Wachstumsrate von 5 bis 7 %.

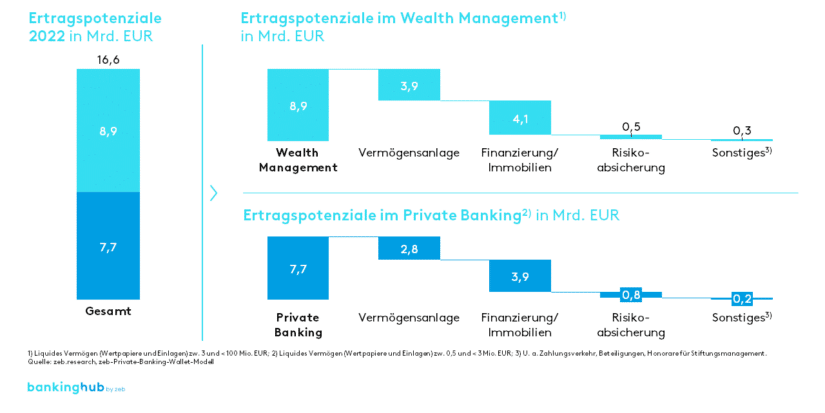

Aus den Vermögenswerten ergibt sich ein Wallet mit Ertragspotenzialen in Höhe von insgesamt 16,6 Mrd. EUR. Dieses setzt sich aus 8,9 Mrd. EUR für den Wealth-Management- und 7,7 Mrd. EUR für den Private-Banking-Markt zusammen. Das klassische Geschäft der Vermögensanlage macht dabei lediglich ca. 40 % aus, was die Relevanz ergänzender Dienstleistungen entlang der Bedürfnisse von Private-Banking- und Wealth-Management-Kunden unterstreicht. Der Bereich Finanzierung und Immobilien bietet dabei sogar größere Ertragspotenziale als das klassische Geschäft der Vermögensanlage.

Und der deutsche Private Banking Markt ist in Bewegung, denn er wird durch ausländische Privatbanken reevaluiert. Regionalbanken wie Sparkassen und Volksbanken haben eine breite Kundenbasis mit langjährigen Beziehungen im Privat- und Firmenkundengeschäft und sind daher gut positioniert, um diese Beziehungen ins Private Banking auszuweiten. Folglich können sie damit Marktanteile von Konkurrenten gewinnen. Entscheidend sind dabei vor allem die individuelle strategische Positionierung der Anbieter und deren Wahrnehmung im Markt. Traditionelle Privatbanken kämpfen häufig mit einer aus der Zeit gefallenen Infrastruktur oder können aufgrund eines Eigentümerwechsels nicht mehr unabhängig agieren. Ihnen stehen Großbanken mit einer hohen Bekanntheit und positiv assoziierten Marken gegenüber. Auch wenn diese über eine hohe Produktkompetenz verfügen, verfolgen sie nur in Teilen einen ganzheitlichen Ansatz.

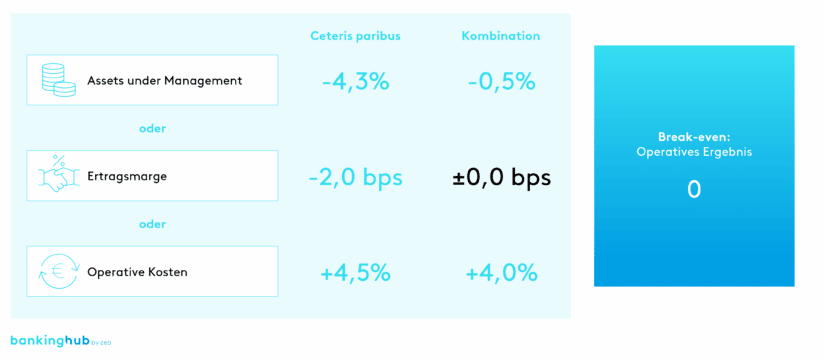

In der analysierten Stichprobe von neun traditionellen Privatbanken gelingt es nicht, das jährliche AuM[2]-Wachstum von 10,8 % in Erträgen „auf die Straße“ zu bringen. Schwächen in der Preisdurchsetzung in Verbindung mit Kosten oberhalb des Inflationsniveaus verhindern eine konsequente Monetarisierung. Im Durchschnitt liegt die Cost-Income-Ratio bei 77 %. Die Gewinne der letzten fünf Jahre[3] waren vor allem kapitalmarkt- und inflationsgetrieben.

Gewinnmargen in Deutschland, Österreich und der Schweiz konnten weitestgehend konstant gehalten werden. Es sind aber Rückgänge der Ertragsmargen zu beobachten. Durch die anhaltenden makroökonomischen Spannungen aufgrund der COVID-19-Pandemie, des Kriegs in der Ukraine und der steigenden Inflation werden weiterhin überproportional wachsende Kosten und damit sinkende Gewinnmargen erwartet. Aus Sicht von zeb ist durch Erhöhung der Ertragsmargen kurzfristig Spielraum zur Verbesserung der Gewinnmargen gegeben, sofern die Ertragssteigerung den Kostenanstieg übersteigt. Kundenseitig steigende Erwartungen hinsichtlich Betreuung und Rendite bei gleichzeitig geringerem kapitalmarktbedingtem AuM-Wachstum setzen die Private-Banking-Anbieter hinsichtlich der Ergebnisse zunehmend unter Druck, während sich die Kosten weiter erhöhen.

Durch den Anstieg der Zinsen sinkt der Marktwert der Anleihen und sorgt – in Verbindung mit einem Kurseinbruch an den Aktienmärkten – für hohe Volatilität in den Wertpapierportfolios der Kunden. Perspektivisch steigert eine hohe Inflation die nominalen Renditeerwartungen an das Portfolio. Durch bspw. seitens Zentralbanken (Quantitative Easing) ausgelöste, positive Kurssteigerungen, kann sowohl nach Abzug der Inflation als auch Bankgebühren eine positive reale Rendite auf das Vermögen erwirtschaftet werden. Bedingt durch die COVID-19-Pandemie stieg das Interesse an digitalen Dienstleistungen bei einem gleichzeitig erhöhten Bedürfnis nach guter Betreuung. Auf der anderen Seite führen eine gestiegene Inflation und eine höhere Betreuungsintensität zu einer Kostensteigerung, die weitergegeben werden sollte.

Unsicherheiten am Kapitalmarkt sowie der Zinsanstieg bremsen das kapitalmarktbedingte Wachstum der AuM und erhöhen den Druck auf Anbieter, kontinuierliches positives Nettoneugeldwachstum zu generieren. In einer Simulation der nächsten fünf Jahre wird deutlich, dass Verluste für die Banken bereits ab einer geringen Verschlechterung der drei Parameter AuM, Ertragsmarge und Kosten resultieren könnten.

Fokusthemen unserer Private-Banking-Studie 2022

Seit der Zinswende stellt die Zinsbuchsteuerung aus wertorientierter Cashflowperspektive ein starkes Instrument zur Maximierung der Erträge aus Kundenanlagen dar. Eine ertragsorientierte Steuerung des Zinsbuchs einer Bank – d. h. aller zinstragenden bzw. -sensitiven Positionen auf der Aktiv- und Passivseite der Bilanz – ermöglicht eine Maximierung der Erträge aus Kundeneinlagen und rechtfertigt gleichzeitig eine kontrollierte sowie bewusste Inkaufnahme von Risiken. Die Basis hierfür liefern die Konzeption und Umsetzung einer integrierten Rendite- und Risikosteuerung, welche die Risikotragfähigkeit der Bank sowie geschäftspolitische und aufsichtsrechtliche Vorgaben berücksichtigt.

ESG-Anforderungen schaffen zusätzliche operative Aufwände für Banken. In der Praxis hat die Einführung neuer regulatorischer Anforderungen zu Unsicherheit auf Kundenseite geführt und auf Bankenseite den Vertrieb erschwert. Obwohl seit August 2022 Finanzberater/-innen gemäß MiFID II verpflichtet sind, ihre Kunden hinsichtlich Nachhaltigkeitspräferenzen zu befragen, zeigt die Projekterfahrung von zeb, dass weniger als 5 % der Kunden sich für Produkte mit Nachhaltigkeitsbezug entscheiden.

Wo liegen die Gründe dafür? Auf der einen Seite ist die Abfrage der Nachhaltigkeitspräferenzen nicht optimal in Prozessen und Beratung verankert. Auf der anderen Seite sind häufig keine passenden oder hinreichend vielseitigen Produktangebote verfügbar, sodass die Vertriebsstrategie nicht explizit nachhaltige Investments beinhaltet. Aufgrund der mangelnden Ausführlichkeit in der Beratung und des ausbaufähigen Wissens der Beraterinnen und Berater wird folglich das Interesse der Kunden nicht geweckt.

Die ganzheitliche Ausschöpfung der Vertriebspotenziale bei hochvermögenden Kunden gelingt aufgrund fehlender Kenntnisse über Gesamtvermögensstrukturen oft nur eingeschränkt. Dies ist durch die intransparente Struktur des (U)HNWI-Gesamtvermögens über diverse Anlageklassen bedingt. Um Anbieter mit der erforderlichen Visibilität und Transparenz auszustatten, hat zeb das Private-Banking-Wallet-Modell konzipiert. Dessen zugrunde liegende Datenbasis sind holistische Finanzpläne im Private-Banking- und Wealth-Management-Segment einschließlich UHNWI > 50 Mio. EUR.

Die Verteilung der Ertragspotenziale zeigt deutlich, dass ein heute häufig vorhandener Beratungsfokus auf das liquide Vermögen in der Anlage 60 bis 70 % der Ertragspotenziale unberücksichtigt lässt. Immobilien sowie andere Sachanlagen sind ein wichtiges Instrument, um die Erträge zu erweitern – sei es in der Betreuung von Kauf- und Verkaufsprozessen oder in der Finanzierung. Ebenso spielt Risikoabsicherung eine deutlich größere Rolle als üblicherweise angenommen. Daher ist es wichtig, die Vermögensstruktur in der eigenen Private-Banking-Kundschaft zu analysieren.

Wesentliche Ertragspotenziale liegen in den in der Praxis häufig nicht adressierten Themenfeldern. Die unterschiedlichen Kundengruppen gilt es bedarfsgerecht zu adressieren und entlang ihrer jeweiligen Bedürfnisse individuell zu betreuen. Hinsichtlich der tatsächlichen konsequenten Umsetzung gibt es in diesem Bereich signifikante Unterschiede, wodurch sich deutliche Differenzierungsmerkmale unter den Wettbewerbern ergeben.

Die Digitalisierung bietet Anbietern die Chance, Kundenbedürfnisse besser zu verstehen sowie gleichzeitig ihre eigenen Erträge und Margen zu verbessern. Im traditionellen Private Banking findet die persönliche Interaktion in der Regel in den Räumlichkeiten des Anbieters statt, seltener in den Wohnungen oder Büros der Kunden. Auf dem Pfad der Digitalisierung ergeben sich unterschiedliche Stufen an physischen und digitalen Interaktionen. Übertragen auf das Tagesgeschäft der Anbieter erweitern diese die Möglichkeiten sowohl für die Kundenakquise als auch für die Optimierung der Ertragsausschöpfung hinsichtlich bestehender Kunden.

Unter Digital Assets werden digitale Darstellungen von Werten verstanden, die von keiner Zentralbank oder öffentlichen Stelle emittiert oder garantiert werden und nicht den Status von Währung oder Geld besitzen.

Die zugrunde liegende Distributed Ledger Technology (DLT) ist eine spezielle Form der elektronischen Datenverarbeitung und -speicherung. Es handelt sich dabei um dezentrale Datenbanken, die Teilnehmenden eines Netzwerks eine gemeinsame Schreib- und Leseberechtigung zur Verfügung stellen. Digital Assets und Distributed Ledger Technology (DLT) dienen als Katalysator in der Evolution der Finanzmärkte. Derzeit sind die Barrieren für den Eintritt in diesen margenstarken Markt gering. Eine Integration über verschiedene Stadien ist dabei empfehlenswert. Aktuell aber haben nur wenige Private-Banking-Anbieter eine umfassende Strategie.

Unsere aktuellen Private-Banking-Studien für Sie zum Download in unserem Serviceportal

Private-Banking-Studie Deutschland – 2022 (zeb)

Wie hat sich der Private-Banking-Markt Deutschland in den letzten Jahren entwickelt und wie geht die Industrie mit den aktuellen Herausforderungen im Markt um?

Private-Banking-Studie Österreich – 2022 (zeb)

Welche zentralen Herausforderungen bewegen den Private-Banking-Markt Österreich und wie können diese bearbeitet werden?Ausblick: Ist die Krise das neue Normal?

Die letzten drei Jahre waren geprägt von Volatilität und Unsicherheit an den Märkten. Nach einem Jahrzehnt im Niedrigzinsumfeld und mit Wertpapierkaufprogrammen seitens der Zentralbanken stieg die Inflation sprunghaft auf ein Rekordniveau. Zur deren Bekämpfung hoben Zentralbanken die Leitzinsen an, was kurzfristig die Bewertungsniveaus beispielsweise von Aktien und Anleihen unter Druck setzte. Für die Zinsbuchsteuerung von Banken wird damit jedoch der Beginn einer neuen Ära mit großem Ertragspotenzial eingeläutet.

Der Regulator erhöhte EU-weit mit der Einführung der EU-Taxonomie den Druck auf Finanzinstitute – perspektivisch werden sich die einzelnen ESG-Kriterien entlang des gesellschaftlichen Wandels weiterentwickeln. Digitalisierung ist zwar kein neues Thema mehr – aber dennoch gibt es viel Potenzial in Deutschland. Unabhängig von jüngsten Turbolenzen am Kryptomarkt dürfte sich in den nächsten Jahren die Distributed-Ledger-Technologie durchsetzen.

Mit den Entwicklungen in der Welt verändern sich auch die Bedürfnisse von Hochvermögenden (Familien), auf die die Anbieter perspektivisch mit einer entsprechenden ganzheitlichen Betreuung reagieren sollten, um dadurch zum „Berater für alle Lebenslagen“ zu werden.