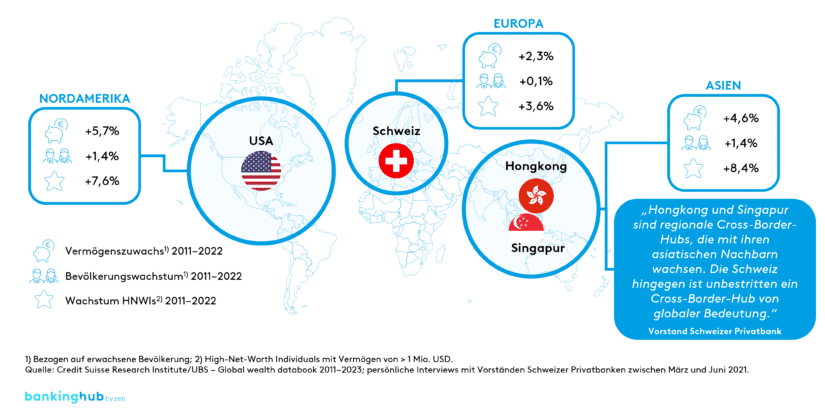

Die bedeutendsten grenzüberschreitenden Vermögensverwaltungsstandorte der Welt

Im Gegensatz zu Onshore-Märkten wie Deutschland profitiert die Schweiz stärker von demografischen Entwicklungen und Vermögenszuwächsen im Rest der Welt. Während die Anzahl der Millionär:innen in Europa heute um nur noch 3,6 % wächst, nimmt sie in Asien um 8,4 % und in Nordamerika um 7,6 % zu. Teile dieses Wachstums können Schweizer Banken, die insgesamt 2,4 Bio. CHF für ausländische Privatkund:innen verwalten, durch ihre Stellung als global agierende Vermögensverwalter praktisch „insourcen“. Da die von Schweizer Banken gemanagten Privatvermögen insgesamt bei ca. 3,7 Bio. CHF liegen, entfallen also etwa zwei Drittel auf Kundengelder aus dem Ausland.

Vormachtstellung und Handlungsfelder im Geschäft mit ausländischen Kund:innen

Die von zeb befragten Vorstände waren sich einig, dass die Schweiz als grenzüberschreitender Vermögensverwaltungsstandort eine unbestrittene Vormachtstellung einnimmt – und diese noch weiter ausbauen wird. Hierbei schätzen Kund:innen vor allem das engagierte und qualitativ hochwertige Wealth-Management-Angebot. Dieses zeichnet sich für viele von ihnen insbesondere durch eine international breite Diversifikation der Investments sowie durch einen ganzheitlichen Ansatz in der Vermögensplanung aus. Darüber hinaus sind bis heute mehrere Schweizer Privatbanken immer noch in Familienbesitz, was eine mit vielen Unternehmerkund:innen gemeinsame Grundhaltung und Mentalität erzeugt.

Im Hinblick auf die bedienten Kundensegmente haben sich Schweizer Vermögensverwalter eine dominante und beinahe konkurrenzlose Position in der Betreuung von sogenannten „Ultra-High-Net-Worth“-Familien, kurz UHNW-Familien, also solche mit einem Gesamtvermögen zwischen 10 und 50 Mio. CHF, erarbeitet. Die traditionellen Schweizer Leistungsversprechen sind für diese anspruchsvolle Kundschaft intakt und nach wie vor attraktiv, was sich nicht zuletzt in deutlich höheren Gewinnmargen von Schweizer Häusern im Vergleich zu reinen Onshore-Anbietern manifestiert: Während in Deutschland die Gewinnmargen traditioneller Privatbanken im Laufe der letzten Jahre auf durchschnittlich 9 Basispunkte geschrumpft sind, schwingen die der Schweizer Häuser schon seit Jahren um stabile 20 Basispunkte.

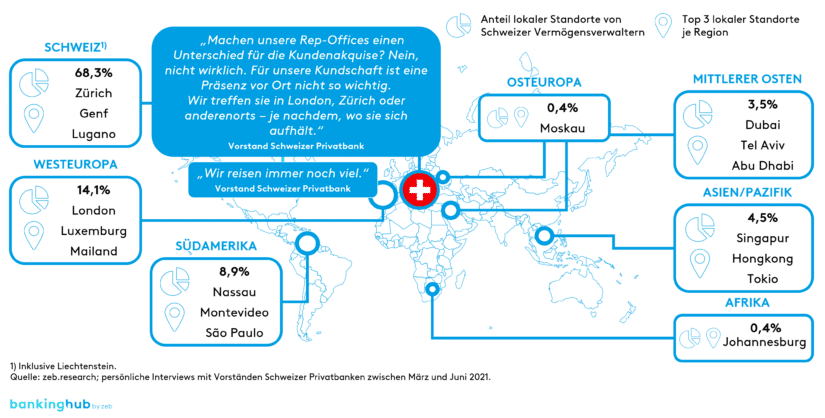

Hierbei liegt der geografische Schwerpunkt der Aktivitäten vieler etablierter Privatbanken weiterhin auf der Schweiz: So spielt für ausländische UHNW-Kund:innen die Verfügbarkeit von lokalen Marktzugängen häufig nur eine untergeordnete Rolle. Viele ausländische Kund:innen schätzen gerade die Buchungsmöglichkeit in der Schweiz, allen voran aus Gründen der „Asset Protection“, und verbinden ihre Bankgeschäfte zielgerichtet mit Reisen außerhalb ihres Heimatlands.

Gleichzeitig orientieren sich die Kundenbetreuenden an den geografischen Präferenzen ihrer Kundschaft und treffen diese in Zürich, London oder anderenorts. Bis heute ist die Reisetätigkeit der Schweizer Privatbankier:innen hoch. Und so überrascht vielleicht nicht, dass der Großteil der Standorte Schweizer Vermögensverwalter, nämlich rund 80 %, auf Metropolen in der Schweiz (unter anderem Zürich, Genf, Lugano) und Europa (unter anderem London, Luxemburg, Mailand) entfällt.

Und doch kristallisierten sich in den Gesprächen – trotz einer sehr wohlwollenden Einschätzung der Zukunftsfähigkeit des Schweizer Modells – auch Zweifel dahingehend heraus, ob die Schweiz mit den grundlegenden Veränderungen in der Branche Schritt halten können würde.

BankingHub-Newsletter „(erforderlich)“ zeigt erforderliche Felder an

Kann die Schweiz mit den grundlegenden Veränderungen in der Branche Schritt halten?

Verschiebung von Erwartungen von „NextGen“-Kund:innen

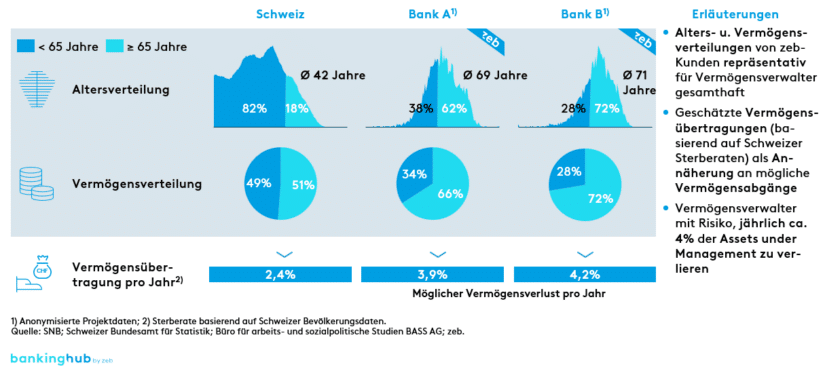

Ein Handlungsfeld betrifft die Verschiebung von Erwartungen von „NextGen“-Kund:innen an etablierte Privatbanken. Gerade junge Kund:innen zeigen mehr Selbstvertrauen im Hinblick auf die Verwaltung von Familienvermögen und fordern Vermögensverwalter dank symmetrischer Informationen, einer guten Ausbildung und der intuitiven Nutzung von Technologie zunehmend heraus. Im Vergleich zur älteren Generation sind sie besser informiert sowie weniger loyal, reagieren sensibler auf Performance und Kosten und wollen aktiv in den Anlageprozess einbezogen werden, auch bei delegierten Mandaten.

Vor dem Hintergrund einer überalterten Kundenstruktur in vielen etablierten Privatbanken entsteht hier Handlungsdruck. In der Schweiz entstammen ca. 25 % des Vermögens von UHNW-Kund:innen aus Erbschaften. Gleichzeitig belegen Hochrechnungen von zeb, dass gerade etablierte Privatbanken jährlich 4 % ihrer verwalteten Vermögen durch das Ableben ihrer Kund:innen verlieren könnten, sollte es ihnen nicht gelingen, die Kinder- und Enkelgeneration frühzeitig an die Bank zu binden.

Digitalisierung

Ein weiteres Handlungsfeld, das auch durch Covid-19 einen spürbaren Anschub erhalten hat, ist das der Digitalisierung. Viele etablierte Privatbanken liegen hier immer noch deutlich hinter den Kundenansprüchen zurück. In den Gesprächen zeigte sich, dass vor allem kleine Privatbanken bis dato hauptsächlich auf den persönlichen Kundenzugang setzten und über einen „Smart Follower“-Ansatz solche Markttrends umsetzten, die sich nachweislich als erfolgreich erwiesen haben.

Dieses zögerliche Vorgehen mag sich mithin als ein Irrtum erweisen. Nach und nach lassen sich im Markt erfolgreiche hybride Beratungsmodelle beobachten, die nicht nur im Bereich niedrig-komplexer Kundenbedürfnisse zum Einsatz kommen. In den Gesprächen gaben nahezu alle Vorstände an, dass der Mehrwert von Technologie mit der Komplexität der Kund:innen abnehmen würde. Gleichzeitig dürfte eine breite digitale Unterstützung in der Kundenbetreuung wohl kaum wieder abnehmen, sondern sich allenfalls als längerfristiger Trend festsetzen.

Fazit zum Cross-Border-Geschäft der Schweizer Vermögensverwalter

Trotz der hier beschriebenen und weiteren Handlungsfelder, die ausführlich in der von zeb veröffentlichten Studie erörtert werden, schätzen die Vorstände die Wachstumschancen des grenzüberschreitenden Geschäfts – und somit die Rolle der Schweiz insgesamt – als sehr positiv und die damit verbundenen marktlichen Opportunitäten als hochattraktiv ein.

Für die deutschen Private-Banking-Anbieter bedeutet dies wiederum, dass sich der Kampf um hiesige Marktanteile weiter intensivieren dürfte.