Sonnige Zeiten im Private Banking?

Seit Jahren verzeichnen nur das Private Banking und das Wealth-Management ein signifikantes Wachstum im Privatkundenmarkt. Laut unseren Berechnungen wird sich dieser Trend mit einer Wachstumsrate von 5–7 % mindestens bis 2028 fortsetzen.

Im Jahr 2023 belief sich das Ertrags-Wallet für Banken im Bereich Private Banking und Wealth-Management auf etwa 21,6 Milliarden Euro. Der auf Einlagen entfallende Anteil i. H. v. 9,2 Milliarden Euro ist dabei so hoch wie nie zuvor. Dieser Wert sollte allerdings mit Vorsicht betrachtet werden, da die Ertragssteigerung in den letzten zwei Jahren hauptsächlich auf das überdurchschnittliche Wachstum des Zinsergebnisses zurückzuführen ist und somit keinesfalls als nachhaltig bezeichnet werden kann.

Ist der deutsche Private-Banking-Markt in Bewegung?

Darüber hinaus ist der deutsche Private-Banking-Markt in Bewegung. Regionalbanken wie Sparkassen und Volksbanken verfügen über eine breite Kundenbasis mit langjährigen Beziehungen im Privat- und Firmenkundengeschäft. Diese starke Position ermöglicht es ihnen, ihre Dienstleistungen auch im Private Banking erfolgreich auszubauen.

Im Gegensatz dazu verlieren die traditionellen Privatbanken weiter an Boden – ihnen fällt es nicht leicht, organisches Wachstum jenseits von Konsolidierungen zu erzielen. Gleichzeitig verstärken ausländische Anbieter aus der Schweiz und Liechtenstein ihre Aktivitäten und erhöhen somit den Wettbewerbsdruck spürbar.

Die 13 repräsentativen Private-Banking-Anbieter mit Sitz in Deutschland, die von uns für diese Studie analysiert wurden, verzeichneten von 2019 bis Ende 2022 ein stetiges Wachstum der Assets under Management. Das dazu überproportionale Ertragswachstum ist hauptsächlich eine Folge des überdurchschnittlichen Wachstums des Zinsergebnisses in den „Zinshochjahren“ 2022 und 2023. Während das Zinsergebnis um 44 % anstieg, ging das Provisionsergebnis um 3 % zurück.

Was verrät ein Blick auf die Zinsergebnisse?

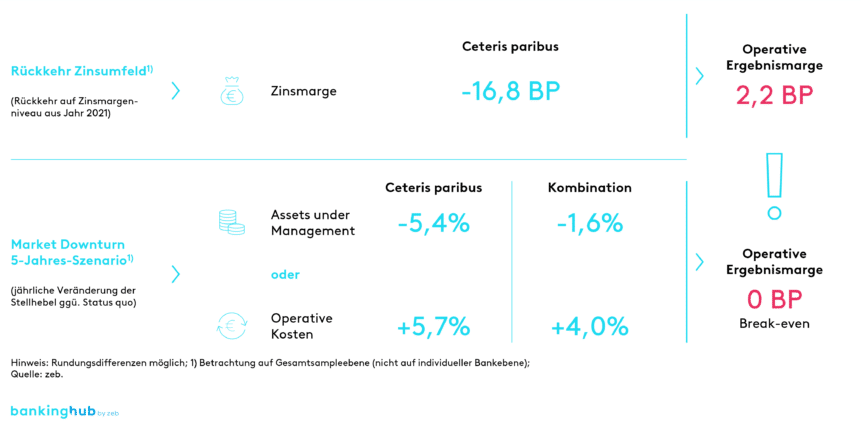

Bei detailliertem Blick auf das Zinsergebnis wird deutlich, dass unseren Berechnungen zufolge eine Rückkehr zum Zinsumfeld von 2021 das Gesamtergebnis nahezu vollständig aufzehren würde. Die aktuelle Gewinnmarge in Höhe von ca. 18 BP im Sample würde in diesem Szenario auf 2,2 BP fallen (s. Abbildung 1).

Betrachtet man unser Bankensample über einen Zeitraum von fünf Jahren, wird zudem deutlich, dass die Steigerung der Kosten über dem durchschnittlichen Inflationsniveau liegt. Zwischen 2019 und 2023 sind diese um beachtliche 4,7 % p. a. gestiegen – getrieben sowohl durch Personal- als auch Sachkosten.

Welche Herausforderungen gibt es im Private-Banking-Markt?

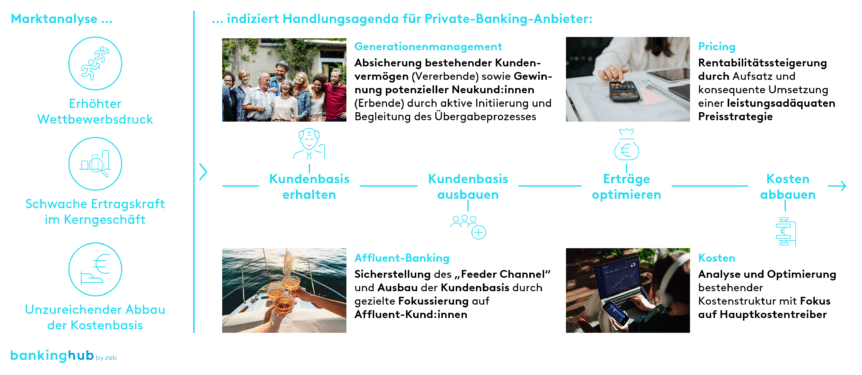

Wer die aufgezeigten Herausforderungen des erhöhten Wettbewerbsdrucks, der schwachen Ertragskraft im Kerngeschäft und des unzureichenden Abbaus der Kostenbasis bereits heute erkennt und richtig adressiert, kann die Segel für eine erfolgreiche Geschäftsentwicklung setzen – wir haben hierfür praxisnahe Fokusthemen definiert.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Welche Fokusthemen waren für unsere Private-Banking-Studie 2024 relevant?

Um den Kurs auf eine erfolgreiche Geschäftsentwicklung zu setzen, sind aus unserer Sicht vier Handlungsfelder von bedeutender Relevanz. Sie reichen vom Generationenmanagement über das Affluent-Banking und Pricing bis hin zur Kosteneffizienz (s. Abbildung 2).

Im Folgenden möchten wir jeweils einen kurzen Einblick in unsere vier Fokusthemen geben.

Wie kann Generationenmanagement im Private Banking gelingen?

Im Private Banking besteht die Gefahr, dass spätestens beim Ableben von Kund:innen erhebliche Vermögenssummen durch Erbende abgezogen werden. Dieses Thema ist oft tabu und somit in vielen Fällen nicht leicht bei Kund:innen anzusprechen. Vor dem Hintergrund der hohen Relevanz des Themas in Bezug auf nachhaltige Kundenbindung ist es allerdings unumgänglich, passende Strategien zur Ansprache zu entwickeln.

Eine erfolgreiche Strategie erfordert, die Nachfolgegeneration frühzeitig einzubinden, den Kontakt zu pflegen und ihr attraktive Angebote zu präsentieren. Gleichzeitig kann die abgebende Generation als wertvolles Testimonial dienen, das die Vorteile einer langfristigen Zusammenarbeit mit der Bank hervorhebt. Aus unserer Erfahrung sind Geduld und Fingerspitzengefühl die wichtigsten Faktoren für eine erfolgreiche Übergabe.

Was ist Affluent-Banking und wie kann es erfolgreich umgesetzt werden?

Hierbei geht es darum, das – unseren Berechnungen zufolge – bedeutende Potenzial wohlhabender Kund:innen zu nutzen, die knapp unter der Private-Banking-Vermögensgrenze liegen. Unsere Erfahrungen zeigen, dass zur Kundenansprache ein passgenaues und vor allem digital erlebbares Wertangebot erforderlich ist – auch um sich von der Konkurrenz zu differenzieren.

Affluent-Kund:innen durchlaufen verschiedene Lebensphasen wie Hauskauf, Erbschaft oder Renteneintritt, die Banken gezielt ansprechen können. Das Verständnis für ihre Bedürfnisse und das Erkennen von Lücken im Leistungsangebot sind entscheidend für die Entwicklung passender Produkte und Dienstleistungen.

Um diese profitablen Kund:innen ins Private Banking zu begleiten, sind neben einem aktiven Management manchmal auch besondere „Wow-Effekte“ nötig: etwa zusätzliche Services, die über das erwartete Setting hinausgehen. So kann sich eine Bank abheben und einen bleibenden, positiven Eindruck hinterlassen. Hierbei steht ein hybrider Beratungsansatz, der die Verbindung aus „digital“ und „persönlich“ meistert, im Vordergrund.

Welche Herausforderungen und Chancen gibt es im Bereich Pricing im Private Banking?

Die Preisgestaltung im Private Banking ist oft ein Rätsel – sowohl für Kund:innen als auch für Banken. Besonders bei Kund:innen mit hohen Volumina dominieren Sonderkonditionen, wodurch wertvolle und kostenintensive Dienstleistungen der Bank häufig nicht angemessen vergütet werden. Oft fehlen Banken die nötigen Informationen über den Markt und die Preissensitivitäten, weshalb sie häufig zu niedrige Preise ansetzen.

Gleichzeitig steigen die Erwartungen der Kund:innen an die Qualität der Beratung und Dienstleistungen, was mehr Aufwand ohne zusätzliche Einnahmen bedeutet. Einmal vereinbarte Konditionen werden selten neu verhandelt, aus Angst vor Kundenverlust.

Die gute Nachricht ist, dass Banken verschiedene Hebel zur Verfügung stehen, um ihre Profitabilität zu steigern. Diese sollten ganzheitlich und regelmäßig geprüft werden. Dazu gehören ein verstärkter Fokus auf VV-Mandate und performanceabhängige Preismodelle.

Welche Rolle spielen Kostensteigerungen im Private Banking?

Wie bereits angesprochen, lagen die Kostensteigerungen in unserem Bankensample in den letzten fünf Jahren durchweg über dem durchschnittlichen Inflationsniveau. Darüber hinaus ist die Verwaltung der gleichen AuM-Basis teurer geworden. Dies liegt jedoch weniger an Investitionen in Technologien, wie es in früheren Jahren der Fall war. Dieser große Kostenblock hat sich mittlerweile weitgehend „normalisiert“, und die bewältigten IT-Investitionen sollten nun einen wesentlichen Beitrag zur Kostenkonstanz leisten.

Einfach zu sagen: „Diese Kosten müssen runter!“, greift zu kurz. Bei genauerer Betrachtung werden die unterschiedlichen Herausforderungen der einzelnen Institute sichtbar. Wachstumsstarke Private-Banking-Anbieter müssen herausfinden, wie sie ihr erwartetes Ertragswachstum mit einem angemessenen Kostenwachstum harmonisieren können. Wachstumsschwächere Häuser hingegen sollten typische Komplexitätsprobleme im Kontext ihres Geschäftsmodells analysieren. Das Streben nach Effizienz und Skalierbarkeit sollte dabei stets im Fokus bleiben.

Fazit: Steht der Private-Banking-Markt an einem neuen Wendepunkt?

Es wird deutlich: Der Private-Banking-Markt steht an einem neuen Wendepunkt. Zurücklehnen ist keine Option. Wenn der Wind dreht, braucht es kluge Manöver, damit das Boot auf Kurs bleibt bzw. neue Ziele erreicht – beim Segeln wie im Business. Das macht das Ganze auch besonders spannend!