Wirkung der Zinsuntergrenze im Einlagengeschäft

Seit mehr als einer Dekade kennen die Zinsen am Geld- und Kapitalmarkt nur noch eine Richtung: Abwärts. Gleichzeitig scheint im Zuge der geldpolitischen Maßnahmen der Zentralbanken im Zusammenhang mit der Corona-Pandemie auch kein Ende dieser besonderen Situation in Sicht. Von den meisten Kreditinstituten können die negativen Zinsen am Geld- und Kapitalmarkt dabei nicht oder zumindest nicht vollständig an die Einleger weitergegeben werden. Finanzmathematisch stellt der Verzicht auf eine negative Einlagenverzinsung faktisch eine gewährte Floor-Option[1] mit einem Strike von 0 % dar. Implizit hat die Bank diese Option dem Kunden gewährt, d. h. der Kunde hält das Recht, diese Mindestverzinsung „einzufordern“ – die Bank ist Stillhalter dieser Option („Short-Positionen“). Der Strike in Höhe von 0 % entspricht dabei der gewährten Zinsuntergrenze.

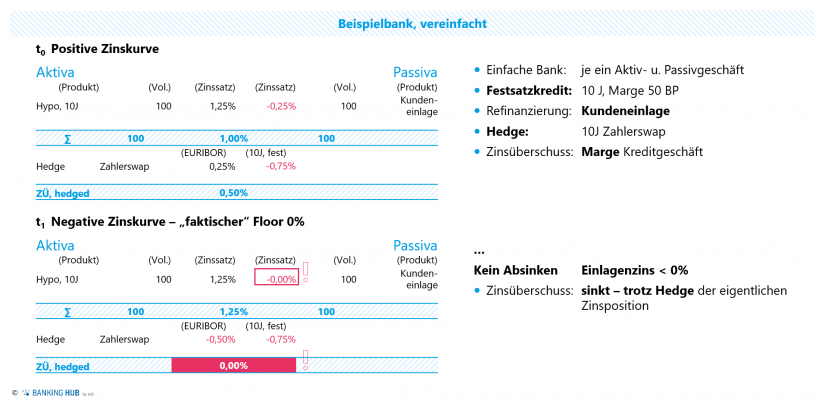

Abbildung 1 zeigt anhand eines stark vereinfachten Beispiels, dass ohne (vollständige) Weitergabe von negativen Kapitalmarktrenditen im Einlagenzins Absicherungsstrategien des Zinsänderungsrisikos an Wirkung verlieren: In der Ausgangssituation (t0) schließt das Beispielinstitut seine offene Zinsposition (langfristiges Festsatz-Kreditgeschäft) auf Basis einer normalen (steilen, > 0 %) Zinsstruktur durch Abschluss eines Festsatz-Zahler-Swaps. Entsteht nun im Zeitverlauf (t1) ein „negatives Zinsniveau“ (zumindest für Kurzfrist-Renditen), sinkt die variable „Seite“ des Swaps in den negativen Bereich – die Bank leistet nun auf beiden „Seiten“ des Swaps Zinszahlungen.

Würde das Einlagengeschäft anhand des gleichen Referenzzinses verzinst, wäre die Situation unproblematisch: Der zusätzliche Zinsaufwand des Swap-Geschäfts würde durch die negative Einlagenverzinsung (Bank „erhält“ Einlagenzins) kompensiert. Da der Einlagensatz jedoch nicht unter null fällt, verliert der Swap seine Sicherungswirkung.

Zur Absicherung dieser dem Kunden gewährten Zinsuntergrenze von 0 % wäre das Swap-Geschäft um eine Floor-Long-Position zu erweitern: Wie Abbildung 2 zeigt, erhält die Bank dann bei Unterschreiten der Nullzinsgrenze eine Ausgleichszahlung in Höhe der Differenz aus (negativem) Referenzzins und Zinsuntergrenze (0 %).

Da eine solche Situation dauerhaft negativer Geld- oder Kapitalmarktrenditen lange Zeit nicht vorstellbar schien, enthalten etablierte Konzepte zur Modellierung von Kundeneinlagen diese Berücksichtigung faktisch gewährter Zinsuntergrenzen derzeit häufig nicht. Auch ist die Integration nicht unbedingt trivial, da typische handelbare Floor-Optionen in der Regel über einen kurzfristigen EURIBOR-Satz als Referenzzins verfügen – Konditionen von Kundeneinlagen dagegen eher auf einer langfristigen sog. „gleitenden“ Referenzzinsbasis beruhen.

Da aber davon auszugehen ist, dass das Phänomen negativer Geld- und Kapitalmarktrenditen zumindest kein kurzfristig vorübergehendes sein wird, erscheint eine konzeptionelle und anschließend auch technische Integration in das Management der Gesamtbank-Zinsbuchposition zwingend erforderlich.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Darstellung der Risikoposition des Floors aus Sicht der Zinsbuchsteuerung

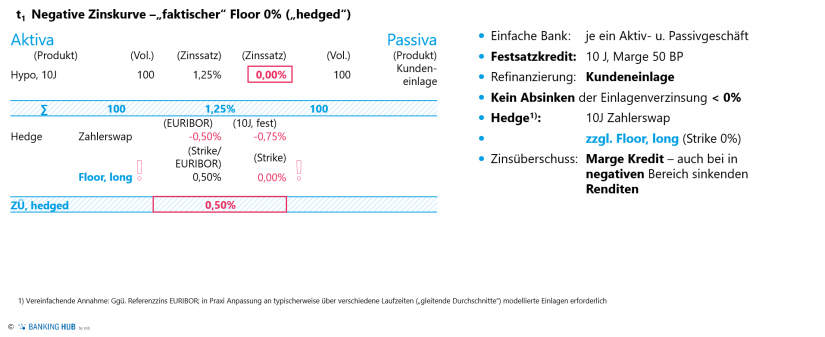

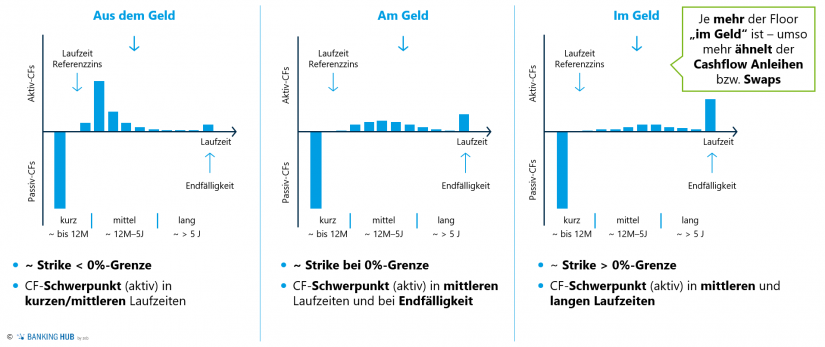

Die Bedeutung einer Einbeziehung im Rahmen der Zinsbuchsteuerung wird deutlich, wenn man sich die näherungsweise Wirkung anhand eines sog. „delta-äquivalenten“ Zahlungsstroms einer Floor-Option vor Augen führt: Dabei wird die Zinssensitivität der Option gegenüber dem Marktwert des Underlyings in einen Cashflow mit identischer Zinssensitivität übersetzt. Die Cashflow-Wirkungen des Floors sind dabei über verschiedene Laufzeitbänder verteilt und in einem hohen Maße abhängig von der sog. Moneyness[2] der Option. Je mehr die Floor-Option „im Geld“ liegt, umso mehr „ähnelt“ der Zahlungsstrom einer Anleihe mit der Laufzeit des Floors, und je mehr die Option „aus dem Geld“ liegt, umso mehr ähnelt der Zahlungsstrom einer kurzlaufenden, wenig zinsrisikotragenden Anleihe (vgl. schematische Darstellung in Abbildung 3).

Auf dieser Basis werden zwei Aspekte deutlich:

- Das stetige Absinken des Zinsniveaus in Richtung und unterhalb der Nulllinie hat bewirkt, dass gewährte Zinsuntergrenzen in den letzten Jahren immer weiter „ins Geld“ gekommen sind; d. h. die Steuerungswirkung innerhalb des Zinsbuch-Cashflows ist mittlerweile viel bedeutsamer als beispielsweise zu einer Zeit mit Geldmarktsätzen um die 3 % und Langfristrenditen jenseits der 4 %.

- Die dem Kunden gewährte Zinsuntergrenze stellt für die Bank eine „Short-Position“ dar (s. o.), d. h., die Zahlungsstromwirkung ist spiegelbildlich zur Abbildung 2 – in diesem Verständnis entspricht die Berücksichtigung einer gewährten Zinsuntergrenze einer „Verlängerung“ der Passiv-Cashflows über das derzeit (i. d. R. bei variablen Einlagen) modellierte Ausmaß hinaus.

Entsprechend sollte eine adäquate Berücksichtigung faktisch gewährter Zinsuntergrenzen im Einlagengeschäft anzeigen, dass der resultierende Passiv-Cashflow im Vergleich zu einer Abbildung ohne die gewährte Zinsuntergrenze „länger“ ausfällt. Etablierte konzeptionelle Grundlagen, wie eine entsprechende Berücksichtigung sachgerecht erfolgen kann, liegen dabei noch nicht vor. Als mögliche Ausgangspunkte werden im Folgenden zwei unterschiedliche Herangehensweisen zur Problemlösung skizziert.

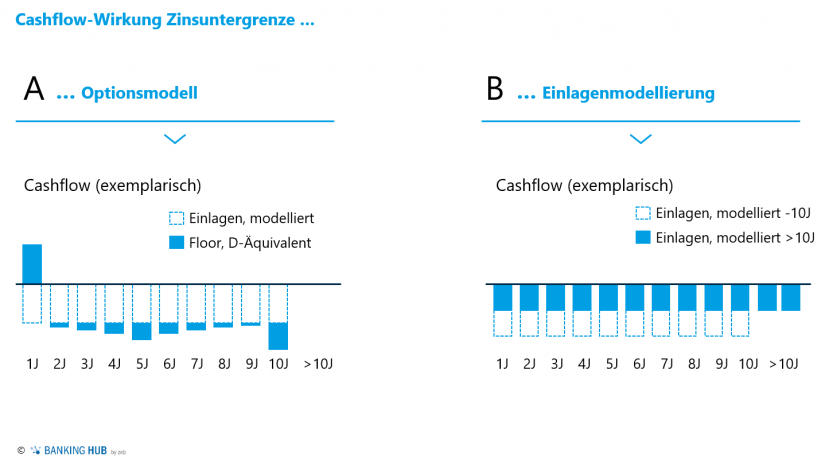

Zinsbuchsteuerung: Modellierung des Floors als Option erfordert Modellerweiterungen

Grundsätzlich erscheint eine methodische Abbildung der resultierenden Risikopositionen auf Basis eines entsprechenden Optionsmodells notwendig (Auswirkung im Zinsbuch-Zahlungsstrom: vgl. Abbildung 4, Alternative A). Dabei bestehen allerdings verschiedene Herausforderungen, die Erweiterungen etablierter Steuerungskonzepte und Bewertungsmodelle erforderlich machen.

Die zentrale Herausforderung besteht in der Diskrepanz zwischen den Referenzzinsen von Kundeneinlagen, die in der Regel auf dem Modell bzw. den Modelladaptionen der gleitenden Durchschnitte beruhen, und dem Referenzzins standardisiert gehandelter Zinsoptionen: Marktgängige, OTC-gehandelte Floor-Optionen referenzieren i. d. R. auf kurzfristige Geldmarktsätze wie EONIA oder EURIBOR. Zinsoptionen auf Basis „gleitender Durchschnitte“ sind dagegen nicht marktüblich. Erforderlich wäre daher eine Erweiterung (geldmarktbasierter) Optionspreismodelle um solche „gleitenden“ Referenzzinsen. Alternativ ist auch die Approximation von Zinsuntergrenzen auf Basis der skizzierten „trägeren“ Gleitzinsen durch klassische EURIBOR-basierte Floor-Optionen denkbar. In der Konsequenz entsteht dann allerdings ein „Basisrisiko“, dass aufgrund fehlender Modelle für Floor-Optionen auf „Gleitzinsen“ dann auch nicht hinreichend quantifizierbar erscheint. Da es sich bei einem großen Teil der Kundeneinlage um Produkte ohne feste Zins- und Kapitalbindung handelt, stellt sich auch die Frage nach der zu modellierenden Laufzeit der Floor-Optionen.

Darüber hinaus ist zu fixieren, wie eine Integration in die Steuerungskonzeption erfolgen soll: Auf der einen Seite verdeutlicht eine „Visualisierung“ der gewährten Zinsuntergrenzen innerhalb des Zinsbuch-Cashflows zwar recht anschaulich, auf welcher Basis eine Aussteuerung dieser gewährten Optionen erfolgen kann. Andererseits würde eine entsprechende Einbeziehung des impliziten Floors im Kundengeschäft anhand eines „Delta-Äquivalents“ letztlich nur einen Risikofaktor der Option abbilden, die übrigen „Griechen“ blieben unberücksichtigt. Gleichzeitig bewirkt der optionale Charakter der Zinsuntergrenze auch eine relativ große Instabilität einer solchen Cashflow-Abbildung, sodass Maßnahmen zur Aussteuerung des delta-äquivalenten Cashflows bereits nach kurzer Zeit überholt erscheinen können und entsprechende Gegenmaßnahmen ausgelöst werden.

Vor diesem Hintergrund hat sich zur Aussteuerung optionaler Komponenten grundsätzlich eine Abspaltung entsprechender Risikobestandteile in ein separates Optionsbuch etabliert. Eine solche methodisch saubere Separierung bietet sich natürlich auch im Rahmen einer Steuerung solcher Zinsuntergrenzen bei Kundeneinlagen an. Aufgrund der für viele Häuser extrem hohen Bedeutung dieser Kundeneinlagen sollte ein damit möglicherweise einhergehender Transparenzverlust im Rahmen der klassischen Zinsbuchsteuerung allerdings keinesfalls unterschätzt werden.

Integration in die etablierte Einlagenmodellierung als Alternative

Eine Alternative zur methodisch „sauberen“, aber komplexen Abbildung faktischer Zinsuntergrenzen auf Basis eines entsprechenden Optionsmodells kann die Einbeziehung in die klassische Einlagenmodellierung darstellen. Wie zuvor gezeigt, entspricht die Berücksichtigung gewährter Zinsuntergrenzen im Einlagengeschäft einer „längeren“ Cashflow-Struktur auf der Einlagenseite. Das heißt, alternativ zu einer Berücksichtigung innerhalb eines (wenig transparenten) Optionsbuchs oder anhand eines im Zeitverlauf ggf. wenig stabilen delta-äquivalenten Cashflows kann eine Anpassung der Ablaufannahmen für Kundeneinlagen ohne feste Zins- und Kapitalbindung erfolgen. Unter Berücksichtigung faktisch vorhandener Zinsuntergrenzen wären solche Laufzeitannahmen gegenüber der bisherigen Modellierung entsprechend länger zu treffen (Auswirkung im Zinsbuch-Zahlungsstrom: vgl. Abbildung 4, Alternative B).

Grundsätzlich entspricht der Steuerungsimpuls aus dieser Einbeziehung dabei demjenigen aus der Modellierung anhand eines Optionsmodells: Zur Absicherung des Risikos aus gewährten Zinsuntergrenzen im Einlagengeschäft ist die Duration der Aktivseite zu verlängern. Dieser Steuerungsimpuls wird durch die entsprechenden Berücksichtigungen der Ablaufannahmen im Zinsbuchzahlungsstrom anhand eines etablierten Modells anschaulich visualisiert. Zudem ist die Grundlage der Steuerung, der Cashflow der Kundeneinlagen, auch recht stabil: Im Rahmen der (i. d. R. jährlichen) Ableitung/Validierung der Ablaufannahmen erfolgt eine Fixierung der Laufzeitbänder und der jeweiligen Fälligkeitsanteile innerhalb der Laufzeitbänder; diese Annahmen bleiben im Rahmen des Steuerungsprozesses unverändert, sodass getätigte Steuerungsmaßnahmen nicht Gefahr laufen, nach kurzer Zeit wieder aufgelöst werden zu müssen.

Gleichwohl wären aber auch nach diesem Ansatz noch konzeptionelle Ausgestaltungen zu entwickeln: Dass eine längere Modellierung für eine sachgerechte Berücksichtigung gewährter Zinsuntergrenzen erforderlich ist, erscheint zwar eindeutig – welche Laufzeitbänder (jenseits der i. d. R. maximalen Modellierung über 10 Jahre) belastbar sind, kann aus dem Grundmodell „gleitender Durchschnitte“ aber noch nicht direkt abgeleitet werden. Auch ist die modellimmanente relative Stabilität der Steuerungsgrundlage (= der modellierte Einlagen-Cashflow) kritisch zu hinterfragen: So hilfreich eine Zeitstabilität im Rahmen von Transparenz und Nachhaltigkeit von abgeleiteten Maßnahmen ist, so bleibt doch festzuhalten, dass die beschriebene Instabilität – im Zuge einer Abbildung über ein Optionsmodells – wesentlicher Ausdruck des tatsächlichen wirtschaftlichen „optionalen“ Risikoprofils der gewährten Zinsuntergrenze ist (d. h. entspricht dem methodisch „korrekten“ Risikoausweis).

Fazit Zinsbuchsteuerung: Integration faktischer Zinsuntergrenzen bei Kundeneinlagen

Lange war ein dauerhaft negatives Zinsniveau nicht vorstellbar. Vor diesem Hintergrund ist eine fehlende Berücksichtigung von faktisch gewährten Zinsuntergrenzen bei Kundeneinlagen in Methoden, Konzepten und Datengrundlagen der strategischen Zinsbuchsteuerung zunächst nachvollziehbar. Auf Basis der mittlerweile gestiegenen Bedeutung (Optionen sind „ins Geld“ gekommen, Anteil am hausintern übernommenen Zinsrisiko ist c. p. gestiegen, Dauer der Marktanomalie „Negativzinsen“ ist nicht absehbar) erscheint eine Integration in die etablierten Steuerungskonzepte aber nun zwingend erforderlich.

Wie skizziert bestehen zumindest zwei grundsätzliche Ansätze, die beide den wirtschaftlich sachgerechten Steuerungsimpuls transportieren können (vgl. Abbildung 4): Die Absicherung von Zinsrisiken aus gewährten Zinsuntergrenzen im Einlagengeschäft erfordert eine Verlängerung von Durationen auf der Aktivseite.

Methodisch sind die beiden Lösungsansätze in der beschriebenen Form dabei noch nicht vollständig ausgestaltet und stellen noch keinen etablierten „best practice“ dar. Eine Konkretisierung und Integration in die Zinsbuchsteuerung erscheint aber dringend erforderlich, um die wirtschaftlichen Risiken aus einer dauerhaften Gewährung von Mindestverzinsungen > 0 % im Einlagengeschäft sachgerecht bewerten und Steuerungsimpulse umsetzen zu können.

[1] Grundsätzlich stellt ein Floor eine Option auf einen Referenzzins (bspw. 3M-EURIBOR) dar und dient zur Absicherung gegen ein Absinken variabler Zinsen. Sofern der Referenzzins den vereinbarten Strike-Price unterschreitet, erhält der Käufer eine Ausgleichszahlung, die sich aus der Differenz des letzten Fixings des Referenzzinses und dem Strike ergibt, sodass er in Summe den vereinbarten Mindestzins erreicht.

[2] Moneyness beschreibt die Lage des Strike-Price einer Option gegenüber dem aktuellen Kurs des Basiswerts.