Welche Rolle spielen BigTechs derzeit in der Finanzdienstleistungsbranche?

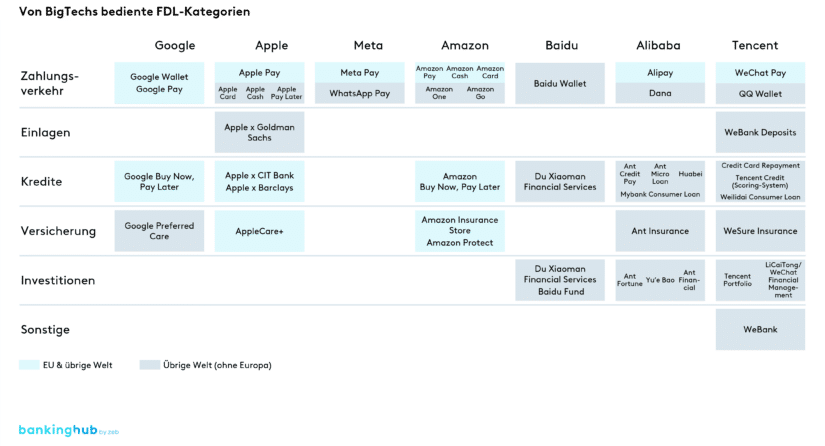

BigTechs haben eine beeindruckende Präsenz im Finanzdienstleistungssektor aufgebaut, vor allem außerhalb Europas. Hierbei nehmen chinesische Unternehmen sowohl hinsichtlich des Umfangs als auch der Ausgereiftheit ihrer Produkte eine Vorreiterrolle ein. Mit ihrem Eintritt in diesen Sektor sollten die bestehenden Ökosysteme erweitert und die Kundenbindung gestärkt werden. Dabei verfolgte jedes BigTech-Unternehmen eine andere, auf seine Stärken und Ziele zugeschnittene, Strategie. Abbildung 1 zeigt eine Momentaufnahme der Finanzprodukte, die BigTechs innerhalb und außerhalb der EU anbieten, sortiert nach Produktkategorie und Unternehmen.

Auf den westlichen Märkten erkunden die GAMA-Unternehmen die Finanzdienstleistungsbranche mit strategischen Initiativen. So haben beispielsweise Google mit „Google Pay“ und Apple mit „Apple Pay“ den digitalen Zahlungsverkehr revolutioniert, während Amazon mit dem „Amazon Insurance Store“ das Aggregator-Geschäftsmodell sondiert. Obwohl sich Meta in erster Linie auf soziale Netzwerke konzentriert, stößt das Unternehmen mit „Facebook Pay“ und „WhatsApp Pay“ auch in Richtung Zahlungsdienste vor. Darüber hinaus erschütterte Apple die Bankenbranche mit der Einführung des Apple-Sparkontos „Apple Cash“ und seinen hohen Zinserträgen.

Die chinesischen BAT-Unternehmen hingegen sind rasch in alle Bereiche des Finanz-Ökosystems auf dem asiatischen Markt vorgedrungen: Baidu betreibt die Vermögensverwaltungsplattform „Baidu Wealth“, Tencent deckt mit der „WeBank“ – der größten digitalen Bank Chinas – das gesamte Leistungsspektrum vom Zahlungsverkehr bis hin zu Krediten ab, und Alibabas Tochtergesellschaft Ant Group gilt als dominanter Player im digitalen Zahlungsverkehr und beherbergt „Alipay“.

Die Herangehensweise variiert je nach Region. Einige BigTechs testen ihre innovativen Finanzprodukte zunächst in Nordamerika oder anderen Märkten, bevor sie sich nach Europa vorwagen. In ihren Heimatländern bringen BAT-Unternehmen hingegen aufgrund des unterschiedlichen regulatorischen Umfelds eine Palette von Finanzdienstleistungen auf den Markt. Diese Expansion der BigTechs in die Finanzwelt zeigt ihren wachsenden Einfluss sowie ihre transformative Kraft in der globalen FDL-Industrie.

BankingHub-Newsletter „(erforderlich)“ zeigt erforderliche Felder an

Verbraucherstimmung und Aufstieg der BigTechs

Abnehmender Vertrauensvorsprung und künftige Gefahren für etablierte Finanzdienstleister

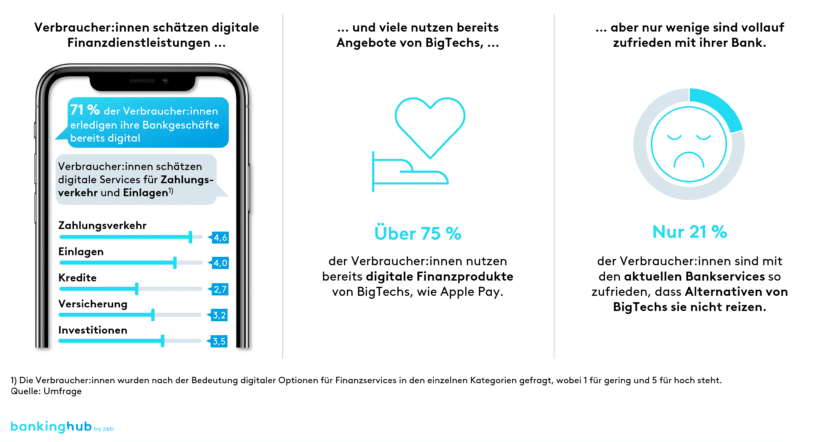

Um herauszufinden, welche Herausforderungen auf etablierte Anbieter zukommen, gilt es zu verstehen, was Verbraucher:innen von den Aktivitäten der BigTechs im Finanzdienstleistungssektor halten. Hierzu wurde eine Verbraucherumfrage durchgeführt und der Schwerpunkt auf die Ansichten der Generation Z und der Millennials als künftige Kundenbasis gelegt. Hierbei zeichnet sich ein klarer Trend hin zu digitalen Finanzdienstleistungen sowie eine deutliche Unzufriedenheit mit den derzeitigen Angeboten der traditionellen Finanzakteure ab.

Auch wenn BigTechs in Europa über weniger Reichweite verfügen als auf anderen Märkten, sind die Auswirkungen spürbar. Beachtliche 75 % der Befragten nutzen bereits in gewissem Umfang digitale Finanzprodukte von BigTechs, wie z. B. „Apple Pay“ oder „Google Pay“ (Abbildung 2). Für Verbraucher:innen sind über verschiedene Finanzbereiche hinweg monetäre Vorteile und verlässliche Sicherheit am wichtigsten: Hier können BigTechs mit ihren einzigartigen Fähigkeiten punkten.

Der Knackpunkt bei der Bereitschaft der Verbraucher:innen, Finanzdienstleistungen von BigTechs in Anspruch zu nehmen, ist das Vertrauen. Erstaunlicherweise ergab unsere Umfrage, dass das Vertrauen in BigTechs ähnlich groß ist wie das in etablierte Unternehmen. Unter den BigTechs stach Apple mit einer durchschnittlichen Vertrauenswürdigkeit von 3,7 auf einer Skala von 1 bis 5 heraus – gleichauf mit der Kontrollgruppe der etablierten Unternehmen. Dies offenbart Verschiebungen in der Finanzlandschaft, in der der Vertrauensvorsprung – einst Alleinstellungsmerkmal der etablierten Anbieter – immer mehr schrumpft.

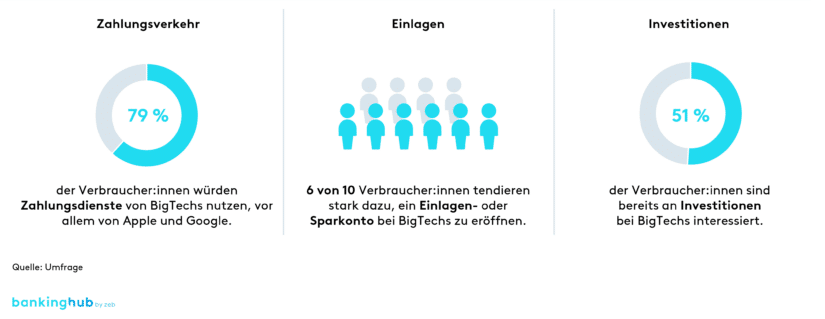

Die Gefahr, dass BigTechs in zentrale Bankdienstleistungen, insbesondere Zahlungsverkehr und Einlagen, vordringen und diese potenziell dominieren könnten, ist groß. Rund 6 von 10 Verbraucher:innen tendieren laut unserer Umfrage stark dazu, ein Einlagen- oder Sparkonto bei BigTechs zu eröffnen (Abbildung 3). Insbesondere die technologisch versierte, jüngere Bevölkerungsgruppe ist empfänglich für Finanzdienstleistungen von BigTechs. Was das Anwerben und Binden dieser technologieaffinen Verbrauchergruppen betrifft, deutet also alles auf eine potenziell turbulente Zukunft für die etablierten Anbieter hin, wenn sie nicht gegensteuern.

Zusätzliche Bedrohung? BigTechs und generative KI

Generative KI ist nicht nur in der Technologiebranche, sondern auch im Bereich der Finanzdienstleistungen und des Retailbankings auf dem Vormarsch. Der Begriff bezeichnet Techniken der künstlichen Intelligenz, mit deren Hilfe neue Inhalte wie Texte, Bilder oder sogar Finanzdaten generiert werden können. Diese Inhalte ähneln Mustern und Strukturen in den Trainingsdaten, mit denen die KI „gefüttert“ wurde. BigTechs sind wichtige Wegbereiter der generativen KI, z. B. Bard von Google, und können diese Technologien auf verschiedene Weise in ihr Finanzdienstleistungsangebot integrieren:

- Kundeninteraktion/Benutzererfahrung: Im Retailbanking können mithilfe von generativer KI personalisierte Antworten auf Kundenanfragen generiert und so das Kundenerlebnis verbessert werden. Auf generative KI gestützte Chatbots können nahezu menschliche Gespräche simulieren und Kund:innen 24/7 mit relevanten Informationen versorgen. BigTechs wie Apple nutzen schon heute generative KI zur Verbesserung der User Experience, indem sie personalisierte Schnittstellen, Layouts und Designelemente auf der Grundlage von Nutzerpräferenzen und -verhaltensweisen erstellen.

- Vorhersage des Kundenverhaltens: Durch die Analyse des bisherigen Kundenverhaltens kann die generative KI künftige Verhaltensweisen vorhersagen, z. B. Kauftrends oder Kontoauflösungen, was bereits von Apple und Google Pay genutzt wird. Diese Informationen werden strategisch für gezielte Marketingkampagnen und Kundenbindungsstrategien eingesetzt.

- Persönliche Finanzberatung: Generative KI kann potenziell die finanzielle Historie, die Ziele und die Risikotoleranz von Nutzer:innen analysieren, um personalisierte Anlage- oder Finanzberatung bereitzustellen. Kund:innen können dadurch fundiertere Entscheidungen treffen, die auf ihre individuellen Umstände abgestimmt sind. Baidu Wealth Management setzt bereits KI-Technologie ein, um Risikoprofile von Nutzer:innen zu analysieren und Empfehlungen zu verbessern. Gleichzeitig hat der deutsche Robo-Advisor-Dienst VisualVest Anfang 2023 angekündigt, als erstes Unternehmen ChatGPT in seine automatisierten Services zu integrieren.

BigTechs, deren Geschäft bekanntlich auf Daten basiert, beschäftigen sich schon seit Langem mit der Erforschung und kontinuierlichen Weiterentwicklung generativer KI-Techniken. Dank der neuesten technologischen Fortschritte in diesem Bereich können diese Unternehmen die bereits vorhandenen und neu entstehenden KI-Technologien problemlos für ihre Finanzprodukte nutzen. Dies verschafft den BigTechs einen technologischen Wettbewerbsvorteil gegenüber den traditionellen Marktteilnehmern. Anhand einer schnellen Leistungsverbesserung, Produktentwicklung und Reaktion auf Kundenwünsche sowie einem hohen Maß an Skalierbarkeit sichern sie sich weitere Marktanteile.

Lesen Sie auch unseren Folgeartikel über den potenziellen Entwicklungspfad der BigTechs

Unsere Szenarioanalyse untersucht die Perspektiven für BigTechs in der Finanzdienstleistungsbranche – von der Beibehaltung des Status quo bis hin zur Marktdominanz. Verschiedene BigTechs können unterschiedliche Wege einschlagen, um ihr spezielles Potenzial optimal zu nutzen.

In unserem zweiten BigTech-Artikel erfahren Sie mehr über kollaborative Ökosysteme und Vorstöße in zentrale Bankdienstleistungen sowie über die Auswirkungen auf etablierte Anbieter: