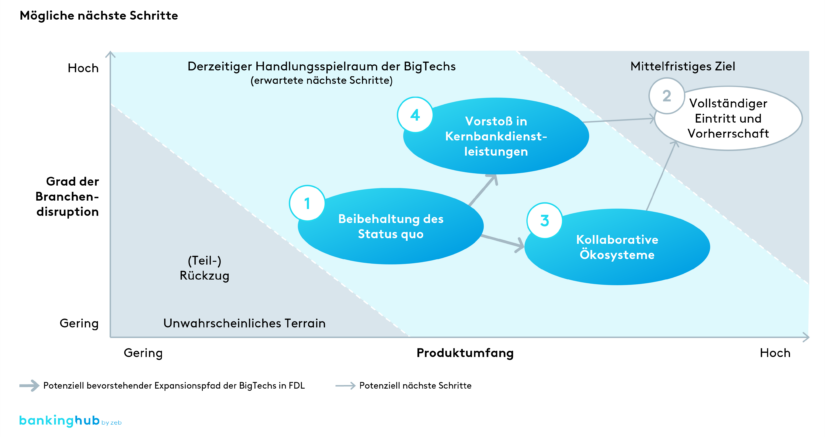

Die folgende Abbildung stellt die logischen nächsten Schritte auf Basis der definierten Szenarien für BigTechs in der Finanzindustrie grafisch dar.

Beibehaltung des Status quo

Beim Status-quo-Szenario wird erwartet, dass die BigTechs ihr derzeitiges Engagement aufrechterhalten und sich weder wesentlich breiter aufstellen noch zurückziehen. Ihr Produktangebot würde sich darauf konzentrieren, ihr Kerngeschäft zu stärken und „Quick Wins“ zu erzielen – mit begrenzten (weiteren) Auswirkungen auf die etablierten Anbieter.

zeb-Einschätzung: Es ist unwahrscheinlich, dass der Status quo für lange Zeit erhalten bleibt. Die Ressourcen, die von BigTechs bereits für den Markteintritt aufgewendet wurden, sowie das künftige Marktpotenzial sind beträchtlich, weshalb zu erwarten ist, dass BigTechs ihr Engagement ausbauen werden. Darüber hinaus erfordert die volatile Marktdynamik von allen Akteuren im Finanzdienstleistungssektor regelmäßige Innovationen, um nicht an Relevanz zu verlieren und den bisherigen Marktanteil zumindest zu sichern.

Vollständiger Eintritt und Marktführerschaft

Im anderen Extremfall, dem Szenario des vollständigen Markteintritts und der Marktführerschaft, würden sich die BigTechs mit einem umfassenden Angebot in der Finanzdienstleistungsbranche ausbreiten und dort eine marktführende Stellung anstreben. Nahezu keine Finanzdienstleistung bliebe außen vor, und die etablierten Anbieter stünden mit ihrem gesamten Produktkatalog im direkten Wettbewerb. Dieser drastische Wandel würde die Branche in ihren Grundfesten erschüttern und BigTechs möglicherweise als erste Wahl für den Kundenbedarf an Finanzdienstleistungen etablieren.

zeb-Einschätzung: Auch dieses Szenario ist aus zwei wesentlichen Gründen unwahrscheinlich. Erstens ist die Gründung einer vollwertigen Bank einschließlich aller Lizenzen mit der Erfüllung komplexer regulatorischer Auflagen in verschiedenen, bereits stark regulierten Ländern verbunden. BigTechs stünden vor der Herausforderung, internationale regulatorische Anforderungen für Banken vollständig einzuhalten, was wiederum sehr zeitaufwändig und wenig skalierbar wäre. Die kurze Markteinführungszeit, mit der BigTechs bislang punkten konnten, wäre in diesem Szenario nicht haltbar. Zweitens stehen Finanzdienstleistungen nicht im Mittelpunkt der Geschäftsmodelle von BigTechs und nicht in vollem Einklang mit ihren strategischen Schwerpunkten, sondern werden eher als opportunistische Chance gesehen, das eigene Ökosystem zu erweitern.

Kollaborative Ökosysteme

BigTechs und etablierte Anbieter revolutionieren gemeinsam die Finanzbranche

Im Szenario der kollaborativen Ökosysteme gehen BigTechs in verschiedenen Produktkategorien strategische Partnerschaften mit etablierten Anbietern des Finanzdienstleistungssektors ein und bauen so ihre Position aus. Diese Partnerschaften, bei denen die technologischen Möglichkeiten der BigTechs mit der Finanzexpertise der etablierten Anbieter verschmelzen, haben das Potenzial, erstklassige Lösungen zu liefern und das Kundenerlebnis zu revolutionieren. Indem sie die White-Label-Produkte etablierter Unternehmen unter ihrer eigenen Marke nutzen, können BigTechs ein umfassendes Produktportfolio anbieten. Ein Beispiel dafür ist Apple Cash, das Sparkonto und die digitale Karte, die von Apple in den USA angeboten werden.

Für etablierte Unternehmen ist die Partnerschaft mit BigTechs eine einmalige Gelegenheit, sich einen First-Mover-Vorteil zu verschaffen. Wenn ein schneller Markteintritt gewünscht ist, müssen BigTechs bei Produktkategorien mit Banklizenzpflicht aufgrund rechtlicher Hürden im Finanzsektor auf Partner zurückzugreifen. Etablierte Unternehmen, die diese Chance außer Acht lassen, könnten sich künftig im Wettbewerb mit mächtigen Kooperationsbündnissen wiederfinden, die zwischen ihren Konkurrenten und BigTechs geschmiedet werden.

zeb-Einschätzung: Dieses Szenario ist am wahrscheinlichsten. Mit bereits eingeführten Produkten wie Apple Cash in den USA und der Möglichkeit, die Vorteile ihrer Datenverarbeitungs- und Ökosysteme mithilfe eines Partners um regulatorische Compliance zu erweitern, bietet es aus Sicht der BigTechs das Beste aus beiden Welten. Dieses Szenario passt am ehesten zu Akteuren wie Apple, Google oder Meta, deren Schlüsselkompetenzen und -hebel in der Integration von Dienstleistungen in ihre Ökosysteme liegen und die für den operativen Teil auf White-Label-Lösungen von Partnern zurückgreifen können.

BankingHub-Newsletter „(erforderlich)“ zeigt erforderliche Felder an

Vorstoß in Kernbankdienstleistungen

BigTechs bieten zentrale Bankdienstleistungen in Konkurrenz zu etablierten Anbietern an

In diesem Szenario hingegen entwickeln BigTechs ihre eigenen Produkte und möglicherweise sogar eine eigene Infrastruktur, um damit in den Markt einzusteigen und den etablierten Anbietern Marktanteile abzugreifen. Für diesen riskanten Schachzug müssten BigTechs Banklizenzen erwerben und einen vollständigen Bankbetrieb aufbauen. Ihr Produktangebot würde die wichtigsten Bankdienstleistungen wie Einlagen, Kredite und Zahlungsverkehr umfassen.

Dieses innovationsbasierte Szenario vermag die Erwartungen der Verbraucher:innen in Bezug auf die Qualität und Kosten von Dienstleistungen zu erhöhen. Das könnte zur Folge haben, dass die Kund:innen von etablierten Anbietern zu BigTechs abwandern. Gleichzeitig stellt dieses Szenario aber auch eine Chance für etablierte Unternehmen dar: Wenn sie das innovative Umfeld nutzen und sich auf ihre Kernkompetenzen und persönlichen Services konzentrieren, können sie ihr Angebot verbessern und ihren treuen Kundenstamm halten.

zeb-Einschätzung: Dieses Szenario ist weniger wahrscheinlich als das der „kollaborativen Ökosysteme“, aber dennoch eine ernst zu nehmende Bedrohung. Während das Szenario „vollständiger Markteintritt und Marktführerschaft“ stark von zahlreichen länderspezifischen Vorschriften beeinflusst wird, sind die Vorschriften für einfachere Produkte wie Einlagenkonten weniger unterschiedlich. Dadurch benötigen beispielsweise andere FinTechs wie N26 oder Revolut keine oder nur wenige länderspezifischen Anpassungen ihrer Services, um Kund:innen in der gesamten Europäischen Union anzusprechen.

Mit diesem Szenario können BigTechs einfache Bankprodukte in ihr Ökosystem integrieren und ihre Datenverarbeitungskapazitäten für große Kundenstämme nutzen. Dieser Weg würde am besten zu den BAT-Unternehmen passen, die ihre Kund:innen aus einer Hand bedienen, sowie zu einem rein auf Skalierbarkeit ausgerichteten Unternehmen wie Amazon.

Auswirkungen und Strategien für etablierte Anbieter

Die etablierten Anbieter stehen vor gewaltigen Herausforderungen: Sie müssen sich in einer schnelllebigen Finanzdienstleistungslandschaft zurechtfinden und werden durch die Aktivitäten der BigTechs in die Knie gezwungen. Wer sich jedoch dieser drohenden Gefahr bewusst ist und jetzt proaktiv Maßnahmen ergreift, ist bestens aufgestellt, um es mit dieser Entwicklung aufnehmen zu können.

Da BigTechs die Finanzdienstleistungsbranche vor allem außerhalb Europas immer wieder neu definieren, müssen etablierte Anbieter rund um den Globus flexibel und vorausschauend reagieren. Erst wenn sie die Bedrohungen und Chancen dieser digitalen Revolution erkennen, können traditionelle Finanzinstitute wirksame Strategien entwickeln, um ihren Wettbewerbsvorteil zu bewahren und nachhaltiges Wachstum zu gewährleisten.

Den Wert strategischer Partnerschaften mit BigTechs erkennen, die eigenen besonderen Stärken ausbauen, die Kundenorientierung an erste Stelle setzen und die digitale Transformation in Angriff nehmen: das sind die Stellhebel, um den Weg in die Zukunft mit Erfolg zu beschreiten.

Lesen Sie unseren ersten Artikel!

In diesem Artikel untersuchen wir die Gefahr eines Paradigmenwechsels in der Finanzindustrie durch den Einfluss von BigTechs sowie die derzeitige Verschiebung der Branchengrenzen.