Comeback der Zinsen als Risiko und Chance für die Einlagen von Regionalbanken

Durch den stärksten Zinsanstieg seit Einführung des Euro kam es im Laufe der letzten beiden Jahre zu einem Comeback der Zinsen mit Anstiegen von 300 Basispunkten und mehr. Ebenso belastete die starke Inflation die freie Liquidität der Bankkunden. In diesem Zuge gab es bei Regionalbanken auf der Einlagenseite bedeutende Bewegungen bei den Volumina.

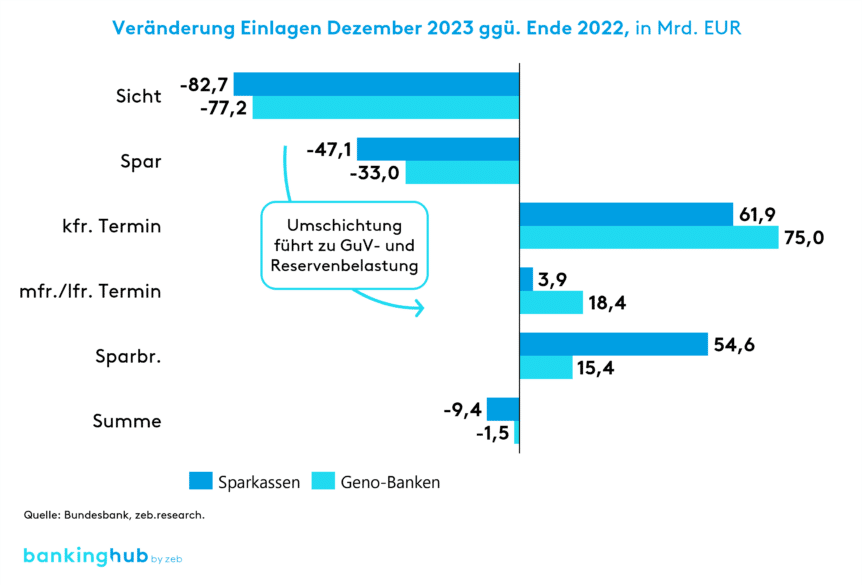

Ein beachtlicher Erfolg der Regionalbanken in 2023 war es, dass lediglich ein geringer Teil der Einlagen an Wettbewerber, wie die mit einer offensiven Zinspolitik in das Jahr gestarteten Direktbanken und Captives, verloren ging. So flossen bei Genossenschaftsbanken netto ca. 1,5 Mrd. Euro (ca. 0,17 % der Gesamteinlagen) im Jahr 2023 ab. Bei Sparkassen waren es ca. 9,4 Mrd. Euro (ca. 0,79 % der Gesamteinlagen).

Die Regionalbanken haben es v. a. zum Jahresende 2023 geschafft, höheren Einlagenabflüssen durch attraktive Lösungen für frisches Geld und Termineinlagen entgegenzuwirken bzw. diese zu kompensieren (vgl. Abbildung 1). Dem gegenüber stehen die gestiegenen Belastungen in der Gewinn- und Verlustrechnung (GuV) und auch in der verlustfreien Bewertung (BFA 3), die aus einer höheren Verzinsung der Termineinlagen resultieren.

Für GuV und BFA 3 kommt erschwerend hinzu, dass viele Institute noch zu häufig eine pauschale Einlagenpolitik („Gießkanne“) für Bestandskunden anwenden.

Aber wie können Regionalbanken diesen Herausforderungen begegnen? Wie können sie eine bedarfsorientierte Bepreisung der Einlagenprodukte ableiten, ohne dabei die eigenen Ziele in der GuV und der verlustfreien Bewertung aus den Augen zu verlieren?

Aufsatz eines interdisziplinären Einlagenmanagements

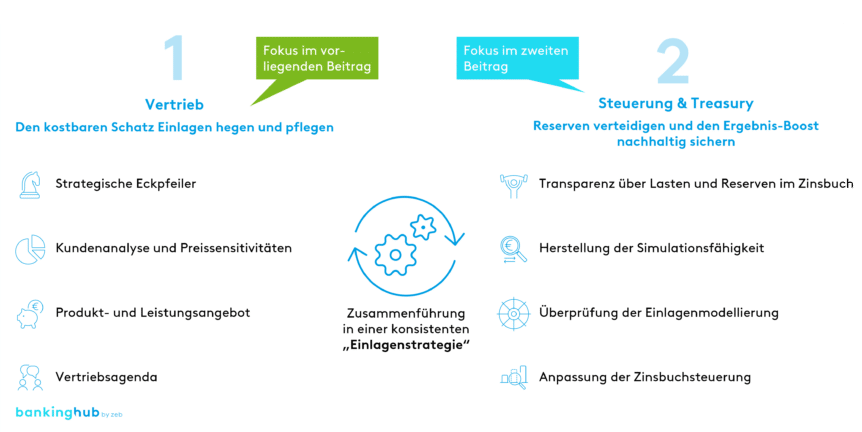

Die Verzahnung der Bereiche Vertrieb und Steuerung kann nur mit regelmäßigen Gesprächs- und Abstimmungsrunden funktionieren. So gilt es, die vertrieblichen Aspekte wie Produktportfolio, Zinscoupons, Laufzeitbänder und Fristigkeiten laufend mit der Sichtweise der Steuerung abzugleichen und in eine gemeinsame „Sprechweise“ umzumünzen.

In dem vorliegenden Artikel werden die in der Vertriebsbank notwendigen Handlungsschritte gemäß nachfolgender Abbildung vorgestellt.

Dabei gilt es mit dem Fokus auf dem Vertrieb vier Themengebiete zu beachten:

1) Strategische Eckpfeiler inkl. Definition Zielbilanzstruktur

Aus der Gesamtbanksicht ist es zu Beginn entscheidend, die jeweilige Ausgangssituation zu analysieren und zu bewerten. Ein Blick auf das aktuelle Einlagengeschäft sowie auf die aktuellen Kalkulationsgrundlagen (Margen/Sonderkonditionen) ist ebenso relevant wie die externe Beobachtung des Marktumfelds und der gängigen Wettbewerber.

Aufbauend auf dieser Analyse geht es in die Festlegung von rahmengebenden Eckpfeilern, da es Banken oft an einer strategischen Agenda für das Einlagengeschäft der Zukunft fehlt. Hier sollen Fragen beantwortet werden wie „Worauf liegt der Fokus?“, „Welchen konkreten Ergebnisbeitrag erwartet die Bank aus dem Einlagengeschäft?“, „Wie erfolgt die Kundenansprache?“.

Auch gilt es hier zu definieren, wie eine entsprechende Zielbilanz strukturiert sein sollte. Die jeweiligen Fristigkeiten der Aktiv- und Passivseite spielen dabei eine entscheidende Rolle. Die abgeleitete Zielbilanzstruktur bildet den Rahmen für die später folgende Ausgestaltung der Produkte und Wachstumsziele.

2) Kundenanalyse und Preissensitivitäten

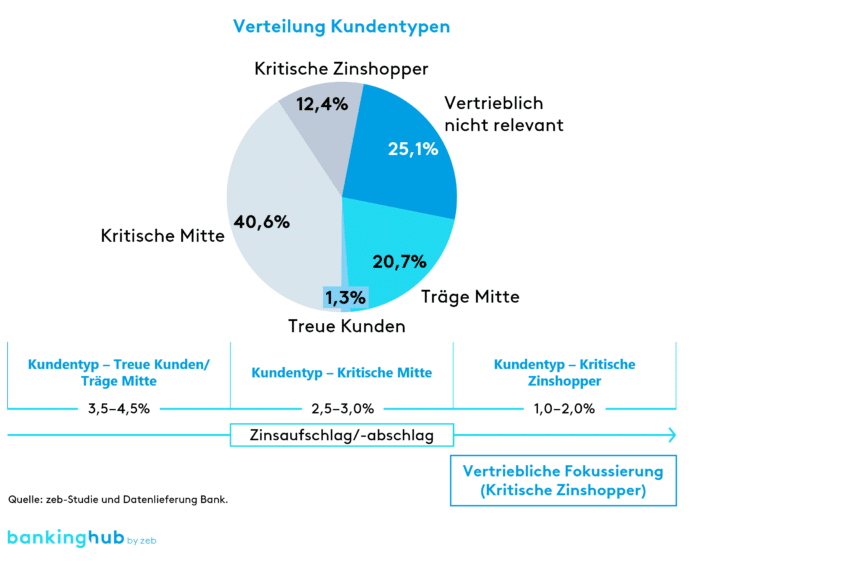

Nach der Festlegung der entsprechenden Eckpfeiler startet die Kundenanalyse. Ziel ist es, den unterschiedlichen Kundentypen jeweils auf die Bedürfnisse abgestimmte Produktlösungen anzubieten. Laufzeit, Verfügbarkeit und natürlich der Zinssatz sind zentrale Parameter. So ermittelte die zeb.Einlagenstudie 2023 u. a. Preissensitivitäten für die einzelnen Kundentypen, um dadurch eine optimale Preissetzung im Einlagengeschäft abzuleiten.

Im Rahmen dieser Studie wurden in insgesamt vier Wellen mehr als 3.000 Kunden zu verschiedenen Präferenzen bei der Auswahl von Einlagenprodukten befragt. Neben Präferenzen wie Sparform und Kanalaffinität wurden auf Basis quantitativer und qualitativer Methoden die Preissensitivitäten bestimmt.

Wichtigste Erkenntnis daraus ist, dass bei der Nennung eines attraktiven Zinsangebots die Bandbreite bei den befragten Personen 200 Basispunkte beträgt. Dies spricht deutlich gegen die in der Einleitung beschriebene Konditionspolitik mit der Gießkanne, sondern für eine kundentypenspezifische Produkt- und Preisgestaltung. Um eine bankindividuelle Typisierung des Kundenbestands zu erhalten, werden die Erkenntnisse aus der zeb.Einlagenstudie mit entsprechenden Bankdaten (im Einklang mit der DSGVO) verknüpft. Ein Projektergebnis dieser Kundentypisierung veranschaulicht Abbildung 3.

Den vertrieblichen Fokus gilt es auf den Kundentyp „Kritische Zinshopper“ zu legen, der anhand der Kombination von unterschiedlichen Eigenschaften wie einer hohen Onlineaffinität, einem mittleren bis hohen Alter, einem gewissen Anteil von liquiden Geldern am Gesamtvermögen und weiteren zahlreichen Merkmalen identifiziert werden kann.

Den jeweiligen Kundentypen wird auf Basis von Projekterfahrungen sowie der zeb.Einlagenstudie ein Zinsaufschlag zugeordnet, ab dem der Kunde gemäß den Umfrageergebnissen für einen Bankenwechsel bereit ist. Beim Kundentyp „Kritischer Zinshopper“ ist dieser genannte Zinsaufschlag deutlich niedriger – in der Regel liegt er bei 1–2 Prozentpunkten – als beim Kundentyp „Träge Mitte“, dem ein Zinsaufschlag von 3,5–4,5 Prozentpunkten für einen Bankwechsel geboten werden muss. Diese Erkenntnis gilt es im nächsten Schritt vertrieblich einzuordnen und mit in die Bewertung des Produktportfolios einfließen zu lassen.

3) Produkt- und Leistungsangebot

Wie im Abschnitt „Kundenanalyse und Preissensitivitäten“ beschrieben, braucht es eine Überprüfung und ggf. eine Überarbeitung des aktuellen Produkt- und Leistungsangebots. Aufbauend auf den analysierten Kundentypen wird das Produkt- und Leistungsangebot bewertet und auf Lücken oder Inkonsistenzen untersucht. So kommt es z. B. vor, dass Banken für das gleiche Laufzeitband bei zwei verschiedenen Produkten unterschiedliche Zinssätze anbieten oder dass Laufzeitbänder überhaupt nicht abgedeckt werden, obwohl hierfür eine hohe Kundennachfrage herrscht. Einlagenabflüsse oder ausbleibendes Neuvolumen sind die Folge.

Neue Produkte und gezielte Maßnahmen für die analysierten Kundentypen stellen hier einen sehr großen Mehrwert dar. So ist es auf Basis der Analyse möglich, unterschiedliche Zielzinssätze zu definieren, welche die jeweiligen Kundentypen als attraktiv ansehen. Diese Zielzinssätze werden mit dem aktuellen Produktangebot abgeglichen.

Häufig bedarf es diverser Anpassungen in der Gestaltung des Produktportfolios, um die Attraktivität des eigenen Leistungsangebots im Wettbewerb sicherzustellen. Anschließend können die jeweiligen Kundentypen mit dem für sie passenden Produkt- und Leistungsangebot angesprochen werden. Dies erhöht die Chance auf Veredelung der Einlagenbestände deutlich und verhindert eine ergebnislose Verteuerung der GuV.

Einen weiteren wichtigen Orientierungsrahmen für die neu ausgestalteten Produkte liefert die oben genannte Zielbilanzstruktur.

4) Vertriebsagenda

Nach einer vertrieblichen Einwertung der Umsetzbarkeit durch die Berater:innen gilt es, in diesem Schritt auch die vertriebliche Vorgehensweise zu planen. So ist zu entscheiden, welche Kunden mit welchen Impulsen zu welchen Lösungen angesprochen werden sollen.

Eine angepasste Sellingstory gibt den Berater:innen Orientierung und hilft beim Kundenkontakt.

Zwischenfazit zur Einlagenpolitik

Im vorliegenden Artikel wurde die Bedeutung einer auf den Kundenbedarf ausgerichteten Einlagenpolitik vorgestellt. Um vorhandene Reserven im Zinsbuch zu verteidigen und den Ergebnis-Boost resultierend aus dem Konditionsbeitrag Passiv auch in die Folgejahre mitzunehmen, bedarf es einer Bewertung der abgeleiteten Vertriebsmaßnahmen in der Gesamtbanksteuerung und im Treasury der Regionalbanken.

Welche Handlungsschritte dazu notwendig sind, erfahren Sie im zweiten Artikel unserer Banking-Hub-Serie „Passivstrategie in Regionalbanken”.

Steuerungs- und Treasury-Perspektive