Management stürmischer Zeiten

Die deutschen Regionalbanken konnten 2017 das gute Ergebnisniveau der Vorjahre halten. Der Rückgang des Zinsüberschusses (-2 % im Vergleich zu 2016) ist insbesondere durch ein belastungsfreies Bewertungsergebnis sowie Kreditwachstum bei gleichzeitiger Kostenkonstanz kompensiert worden. Die komfortable Eigenkapitalausstattung der Sparkassen (im Durchschnitt 15,6 % Kernkapitalquote) und Volks- und Raiffeisenbanken (14,9 % Kernkapitalquote) bildet eine gute Basis für weiteres Wachstum und hohe Widerstandsfähigkeit. Trotz dieser positiven Nachrichten für das vergangene Geschäftsjahr kann aber noch keine Entwarnung gegeben werden. Die Herausforderungen in historischen Dimensionen (Niedrigzinsen, Regulatorik, Digitalisierung und Demografie) bleiben bestehen. Neben einem weiter hohen Ergebnisdruck erfordert vor allem der digitale Megatrend „einfach, online und immer“ die strategische Neuausrichtung der Regionalbanken. Die notwendige Weiterentwicklung der Geschäftsmodelle macht in der Konsequenz auch zukunftsorientierte Weiterentwicklung der Banksteuerung notwendig. Antworten auf existenzielle Fragen müssen gefunden werden – Ist das Geschäftsmodell meiner Bank zukunftsfähig? Können wir eigenständig unsere Ziele erreichen? Welches Kostenniveau ist perspektivisch anzustreben?

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Die Praxis zeigt jedoch, dass sich die Gesamtbanksteuerer in den Regionalbanken nicht im gewünschten Maße strategischen und innovativen Aufgaben widmen können. Die häufig durch manuelle Prozesse geprägte Daten- und Reportbereitstellung ist mit einem hohen Zeitaufwand verbunden. Die Umsetzung neuer regulatorischer Initiativen bindet zusätzlich Kapazitäten und fordert einen hohen Pflegeaufwand; ebenso die Weiterentwicklung und Wartung der Methoden, Modelle und Systeme. Darüberhinaus sind Datenquellen und Methoden oftmals weder vollständig oder konsistent noch hinreichend automatisiert. Zusammen mit einem unvollständigen und nicht integrierten Steuerungsrahmen relevanter Dimensionen (Profitabilität, Kapital und Risikotragfähigkeit), erschweren diese Rahmenbedingungen den Fokus auf potenzielle Engpässe. Mangelnde Transparenz bezüglich des Interaktionsverhaltens von Kunden (Data Analytics) erschwert die notwendigen Anpassungen in der Unternehmensstrategie und den zu verändernden Leistungsprozessen. In Summe bleibt wenig Raum für die Weiterentwicklung des Geschäftsmodells (Vertrieb, Betrieb und Steuerung).

Zukünftige Ausrichtung der Gesamtbanksteuerung

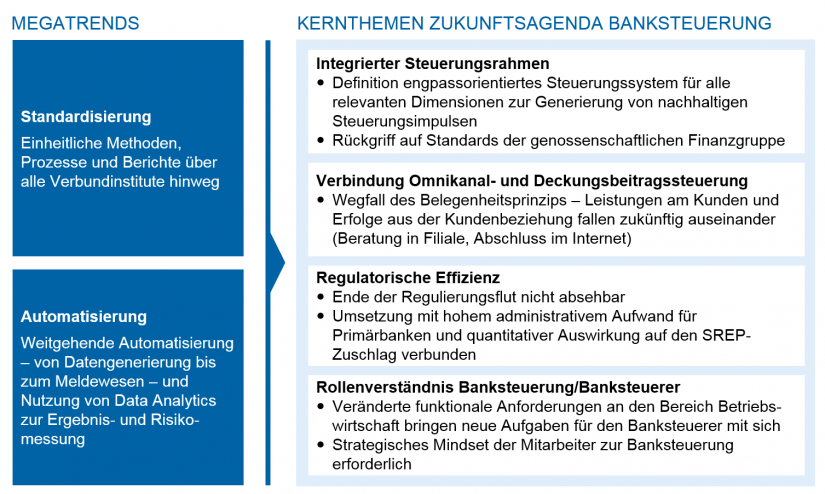

Wie kann den zahlreichen, oben genannten Herausforderungen, denen sich die Gesamtbanksteuerer der Regionalbanken gegenüber sehen, zukünftig begegnet werden? Wie wird der Steuerer von heute, morgen zum strategischen Berater des Vorstands? Für die nachhaltige Weiterentwicklung der Gesamtbanksteuerung sind im Wesentlichen zwei Megatrends auszumachen, die in den Banken Freiraum für die neuen Aufgaben schaffen können. Zum einen die Standardisierung von Prozessen und Methoden und zum anderen deren weitestgehende Automatisierung – von der Datengenerierung bis hin zum Meldewesen (vgl. Abb. 1).

Standardisierung und Automatisierung

Sparkassen wie auch Volks- und Raiffeisenbanken werden zukünftig noch stärker von der Nutzung einheitlicher Verbundstandards profitieren. Ansatzpunkte bestehen beispielsweise in der kongruenten Messung, Limitierung und Überwachung wesentlicher Risiken, der Definition einheitlicher Stresstests für die Risikotragfähigkeit sowie der zentralen Bereitstellung von externen und internen Berichten. Dafür wurden in beiden Verbünden die ersten Schritte gemacht – ein klares Zielbild ist jedoch noch nicht erkennbar. Ziele müssen das Heben von Synergien, die Zentralisierung von Kompetenzen und die Reduktion (manueller) dezentraler Arbeitsaufwände sein.

Automatisierte Prozesse bis hin zum Einsatz von Robotics-Methoden werden zudem manuelle (Teil-)Prozesse, wie die Dateneingabe im Kunden- und Vertriebs-Frontend bis hin zur Verarbeitung im Backend, ersetzen. Ein weiterer Aspekt des Automatisierungstrends wird auch die Risikomessung verändern. Mithilfe von Data Analytics werden zukünftig Trends aus großen Datenmengen gefiltert, um auf dieser Basis Management- und Vertriebsprozesse effizienter zu gestalten.

Kernthemen

Standardisierung und Automatisierung helfen in der Banksteuerung, strategische Fragestellungen stärker in den Fokus zu nehmen. Leitfragen können in diesem Zusammenhang sein: Wie können effektive Steuerungsimpulse unter Beachtung der eigenen Ergebnis-, Kapital-, und Liquiditätssituation gesetzt werden? An welchen „Schrauben“ sollte das Institut bspw. für eine Verbesserung der Ergebnissituation drehen und welche Auswirkungen hat dies unter anderem auf die Risikokennzahlen? Wie kann auf Basis des veränderten Kundenverhaltens und der stärkeren Nutzung digitaler Vertriebswege eine effiziente Vertriebssteuerung aussehen? Welche Vorkehrungen können getroffen werden, um perspektivisch einen geringeren SREP-Aufschlag von der Aufsicht zu erhalten? Die Einführung welcher regulatorischen Anforderungen für Regionalbanken ist zukünftig geplant und wie können diese effizient umgesetzt werden? Um Antworten auf diese Fragen geben zu können, sind die nachfolgenden Themen auf der Zukunftsagenda der Banksteuerung:

- Integrierter Steuerungsrahmen

Gerade in Zeiten rückläufiger Zinsergebnisse und entstehendem Ergebnisdruck, teilweise verstärkt durch die gestiegenen Anforderungen an die Eigenkapital- und Liquiditätsausstattung, rückt eine enpassoriente Steuerung in den Fokus. Die Berechnung mehrperiodiger Simulationen auf Gesamtbankebene und laufende Szenarioanalysen werden eine integrierte Basis für Empfehlungen bei strategischen Entscheidungen bilden. Bestehende Methodeninkonsistenzen müssen reduziert und damit mehr Transparenz bzgl. der Wirkungszusammenhänge zwischen Topsteuerungskennzahlen geschaffen werden. Die konsequente Umsetzung einer integrierten Steuerung der Bank geht zudem einher mit der Ableitung eines konsistenten Zielsystems auf Gesamtbankebene sowie dessen Operationalisierung. - Verbindung Omnikanal- und Deckungsbeitragssteuerung

Verändertens Kundenverhalten mit Nutzung aller On- und Offlineformate macht die Anpassung der Omnikanal- und Deckungsbeitragssteuerung notwendig. Kunden lassen sich heute beispielsweise in der Filiale beraten und schließen dann das Geschäft im Internet ab – Leistung und Erfolg fallen so auseinander. Aus diesem Grund ist es wichtig zu analysieren, wo der Kunde Interaktionen durchführt bzw. abbricht, um ihm zukünftig bedarfs- und kanalorientierte Angebote zur Verfügung zu stellen bzw. ihn zielgerichtet durch die Vertriebskanäle zu begleiten. Demnach wird es in Vertriebssteuerung und -controlling eine Entwicklung von outputorientierten hin zu inputorientierten Größen, wie Aktivitätsanalysen und Nutzungsverhalten, geben. - Regulatorische Effizienz

Verbundstrukturen und –partner helfen bei der Analyse und Umsetzung neuer aufsichtsrechtlicher Anforderungen. Wegen der hohen Ressourcenbindung für die Umsetzung und den materiellen Auswirkungen auf bspw. Eigenkapitalanforderungen müssen regulatorische Anforderungen maximal effizient umgesetzt werden. Hieraus ergibt sich die Anforderung einer passgenauen Dokumentation, regelmäßiger Regulatory-Checks und standardisierter, impactorientierter Prozesse zur Analyse neuer aufsichtsrechtlicher Regelungen. - Rollenverständnis Banksteuerung/Banksteuerer

Die Veränderungen machen ein aktives Umdenken in der Banksteuerung notwendig. Die Zeiten, in denen der Gesamtbanksteuerer der operativ getriebene „Number Cruncher“ war, müssen einem Selbstverständnis weichen, nach welchem er sich als Berater des Vorstands und Verwaltungs-/Aufsichtsrats sieht. Strategisches Denken und Know how der Mitarbeiter wird zu einem bedeutenden Asset für die Banken zur Bewältigung der Herausforderungen in der Gesamtbanksteuerung.

Fazit

Deutsche Regionalbanken zeichnen sich trotz der zahlreichen Herausforderungen aktuell durch eine vergleichsweise hohe Rentabilität und Kapitalausstattung aus. Die positiven Ergebnisse und Eigenkapitalausstattungen werden durch Niedrigzinsen, Regulatorik und Digitalisierung jedoch in den kommenden Jahren unter Druck geraten.[1] Nur eine kontinuierliche Weiterentwicklung des Geschäftsmodells sichert eine Kompensation zur Ergebnisstabilisierung und Eigenkapitalstärkung und damit Zukunftsfähigkeit. Daher ist es auch zwingend erforderlich die Rolle der Banksteuerung weiter zu entwickeln. Klassische Tätigkeiten in der Banksteuerung werden zunehmend standardisiert und automatisiert. Dies ist Grundlage für notwendige Freiräume für die Beantwortung strategischer Fragen sowie die Identifikation von Ertrags-, Vertriebs-, Kosten- und Risikopotentialen insbesondere auch durch die Nutzung neuer technischer Mittel.