Aufsatz eines interdisziplinären Einlagenmanagements

Die o. g. Verzahnung der Bereiche Vertrieb und Steuerung kann nur mit regelmäßigen Gesprächs- und Abstimmungsrunden funktionieren. So gilt es, die vertrieblichen Aspekte bezüglich des Produktangebots und der Produkteigenschaften wie Zinscoupons, Laufzeitbänder und Fristigkeiten laufend mit der Sichtweise der Steuerung abzugleichen und in eine gemeinsame „Sprechweise“ umzumünzen. In dem vorliegenden Artikel werden die vier relevanten Themengebiete aus der Dimension Steuerung und Treasury gemäß nachfolgender Abbildung vorgestellt.

Um die erwartete Wirkung der Vertriebsmaßnahmen zu validieren, gegebenenfalls anzupassen und integriert mit der Gesamtbank zu bewerten, ist es essenziell, dass die vertrieblichen Aktivitäten mit der Steuerung abgestimmt sind. Dabei sind die Auswirkungen auf zentrale Kennzahlen aus ökonomischer und periodischer Sicht im Blick zu behalten. Regionalbanken stehen oft vor der Herausforderung, dass Auswirkungen einzelner vertrieblicher Maßnahmen auf ausgewählte Kennzahlen zwar individuell gut beurteilbar sind, der gesamthafte Blick auf Auswirkungen in der periodischen und barwertigen Welt jedoch schwerfällt.

Transparenz über stille Lasten und Reserven im Zinsbuch

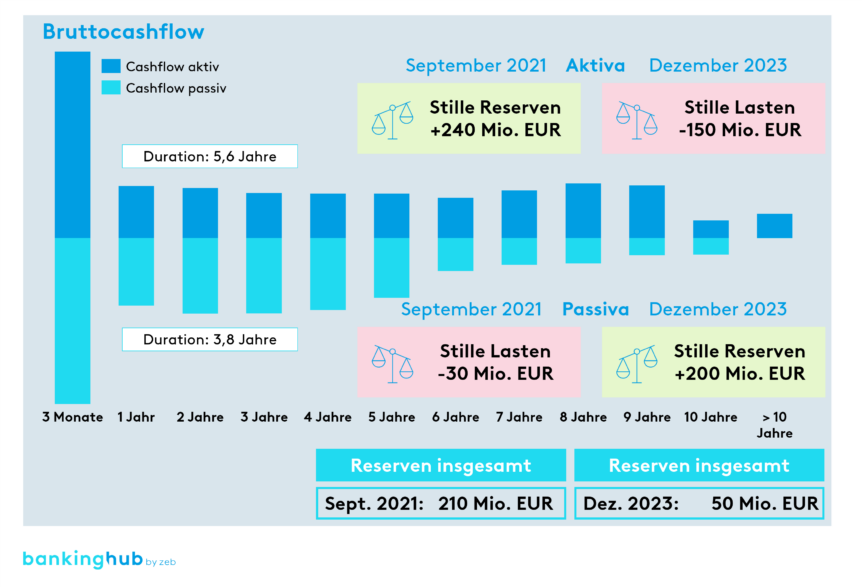

Vor der Zinswende verfügten die meisten Regionalbanken im Zinsbuch aufgrund der Fälligkeitsstruktur und der langen Niedrig-/Negativzinsphase über hohe Reserven auf der Aktivseite und über stille Lasten auf der Passivseite (Einlagen wurden durch Zinsrückgang abgewertet). Durch den Zinsanstieg hat sich dieses Bild umgekehrt, wobei die Reserven saldiert deutlich geschrumpft sind. Einige Regionalbanken mussten 2022 bereits GuV-wirksame Drohverlustrückstellungen durch die verlustfreie Bewertung (BFA 3) bilden. Im ersten Schritt gilt es daher, Transparenz über die verfügbaren Reserven und stillen Lasten herzustellen. Ein Beispiel für eine typische Regionalbank veranschaulicht die nachfolgende Abbildung.

Wie der Abbildung zu entnehmen ist, haben sich bei der betrachteten Regionalbank die stillen Reserven des gesamten Zinsbuchs durch den starken Zinsanstieg deutlich verringert (von 210 Mio. Euro in 09/2021 auf 50 Mio. Euro in 12/2023). Dabei haben sich die stillen Reserven auf der Aktivseite komplett zu stillen Lasten verkehrt, während die Einlagen in der Bewertung aktuell mit hohen Reserven unerwartet reüssieren. Somit gilt es, die Einlagenstrategie aus der Wettbewerbs- und Vertriebsperspektive abzuleiten, dabei aber die „Verteidigung“ der stillen Reserven auf der Passivseite genauso im Fokus zu haben.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Herstellung der Simulationsfähigkeit

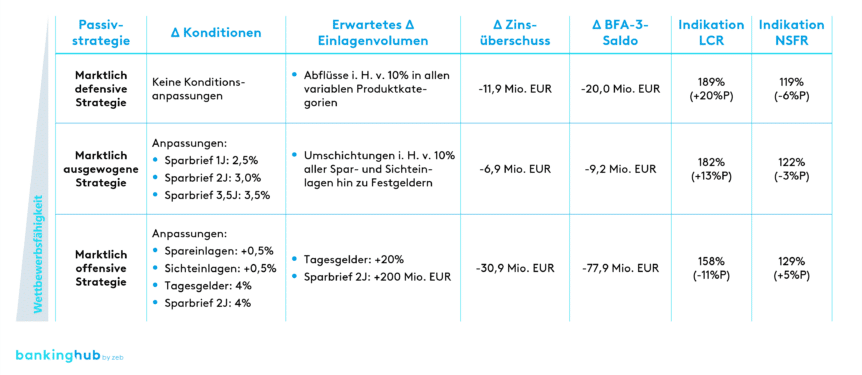

Um die Auswirkungen von vertrieblichen Aktivitäten auf stille Lasten und Reserven sowie die GuV abzuschätzen, ist die Entwicklung von interaktiven Simulationsmöglichkeiten unabdingbar. Abgeleitete Vertriebsmaßnahmen sind „auf Knopfdruck“ rechenbar zu machen, um eine im Wettbewerb bestehende und für die Bank tragfähige Einlagenstrategie daraus entwickeln zu können. Unterschiedliche Konditionsstrategien im Einlagengeschäft sollten mindestens unter Berücksichtigung des periodischen Zinsüberschusses, der verlustfreien Bewertung (des BFA-3-Saldos) sowie der Liquiditätskennziffern (LCR und NSFR) bewertet werden.

In Projektsituationen hat es sich bewährt, mit einfachen und gut nachvollziehbaren Szenarien zu beginnen, wie in nachfolgender Abbildung 3 dargestellt. Die gemeinsame Bewertung der Szenarien durch Vertrieb und Steuerung führt zu einem einheitlichen Verständnis und schärft den Blick für Kausalzusammenhänge in der betriebswirtschaftlichen Situation der Bank. Sobald das Verständnis bei allen Beteiligten sichergestellt ist, werden die Szenarien beliebig erweitert und damit praxisnäher gestaltet.

Das Kundenbeispiel zeigt, dass eine marktlich defensive Strategie bei weiterhin geringen bzw. keinen Konditionsanpassungen und die daraus erwarteten Einlagenabflüsse sowohl zur Belastung des Zinsüberschusses aufgrund höherer Refinanzierungskosten als auch zu einem starken Rückgang der Reserven in der verlustfreien Bewertung führen.

Aber auch eine voll auf den Markt ausgerichtete und damit offensive Konditionsstrategie verspielt viel Ertragspotenzial und verzehrt vor allem hohe Reserven in der verlustfreien Bewertung. Hinzu kommt, dass eine pauschale, aber dafür nicht anreizgebende Verzinsung einen Einlagenabfluss womöglich nicht stoppen kann. Hier sei auf den Abschnitt „Kundenanalyse und Preissensitivitäten“ aus dem ersten Artikel Passivstrategie in Regionalbanken (1/2): im Vertrieb den kostbaren Schatz Einlagen hegen und pflegen unserer Banking-Hub-Serie verwiesen. Dabei ist es die Kür, eine bedarfsorientierte Bepreisung der Einlagenprodukte abzuleiten, ohne die eigenen Ziele in der GuV und der verlustfreien Bewertung aus den Augen zu verlieren.

Überprüfung der Einlagenmodellierung

Sobald gemeinsam zwischen Vertrieb und Steuerung eine Konditionsstrategie abgeleitet wurde und sich Indikationen für Volumenentwicklungen ergeben, sollten diese entsprechend in der Einlagenmodellierung (Zins- und Liquiditätsmischungsverhältnissen) gewürdigt werden. Dabei ist zu beachten, dass die Zinswende und neue Entwicklungen wie kurzfristige Umschichtungen und/oder Abflüsse sowie Konditionsanpassungen sowohl vergangenheits- als auch zukunftsorientiert in die Ableitung adäquater Mischungsverhältnisse integriert werden müssen.

Punktuelle Weiterentwicklungen der klassischen Sockeldisposition bieten sich an, um dem veränderten Kundenverhalten Rechnung zu tragen. Zudem gilt es, die unterschiedliche Granularität der Einlagenprodukte bei der Einlagenmodellierung zu berücksichtigen. Außerdem sind die Auswirkungen der angepassten Parameter in der Einlagenmodellierung auf den Barwert des Zinsbuchs, das Zinsänderungsrisiko sowie die GuV und Kapitalplanung zu analysieren und deren Angemessenheit nachzuweisen.

Anpassung der Zinsbuchsteuerung

Auch die Zinsbuchsteuerung und damit einhergehende Auswirkungen auf das Ausmaß der Fristentransformation sollten im Umfeld des dynamischen Zinsanstiegs und des Wettbewerbs um Einlagen überprüft und stetig an das veränderte Marktumfeld angepasst werden. Galt ein „adäquates Maß“ an strategischer Fristentransformation in den letzten Jahrzehnten bei sinkenden Zinsen und normaler Zinskurve noch als Erfolgsquelle mit kompensatorischer Wirkung gegen den Margendruck bei Kundeneinlagen, steht diese Position jetzt auf dem Prüfstand. Zu viel Transformation kann zu einem massiven Belastungsfaktor für die GuV-Ergebnisse werden, weswegen die Konsequenz von Änderungen der Einlagenparameter für die Zinsbuchstruktur laufend geprüft werden muss.

Eine zu unbewegliche benchmarkorientierte Ausrichtung des Zinsbuchs im Sinne einer „Buy-and-Hold-Strategie“ hat sich in der Zinswende als nachteilig erwiesen. Erforderliche Absicherungen gegen den Zinsanstieg wurden zu spät oder gar nicht eingeleitet. Auf dem aktuell hohen Niveau gilt es nun, auf eine mögliche Wende der Zinswende vorbereitet zu sein sowie mit einer flexiblen Benchmark mit oberer und unterer Bandbreite auf Markt- und Wettbewerbsveränderungen zu reagieren. Dabei bietet es sich an, strategische/taktische Zinsprognosen und die Steilheit der Zinskurve im Rahmen der Treasury-Steuerung einzubeziehen.

Fazit zur Steuerung & Treasury

Viele Regionalbanken hatten das Passivgeschäft aufgrund der langen Niedrig-/Negativzinsphase vor 2023 vertrieblich nicht mehr im Fokus. Parameter und Einlagenmodellierung wurden zwar validiert, waren für die Kundenkondition aber regelmäßig sekundär. Der Zinsanstieg hat zu einer rasanten Rückkehr des Konditionsbeitrags Passiv geführt. Dabei war beachtlich, dass sowohl in der SFG als auch in der GFG die Kundeneinlagen grundsätzlich gehalten werden konnten, auch wenn die Konkurrenz „Kampfangebote“ machte und die Kunden selbst ebenso Liquidität benötigten.

Allerdings gab es wesentliche Umschichtungen in beiden Bankensektoren. Das steigerte zwar den Zinsaufwand, unterm Strich konnten aber Sparkassen genauso wie Genossenschaftsbanken sehr gute Ergebnisse zielen, was zusätzlich bei der Stärkung des Eigenkapitals half.[1]

Auch wenn aktuell der mögliche Beginn der Wende der Zinswende mit einem (leichten) Rückgang der Marktzinsen beobachtbar ist, ist für das Jahr 2024 ein Abebben des Wettbewerbs um Einlagen nicht zu erwarten. Um die gute Ergebnislage der Regionalbanken aus 2023 zu stabilisieren und die Ergebnisqualität aus dem Konditionsbeitrag Passiv auch nachhaltig zu sichern, ist die Ableitung einer kundentypspezifischen Einlagenstrategie entscheidend.

Vertriebsansätze im interdisziplinären Einlagenmanagement

Im ersten Beitrag der Reihe fokussierten wir uns auf die notwendigen vertrieblichen Aktivitäten, um den kostbaren Schatz Einlagen zu hegen und zu pflegen.