Voll automatisiertes und volldigitales Zielbild

Bereits heute könnte die Wertschöpfungskette eines Asset Managers nahezu komplett automatisiert und digital abgebildet werden – menschliche Aktion und Interaktion sind theoretisch kaum mehr nötig. Dies wird insbesondere deutlich im Hinblick auf eine Vielzahl junger, hoch digitalisierter Challenger, von Tungsten Capital Management bis hin zu Upvest.

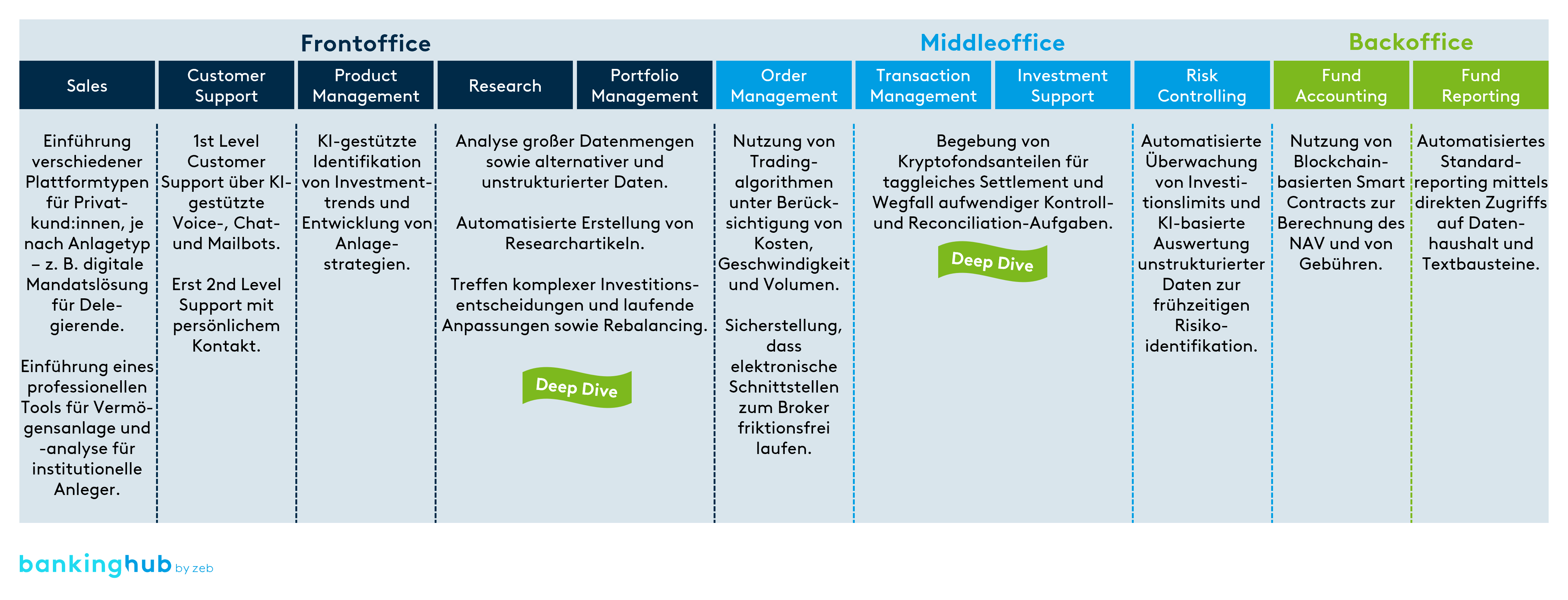

In Abbildung 1 sind beispielhafte Use Cases entlang der Wertschöpfungskette dargestellt. So ist es beispielsweise möglich, den Kundenservice für den plattformbasierten Vertrieb fast vollständig mittels auf künstlicher Intelligenz (KI) basierender Voice-, Chat- und Mailbots digital abzubilden oder Anlegerreportings über den direkten Zugriff auf den zentralen Datenhaushalt und ein entsprechendes Textbausteinprogramm zu automatisieren. Die größten und disruptivsten Handlungsfelder finden sich jedoch im Research und Portfoliomanagement bzw. im Transaction Management und Investment Support.

Abbildung 1: Beispielhafte Use Cases für Automatisierung und Digitalisierung entlang der gesamten Wertschöpfungskette

Abbildung 1: Beispielhafte Use Cases für Automatisierung und Digitalisierung entlang der gesamten WertschöpfungsketteIm Research und Portfoliomanagement bietet der Einsatz von KI enormes Disruptionspotenzial:

- Mithilfe von KI können Bilanzdaten automatisch analysiert und Muster in Zeitreihendaten erkannt werden, die dem menschlichen Verstand entgangen wären. Darauf basierend lassen sich wiederum Marktprognosen und Handlungsempfehlungen ableiten.

- Zudem können mittels Natural Language Processing (NLP) crossmediale Sentimentanalysen durchgeführt sowie künstliche neuronale Netze (KNN) zur Auswertung unstrukturierter Daten genutzt werden. Als Beispiel lassen sich Analysen verschiedener Satellitenbilder anführen, mittels welcher Ölvorräte geschätzt und künftige Preisentwicklungen antizipiert werden können.

- Umfangreiches Research lässt sich weiterhin mithilfe von KI automatisiert in Artikeln zusammenfassen – dazu bedarf es lediglich des Zugriffs auf entsprechende Datenbanken sowie qualitativen Inputs in Form einiger weniger Bulletpoints.

- Neben der Analyse großer bzw. alternativer Datenmengen ist KI auch dazu in der Lage, Investitionsentscheidungen unter Berücksichtigung einer schier unbegrenzten Zahl an Daten und unter Nebenbedingungen wie dem Value at Risk (VaR) oder ESG-Ratings zu treffen.

- Der größte Vorteil von KI gegenüber herkömmlichen Datenverarbeitungsprogrammen ist jedoch, dass KI-eigene Algorithmen kontinuierlich hinsichtlich ihrer Wirksamkeit überwacht und weiterentwickelt werden. Ein praktisches Anwendungsbeispiel wäre die Verbindung aus KI und Robo-Advisory – die initial gewählte Portfoliozusammenstellung wäre nicht festgeschrieben, sondern ließe sich automatisiert und in Anlehnung an die gewählten Anlagepräferenzen laufend anpassen.

Das zweite größte Handlungsfeld stellt der Einsatz von Digital-Ledger-Technologien (DLT) im Transaction Management und Investment Support dar:

- DLT ermöglicht, dass mittels Blockchain-basierten Orderroutings zwischen Käufer:in und Verkäufer:in jederzeit eine Transaktion vollzogen werden kann, ohne dass diverse Intermediäre erforderlich sind.

- Die Abwicklung der gehandelten Digital Assets erfolgt in Echtzeit und bietet somit Geschwindigkeitsvorteile gegenüber der kapitalmarktüblichen Abwicklungsdauer von bis zu zwei Tagen.

- Über eine Blockchain wird die Abwicklung vollständig automatisiert durchgeführt, sodass insbesondere manuell ablaufende Prozesse im Clearing- und Settlement-Bereich des konventionellen Wertpapierhandels obsolet werden.

- Jede Transaktion wird automatisiert erfasst, validiert und auf der Blockchain gespeichert – eine lückenlose, unveränderliche Aufzeichnung von Transaktionsdaten wird durch die DLT gewährleistet.

Hindernisse des voll automatisierten und volldigitalen Betriebsmodells

Theoretisch ist der Betrieb eines volldigitalen Asset Managers also möglich – aber wie sieht es in der Praxis aus?

Regulatorische Vorgaben, noch nicht vollständig ausgereifte Technologien bzw. Integrationsaufwände und Kundenerwartungen erlauben den volldigitalen Betrieb heute noch nicht.

- Die deutsche Gesetzgebung erhebt strenge Anforderungen und Sorgfaltspflichten an das Portfoliomanagement – digitale Lösungen finden derzeit noch keine Berücksichtigung. Insbesondere selbstlernende Lösungen, deren Entscheidungen zwar ex post erklärt, aber nicht aktiv gesteuert werden können, finden sich nicht im Vorstellungsraum der Regulatorik wieder.

- Weiterhin gibt es eine Vielzahl technologischer Hindernisse. Die Integration aller anfallenden Datenmengen aus unterschiedlichen Quellen in einen einheitlichen Datenpool ist heute noch mit großen Schwierigkeiten verbunden. Verschiedene Anwendungssysteme wie das CRM-Tool und Handelssysteme zu integrieren, ist nur durch das Zusammenspiel vieler Anbieter möglich. Schließlich erhöhen sich durch fortschreitende Digitalisierung auch die Anforderungen an die Cybersicherheit.

- Letztlich ist festzuhalten, dass das Asset Management ein „People Business“ ist. Digitale Betriebsmodelle, insbesondere in der Verwaltung von Kapitalvermögen, sehen sich in der Regel einem gewissen Maß an Skepsis ausgesetzt. Darüber hinaus ist die Pflege von Kundenbeziehungen ein zentraler Bestandteil eines jeden Asset Managers, vor allem im institutionellen Bereich – ein Aspekt, der durch ein volldigitales Betriebsmodell infrage gestellt würde.

Auf dem Weg zum volldigitalen Betriebsmodell ergeben sich neben diesen Hürden für etablierte Asset Manager nicht zu unterschätzende Transformationsaufwände. Diese umfassen neben erheblichen Investitionen in Infrastruktur, Datenmanagement und Technologien auch die Umsetzung von Automatisierungs- und Digitalisierungsvorhaben sowie die vorgelagerte Standardisierung über den gesamten Betrieb hinweg – Aufgaben, für die entsprechende Manpower, ein ausreichendes Fachwissen und vor allem die Bereitschaft für Veränderung vorhanden sein müssen.

Grundsteine des Target Operating Model 4.0

Das volldigitale Zielbild scheint derzeit schwer erreichbar – doch was können Asset Manager heute bereits tun, um das Fundament für ein automatisiertes und digitalisiertes Betriebsmodell zu legen?

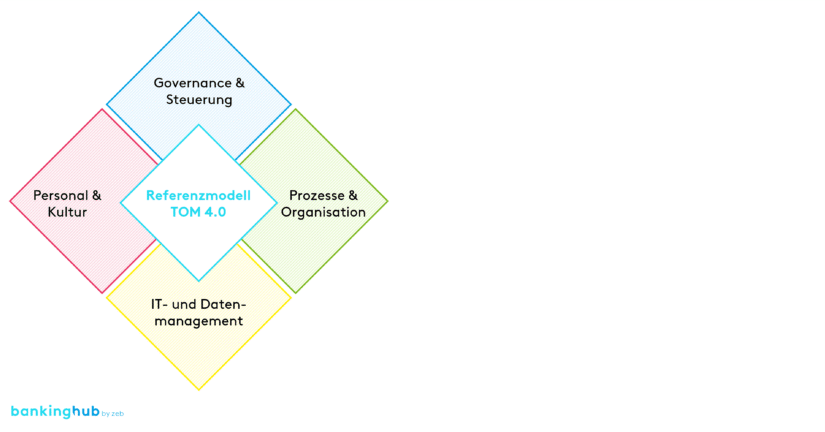

Das in Abbildung 2 dargestellte zeb-Referenzmodell des Target Operating Model 4.0 verdeutlicht die zentralen Handlungsfelder.

Zum einen müssen die IT und das Datenmanagement neu gedacht und neu gemacht werden, dazu gehören:

- Die Formulierung einer klaren IT- und Datenstrategie

- Die Festlegung eines einheitlichen Governance-Rahmens mit Verantwortungen, Prozessen, Regeln und Standards

- Die Definition von Datenqualitätsstandards und die laufende Überwachung der Qualität

- Die weitestgehende Harmonisierung und E2E-Integration der IT-Systemlandschaft und die Schaffung einer „Golden Source“ für alle anfallenden Daten

Weiterhin müssen die Prozesse und die Organisation an die neue IT- und Datenlandschaft angepasst und ebenfalls E2E verknüpft werden. Durch die IT-seitige sowie organisatorische E2E-Verknüpfung sollen manuelle Schnittstellen zwischen verschiedenen Systemen und Prozessschritten eliminiert und der Fokus des täglichen Arbeitens auf mehrwertstiftende Tätigkeiten gelenkt werden.

Im Zuge der Neuaufstellung der IT und Organisation ist es außerdem von zentraler Wichtigkeit, das unternehmensweite Governance- und Steuerungsmodell zu überdenken und an neue Gegebenheiten anzupassen. Dies liegt zum einen daran, dass bisherige aufbauorganisatorische Strukturen und Berichtswege in der Regel im Kontrast zu E2E-verknüpften Prozessen stehen, und zum anderen sind bisherige Leistungsindikatoren normalerweise nicht passend für ein digitales Arbeitsumfeld bzw. neue Arbeitsinhalte und -schwerpunkte.

Der letzte Baustein des zeb-Referenzmodells ist Personal und Kultur. Es von zentraler Bedeutung, Mitarbeitende so weiterzuentwickeln, dass sie neuen, digitalen Arbeitsweisen gegenüber aufgeschlossen und gewachsen sind, bzw. neue Mitarbeitende einzustellen, die ausreichend Fachwissen und Expertise im Bereich IT mitbringen, sodass das Betriebsmodell laufend weiterentwickelt werden kann. Bisherige Vorgehensweisen wie eine wenig ausgeprägte Fehlerkultur können zudem dazu führen, dass Chancen nicht ergriffen werden, und müssen folglich auch hinterfragt werden.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Deep Dive: die E2E-verknüpfte Organisation im Asset Management

Die E2E-Verknüpfung von Prozessen ist ein zentraler Eckpfeiler aller Digitalisierungs- und Automatisierungsambitionen im Asset Management – jedoch sind die Arbeitsstrukturen bzw. ‑schwerpunkte von Vertrieb bis Backoffice ganz unterschiedlich gestaltet. Wie funktioniert die E2E-Verknüpfung also nun?

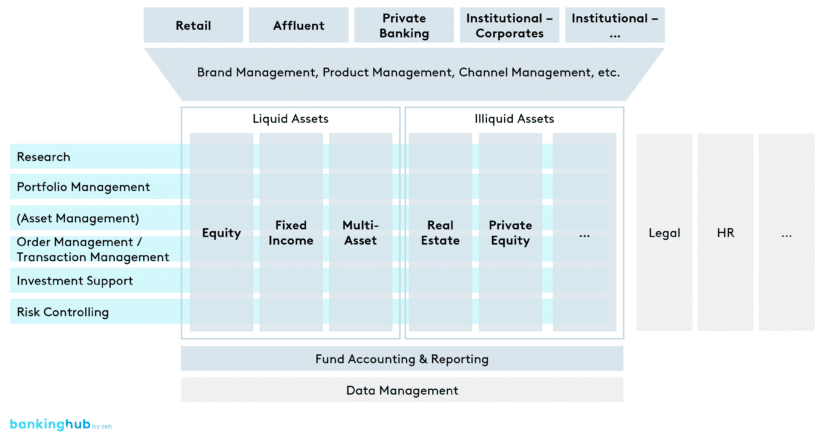

Grundsätzlich bietet sich die Aufteilung des Vertriebs nach Kundengruppen an – Retailkund:innen haben andere Bedürfnisse als Affluent- und Private-Banking-Kund:innen, und Corporate-Investoren andere Bedürfnisse als Versicherungen. Somit ist sichergestellt, dass sich die verschiedenen Vertriebseinheiten auf ihre Kundengruppen spezialisieren und ihr Netzwerk dort ausbauen können. Mit dem Marken- und Produktmanagement besitzen die unterschiedlichen Vertriebsbereiche einheitliche Schnittstellen. Das Marken- und Produktmanagement bereitet die gesammelten Informationen auf und gibt Impulse an das Produktmanagement, Research und Portfoliomanagement weiter.

Weiterhin empfiehlt es sich, die Front- und Middleoffice-Einheiten nach Assetklassen zu schneiden. Die Anforderungen an Portfoliomanager:innen bzw. deren Skillsets unterscheiden sich je nach Assetklasse, und auch die Mittel und Wege der Transaktion sind unterschiedlich. Liquide Assets werden in der Regel standardisiert über die Börse gehandelt und illiquide Assets im Rahmen komplexer Due-Diligence- und Verhandlungsprozesse. Die Prozesse in den einzelnen Assetklassen-Streams sollten weitestgehend vereinheitlicht sein und eine gemeinsame Schnittstelle mit der Fondsbuchhaltung und dem Fondsreporting besitzen. Dadurch ist sichergestellt, dass Informationen standardisiert an die Buchhaltung durchgegeben werden können.

Zusätzlich zu den klassischen Aktivitäten entlang der Wertschöpfungskette ist es denkbar, eine übergreifende Datenmanagementeinheit zu schaffen. In dieser könnte die zentrale Verantwortung für die unternehmensweite Datenintegration, die Sicherstellung der Datenvollständigkeit, -qualität und ‑aktualität sowie die systematische Identifikation von Opportunitäten für weitere Datennutzung angesiedelt sein.

Abschließend sollte jedoch angemerkt werden, dass sich der Aufbau der Organisation an der strategischen Ausrichtung des Unternehmens orientieren sollte – so kann der Vertrieb beispielsweise auch nach Region und die Produktion nach Produktart aufgeteilt sein.

Wie das Beispiel des Quelle-Konzerns zeigt, dürfen sich Unternehmen nicht auf bestehenden Erfolgen ausruhen und grundlegende Trends wie die Digitalisierung verpassen. Veränderungen brauchen Zeit – daher muss bereits heute Schritt für Schritt auf ein langfristig digitales Zielbild hingearbeitet werden.