Umfassende Transformation des Geschäfts- und Betriebsmodells nötig

Gerade die fortschreitende Digitalisierung erfordert eine umfassende Transformation des Geschäfts- und Betriebsmodells. Durch innovative und kundenzentrierte Lösungen werden neue Standards gesetzt, Kundenerwartungen verändern sich stetig, Unternehmen wandeln sich vom Produkt- zum Lösungsanbieter und bestehende Geschäftsmodelle werden neu gedacht. Bedingt durch die Übertragung von Erfahrungen aus anderen Branchen und dort etablierten Kundenreisen (Bestellungen bei Amazon sind jederzeit möglich, die Lieferung erfolgt vielfach innerhalb eines Tages) ist „jederzeit, immer und überall“ heute ein Muss. Schnelle und kundenindividuelle Lösungen, Realtime-Bearbeitung für einfache Anfragen, permanente Transparenz über den Bearbeitungsfortschritt sowie Nutzung aller Kanäle mit nahtloser Omnikanalfähigkeit werden erwartet. Hier hat die Branche der traditionellen Finanzdienstleister noch einen weiten Weg zu gehen, wie auch der zeb.digital pulse check 3.0 zeigt.

„Front-to-Back“-Digitalisierung als Voraussetzung für Kundenzentrierung

Inzwischen können Digitalisierungsbestrebungen an der Kundenschnittstelle bei allen Banken beobachtet werden. Digitale Produkte und Funktionen werden aufgebaut, Apps und Sprachassistenten entwickelt, Angebote von FinTechs und Dritten integriert. Vielfach wird dabei außer Acht gelassen, dass der Kontaktpunkt zum Kunden äußerst relevant, aber nicht alleine ausschlaggebend für ein einzigartiges Kundenerlebnis ist. Die klassische Lieferfähigkeit wird oftmals sträflich vernachlässigt. Produkte, Apps und andere Features können „voll im Trend“ liegen, ohne Echtzeitlieferung, stringente Vernetzung aller Kanäle und tiefe Integration in die Bestandssysteme bleiben sie wirkungslos.

Bisher üben Banken jedoch Zurückhaltung bei der Evolution ihrer Produktion und Lieferfähigkeit. Vielfach sind historisch gewachsene Legacy-Systeme im Einsatz, die komplexen IT-Plattformen sind nicht in der Lage, in Echtzeit zu arbeiten oder auf neue Technologien kurzfristig zu reagieren. Prozesse innerhalb der Operationsbereiche werden häufig manuell unterstützt, obwohl sie weder Umsatz generieren noch direkter Kundenkontakt besteht. Meist kommt erschwerend hinzu, dass bisherige Digitalisierungsinitiativen unter reinen Kostenaspekten betrachtet wurden. Für dauerhafte Wettbewerbsfähigkeit sind jedoch eine optimale Bedienung der Kundenerwartung und ein herausragendes Kundenerlebnis zwingend. Kunden wünschen sich Verbraucherfreundlichkeit, Schnelligkeit, fallabschließende Bearbeitung, einen reibungslosen Wechsel zwischen allen nutzbaren Medien sowie volle Transparenz über den Bearbeitungsstatus.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Neue Unternehmen wie N26 zeigen, dass auch das Regeln finanzieller Angelegenheiten als Erlebnis wahrgenommen werden kann. Entscheidend ist die innovative Weiterentwicklung der gesamten Wertschöpfungskette, d. h. Digitalisierung auch innerhalb von Operations vollumfänglich umzusetzen und eine erstklassige Lieferfähigkeit aufzubauen. Andernfalls werden gewonnene Vorteile aus einem digitalen Frontoffice in Operations leichtfertig verspielt.

Das künftige Target Operating Model für Operations

Das Target Operating Model für Operations bildet die Brücke zwischen Geschäftsstrategie und Umsetzung. Dabei stehen neben der Anforderung, dass die Operations-Einheit im konsequenten Einklang mit der Unternehmensstrategie wirkt, vor allem die effiziente und nachhaltige Unterstützung und Abwicklung der Kerngeschäftsaktivitäten im Fokus. Um dies bestmöglich zu gewährleisten, muss den Operationsbereichen künftig ein service- und kundenorientiertes Modell zugrunde liegen, welches Teil einer vollständig integrierten Gesamtleistung und tief in die Customer Journey des Endkunden vernetzt ist.

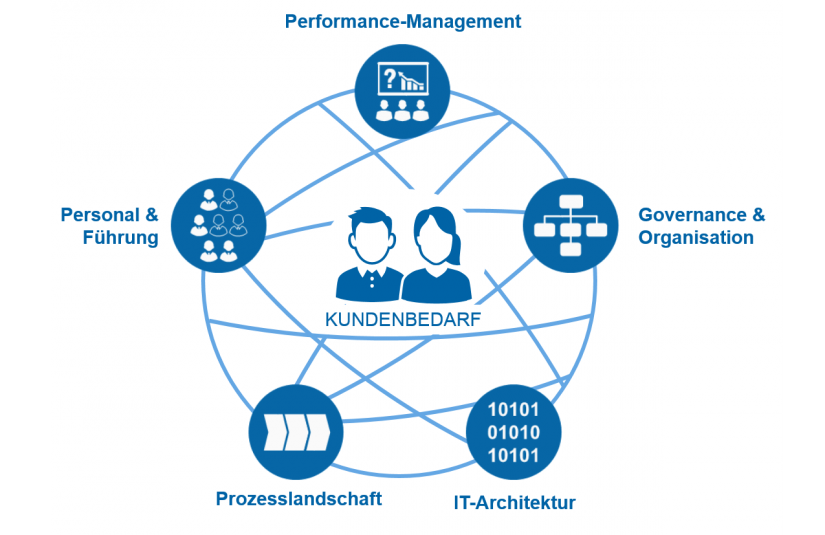

Entsprechend sind die klassischen Dimensionen eines Target Operating Model – IT-Architektur, Prozesse, Organisation & Governance, Personal & Führung und Performance-Management – weiterhin relevant, jedoch neu zu gestalten:

- IT-Architektur: Offene, transparente IT mit gezielter Einbindung von Drittanbietern und innovativen Technologien als integraler Bestandteil und Business-Enabler

- Prozesse: Hoch automatisierte und am Kunden ausgerichtete Prozesslandschaft – „Front-to-Back“ gestaltet

- Organisation & Governance: Organisatorische Strukturen, die funktionsübergreifende Teams, hohe Effizienz, Umsetzungsgeschwindigkeit und Kundenorientierung unterstützen

- Personal & Führung: Differenzierte personalwirtschaftliche Aktivitäten, Förderung eines digitalen Mindset und kontinuierliche Weiterbildung

- Performance-Management: Planung und Steuerung von Aufträgen, Mengen und Kapazitäten wandeln sich von reaktiv-analytisch zu proaktiv-prognostizierend

Target Operating Model: IT-Architektur

Das Operating Model der Zukunft wird noch tiefgreifender als bisher von technologischen Lösungen bestimmt. Durch den Anpassungsdruck der vergangenen Jahre kam es bei vielen Banken vermehrt zu einer Entwicklung von IT-Landschaften mit reaktiver Struktur, die eine flexible Adaption in einem sich immer schneller verändernden Markt nur sehr schwer möglich machten. Um eine höhere Anpassungsfähigkeit der IT zu gewährleisten, müssen diese Strukturen durch flexible IT-Architekturen und eine proaktive IT-Strategie durchbrochen werden.

Die IT-Architektur der Zukunft ist modular aufgebaut, unterstützt die Automatisierung von Prozessen, hat eine hohe Integrationsfähigkeit zur Anbindung von Drittanwendungen und ermöglicht das Sammeln und Auswerten großer Datenmengen. Die Komplexität verringert sich, die Beherrschbarkeit steigt, Kosten- und Kapazitätsziele können eingehalten werden. Zugleich muss die IT als aktiver Impulsgeber für eine adäquate Entwicklung der IT-Landschaft und als Enabler für Produkte, Services und Prozesse positioniert werden. Ihre Entfaltung zu einem starken „Businesspartner“, der Veränderungen mitgestaltet, ist daher einer der signifikanten Treiber im Rennen um verbesserte Effizienz, Agilität und Veränderungsgeschwindigkeit.

Target Operating Model: Prozesse

Daneben ist eine anschlussfähige Prozessarchitektur entlang der gesamten Kundenreise aufzubauen. Kunden sind bereits heute in der Wahl ihres Zugangskanals variabel und erwarten neben dem klassischen Filialbesuch online- und webbasierte Services. Der technologische Wandel verändert Geschäftsabläufe schnell und signifikant, die Anforderungen an die Prozessarchitektur steigen. Etablierte Prozesse müssen mit dem Ziel einer ganzheitlichen und integrierten Lösung weiter optimiert und aufeinander abgestimmt werden, um die Kundenansprüche nachhaltig zu erfüllen.

Gleichzeitig sind für eine nachhaltige Effizienzsteigerung die Kosten überschaubar, die Prozesslandschaft daher einfach zu halten. Die Hebung von Kostenpotenzialen bietet sich über eine weitgehende Standardisierung, den Einsatz von Robotics sowie einen hohen Automatisierungsgrad für sämtliche regelbasierte, hoch repetitive und mitarbeiterintensive Prozessschritte an. Dabei ist zu beachten, dass umfassende Standardisierungsmaßnahmen zwar Komplexität reduzieren, Flexibilität und Individualität teilweise aber stark einschränken. Diesem Effekt kann durch die Nutzung modularisierter Strukturen entgegengewirkt werden. Ein erfolgreiches Zusammenspiel von Standardisierung und Modularisierung wird damit zur Grundlage für eine agile und zugleich beherrschbare Prozesslandschaft.

Target Operating Model: Organisation & Governance

Existierende Organisationsformen sind auf starke und schnelle Veränderungen nicht ausgerichtet. Lieferfähigkeit in Echtzeit, eine hohe Marktdynamik mit kurzer Time-to-Market und die Förderung nachhaltiger Innovationen treffen derzeit auf analoge, von Hierarchie getriebene und in Bereiche gegliederte Organisationen. Damit verbunden sind zumeist nicht durchgängige strategische Ziele, starkes Silodenken sowie klassische, an Bereichsgrenzen orientierte Arbeitsweisen. Um Raum für Inspiration und Innovation zu schaffen, ist eine durch flache Hierarchien geprägte Organisation mit funktionsübergreifenden Teams und agilen Arbeitsweisen zu wählen. Kurze Abstimmungswege zwischen Management und Mitarbeitern, eine enge Vernetzung der Mitarbeiter untereinander sowie das Aufbrechen bestehender Silos sind dabei wichtige Bestandteile.

Durch die Bildung agiler, interdisziplinärer Changeteams, deren Fokus auf Optimierung sowie Verbesserung und Neugestaltung von Prozessen liegt, kann mit der aktuell hohen Marktdynamik Schritt gehalten werden. Die Teams werden in Abhängigkeit von der Aufgabenstellung mit den erforderlichen Funktionen wie z. B. Prozessmanagement, Projektmanagement, Fachexperten besetzt. Durch die bereichs- und ressortübergreifende Besetzung werden Front- und Backoffice enger miteinander verzahnt und flexible und schnelle Reaktionen auf Veränderung forciert. Demgegenüber stehen für die noch verbleibenden Aufgaben des Bankgeschäfts hoch spezialisierte Expertenteams, sog. Run-Teams, zur Verfügung. Diese beschäftigen sich kundenzentriert und lösungsorientiert primär mit komplexen Sachverhalten und Spezialistentätigkeiten (z. B. Pfändung, Erbfall).

Target Operating Model: Personal & Führung

Die Automatisierung von Arbeitsschritten und der Einsatz von Robotern sowie intelligenten Algorithmen verändern das Aufgabenspektrum der Front- und Backoffice-Mitarbeiter. Hinzu kommt die immer stärkere Verlagerung von Tätigkeiten auf den Kunden und die damit einhergehende Reduktion der manuellen Einfachtätigkeiten. Übrig bleiben ausgesteuerte Fälle, die nicht fallabschließend bearbeitet werden können. Die gesamte Operationspopulation schrumpft voraussichtlich um mehr als ein Drittel; die Auswirkung der Digitalisierung ist damit ungleich stärker zu spüren als in anderen Bereichen.

Damit einher geht die Entstehung neuer Rollen mit veränderten Kompetenzanforderungen, die bisher weder notwendig waren noch einen Nutzen generiert haben (z. B. Datenanalyse, Betreuer für die Onlineberatungs- und Abschlussstrecken). Nicht mehr das reine Ausführen von Tätigkeiten, sondern insbesondere das Überwachen von Maschinen, die Fähigkeit, große Datenmengen sinnvoll zu kombinieren und zu interpretieren, oder das Durchführen personenbezogener Dienstleistungen stehen im Vordergrund. Somit ist ein klarer Trend in Richtung Selbstmanagement und technisches Können als Kernqualifikationen der zukünftigen Arbeitskräfte zu erkennen, ergänzt durch ein digitales Mindset und kontinuierliche Weiterbildung.

Deutlich wird, dass auch ein kultureller Wandel über alle Hierarchiestufen hinweg stattfinden muss. Hierarchisches Führungsverständnis mit Top-down-Entscheidungen steht der Förderung von Eigeninitiative und Übernahme von Verantwortung, Zusammenarbeit auf Augenhöhe und einer positiven Einstellung zur Fehlertoleranz entgegen. Der Aufbau einer digitalen Unternehmenskultur muss durch Vorbilder des Managements mit speziellen Fähigkeiten, Erfahrung und positiver Einstellung getrieben werden, ein Lernprozess, den sowohl Führungskräfte als auch alle Mitarbeiter durchlaufen müssen. Dabei geht es nicht nur um das Erlernen neuer digitaler Fähigkeiten und den Aufbau eines digitalen Mindset, viel entscheidender ist der richtige Umgang mit den Auswirkungen der technologischen Entwicklungen.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Target Operating Model: Performance-Management

Durch die Veränderungen in der Aufbau- und Ablauforganisation wird sich ein Wandel des Performance-Managements von reaktiv-analytisch zu proaktiv-prognostizierend vollziehen. Die Frage nach der Positionierung des richtigen Mitarbeiters zur richtigen Zeit im richtigen Prozess hat ausgedient. Produktions-, Kapazitäts- und Kostenmanagement müssen sich künftig mit neuen Fragestellungen beschäftigen. Dabei ist die Einführung einer bereichsübergreifenden Planung der prognostizierten Durchlaufmengen ein leichter erster Schritt zum Aufbau eines modernen Auftrags- und Ressourcenmanagements. Als komplexer gestaltet sich hingegen die systematische Verknüpfung dieser Mengenplanung mit der Kapazitätssteuerung, um kurzfristig auf Veränderungen reagieren zu können.

Die systematische Nutzung vorhandener Datensätze ist ein weiterer wesentlicher Baustein. Obwohl den Banken bereits heute große Datenmengen zur Verfügung stehen, werden diese bisweilen gar nicht oder nur teilweise zur Analyse verwendet. Durch die Möglichkeit des Einsatzes von Big Data und Predictive Analytics kann die Prognosequalität deutlich verbessert werden: Mithilfe von Datenmodellen werden Muster in historischen, strukturierten Daten über alle Kanäle hinweg erkannt, miteinander verknüpft und mit weiteren Informationen angereichert. Der gezielte Einsatz erlaubt die Gewinnung neuer Einblicke in das Kundenverhalten sowie den Markt und ist damit Basis für bessere Entscheidungen und zeitnahe Reaktionen. Ein Ausrichten auf bevorstehende Kundenaktivitäten und individuelle Angebote sowie deren Steuerung sind somit möglich. Des Weiteren kann durch die Auswertung großer Datenmengen die Effektivität der Kapazitätssteuerung gesteigert werden. Dabei bieten vollständig integrierte Workflowsysteme mit operationellen Dashboards volle Transparenz hinsichtlich aktueller Produktionszahlen und Bearbeitungsstände sowie Kapazitäts- und Skill-Bedarfe. Die Datenmodelle konstant mit qualitativ hochwertigen Daten zu beliefern, ist dabei ein zentraler Erfolgsfaktor.

In Zukunft steht in den Operations-Einheiten nicht mehr die Koordination großer Heerscharen von Mitarbeitern im Fokus. Stattdessen müssen der reibungslose Ablauf der weitgehend automatisierten Prozesse sichergestellt sein, laufende Anpassungen durch neue Anforderungen und Innovationen vorgenommen werden und die Koordination eines Netzwerks verschiedener Partner erfolgen. Die fünf dargestellten Dimensionen bilden in der richtigen Ausgestaltung die erforderlichen Eckpfeiler für ein neues, schlagkräftiges Delivery-Modell, das Effizienzgewinne, Kundenzentrik und Analytik im Banking vereint.

Fazit – Target Operating Model für Operations

Aufgrund der erheblichen Strahlkraft des Target Operating Model für Operations sind Anpassungen in diesem Bereich sehr komplex, implizieren Veränderungen in unzähligen anderen Bereichen und sind damit schwierig umzusetzen. Veränderungen sind allerdings dringend erforderlich, um den zahlreichen Herausforderungen der Bankenwelt auch in Zukunft begegnen und die Möglichkeiten der Digitalisierung vollständig ausschöpfen zu können. Neben den grundsätzlichen Standardisierungs- und Automatisierungsbestrebungen zur Kostensenkung sind hier die notwendigen Voraussetzungen zu schaffen, um den sich verändernden Kundenerwartungen auf der Vertriebsseite und den Anforderungen einer digitalisierten Organisation vollständig gerecht zu werden.

2 Antworten auf “Next Target Operating Model für Operations”

Lesender (ritzar)

Hallo Zusammen,

ich persönlich finde ja, dass diese Formulierung („IT-Architektur: Offene, transparente IT mit gezielter Einbindung von Drittanbietern und innovativen Technologien als integraler Bestandteil und Business-Enabler“)

zu sehr Management-Charakter hat und wenig Bezug zu tatsächlichen operativen Strukturen hat.

Wer sich Abseits von Büchern und Präsentationen mit den gelebten Prozessen in den Ops-Einheiten beschäftigt, wird schnell feststellen, dass selbst bei bekannten und seit Jahren (bzw. Jahrzehnten) etablierten IT-Architekturen das Zurechtfinden in den IT-Prozessen große Probleme macht.

Mit offenen IT-Landschaften und der Einbindung von Drittanbietern werden die Mitarbeiter gänzlich überfordert werden.

So muss er einem Kunden helfen, der gerade sein Auto über die Plattform xy konfiguriert hat dann auf die Vermittlerseite zz für seinen Leasing- oder Ratenkredit geleitet wurde und zusätzlich noch bei der Versicherung AA seine Raten und das Auto abgesichert hat. Das wird mit unterschiedlichen Systemen nicht funktionieren. Meistens haben die Mitarbeiter bereits heute in solchen Konstellationen nur die Möglichkeit ein Ticket beim Serviceanbieter zu eröffnen und ihn zu bitten das Problem schnellstens zu lösen…

Zudem muss einem Unternehmen, dem bei der Einführung von Robotics und automatisierten Prozessen geholfen wird, auch gleichzeitig klar gemacht werden, dass diese Verfahren nur effizient sind, sofern man Prozesse und Produkte möglichst standardisiert und komplexe Produkte (und damit Prozesse) der Konkurrenz überlässt. Wenn die Unternehmen dann die Rechnung aufstellen, ob Sie ihr indv. Produkt einstellen sollen, kommen viele zu dem Schluss, dass Robotics und Co nicht zu ihnen passt und sich ein Parallelbetrieb (inkl. Manpower) nicht lohnt. Auch wenn die Kosten hierbei auf Jahre gesehen massiv sinken könnten. Der Unterschied von Unternehmen, die sich aktuell in einer digitalen Transformationsphase befinden zu etablierten Banken ist vor allem der, dass die Unternehmen mehr investieren möchte um zukünftig neuen und gesteigerten Ertrag zu machen und sich für die Zukunft aufzustellen, wohingegen etablierte Banken aktuell eher versuchen die Kosten zu optimieren.

Nur meine Gedanken…

Dr. André Ehlerding, Katja Heuschröck und Dr. Jochen Manegold

Lieber Leser,

auch wir sehen in unserer täglichen Praxis zahlreiche Optimierungsmöglichkeiten im Hinblick auf IT Architekturen und Prozesse. Die gewachsenen und komplexen Architekturen zu modernisieren stellt viele der etablierten Institute vor große Herausforderungen. Aber gerade in der heutigen Zeit mit gravierenden Veränderungen und zunehmender Plattformisierung (bspw. amazon – eine Plattform, die viele Services/ Produkte durch Integration anbietet), muss über den Aufbau einer integrationsfähigen Plattform nachgedacht werden. Zukauf und einfache Integration von selber nicht rentabel produzierbaren Services oder nicht Kernkompetenzen wird ein wesentlicher Faktor im Wettbewerb werden. Dabei verfolgt die Integration in die eigene Plattform immer das Ziel nach außen nicht erkennbar zu sein und „aus einem Guss“ zu erscheinen. Die Ziel-Architektur der Plattform und die Auswahl der Plattform-Zulieferer sind daher von immenser strategischer Bedeutung.

In diesem Kontext stellt Robotics mit Sicherheit kein Allheilmittel dar. Durch den gezielten Einsatz in standardisierten Prozessen oder für spezifische Prozessschritte, können – basierend auf unseren Erfahrungen in verschiedenen Banken – jedoch hohe Effizienzen gewonnen werden. Von Vorteil erweist sich dabei, dass Robotics ohne langwierige und teure Investitionsprogramme eingeführt werden kann. Komplexe Prozesse können dabei unberührt bleiben und weiterhin mit manueller Wertschöpfung bearbeitet werden. Als Ergebnis verbleibt weniger Aufwand für das Standard-Geschäft, mehr Zeit für das komplexe Geschäft oder Freiräume für Wachstum. Dabei ist zu berücksichtigen, dass Robotics nur eine Zwischenlösung darstellt, in einigen Jahren wird es nur noch eine untergeordnete Rolle spielen.