Neue Herausforderungen für Betriebsmodelle im Asset Management?

Margendruck, aufsichtsrechtliche Anforderungen, Nachhaltigkeit und Digitalisierung gehören zu den Herausforderungen, denen sich Asset Manager seit Jahren stellen müssen und die bestens bekannt sind. Daher bedürfen sie hier keiner weiteren Erklärung. Die COVID-19-Pandemie hat die Dringlichkeit der notwendigen Anpassungen noch weiter erhöht, wobei die Digitalisierung an erster Stelle steht.

Allerdings sind die Auswirkungen dieser Herausforderungen auf das jeweilige Betriebsmodell unterschiedlich und können sogar zu Wettbewerbsvorteilen führen. In der Praxis weichen die Betriebsmodelle voneinander ab, da sie vom jeweiligen Geschäftsmodell und von den Besonderheiten eines Unternehmens abhängen: Dazu gehören z. B. das geografische Exposure, die Ausrichtung auf bestimmte Anlageklassen sowie die Größe gemessen am verwalteten Vermögen (AUM).

Potenzielle Asset-übergreifende Synergien und gemeinsame Funktionsbereiche sollten ermittelt und berücksichtigt werden, um eine effiziente Bereitstellung der verschiedenen Anlageklassen in einem sich rasant weiterentwickelnden Produktumfeld zu gewährleisten.

In diesem Kontext wird die traditionelle FO-MO-BO-Struktur, wie sie in den folgenden Absätzen näher beschrieben wird, häufig von Asset-Management-Firmen eingehalten, die zahlreiche Anlageklassen anbieten, da Asset-übergreifende Funktionen leicht in einem gemeinsamen Middle-Office gebündelt werden können.

Betriebsmodelle im Asset Management: Status-quo-Analyse

Die Betriebsmodelle der Asset Manager lassen sich in die folgenden drei Kategorien unterteilen:

- Traditionell: Front-Office (FO) – Middle-Office (MO) – Back-Office (BO)

- Schlank: FO – BO

- Outgesourct: FO – MO/BO outgesourct

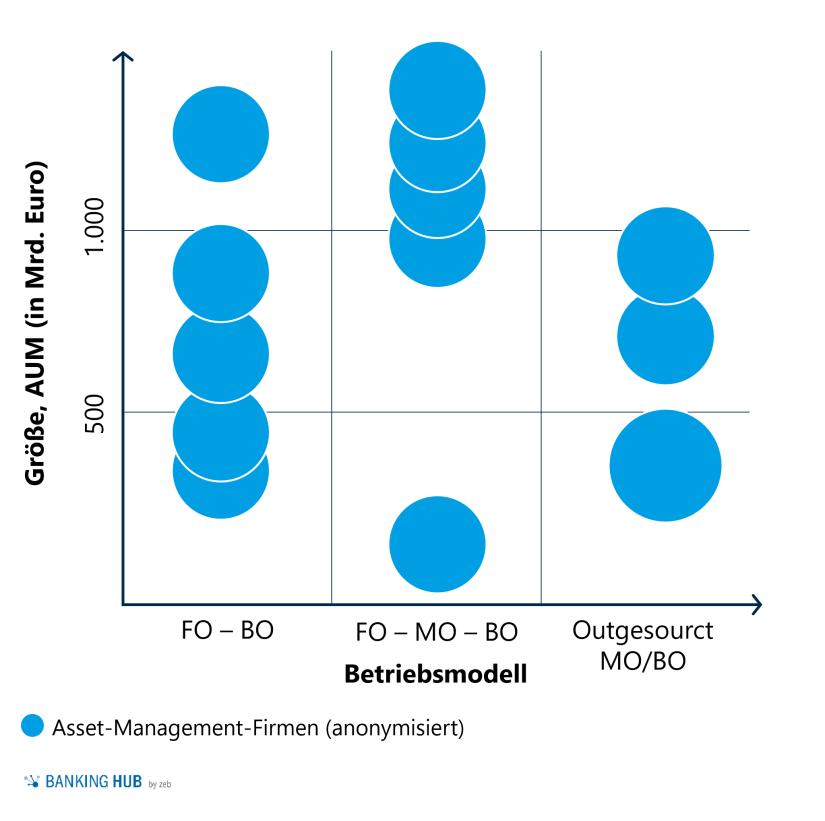

Bevor auf die Besonderheiten der einzelnen Modelle eingegangen wird, ist es interessant, einmal die verschiedenen Unternehmen zu betrachten – von den globalen bis hin zu den lokalen – und ihre strategische Ausrichtung zu vergleichen. Abb. 1 zeigt, dass die Struktur des Betriebsmodells nicht unbedingt von der AUM-Größe abhängt:

- Führende Unternehmen mit einem verwalteten Vermögen von mehr als 1.000 Mrd. EUR arbeiten in der Regel mit einem Betriebsmodell, das der FO-MO-BO-Struktur folgt.

- Mittelgroße Firmen, die zwischen 500 und 1.000 Mrd. EUR an Assets verwalten, haben keinen eindeutigen Schwerpunkt. Innerhalb dieses Clusters haben die Hälfte der Asset Manager, die in dieser Studie berücksichtigt wurden, eine schlanke FO-BO-Struktur. Die andere Hälfte tendiert eher dazu, ihre Funktionen an einen Drittanbieter, wie z. B. Statestreet, Caceis, Universal oder HSBC INKA, auszulagern.

- Kleinere Firmen, die Vermögenswerte von weniger als 500 Mrd. EUR verwalten, haben allgemein ganz unterschiedliche Strukturen – von schlank zu traditionell bis hin zu outgesourct. In diesem Zusammenhang hängt das Outsourcing stark von der strategischen Logik und der Größe ab. Nur mittelgroße bis große Asset Manager lagern generell ihre Middle-Offices aus, da solche Dienstleistungen leicht mit steigenden AUM skaliert werden können, was die Stückkosten reduziert. Kleinere Unternehmen lagern eher die Back-Office-Tätigkeiten an eine Service-KVG aus, um sich ausschließlich auf das Kerngeschäft der Vermögens- und/oder Portfolioverwaltung zu konzentrieren.

Front-Back-Office vs. Front-Middle-Back-Office: Worin bestehen die Unterschiede?

Traditionelle Betriebsmodell-Struktur

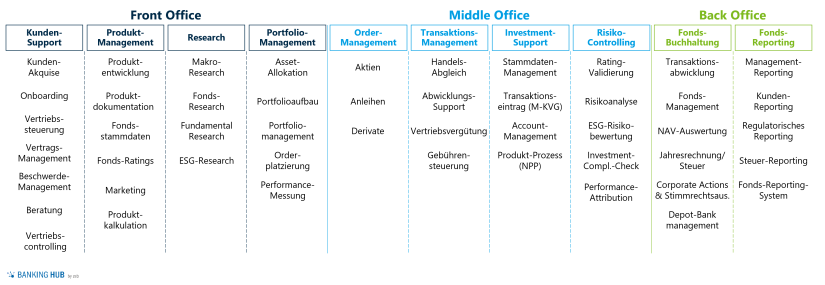

Entsprechend dem traditionellen Betriebsmodell ist die Wertschöpfungskette von Asset-Management-Firmen in drei unabhängige Organisationsbereiche aufgeteilt, wobei jeder Bereich seine eigene Zuständigkeit und Kostenstelle hat.

Das FO ist verantwortlich für kundenbezogene Aufgaben, die von der Akquisition über die Kundenbetreuung bis hin zum Produkt- und Portfoliomanagement reichen. In diesem Unternehmensbereich ist Nähe zum Kunden durch den ständigen Austausch mit dem Kundenberater/der Kundenberaterin erforderlich, z. B. während des Onboarding-Prozesses, der Portfolioprüfung oder im Hinblick auf Investitionen.

Die Relationship-Manager/-innen sind für die Ermittlung der Kundenbedürfnisse zuständig, während das Portfoliomanagement dafür sorgt, dass diese in den Produkten berücksichtigt werden.

Das MO unterstützt das FO und übernimmt alle Aufgaben ohne direkten Kundenbezug. Diese Struktur gilt als effizient, da die Portfoliomanager/-innen im FO höhere Gehälter beziehen als die MO-Mitarbeiter/-innen. Deshalb sollten sie sich in erster Linie auf die Kundenakquise, die Betreuung und das Portfoliomanagement konzentrieren, anstatt administrative und unterstützende Aufgaben auszuführen.

Historisch gesehen wurde das MO aufgrund einer heterogenen Systemlandschaft im FO und BO eingerichtet. Die Systeme des Portfoliomanagements, die von FO-Mitarbeiter/-innen verwendet wurden, um Aufträge einzugeben, unterschieden sich häufig stark von den Systemen, die im BO für Abstimmungs-, Buchhaltungs- und Berichtszwecke genutzt wurden. Der Zweck des MO bestand darin, die Übermittlung der vom FO initiierten Aufträge an das BO zu gewährleisten, und zwar durch manuelle Eingabe in die BO-Systeme (dies wird heute häufig durch APIs gelöst).

Zuvor wurden diese Aufträge in Papierform vom MO an das BO übermittelt. Heutzutage fungiert das MO nicht nur als Verbindungsglied für die Kommunikation und Auftragsabwicklung zwischen Front- und Back-Office, sondern übernimmt auch fachliche Leistungen, die konkretes Expertenwissen voraussetzen, wie z. B. das Risikomanagement. Diese Leistungen sind für jede Anlageklasse erforderlich. Daher ist ein gemeinsames Middle-Office der Schlüssel zur Hebung von Kostensynergien für ähnliche Prozesse.

Was die derzeitigen Marktentwicklungen betrifft, so beginnen die großen Asset Manager mit der Konsolidierung der Leistungen, die mit den derzeit größten Herausforderungen, nämlich ESG- und Datenmanagement, zusammenhängen. Deren zentrale Bedeutung und ihre vielfältigen Auswirkungen entlang der Wertschöpfungskette sind der Grund dafür, dass sie an einem Ort verankert werden sollten.

Deep-Dive: ESG

Die Berücksichtigung von ESG-Kriterien entlang der Wertschöpfungskette ist ein komplexer und langwieriger Prozess, der fast alle Unternehmensbereiche betrifft: von ihrer Integration in die Unternehmensstrategie über die Anpassung der Investitionspolitik und der Risikobewertung bis hin zu einem verbesserten regulatorischen und Kunden-Reporting. Die Auswirkungen sind weitreichend, und die Integration muss entsprechend festgelegt und überwacht werden.

Um eine klare Positionierung gegenüber dem Markt, den Kunden und der Aufsichtsbehörde zu gewährleisten, muss die gesamte ESG-Governance von einer einzigen Abteilung geleitet werden, die alles koordiniert und sicherstellt, dass alle Unternehmensbereiche in die gleiche Richtung steuern. Die Unabhängigkeit der drei Cluster innerhalb der Wertschöpfungskette stellt sicher, dass das MO die ESG-Umsetzung und -Governance unabhängig für das gesamte Unternehmen koordiniert.

Schlussendlich sind Daten das Herzstück einer konsequenten ESG-Strategie – sei es für die Finanzierung von ESG-Investitionen oder die Überwachung von Risiko-KPIs. In diesem Zusammenhang muss das Datenmanagement entsprechend angepasst werden, um neue ESG-spezifische Datenquellen und KPIs zu integrieren.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Deep-Dive: Datenmanagement

Asset Manager verlassen sich mehr denn je auf qualitative und Echtzeit-Daten, um optimale Entscheidungen zu treffen, z. B. bei der Bewertung und Neugewichtung ihrer Portfolios. Dies gilt umso mehr, wenn die Daten weniger strukturiert sind, was bei illiquiden Anlageklassen, wie z. B. Infrastruktur oder Immobilien, der Fall ist.

Analog zu ESG muss auch das Datenmanagement im Zentrum der Wertschöpfungskette innerhalb der Organisation verankert werden. Zudem muss es eng mit ESG, Portfoliomanagement und den Betriebsabläufen verbunden sein. Das konsolidierte Datenmanagement innerhalb des MO übernimmt die Koordination und verhindert, dass unterschiedliche, teilweise redundante Datenquellen in verschiedenen Unternehmensbereichen unterschiedlich genutzt und ausgewertet werden. Die Unabhängigkeit des MO ist wichtig, um die richtigen Entscheidungen zu treffen und eine klare Unternehmensstrategie zu verfolgen.

Schlanke Betriebsmodell-Struktur

In Bezug auf die jeweiligen Funktionen unterscheidet sich die schlanke FO-BO-Struktur nicht von der traditionellen Struktur. Die Logik dahinter verändert sich allerdings. Tätigkeiten, die im traditionellen Modell vom MO ausgeführt wurden, sind entweder beim FO oder BO angesiedelt, d. h. das FO übernimmt auch unterstützende und administrative Aufgaben. Diese werden vom Portfoliomanagement und der Kundenbetreuung bearbeitet oder – je nach Struktur – an die Teamassistenz innerhalb des FO weitergeleitet.

Das Auftrags- und Transaktionsmanagement sowie der Investment-Support und das Risikomanagement sind dienstleistungsorientierte Tätigkeitsbereiche, die spezifisches Fachwissen erfordern, das in der Regel im FO nicht vorhanden ist. Aufgrund ihrer thematischen Zugehörigkeit zur Fondsbuchhaltung und -berichterstattung ist es naheliegend, sie innerhalb des BO zu einem einzigen Unternehmensbereich zu vereinen, der sich auf den eher „fachlichen“ Teil der Wertschöpfungskette konzentriert. Diese Tätigkeitsbereiche verdeutlichen, dass FO und BO einen sehr unterschiedlichen Ansatz verfolgen, wobei der erste kundenorientiert und der zweite dienstleistungsorientiert ist. In der Praxis führt diese harte Abgrenzung häufig dazu, dass einige administrative und unterstützende Tätigkeiten keinem der beiden Organisationsbereiche zugeordnet werden können. In einem schlanken Unternehmen ist eine klare Prozess-Governance einschließlich der Festlegung der Zuständigkeit von entscheidender Bedeutung, um einen reibungslosen Übergang zwischen FO und BO herzustellen.

Häufig ermöglicht eine unkomplizierte Front-to-Back-Software den Mitarbeitenden die direkte Eingabe und Ausführung von Aufträgen in einer einzigen Software. Diese direkte Verarbeitung senkt die Lizenzkosten erheblich, führt zu einer kürzeren Time-to-Market und verringert die Risiken in den Arbeitsabläufen, da die Aufträge nur einmal manuell eingegeben werden müssen. Die Nähe der Kundenbetreuung zum Portfoliomanagement und dem Trading Desk kann, je nach Struktur, die Markteinführungszeit optimieren und die Kundenorientierung erhöhen.

In einer schlanken Struktur sind übergreifende Tätigkeiten, wie das oben erwähnte ESG- oder Datenmanagement, oft auf die gesamte Wertschöpfungskette verteilt. Sie sind in den jeweiligen Unternehmensbereichen angesiedelt („in Silos“), was natürlich die Nähe und eine kürzere Time-to-Market fördert, aber die Abstimmung und Harmonisierung von Prozessen und Verfahren erheblich erschwert.

Ausblick und wichtige Erkenntnisse zu Betriebsmodellen im Asset-Management-Sektor

Um ihre Betriebsstruktur zu optimieren und zukunftsfähig zu gestalten, müssen Asset Manager ihre Wertschöpfungskette präzise analysieren und das am besten geeignete Betriebsmodell auf der Grundlage strategischer Ziele (z. B. geografische Expansion, Programme zur Kosteneinsparung, Outsourcing) und der aktuellen Prozesse ermitteln.

Es gibt kein allgemeingültiges Modell, das zu allen passt. Jeder Asset Manager benötigt eine individuell zugeschnittene Lösung. zeb hat in entsprechenden Projekten über Jahre hinweg wertvolle Erfahrungen gesammelt. Diese reichen von der Konzeption bis zur Umsetzung in Themenfeldern wie der Prozessoptimierung, dem Outsourcing von Unternehmensbereichen sowie dem Aufbau von Funktionen innerhalb des MO und BO. Das macht zeb zum kompetenten Partner für Ihre Transformation.