Die Corona-Krise hat inzwischen viele Trends beschleunigt

Die Corona-Krise ließ die zuvor noch durch die hohen Bewertungen der Assets überlagern, aber bereits vorhandene Kostenprobleme aufblitzen und hat inzwischen viele Trends, die bereits vorher zu beobachten waren, beschleunigt. Mehr denn je müssen Asset Manager mit Blick auf schon langjährig diskutierte Problemfelder und Handlungsbedarfe aktiv werden, um ein Abrutschen von der Komfort- in die Gefahrenzone zu verhindern.

Asset Management vor Covid-19

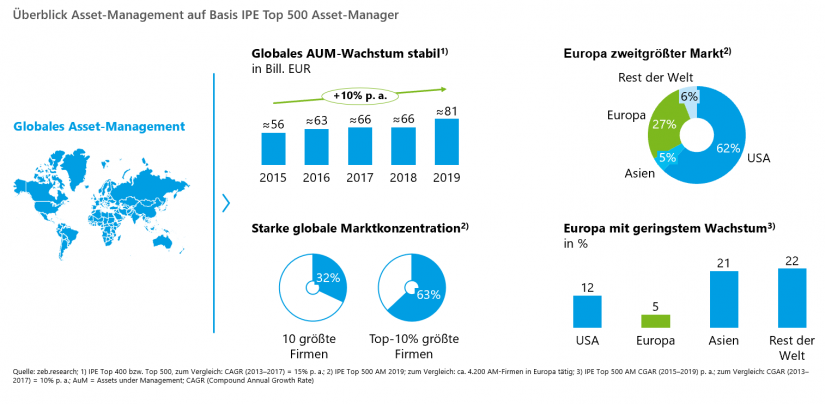

Im Zeitraum von 2015 bis 2019 wuchs die Asset Management-Branche weltweit mit rund zehn Prozent pro Jahr und setzte damit seinen positiven Trend fort, der in den Jahren 2013-17 (14 Prozent) zu beobachten war. Das gesamte verwaltete Vermögen (Assets under Management) belief sich 2019 auf mehr als 81 Billionen EUR und lag damit deutlich über dem Niveau der Jahre 2017 und 2018. Die Marktkonzentration der größten Unternehmen ist im Vergleich zu unserer Studie von 2019 weiter gestiegen – die zehn größten Unternehmen verwalten rund ein Drittel und die zehn Prozent größten Akteure fast zwei Drittel der gesamten Assets. Europa ist nach wie vor der zweitgrößte Markt weltweit, auf den 27 Prozent des gesamten verwalteten Vermögens entfallen, an zweiter Stelle nach den USA, die 62 Prozent des Marktes ausmachen. Europa weist jedoch die geringste Wachstumsrate von fünf Prozent im Zeitraum 2015-19 auf und zeigt einen Wachstumsrückgang gegenüber 2013-17 (12 Prozent).

Abbildung 1: Überblick Asset-Management auf Basis IPE Top 500 Asset-Manager

Abbildung 1: Überblick Asset-Management auf Basis IPE Top 500 Asset-ManagerDie zugrundeliegenden globalen Megatrends – z.B. wachsende Mittelschichten, eine steigende Zahl vermögender Privatpersonen (HNWI), die anhaltende Verlagerung von Einlagen zu Finanzvermögen, eine steigende Lebenserwartung und längere Rentenlaufzeiten – dürften trotz der aktuellen Krise langfristig zu einem Anstieg des verwalteten Vermögens führen. Unterstützt werden diese Trends durch andere weltweite Entwicklungen, wie z.B. die zunehmende Verstädterung und damit die Zunahme von Investitionen in Nichtwohngebäude und Infrastruktur. Daneben ziehen die jüngsten Konjunktur- und öffentlichen Investitionsprogramme einen erheblichen privaten Finanzierungsbedarf nach sich.

Soweit zu den „good news“, doch wie steht es um die „bad news“? Das größte Problem der Branche ist nach wie vor der Druck auf die Profitabilität. Dies hat eine Reihe von Ursachen, von denen viele bereits in unseren früheren Studien beobachtet wurden und wohl auch in absehbarer Zukunft die treibenden Faktoren bleiben werden. Die Gebühren stehen aufgrund der langfristig im Durchschnitt eher mäßigen Performance aktiver Manager, der erhöhten Transparenz und des anhaltenden Erfolgs passiver Anlagestrategien weiter unter Druck. Auch das weiterhin niedrige Zinsniveau drückt im Fixed Income-Bereich auf die Fees. Die Kostenblöcke in der Industrie sind nach wie vor hoch und steigen sogar weiter an, um mit der Regulierung und Digitalisierung sowie den steigenden Kundenanforderungen Schritt zu halten. Der Wettbewerb in der Branche nimmt weiter zu, die Konzentration schreitet voran und mit den Big-Tech-Unternehmen lauern weitere Player, die zu einer signifikanten Veränderung im Retailgeschäft führen könnten. Ein breiter Zugang zu Distributionsplattformen sowie die Fähigkeit, sich auf diesen Plattformen ein unverwechselbares Profil zu erarbeiten, sind von entscheidender Bedeutung. Wie wir in unserer früheren Studie gesehen haben, bestätigt sich, dass die alleinige Expansion in Segmente mit höheren Ertragsmargen keine Garantie für eine höhere Profitabilität bietet, da ein größerer Anteil an Segmenten wie Retail/Wholesale oder Alternatives oft auch mit höheren Kosten verbunden ist; so ist die Skalierbarkeit der Produktion im Segment illiquider Assetklassen häufig nur eingeschränkt darstellbar.

Die Ergebnisse unserer diesjährigen Branchenanalyse der Asset Management Studie 2020 lassen sich wie folgt zusammenfassen:

- Die Kostenfalle ist nach wie vor das zentrale Thema; bei gleichzeitigem Druck auf die Fees führt dies zu abschmelzenden Gewinnmargen selbst bei steigenden AuM

- „Winner takes it all“: Die größten fünf Asset Manager unserer Studie mit 40% der Assets under Management des Studiensamples sammelten ca. drei Viertel der Netto-Neugelder ein

- Passive Anlagestrategien bleiben weiterhin Wachstumsmotor für Netto-Neugelder, COVID-19 hat daran nichts geändert

- ESG wird zum neuen Standard und wird zum neuen Wachstumstreiber für Netto-Neugelder, doch das sich seitens der Asset Manager selbst gesteckte Ambitionsniveau bzgl. einer ganzheitlichen ESG-Ausrichtung wird größtenteils noch nicht erreicht

Die Details lesen Sie in unserer ausführlichen Asset Management Studie 2020, die sie hier anfordern können:

zeb European Asset Management Studie jetzt anfordern

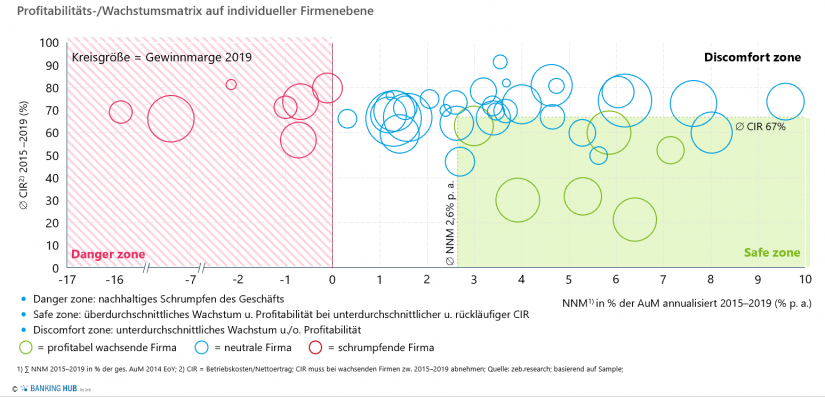

Die Asset Management Studie wurde auch in diesem Jahr für Einzelunternehmen erstellt, so dass zeb seinen Kunden ein unternehmensspezifisches KPI-Benchmarking zur Verfügung stellen kann. Von den 44 untersuchten Marktteilnehmern verzeichnen nur wenige ein profitables Wachstum gekennzeichnet durch überdurchschnittliche Nettoneugeldzuflüsse bei gleichzeitig unterdurchschnittlicher und idealerweise fallender CIR in den letzten 5 Jahren. Diese befinden sich in der „Safe Zone“, in der Grafik im rechten unteren Quadranten. Der Großteil der untersuchten Asset Manager liegt dagegen auf einem überdurchschnittlich hohen CIR-Niveau und/oder einem unterdurchschnittlichen Wachstumsniveau während 15 Prozent der untersuchten Marktteilnehmer in den letzten Jahren kontinuierlich geschrumpft sind.

Asset Management nach Covid-19

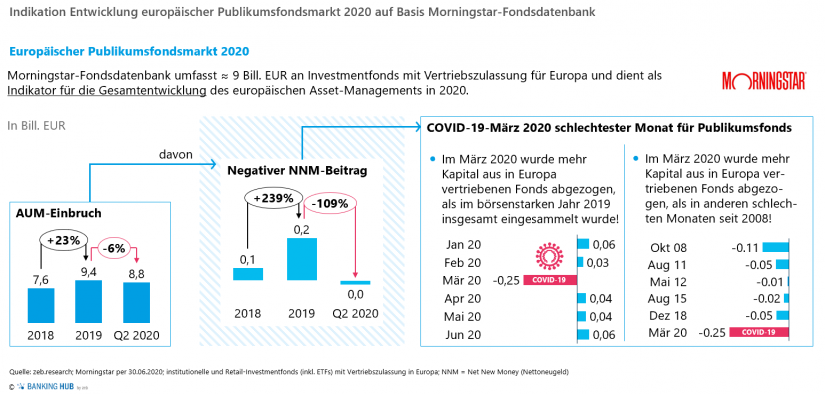

Wie wird sich die Branche im Jahr 2020 entwickeln? Die COVID-19-Krise führte dazu, dass das verwaltete Vermögen der in Europa vertriebenen Investmentfonds in den ersten sechs Monaten des Jahres 2020 um rund sechs Prozent schrumpfte und die Netto-Neugeld-Zuflüsse auf null sanken. März 2020 war der negativste Monat für Investmentfonds, in dem mehr Kapital aus in Europa vertriebenen Fonds abgezogen wurde als in jedem anderen Monat mit Nettoneugeldabflüssen seit 2008. Auch im institutionellen Bereich, in diesen Daten nicht abgebildet, waren zum Teil starke Abflüsse zu verzeichnen. Die dramatischen Auswirkungen hielten jedoch nicht lange an. Die Märkte erholten sich schnell und erreichten teilweise schon wenige Monate nach dem Covid-Einbruch neue Höchststände. Diese wurde vor allem von Sektoren vorangetrieben, die von der Krise profitierten, wie z.B. Unternehmen im Technologie- und Gesundheitssektor.

Abbildung 3: Indikation Entwicklung europäischer Publikumsfondsmarkt 2020 auf Basis Morningstar-Fondsdatenbank

Abbildung 3: Indikation Entwicklung europäischer Publikumsfondsmarkt 2020 auf Basis Morningstar-FondsdatenbankDas langfristige Bild bleibt weiterhin unklar, zumal sich die Finanzmärkte durch die Einführung von Konjunkturprogrammen und entsprechende Maßnahmen der Zentralbanken weltweit weitgehend von der Realwirtschaft abgekoppelt haben. Konsens besteht in den verschiedenen Prognosen darin, dass die Zinssätze sehr niedrig oder negativ bleiben und die Kreditrisiken erheblich zunehmen werden. Die mittelfristige zukünftige Entwicklung der Finanzmärkte ist schwierig abschätzbar und hängt am Ende davon ab, wann die aktuelle Entkopplung der Finanzmärkte von der Realwirtschaft endet und wie stark sich die wirtschaftlichen Auswirkungen von COVID-19 auf die Realwirtschaft in einer negativen Adjustierung der Kapitalmärkte niederschlagen werden.

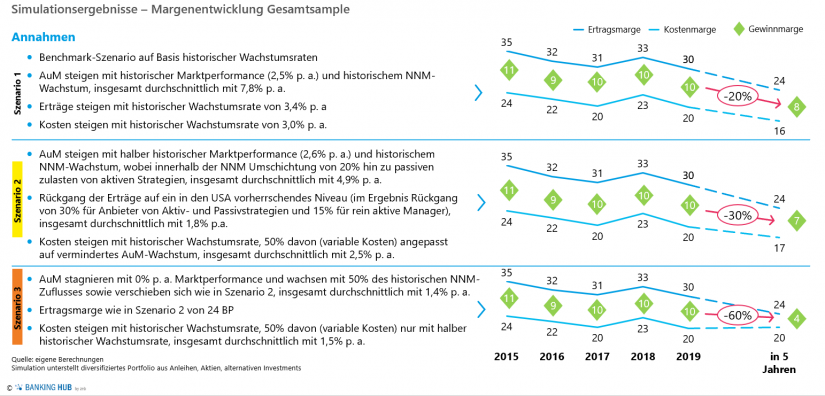

Um die quantitativen Auswirkung dieser Entwicklungen auf die Asset-Management-Branche und ihre unterschiedlichen Geschäftsmodelle zu analysieren, haben wir daher drei Zukunftsszenarien simuliert.

- In Szenario 1 bleibt alles wie gehabt, d.h. die historischen Wachstumsraten unseres Studiensamples für das verwaltete Vermögen (7,8% p.a.), die Erträge (3,4% p.a.) und die Kosten (3% p.a.) von 2015 bis 2019 setzen sich fort. Da die Aktienmärkte teilweise auf oder über dem Vorkrisenniveau liegen und ständig mit neuem Geld von Regierungen und Zentralbanken überschwemmt werden, geht dieses offensichtlich sehr optimistische Szenario davon aus, dass die Finanzmärkte in den nächsten fünf Jahren weiterhin von der Realwirtschaft abgekoppelt bleiben und die Entwicklung von begünstigenden Wirtschaftszweigen wie z.B. Tech und Gesundheit die negativen Auswirkungen auf traditionelle Industrien mehr als ausgleichen können.

- Szenario 2 geht von einem Rückgang der jährlichen Marktperformance auf 2,5 % p.a. aus, was der Hälfte der historischen Wachstumsrate der letzten fünf Jahre entspricht. Diese Annahme ist durch eine V-förmige Markterholung motiviert, was eine schnelle Erholung der Wirtschaft widerspiegelt. Die individuellen Wachstumsraten für das Nettoneugeld setzen sich wie in den letzten fünf Jahren fort, was zu einer durchschnittlichen Wachstumsrate des verwalteten Vermögens von 5,1 % p.a. führt. Angesichts der anhaltenden Nachfrage nach passiven Strategien geht Szenario 2 zusätzlich von einem 20-prozentigen Wachstum der Neugelder bei Firmen aus, die sowohl aktive als auch passive Produkte anbieten – auf Kosten der aktiven Anbieter. Szenario 2 spiegelt auch den anhaltenden Druck auf die Gebühren wider, indem es von einem Rückgang des Ertragswachstums auf ein Niveau ausgeht, das mit dem der großen US-Asset Manager vergleichbar ist. Dies führt bei Firmen, die sowohl aktive als auch passive Strategien anbieten, zu einem Rückgang der Ertragsmargen von 30 Prozent und bei den aktiven Anbietern zu einem Rückgang von 15 Prozent. Unter Berücksichtigung eines gewissen Maßes an Flexibilität in Bezug auf variable Kosten und Kostensenkungsbemühungen werden 50 Prozent der historisch beobachteten Kostenwachstumsrate entsprechend der reduzierten Wachstumsrate für das verwaltete Vermögen nach unten angepasst, was zu einem durchschnittlichen Gesamtkostenwachstum von nur noch 2,5 % p.a. führt.

- In Szenario 3 stagnieren die verwalteten Vermögen mit einer Marktperformance von null Prozent in den nächsten fünf Jahren. Dies ist motiviert durch die Annahme einer U-förmigen Markterholung. In diesem Fall gehen wir davon aus, dass das Nettoneugeld nur um die Hälfte seiner historischen Rate wächst und wenden die Verschiebungen von aktiv zu passiv wie in Szenario 2 an. Das Wachstum der verwalteten Vermögen als Summe aus Marktperformance und Nettoneugeld-Wachstum beträgt somit nur noch durchschnittlich 1,3 % p.a. und ist einzig durch Nettoneugeldflüsse getrieben. In Szenario 3 nehmen wir nur die Hälfte des in der Vergangenheit beobachteten Kostenwachstums an, was zu einem durchschnittlichen Gesamtkostenanstieg von 1,5 % p.a. führt. Die Begründung für auch in diesem Szenario noch weiter steigenden Kosten liegt in dem auch weiter anhaltenden regulatorischen (ESG) Kosten sowie dem Investitionsbedarf mit Blick auf die Digitalisierung.

Die Anwendung der drei Szenarien auf die Geschäftsergebnisse unsere Studien-Stichprobe zeigt insgesamt einen Rückgang der Gewinnmargen während der fünfjährigen Simulationsperiode. Selbst in Szenario 1, das von einer Fortführung der in den letzten 5 Jahren beobachteten Entwicklung und daher von keinerlei langfristigen Auswirkungen von COVID-19 auf die Assets under Management ausgeht, sinken die Gewinnmargen in den nächsten fünf Jahren um 20 Prozent. Unter Berücksichtigung langfristig negativer Auswirkungen von COVID-19 auf die Entwicklung der Vermögenswerte in Verbindung mit realistischeren Annahmen sowohl zur Entwicklung des Netto-Neugeldes als auch des Gebührenniveaus, verschlechtert sich das Bild – obwohl alle entsprechenden Szenarien gewisse Kostensenkungsbemühungen berücksichtigen. In Szenario 2 sinken die Gewinnmargen in den nächsten fünf Jahren um 30 Prozent; im pessimistischeren Szenario 3, das von keinerlei Marktanstieg ausgeht, sinken sie um etwa 60 Prozent.

Die Simulation zeichnet ein negatives Bild hinsichtlich der KPIs der Asset Management-Branche in den nächsten fünf Jahren. Der Druck auf die Erträge wird – auch ohne langfristigen Covid-19 Einfluss – anhalten. Passive Produkte werden ihre Erfolgsgeschichte fortsetzen, während die Leistung der aktiven Manager weiterhin kritisch betrachtet werden wird. Der Großteil der passiven Strategien ist sehr transparent und folgt Plain-Vanilla-Indizes, bei denen die Gebühren das Hauptunterscheidungsmerkmal sind. Die Anleiheverwalter sehen sich mit dem bereits niedrigen Zinsniveau konfrontiert, das wenig Potenzial für Preisanpassungen bietet. Da der Druck auf der Ertragsseite anhält, sind Kostensenkung und Kostendisziplin heute mehr denn je der Schlüssel zur Sicherung eines zukunftssicheren Geschäftsmodells.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Empfehlungen und Schlussfolgerungen aus der Asset Management Studie 2020

Anhand der oben dargestellten Analyse lassen sich fünf zentrale Empfehlungen ableiten:

- Eine Adjustierung des Geschäftsmodells in Richtung einer klaren strategischen Positionierung mit klar erkennbaren USPs (mit besonderer Relevanz für jene Unternehmen, die mit undifferenzierter Aufstellung bei gleichzeitig geringen AuM wenig Skalierungseffekte realisieren können)

- Radikale und disziplinierte Kostensenkungsinitiativen sowohl im Einklang mit der Adjustierung des Geschäftsmodells und der daraus resultierenden Bereinigung von Produktpaletten als auch in einzelnen Bereichen mit hohem Kostensenkungspotenzialen (z.B. Datenmanagement)

- Entwicklung eines klaren digitalen Zielbilds

- Einführung einer effektiven Data Governance in Verbindung mit der Implementierung eines effizienten Datamanagement

- Implementierung eines ganzheitlichen Ansatzes zur Integration von ESG zur Sicherung der langfristigen Wettbewerbsfähigkeit – mehr als notwendige Maßnahme denn als Differenzierungsmerkmal

Das Angehen dieser Maßnahmen erscheint mehr denn je unabdingbar zur Sicherstellung eines nachhaltig erfolgreichen Geschäftes in einer wettbewerbsintensiven Branche und ermöglicht den Asset Managern den Sprung zurück in die Komfort- oder noch besser in die Save Zone.