Transformation der Wertschöpfungsketten von Asset-Management-Gesellschaften nötig

Bei Investierenden und Partnern steigt die Nachfrage nach Produkten, die die Umwelt schützen oder ihr zumindest nicht schaden, die gute Arbeitsbedingungen fördern und auch einer nachhaltigen Unternehmensführung entsprechen. Neue Marktteilnehmende nutzen dieses Interesse und unterscheiden sich damit von etablierten Akteuren, die folglich unter Druck stehen, ihre Strategien entsprechend anzupassen.

Auch die Politik und Aufsichtsbehörden haben mittlerweile damit begonnen, Nachhaltigkeitsfaktoren und ESG-Rahmenwerke einzuführen. Dies führt entsprechend zu neuen bzw. geänderten regulatorischen Anforderungen.

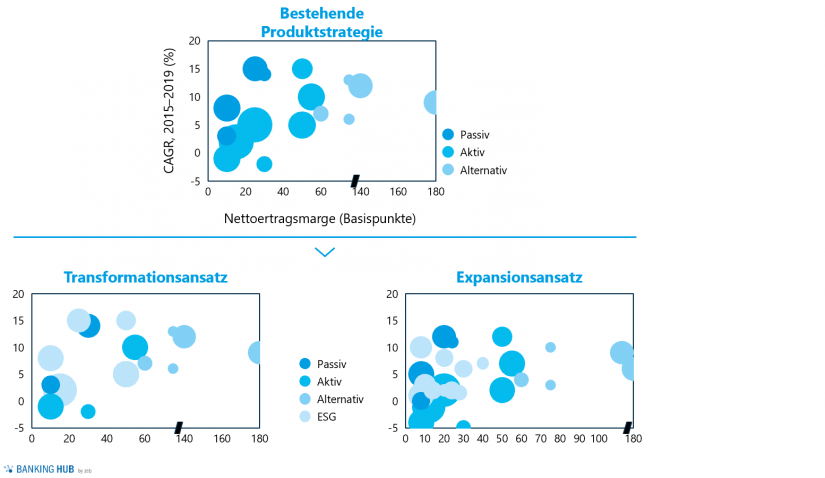

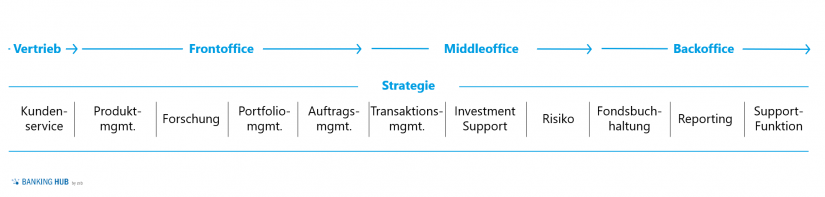

Um mit den neuen Entwicklungen Schritt halten zu können, bedürfen die Wertschöpfungsketten von Asset-Management-Gesellschaften einer grundlegenden Transformation – mit Auswirkungen auf Funktionen im Front-, Middle- und Backoffice (Abbildung 1).

Abbildung 1: Wertschöpfungskette im Asset-Management

Abbildung 1: Wertschöpfungskette im Asset-ManagementBewertung der Auswirkungen auf die bestehende Strategie und Anpassung des Produktmanagements

Bereits 1987 definierte die Weltkommission für Umwelt und Entwicklung der Vereinten Nationen Nachhaltigkeit als die Befriedigung der Bedürfnisse der Gegenwart, ohne dabei zu riskieren, dass künftige Generationen ihre eigenen Bedürfnisse nicht befriedigen können. Diese Definition von Nachhaltigkeit gilt nach wie vor. Mit ESG wird nun eine ökonomischere Perspektive eingeführt – und zwar durch die Bereitstellung eines Ansatzes zur Integration von Nachhaltigkeitsaspekten in die Strategie eines Unternehmens.

Um dies zu erleichtern, haben die Deutsche Kreditwirtschaft (DK), der Deutsche Derivate Verband (DDV) und der Bundesverband Investment und Asset Management (BVI) gemeinsam ein produktübergreifendes Konzept entwickelt, das es Produktentwickelnden und Emittenten ermöglicht, ihre eigenen Produkte anhand von ESG-Aspekten zu klassifizieren.

Ihrem Konzept zufolge sind Produkte einer von vier Kategorien zuzuordnen:

- Non-ESG,

- Basic,

- ESG

- und ESG-Impact.

„Non-ESG“-Produkte werden entweder als nicht nachhaltig deklariert oder enthalten keine Angaben zu Auswirkungen auf ESG-Faktoren. Bei Produkten der Kategorie „Basic“ werden Auswirkungen auf ESG-Aspekte berücksichtigt, diese Produkte werden aber nicht explizit als nachhaltige Produkte vermarktet. Produkte der Kategorien „ESG“ und „ESG-Impact“ hingegen werden explizit als nachhaltige Produkte vermarktet und müssen daher strengere Anforderungen erfüllen, dazu zählt die Einhaltung des Global Compact der Vereinten Nationen (Kategorie „ESG“) oder einer dedizierten ESG-Strategie (Kategorie „ESG-Impact“), wie beispielsweise grüne und soziale Anleihen.

Der Sustainable-Finance-Beirat der Bundesregierung dagegen schlägt in seinem Abschlussbericht im Februar 2021 ein Klassifizierungssystem vor, das Nachhaltigkeitschancen und -risiken auf einer einfachen Skala von 1 bis 5 transparent darstellt. Die Skala soll zeigen, inwieweit Nachhaltigkeitskriterien in einem Finanzmarktprodukt umgesetzt sind. Diese beiden Ansätze machen deutlich, dass die Anwendung von ESG-Kriterien in Finanzmarktprodukten noch ein bewegliches Ziel ist und eine aktive Lobbyarbeit der Marktteilnehmenden erfordert.

Vor der eingehenden Beschäftigung mit dem Produktmanagement sollte als erster Schritt zu einem erfolgreichen Umgang mit ESG zunächst eine gründliche Bewertung der Auswirkungen auf die bestehende Strategie des Asset-Managements und die Definition eines allgemeinen Ambitionsniveaus erfolgen. Idealerweise sollte diese Definition das Unternehmen in die Lage versetzen, einen ganzheitlichen Ansatz für die anstehende Integration von ESG-Anforderungen unter Berücksichtigung der Auswirkungen auf Performance, Unternehmenskultur und Außenwirkung einzuführen.

Hinsichtlich der Performance könnte eine kontinuierliche Neupositionierung dem Asset-Management die Möglichkeit zur Steigerung des Volumens und der Gesamtperformance und dadurch zur Ertragssteigerung bieten.

Mit Blick auf die Unternehmenskultur müssen Entscheidungsträger/-innen eine Bereitschaft für jegliche Veränderung schaffen, die sich aus einer Neupositionierung ergeben könnte, und gleichzeitig sicherstellen, dass das Unternehmen authentisch bleibt. Sowohl institutionelle als auch private Anleger dürften eine Neupositionierung in Richtung ESG zu schätzen wissen. Dies bietet dem Asset-Management die Gelegenheit, die eigene Außenwirkung weiter zu verbessern.

Das gesamte Produktportfolio von Asset-Management-Gesellschaften ist sehr breit gefächert und umfasst aktive, passive und alternative Fonds. Das jeweilige verwaltete Vermögen ist dabei kategorieübergreifend sehr heterogen.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Deutschland – 2020 (zeb)

Quantitativ untersuchtes Sample aus zehn traditionellen Privatbanken mit einem Volumen von 308 Milliarden Euro Assets under Management; qualitative Insights aus Gesprächen mit Entscheidungsträger(inne)n im Private Banking; zeb-Endkunden-Interviews und Expertise aus der langjährigen Beratung von zeb.

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.Um dem aktuellen Trend zu ESG-Investitionen Rechnung zu tragen, müssen Asset-Management-Gesellschaften einen von zwei Ansätzen zur Anpassung ihres Produktportfolios verfolgen:

Der Transformationsansatz (Abbildung 2) zielt darauf ab, bestehende Produkte so umzugestalten, dass sie den ESG-Kriterien entsprechen. Dadurch kann ein möglicher Bedarf an spezifischen ESG-Produkten gedeckt und gleichzeitig eine erhebliche Volumensteigerung der Fonds erzielt werden. Eine weitere Fragmentierung des Portfolios wird damit verhindert.

Verfolgt das Asset-Management hingegen den Expansionsansatz (Abbildung 2), dann erstellt es neue Produkte und Fonds gemäß den bestehenden Anlagestrategien und führt damit zu einer Aufteilung der Volumina in ESG- und Nicht-ESG-Produkte.

Zusätzlich zu den Änderungen im Produktangebot müssen auch die vorvertraglichen Informationen sowie die Angaben auf den Internetseiten aktualisiert werden, um den neuen regulatorischen Standards zu entsprechen. Die notwendigen Anpassungen bringen verschiedene Herausforderungen mit sich, wie zum Beispiel die Identifizierung geeigneter Datenquellen und die Beschaffung dieser Daten.

Asset-Management-Gesellschaften werden nicht nur einen Ansatz zur Aufnahme von ESG-Ratings in Produktdokumente entwickeln müssen, sie werden auch ihre Produkte nach dem oben genannten ESG-spezifischen Rahmenwerk eindeutig kategorisieren müssen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Entwicklung eines aussagekräftigen KPI-Sets, Datenbeschaffung und ESG-konformes Kundenreporting

Im Portfoliomanagement werden Strategien, die auf messbaren ESG-Kriterien basieren, die Implementierung von taxonomieorientierten KPIs und eine gründliche Risikoanalyse entscheidend sein. Nach der Umsetzung einer nachhaltigen Anlagestrategie muss das Asset-Management messbare KPIs entwickeln und implementieren, die sich auch an der künftigen Level-2-Taxonomie orientieren.

Um dies in die Tat umzusetzen, werden erhebliche Datenmengen benötigt, für deren Beschaffung es zwei Möglichkeiten gibt: Sie kann entweder intern durchgeführt werden, oder es wird auf einen externen Anbieter zurückgegriffen. Die Beurteilung der beiden Methoden erfordert eine gründliche Kosten-Nutzen-Analyse, um die Vor- und Nachteile beider Optionen abzuwägen.

Stellt sich die Datenbereitstellung durch einen externen Anbieter als die bevorzugte Option heraus, müssen ein geeigneter Anbieter und eine geeignete Beschaffungsstrategie, die relevante ESG-bezogene KPIs ermöglicht und gleichzeitig die Kosten so gering wie möglich hält, gefunden werden. Darüber hinaus sind aufgrund der Komplexität der ESG-bezogenen Daten regelmäßige Qualitätsprüfungen durchzuführen, wobei entlang der gesamten Wertschöpfungskette eine Single Source of Truth sichergestellt werden sollte.

Aufgrund neuer aufsichtsrechtlicher Anforderungen ist das Asset-Management gefordert, erweiterte Risikoberechnungen vorzunehmen und Risiken, die sich aus ESG-Ereignissen ergeben, in bestehende Modelle und Szenarien aufzunehmen. Jede tatsächliche oder potenzielle wesentliche negative Auswirkung auf den Wert einer Anlage, die sich aus einer nachteiligen Auswirkung auf die Nachhaltigkeit ergibt, muss unter Berücksichtigung von Makro-, Branchen-, Portfolio- und unsystematischen Risiken betrachtet werden.

Im Meldewesen wird der Level-2-RTS ein umfassendes ESG-Kundenreporting erfordern, welches eine Punktebewertung innerhalb der ESG-Kategorien, eine Messung der Investitionen an grünen Benchmarks, Transparenz in Bezug auf ausgeschlossene Unternehmen und Performanceauswirkungen sowie Beispiele für direkte Auswirkungen beinhaltet.

Zusammenfassung: Einfluss ESG auf die Wertschöpfungskette im Asset-Management

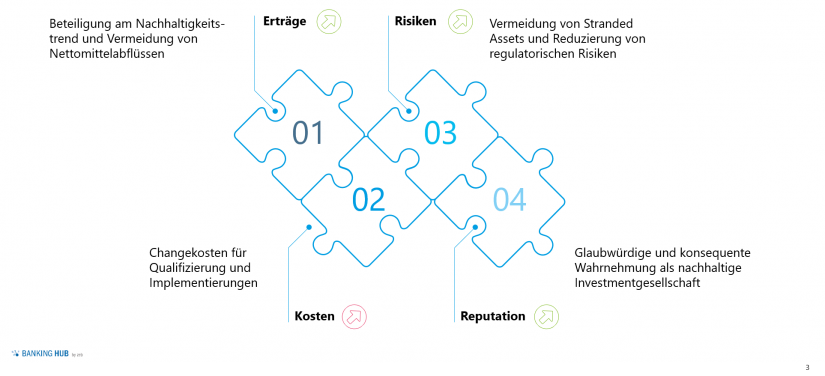

Die Betrachtung einiger der zahlreichen Implikationen des Transformationsprozesses verdeutlicht, dass dieser zu erheblichen Auswirkungen auf die Finanzen und die Reputation einer Asset-Management-Gesellschaft führen kann (Abbildung 3).

Wer dem Trend hin zur Nachhaltigkeit folgt, kann höchstwahrscheinlich mit Ertrags steigerungen rechnen und gleichzeitig die Nettomittelabflüsse der Kunden reduzieren, die von nachhaltigen Produkten überzeugt sind und andernfalls ihr Geld in Produkte anderer Asset-Manager investieren würden. Dies ist jedoch auch mit Kosten für Veränderungen verbunden, zum Beispiel für die Entwicklung von Fähigkeiten und Fertigkeiten, die für die effektive Vermarktung spezieller ESG-Produkte erforderlich sind.

Hinsichtlich der Risiken ist bei einer Neupositionierung in Richtung ESG mit einer Reduzierung regulatorischer Risiken und einer Vermeidung von Stranded Assets zu rechnen. Zu guter Letzt werden Asset-Management-Gesellschaften, die sich die Entwicklung hin zu ESG-Investitionen durch eine konsistente Strategie zunutze machen, aller Voraussicht nach einen Ruf als glaubwürdige und nachhaltige Investmentgesellschaft erlangen und damit die oben genannten Vorteile noch weiter ausbauen können.