Der Asset-Management-Markt – aktuelles Marktumfeld

Dieser Aufwärtstrend wird von globalen Megatrends getrieben, wie zum Beispiel einer wachsenden Mittelschicht, dem Wechsel weg von Bareinlagen hin zu Finanzanlagen, einer steigenden Lebenserwartung sowie der zunehmenden Urbanisierung.

Allerdings gerät die beneidenswerte Profitabilität der Branche immer mehr unter Druck. Der zunehmende Preissenkungstrend wird getrieben durch schwache Produktperformance im Vergleich zur Benchmark, höhere Transparenz z. B. durch unabhängige Anlageberater und regulatorische Initiativen, sowie durch den anhaltenden Erfolg passiver Anlagestrategien. Auf der anderen Seite steigen die Kosten durch zunehmende regulatorische Anforderungen, die fortschreitende digitale Transformation sowie die steigenden Ansprüche der Kunden von morgen.

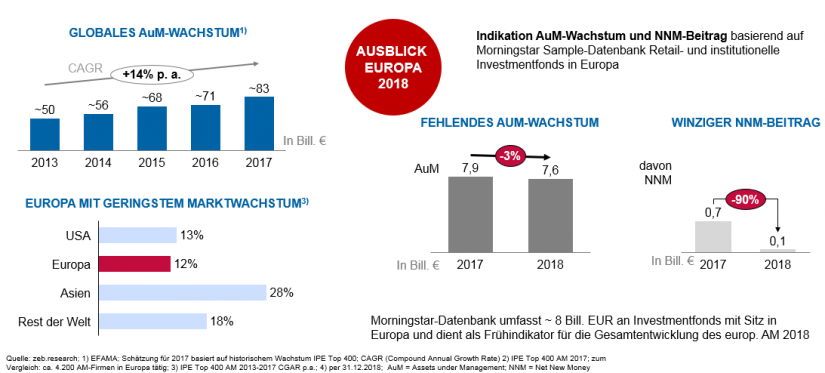

Obwohl über die letzten Jahre ein stabiles Wachstum des verwalteten Vermögens (Assets under Management / AuM) zu verzeichnen war, kann dies aufgrund der starken Korrelation zur Kapitalmarktentwicklung äußerst volatil sein. Abbildung 1 zeigt, dass 2017 sowohl AuM als auch Nettoneugeld (Net New Money / NNM) ein außerordentliches Wachstum erlebten, während für 2018 eine vergleichsweise schwache Entwicklung zu erwarten ist. Basierend auf dem Morningstar-Sample institutioneller und Retail-Investmentfonds mit Sitz in Europa ging das Gesamtvolumen der AuM 2018 im Vergleich zum Vorjahr um fünf Prozent zurück und Nettoneugelder blieben de facto aus.

zeb European Asset Management Study 2019

zeb hat mit Unterstützung von Morningstar eine groß angelegte Studie durchgeführt, die einzigartige Erkenntnisse zur aktuellen Situation der europäischen Branche sowie einen Ausblick für die Zukunft liefert. Bei der zeb European Asset Management Study 2019 ging es unter anderem darum festzustellen, welche Akteure im Markt am erfolgreichsten sind und worauf sich ihr Erfolg gründet, welche Trends sich auf die unterschiedlichen Geschäftsmodelle auswirken werden und welche Maßnahmen Asset Manager deshalb ergreifen sollten.

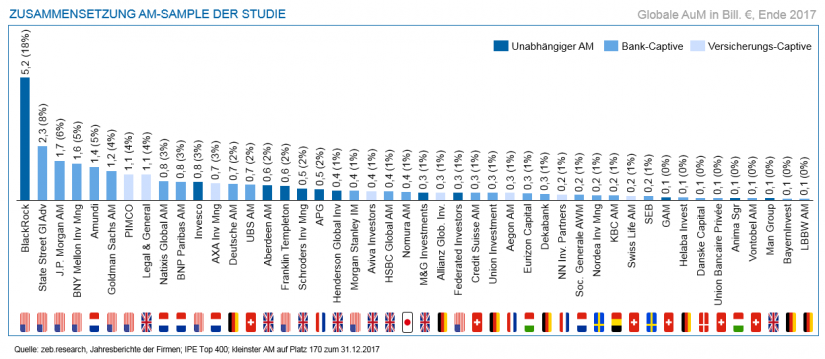

Grundlage der Analysen war eine Peergroup von 46 der größten Asset Manager mit starker Präsenz auf den europäischen Märkten und globalen AuM von mehr als 29 Billionen Euro. Damit deckt die zeb European Asset Management Study 2019 ein Drittel der weltweiten AuM ab.

Zusammenfassung der Branchenanalyse

Die Ergebnisse der zeb European Asset Management Study 2019 lassen sich in drei Hauptkategorien einteilen:

1) WETTBEWERBERSITUATION

- Historisch stabile Gewinnmargen, da wachsender Ertragsdruck und langsame Sparmaßnahmen durch natürliches Branchenwachstum überkompensiert wurden

- Langsamstes Wachstum und geringste Profitabilität bei mittelgroßen Anbietern, insbesondere mit mehrheitlich aktiven „Plain Vanilla“-Strategien, zu beobachten, d. h. diese Marktteilnehmer verlieren Marktanteile an die Großakteure der Branche sowie an kleinere, fokussierte Unternehmen mit klarem Wertversprechen (z. B. im lösungsorientierten und alternativen Bereich), was die Hypothese eines „Kollapses der Mitte” unterstützt – ein Phänomen, das auch in anderen Branchen zu beobachten ist

2) PRODUKTQUALITÄT UND KAPITALSTRÖME

- Hohe Anteile am margenstarken Retailgeschäft[1] und/oder an alternativen Produkten sind keine Garantie für insgesamt höhere Gewinnmargen – Profitabilität wird vielmehr von der speziellen Ausgestaltung des Business und Operating Model getrieben

- Die branchenweite Underperformance in Kernanlageklassen hat bislang noch keine negative Auswirkung auf die Gewinnmargen. Die zunehmende regulatorisch getriebene Transparenz wird allerdings früher oder später die Gelder der Anleger in (i) innovative Produkte mit hoher (Out-)Performance, (ii) lösungs-/ergebnisorientierte Strategien und natürlich (iii) kostengünstige passive Anlagen umlenken

- Zudem sind in naher Zukunft aggressive Markteintritte neuer Teilnehmer zu erwarten. Wie schon jetzt beispielsweise in Asien zu beobachten, ist abzusehen, dass BigTechs insbesondere im Retailgeschäft Kapitalströme umleiten werden, wenn sie umfassendere Angebote über ihre Plattformen lancieren

3) PREISGESTALTUNG

- Passive Strategien sind bis zu 90 Prozent günstiger für Anleger als aktive Strategien, was diese unter erheblichen Preisdruck setzt

- Der Rückgang der Ertragsmargen im Retail- und institutionellen Geschäft ist in allen Anlageklassen zu beobachten, und zwar nicht nur aufgrund des „passiven Drucks” wegen der mehrheitlichen Underperformance aktiver Strategien gegenüber ihrer passiven Benchmark, sondern auch aufgrund zunehmender regulatorisch getriebener Transparenz

- Darüber hinaus sieht der Markt erstmalig aufkommenden Druck für „faire Preise“, der von Aufsichts- und Financial-Conduct-Behörden ausgeübt wird, zurzeit vor allem von der britischen FCA

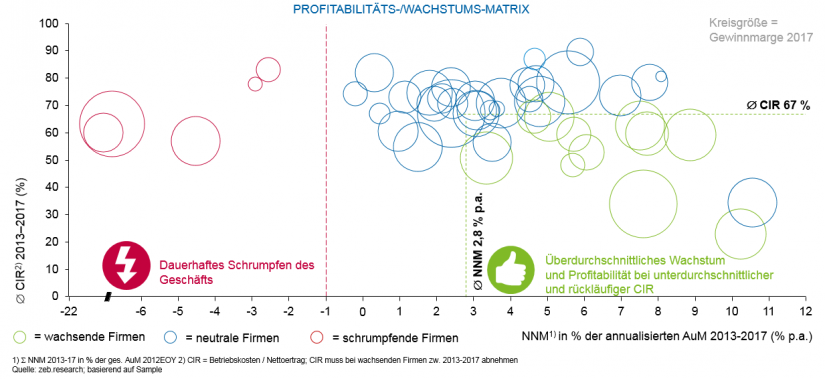

Die zeb European Asset Management Study 2019 wurde für Einzelunternehmen erstellt, sodass zeb seinen Kunden ein unternehmensspezifisches KPI-Benchmarking zur Verfügung stellen kann. Von den 46 untersuchten Marktteilnehmern verzeichnen nur 24 Prozent ein profitables Wachstum, während mehr als 10 Prozent in den letzten Jahren kontinuierlich geschrumpft sind. Der Großteil von zirka 65 Prozent der untersuchten Asset Manager liegt auf einem überdurchschnittlich hohen CIR-Niveau und/oder einem unterdurchschnittlichen Wachstumsniveau.

Szenarioanalyse: Simulation zukünftiger Branchenentwicklungen

Perspektivisch geht zeb davon aus, dass die Asset-Management-Branche von verschiedenen Entwicklungen betroffen sein wird, die zum Teil erhebliche Veränderungen mit sich bringen:

- Wie bereits angesprochen, werden globale Megatrends die Nachfrage nach Asset-Management-Dienstleistungen weiter verstärken

- Die fortschreitende Branchenkonsolidierung, um Größenvorteile zu erlangen (Kosteneffizienz, Reichweite und Zugang zu Kunden) wird weitere „Megamanager“ hervorbringen, wie z. B. bei der Übernahme von Pioneer durch Amundi

- Passiv wird weiter wachsen und aktive Anlagestrategien in Kernmärkten ablösen

- Satelliten in Real Alpha, Alternatives (Private Equity, Private Debt, Infrastruktur) sowie lösungs-/ergebnisorientierten Strategien werden sich durchsetzen und in den Mainstream übergehen

- Digitalisierung wird zum Hauptdifferenzierungsfaktor für nachhaltige Kostensenkung sowie Attraktivität und Effektivität der Vertriebskanäle

- Big-Data-Analysen eröffnen neue Möglichkeiten für Research und entsprechende Anlagestrategien und liefern zudem neue Erkenntnisse für den Vertrieb

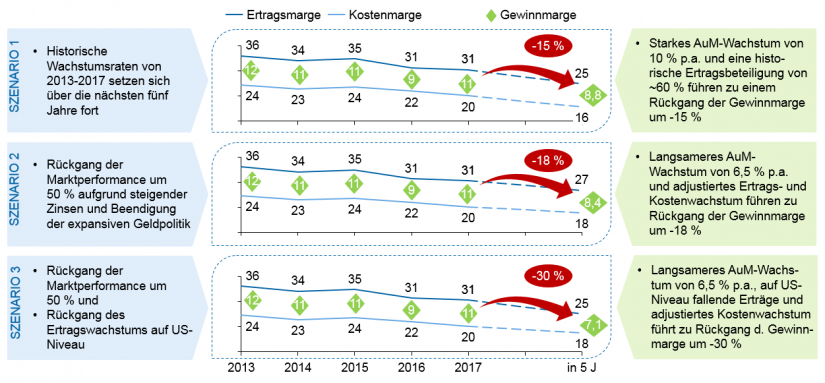

Um die quantitative Auswirkung dieser Entwicklungen auf die Asset-Management-Branche und ihre unterschiedlichen Geschäftsmodelle zu analysieren, wurden drei Zukunftsszenarien simuliert.

- In Szenario 1 bleibt alles wie gehabt, d. h. die historischen Wachstumsraten setzen sich fort

- In Szenario 2 geht die Marktperformance – wie oben bereits angesprochen, der Haupttreiber des AuM-Wachstums – aufgrund steigender Zinssätze und der spürbaren Reduktion der expansiven Geldpolitik um 50 Prozent zurück. Die beobachteten Wachstumsraten für Nettoneugeld bleiben unverändert. Die Wachstumsrate für Erträge sinkt entsprechend des langsameren Wachstums der AuM in den einzelnen Asset-Manager-Kategorien. Darüber hinaus wird die Wachstumsrate der Kosten um 50 Prozent nach unten korrigiert, um eine gewisse Flexibilität in Bezug auf variable Kosten und zu erwartende Kosteneinsparungen widerzuspiegeln. Die Fixkosten verbleiben zu 50 Prozent auf den historischen Wachstumsraten.

- Szenario 3 legt einen Rückgang der Marktperformance um 50 Prozent sowie Ertragsrückgänge auf ein mit den großen US-Asset-Managern vergleichbares Niveau zugrunde: minus 30 Prozent für Firmen, die sowohl aktive als auch passive Produkte anbieten, und minus 15 Prozent für reine Aktivanbieter.[2] Die Entwicklung der AuM sowie die daraus resultierenden Anpassungen des Ertrags- und Kostenwachstums entsprechen Szenario 2. Mit dem Wechsel von aktiven zu passiven Produkten nehmen wir für Firmen, die sowohl aktive als auch passive Produkte anbieten, ein zusätzliches Wachstum der Nettoneugelder von 20 Prozent auf Kosten reiner Aktivanbieter an.

Die Simulation ergibt aufgrund einer weiteren Preis- und somit Margenerosion in allen drei Szenarien eine negative Prognose für die KPIs der Asset Manager, obwohl sogar in allen drei Fällen ein weiterer Anstieg der AuM angenommen wurde. Dieses Ergebnis verdeutlicht, dass Asset Manager bereits jenseits ihrer Komfortzone sind oder sich zumindest zukünftig dort wiederfinden werden, wenn sie nicht rechtzeitig Maßnahmen ergreifen.

Empfehlungen und Schlussfolgerungen

Spekulationen und Simulationen, was die Zukunft bringen könnte, sind interessant. Allerdings sind wir überzeugt, dass Asset Manager vor allem belastbare Empfehlungen und praktische Strategien brauchen. Anhand der oben dargestellten Analyse lassen sich fünf zentrale Empfehlungen ableiten (strategische Positionierung, Vertriebsmanagement, Pricing, Digitalisierung der Prozesse und Datenmanagement), die Asset Manager in ihre Komfortzone zurück führen und dadurch ein nachhaltig erfolgreiches Geschäft in einer wettbewerbsintensiven Umgebung sichern können.

Neugierig geworden? Dann fordern Sie Ihr Gratisexemplar der zeb European Asset Management Study 2019 hier an oder wenden Sie sich für individuelle Gespräche direkt an uns.

Weitere exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.

2 Antworten auf “Asset Management – jenseits der Komfortzone”

Klaus Brigitte

Asset Management – jenseits der Komfortzone

Probierte gestern und heute diese Studie zu erhalten, hat leider nicht geklappt. Gibts ein Problem?

Freundliche Grüsse

Zürcher Kantonalbank

VXI InfoCenter

Brigitte Klaus

oder infocenter@zkb.ch

juliaschraut BankingHub

Liebe Frau Klaus,

besten Dank für Ihr bekundetes Interesse an der Studie. Ihre Anfrage haben wir erhalten. Sobald wir die Studie wieder vorrätig haben, senden wir Ihnen diese postalisch zu.

Herzliche Grüße

Julia Schraut

Team BankingHub