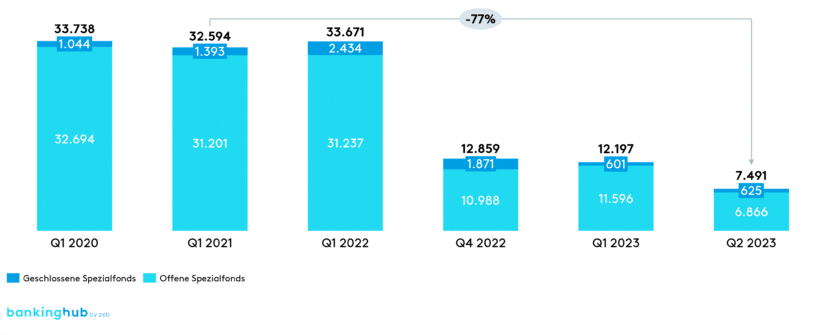

Nettomittelaufkommen in Spezialfonds: Absatzmarkt Deutschland

Herausforderungen im institutionellen Geschäft

Die Herausforderungen im institutionellen Geschäft werden maßgeblich durch das Marktumfeld beeinflusst. Wirtschaftliche Unsicherheit und geopolitische Konfliktherde verunsichern Investoren, sodass Nettomittelzuflüsse einbrechen. Darüber hinaus ist es möglich, über eine Erweiterung des Geschäftsmodells, bspw. über eine erweiterte geografische Ausrichtung, nachzudenken.

Einerseits folgen daraus Nachholeffekte für die in den vergangenen Jahren vernachlässigte Assetklasse Renten, andererseits ergeben sich daraus aber auch echte Alternativen – so z. B. Infrastruktur- oder Private-Equity-Investments, in die oftmals direkt investiert wird. Weiterhin erschwert der Wettbewerb das institutionelle Geschäft im Asset Management – liquide Assetklassen werden zunehmend „commoditisiert“, und Margen schrumpfen weiter.

Weitere Herausforderungen im institutionellen Geschäft entstehen durch interne Aspekte. Oftmals sind Asset Manager stark auf eine oder wenige Kundengruppen mit ihren spezifischen Anforderungen und Bedürfnissen ausgerichtet, sodass insbesondere in turbulenten Zeiten das daraus resultierende Klumpenrisiko zum Tragen kommt. Darüber hinaus sieht sich der institutionelle Vertrieb zunehmend mit einem Generationenwechsel in den Führungspositionen des Kunden konfrontiert – es werden neue Anforderungen und Erwartungen gestellt, auf die der Vertrieb und das Institut als Ganzes nicht vorbereitet sind.

Diese Herausforderungen forcieren die Dringlichkeit, den strategischen Rahmen des institutionellen Geschäfts zu hinterfragen und ggf. an neue Bedingungen anzupassen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Erfolgsfaktoren für die nächsten Jahre

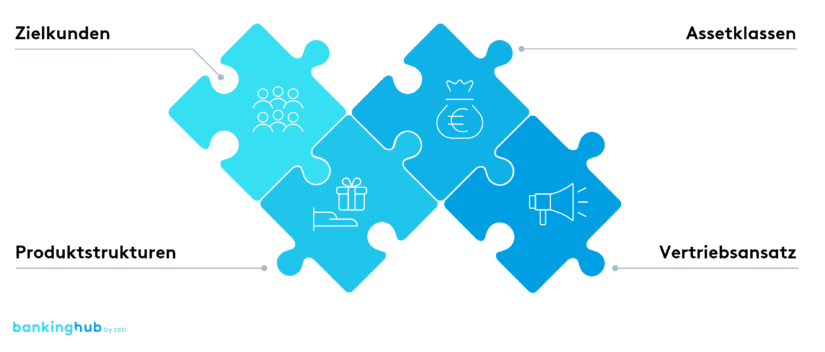

Grundsätzlich gibt es verschiedene Eckpfeiler, an denen sich das institutionelle Geschäft ausrichten lässt.

Im Folgenden werden die Eckpfeiler beleuchtet, die zeb aufgrund ihrer unmittelbaren Kundenwirkung als zentral für die nächsten Jahre erachtet (s. Abbildung 2):

Darüber hinaus ist es möglich, über die geografische Ausrichtung, eine Erweiterung des Geschäftsmodells usw. nachzudenken.

A) Zielkunden im Asset Management

In schwierigen Zeiten ist die gezielte Ansprache attraktiver und ertragreicher Kundengruppen wichtiger denn je. Folglich gilt es, sich mit den eigenen Kundengruppen kritisch auseinanderzusetzen, deren Potenziale zu bewerten und ggf. neue Zielkunden mit größeren Wallets in den Fokus zu nehmen.

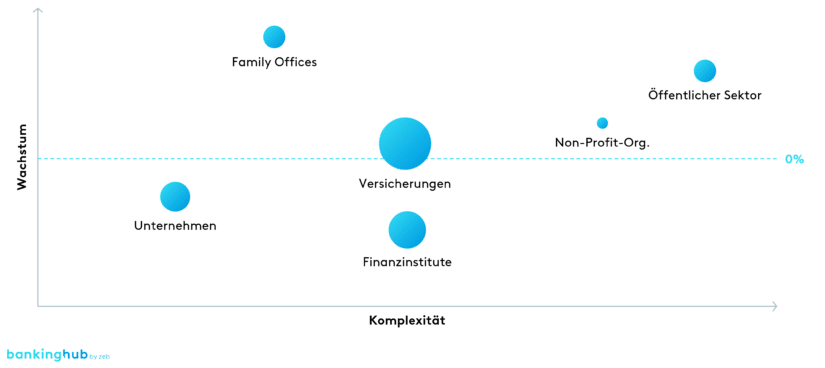

Institutionelle Kunden können in die folgenden Gruppen geclustert werden – unterschieden nach ihrem Anlageverhalten (s. Abbildung 3):

- Versicherungen

- Finanzinstitute

- Unternehmen

- öffentlicher Sektor

- Family Offices

- Non-Profit-Organisationen

Doch welche sind die attraktivsten Kundengruppen?

Zu den attraktivsten Kundengruppen zählen Versicherungen und versicherungsähnliche Institute wie berufsständische Versorgungseinrichtungen, da sie sich durch das größte Wallet, d. h. liquides Vermögen wie Einlagen, Aktien und sonstige Anteilsrechte, auszeichnen. Darüber hinaus sind die Kapitalanlagen der Versicherer in den letzten Jahren stetig gewachsen und werden diesen Trend, wenn auch in abgeschwächter Form, fortsetzen. Grund für ein schwächeres Wachstum sind einerseits die vergangenen Krisenjahre und andererseits eine alternde Bevölkerung mit langfristig erhöhten Pflegeansprüchen, was steigende Aufwendungen aufseiten der Versicherer zur Folge hat. Das Anlageverhalten von Versicherungen ist durch eine strikte Regulatorik (Solvency II) und lange Anlagehorizonte zur Erfüllung von Leistungsversprechen gekennzeichnet.

Eine weitere interessante Kundengruppe ist der öffentliche Sektor. Neben Bund und Ländern zählen hierzu vor allem Kreise, kreisfreie Städte sowie Gemeinden. Die Wallet Size liegt zwar im mittleren Feld, jedoch sind je nach Kunde auch hier größere Volumina zu finden. Außerdem wird die Wallet in den nächsten Jahren stark wachsen. Grund hierfür sind die von der Arbeitsgruppe „Steuerschätzungen“ prognostizierten Wachstumsschübe der Steuereinnahmen. Der öffentliche Sektor hat sich bei seinen Kapitalanlagen an strenge Vorgaben zu halten, wie beispielsweise die vom Land vorgegebenen kommunalen Haushaltsverordnungen.

Die letzte potenzialträchtige Kundengruppe sind Family Offices. Unter den über 800 in Deutschland ansässigen Organisationen finden sich sowohl Single als auch Multiple Family Offices sowie Family Offices, die verschiedenen Banken angegliedert sind. Diese Kundengruppe zeichnet sich durch einen stetigen Zuwachs an Vermögen und insbesondere in Krisenzeiten durch ihre Resilienz aus. Family Offices sind in ihren Anlagerichtlinien weit weniger komplex als Versicherungen und der öffentliche Sektor, die Renditeerwartungen liegen langfristig jedoch sehr hoch. Dieser Anspruch wird oftmals durch alternative Assetklassen gedeckt – ca. 14 % der Portfolios sind solchen Investments zuzuordnen.

Die übrigen Kundengruppen sind aufgrund des prognostizierten negativen Wachstums (Finanzinstitute und Unternehmen) sowie ihrer geringen Wallet Size und des daraus resultierenden kleinteiligen Geschäfts (Non-Profit-Organisationen) in den kommenden Jahren nur für spezialisierte Anbieter mit entsprechendem Netzwerk und Track Record attraktiv.

B) Assetklassen

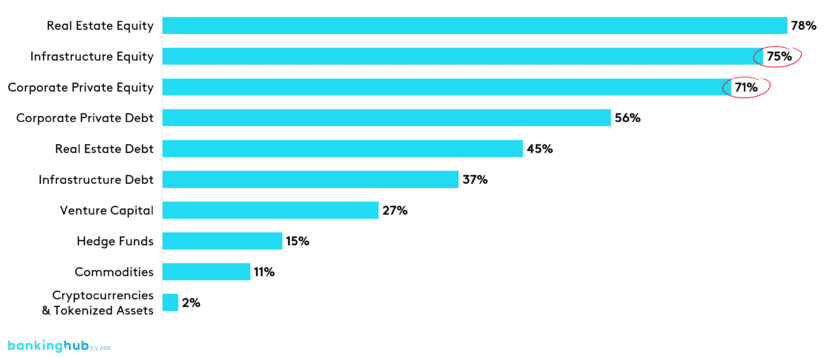

Rezessionsängste, Inflation und Zinswende sorgen nicht nur für einbrechende Nettomittelzuflüsse – auch verschieben sich die Präferenzen institutioneller Investoren hinsichtlich Assetklassen. Wie bei einer Umfrage unter institutionellen Investoren durch den Bundesverband Alternative Investments (BAI) deutlich wird, sind bereits über 70 % in Infrastruktur und Private Equity investiert (s. Abbildung 4). Doch was macht diesen Trend so attraktiv für Investoren und lohnt sich das Angebot für Asset Manager?

Grundsätzlich gibt es mehrere Gründe für institutionelle Investoren, auf alternative Assets zu setzen. Zunächst sind in den letzten Jahren, bedingt durch das Niedrigzinsumfeld, vor allem Investitionen in Aktien und Immobilien ausgebaut worden – diese „Quoten“ sind nun voll, und neben dem Ausbau von Anleihen müssen verstärkt alternative Assets zur Diversifikation herangezogen werden. Darüber hinaus bieten Private Equity und Co. vergleichsweise gute Renditepotenziale – etwas, wovon Investoren bei Aktien und Immobilien derzeit nur träumen können. Schließlich bieten alternative Assets einen geeigneten Inflationsschutz und stimmen, zumindest in Teilen, mit langfristigen Anlagehorizonten der Investoren überein.

Einen Überblick über alternative Assetklassen und deren Attraktivität finden Sie hier:

Folglich scheint der Aufbau eines dezidierten Angebots alternativer Assetklassen für institutionelle Anleger unumgänglich. Wurden Fonds mit alternativen Investments bisher meist von kleinen, spezialisierten Asset Managern angeboten, zeichnet sich im aktuellen Marktumfeld der Trend ab, dass auch größere, auf traditionelle Assetklassen fokussierte Asset Manager ihr Angebot alternativer Investments ausbauen. Grundsätzlich stehen Letztere vor der Entscheidung, ob sie das Management alternativer Assets selbst vornehmen oder sich einer Partnerschaft bedienen. Bei dieser Entscheidung gilt es, die Unterschiede zum Management traditioneller Assetklassen und die Komplexität alternativer Assets zu berücksichtigen:

- Um Portfolios mit alternativen Assets erfolgreich auflegen und managen zu können, sind spezielles Know-how und Expertise sowie ein entsprechendes Netzwerk wichtig. So müssen Portfoliomanager den Entwicklungsstand und die Risiken der Assets beurteilen können – eine Aufgabe, bei der es drastische Unterschiede zwischen liquiden und illiquiden Assetklassen gibt.

- Weiterhin bedarf es z. T. anderer Funktionen entlang der Wertschöpfungskette. Zum Beispiel kommt dem Fundraising und dem Vertragsmanagement mehr Bedeutung zu, es muss eine dezidierte Einheit für Asset-Bewertungen geben, und SPVs sind für die Verwaltung der Assets aufzulegen.

- Letztlich gilt es zu berücksichtigen, dass sich regulatorische Anforderungen je nach Assetklassen unterscheiden können – insbesondere Nachhaltigkeitsregularien wie die SFDR machen spezifische Vorgaben für illiquide Investments.

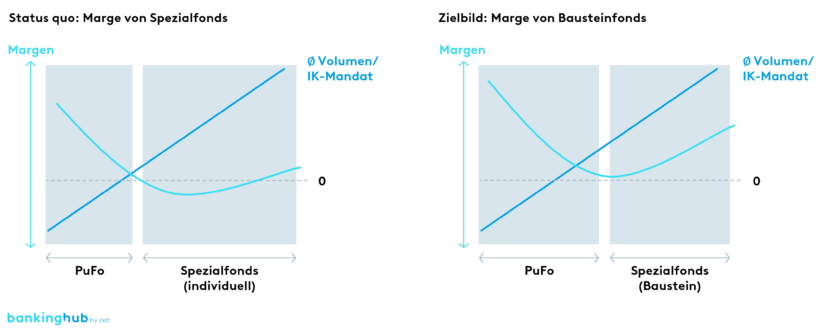

C) Produktstrukturen im institutionellen Bereich

Das Produktangebot im institutionellen Bereich zeichnet sich im Vergleich zum Retailgeschäft für gewöhnlich durch schwächere Ergebnismargen aus. Die „Commoditisierung“ liquider Assetklassen sowie ein zunehmend intensiver Wettbewerb schwächen die Margen zusätzlich. Demzufolge ist eine Verbesserung der Ergebnismarge nur durch kostenseitiges Eingreifen möglich (s. Abbildung 5).

Im Zielbild sollte zunächst die Nutzung von institutionellen Publikumsfonds ausgeweitet und vor allem das Angebot von Bausteinstrategien zur Bildung von Spezialfonds fokussiert werden. Fondsbausteine können eine Vielzahl unterschiedlicher Strategien oder Themenschwerpunkte umfassen, z. B. Emerging Markets oder Smart Cities, und sich individuell in einem Fonds zusammenführen lassen. Die Reduktion des Portfoliomanagementaufwands auf die verschiedenen Bausteine sorgt schließlich für geringere Kosten – bei gleichzeitiger Individualisierungsmöglichkeit für den Investor. Bausteinfonds sollten i. d. R. mit einem abgestuften Serviceangebot einhergehen, beispielsweise was das Reporting und die Betreuungsintensität betrifft.

Bausteinfonds eignen sich insbesondere für B- oder C-Kunden, priorisierten A-Kunden sollte nach wie vor ein hochindividuelles Produktangebot und eine umfangreiche Betreuung zur Verfügung gestellt werden.

D) Vertriebsansatz im Asset Management

Bei vielen Asset Managern verschwimmen die Grenzen zwischen dem Portfoliomanagement und dem Vertrieb – Portfoliomanager:innen sind bei vielen Kundengesprächen dabei und werden möglicherweise sogar als Hauptansprechperson wahrgenommen. Das führt dazu, dass sich das Portfoliomanagement nicht vollständig auf seinen Aufgabenbereich konzentrieren kann und die Produktqualität leidet. Weiterhin hat dies zur Folge, dass die Arbeit des Vertriebs durch die Kommunikation über Dritte erschwert wird.

Daher empfiehlt zeb eine klare Rollenaufteilung zwischen Portfoliomanagement und Vertrieb, d. h. die Etablierung von Produkt- und Kundenverantwortlichen. Die Kundenverantwortlichen tragen die Verantwortung für die Kundenbeziehung – von der Akquise bis hin zur Betreuung – und sind die Hauptansprechpersonen für den Kunden. Somit sind regelmäßige Kundentermine durch die Kundenverantwortlichen durchzuführen sowie Kundenbedürfnisse zu identifizieren und in entsprechende Produktideen zu überführen. Die Produktverantwortlichen hingegen fungieren als zentrale Ansprechpersonen bei produktrelevanten Themen für den Vertrieb – sie unterstützen im Akquise- und Angebotsprozess, sind verantwortlich für die Erstellung inhaltlicher Aspekte bei Produktpräsentationen und identifizieren produktspezifische Opportunitäten.

Auch hier gilt: Unter gewissen Umständen ist das Auftreten als Tandem aus Kunden- und Produktverantwortlichen sinnvoll, z. B. im Hinblick auf spezialisierte Produktanforderungen/-anfragen der Investoren oder Anfragen hochpriorisierter A-Kunden. Darüber hinaus kann eine gemeinsame Kundenbetreuung durch Vertrieb und Portfoliomanagement in Krisenzeiten durchaus sinnvoll sein, da der regelmäßige fachliche Austausch mit den Produktverantwortlichen das Kundenvertrauen in die Produkte stärken kann.