Marktentwicklungen und Herausforderungen in der globalen Asset-Management-Branche

Unsere Asset-Management-Studie zeigt, die europäische Asset-Management-Branche befindet sich in einer Phase tiefgreifender Transformation, angetrieben durch regulatorische Neuerungen insbesondere zur Nachhaltigkeit, technologische Fortschritte und ein verändertes Anlageverhalten von Privatkund:innen und institutionellen Investoren. Diese Entwicklungen setzen traditionelle Geschäftsmodelle zunehmend unter Druck und werden durch weiter sinkende Margen und einen nach wie vor starken Wettbewerb verschärft. Diese Rahmenbedingungen zwingen die Branche zur Anpassung und Neuausrichtung.

Nach dem deutlichen Einbruch der Märkte, verursacht durch die Covid-19-Pandemie und geopolitische Spannungen, erholten sich die verwalteten Vermögen erheblich. Dennoch bleibt die Lage angespannt: Die Folgen des Ukrainekriegs sind weiterhin spürbar, der Gazakonflikt schafft zusätzliche Unsicherheiten, und die anhaltend hohe Inflation belastet die wirtschaftliche Stabilität. Die Zinssteigerungen der letzten Jahre haben Anleihen und Geldmarktprodukte wieder attraktiver gemacht, während Aktien erst gegen Jahresende Zuflüsse verzeichneten. Stagnierende bzw. sinkende Zinsen im Jahr 2024 setzen diesen Aktientrend fort.

In diesem herausfordernden Umfeld verschieben sich die Präferenzen der Investoren zunehmend hin zu kostengünstigeren, passiv verwalteten Fonds, was die Margen der Asset Manager langfristig weiter unter Druck setzt. Das Anlagevermögen von ETFs hat im Laufe der letzten Jahre erheblich zugenommen. Getrieben durch die gute Performance der Produkte, verzeichneten ETFs verstärkte Nettomittelzuflüsse zum Jahresende und somit ein globales Wachstum von 22 % im Jahr 2023. Nachhaltige Anlagen erholen sich langsam nach einem schwachen Jahr 2022, wobei ihr Anteil am gesamten Anlagevermögen mit weniger als 10 % vergleichsweise niedrig bleibt und stark auf den europäischen Markt konzentriert ist. Alternative Anlagen hingegen, beispielsweise Infrastruktur sowie Private Equity/Debt, sind weiterhin im Aufschwung und erzielten deutliche Zuflüsse.

Mit Blick auf die globalen Marktanteile halten die Vereinigten Staaten immer noch die Hälfte des weltweit verwalteten Vermögens, die APAC-Region gewinnt aber zunehmend an Bedeutung.

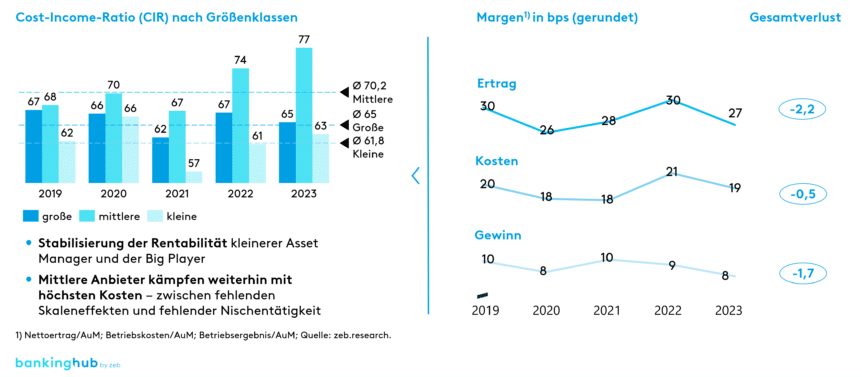

Trotz stabiler Umsätze und solider Performance ausgewählter Assetklassen kämpfen viele Marktteilnehmer seit mehreren Jahren mit einem Kostenanstieg, der das Ertragswachstum weiterhin übersteigt. Es zeigt sich eine überwiegend gleichmäßige Entwicklung in den verschiedenen AM-Kategorien, jedoch weisen kleine Anbieter im Jahr 2023 eine tendenziell ungünstigere Kosten-Ertrags-Relation auf, verglichen mit ihrer noch stabilen Position im Jahr 2019. Entgegen den Trends der vergangenen Jahre verdeutlichen die aktuellen Daten, dass insbesondere kleine Asset Manager im Jahr 2023 einen beträchtlichen Anstieg der Cost-Income-Ratio (CIR) trotz einer häufig durch ein stringentes Outsourcing erreichten Reduktion ihrer Kosten (um 2 %) verzeichneten. Während große Anbieter ihre CIR weitgehend stabil halten konnten, kämpfen mittlere Anbieter immer noch mit hohen Kosten, was auf fehlende Skaleneffekte und eine mangelnde Fokussierung ihrer Geschäftsmodelle zurückzuführen ist. Die Gewinne sind branchenweit rückläufig, was darauf hinweist, dass der Druck durch ungenutzte Kostensenkungspotenziale und den Absatz tendenziell geringmargiger Produkte wächst (vgl. Abbildung 1).

Unsere Studie verdeutlicht, dass sich die schon in den vergangenen Jahren zu beobachtende Dominanz einzelner großer Asset Manager fortsetzt. Der „Winner takes it all“-Effekt ist weiterhin deutlich sichtbar: 65 % des Net New Money (NNM) wurden von nur fünf Global Playern generiert, was kleinere Asset Manager zunehmend vor Herausforderungen stellt und aktives Handeln erfordert. Insbesondere die beobachtbare Konsolidierung der Branche trägt zu der Verstärkung der Dominanz der großen Asset Manager bei.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Prognosen für die europäische Asset-Management-Branche: 5-Jahres-Simulation

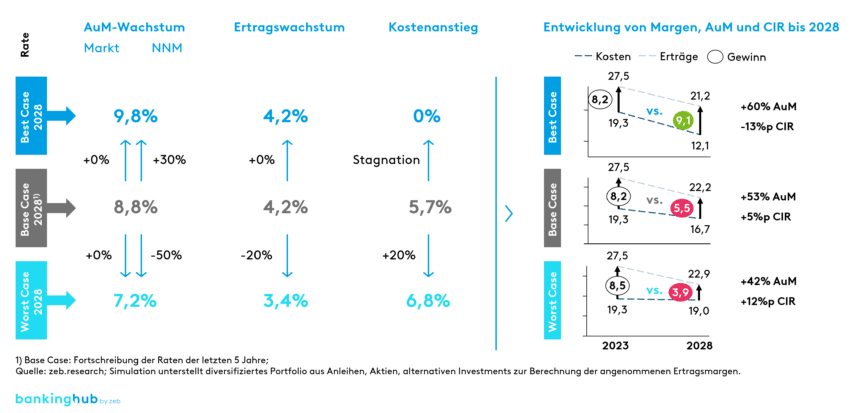

Um die Entwicklung der europäischen Asset-Management-Branche abzuschätzen, haben wir im Rahmen unserer Asset-Management-Studie eine Simulation durchgeführt, die die Kennzahlen von 40 Asset Managern mit einem signifikanten Footprint im europäischen Markt in drei verschiedenen Szenarien (Base-Case-, Worst-Case- und Best-Case-Szenario) bis 2028 prognostiziert. Die Ergebnisse der 5-Jahres-Simulation sind Abbildung 2 entnehmbar.

Trotz der kurzfristigen Volatilität aufgrund geopolitischer Unsicherheiten gilt das Basisszenario über den Fünfjahreszeitraum als am wahrscheinlichsten. Steigende Kosten für die Umsetzung von regulatorischen Anforderungen, Investitionen in Digitalisierung und künstliche Intelligenz sowie der Aufbau von Know-how und die Gewinnung von qualifiziertem Personal bringen eine weitere kurz- bis mittelfristige Verschlechterung der Gewinnmarge mit sich.

Innerhalb dieses Basisszenarios zeigen sich für die verschiedenen Größenklassen der Anbieter unterschiedliche Entwicklungen:

- Kleine Anbieter müssen trotz zufriedenstellender Gewinnmarge von 17,4 % im Jahr 2023 langfristig mit einem anhaltenden Kostendruck kämpfen, der die Marge bis 2028 auf 12,2 % weiter reduziert. Die Simulation zeigt, dass die Ertragskraft zwar bestehen bleibt, aber im Vergleich zu den Kosten stark unter Druck gerät, was zu einer sinkenden Rentabilität führt.

- Mittelgroße Anbieter sind besonders gefährdet, da sie unter unzureichenden Skaleneffekten und geringen Margen leiden. Ihre Gewinnmarge sinkt von 6,9 % im Jahr 2023 auf 4,1 % im Jahr 2028. Im Aktivsegment stellt sie der anhaltende Gebührenverfall vor Herausforderungen, was zusammen mit niedrigen Nettozuflüssen die Profitabilität erheblich beeinträchtigt.

- Große Anbieter profitieren von ihren hohen Skaleneffekten. Ihre Gewinnmarge ist mit 7,8 % im Jahr 2023 solide und verringert sich bis 2028 nur leicht auf 6,3 %. Ihre höhere Technologieaffinität und Kapitalstärke ermöglichen es ihnen, auch in einem schwierigen Marktumfeld wettbewerbsfähig zu bleiben.

Umfrageergebnisse und Handlungsempfehlungen für eine wettbewerbsfähige Positionierung

Die Simulation verdeutlicht, dass die strategische Ausrichtung vieler Häuser infrage steht und eine Anpassung bzw. Neuausrichtung zu prüfen ist. Asset Manager müssen die richtigen Hebel identifizieren, um das Geschäfts- und Betriebsmodell zukunftsgerichtet zu positionieren.

Anhand einer Umfrage unter Branchenexpert:innen sowie unserer umfangreichen Projekterfahrungen haben wir in unserer European Asset Management Study 2024 vier zentrale Handlungsfelder identifiziert.

A) Digitalisierung inklusive der Nutzung von künstlicher Intelligenz

Unsere Umfrage unter europäischen Asset Managern ergab, dass 90 % der Befragten (Mehrfachnennung möglich) die Digitalisierung, einschließlich der Nutzung von künstlicher Intelligenz, als obersten Agendapunkt für die nächsten Jahre sehen. Allerdings mangelt es in vielen Organisationen an einem umfassenden Verständnis der entsprechenden Technologien, weshalb der Aufbau von Know-how als Grundvoraussetzung und Wissensmanagement als vorgelagerter Schritt unerlässlich sind.

Dieser Mangel an Know-how bestätigt sich in den Antworten zum Stand der Digitalisierung der befragten Asset Manager: Über 60 % der Teilnehmenden schätzen den Digitalisierungsgrad ihres Arbeitgebers als ausbaufähig ein. Wichtige Handlungsempfehlungen zur Verbesserung der Digitalisierung umfassen die Konsolidierung des Datenhaushalts und die Steigerung der Datenqualität, die Implementierung innovativer Technologien, die Stabilisierung und Aktualisierung von Bestandssystemen sowie die Standardisierung der Produktionsprozesse.

Die Optimierungspotenziale, die durch die Digitalisierung realisiert werden können, variieren je nach eingesetzter Technologie. Von der Digitalisierung von Prozessen über Automatisierung bis hin zum Einsatz von maschinellem Lernen und generativer KI bietet jede Technologie spezifische Vorteile, erfordert jedoch auch besondere Voraussetzungen und hat ihre eigenen Limitierungen. Trotz der aktuell starken Aufmerksamkeit für KI stellt diese keine „One-size-fits-all“-Lösung dar und ist entsprechend einzuwerten.

Erfolgsfaktoren für den Ausbau der Digitalisierung beinhalten ein fundiertes Managementverständnis der Chancen und Risiken, die grundsätzliche Bereitschaft, bestehende Datenlogiken und Systemlandschaften zu überdenken, sowie eine aufgeräumte Datenarchitektur.

B) Durchsetzung von Kosteneinsparungen

Als zweithäufigstes Handlungsfeld steht die Durchsetzung von Kosteneinsparungen bei 57 % der Befragten auf der Agenda. Kurz- und langfristige Kosteneinsparungen sind aufgrund der anhaltend steigenden Kostenbasis bei vielen Asset Managern notwendig. Je nach Ambition und Dringlichkeit können Kosten kurzfristig (taktisch) oder langfristig (strukturell) reduziert werden.

Wie bereits im Handlungsfeld A) erwähnt, ist die Digitalisierung ein wesentlicher Bestandteil, um langfristig Kostensenkungspotenziale zu heben. Die Wirksamkeit solcher Maßnahmen ist allerdings langfristiger Natur, weil die Implementierung neuer Technologien sowie die Digitalisierung von Prozessen mit erheblichen Investitionen einhergehen und somit kurzfristig zu einem Anstieg der Kosten führen. Kurzfristige Einsparungen wie die Reduzierung von Projektbudgets, Personalabbau sowie die Senkung von Marketing- und Betriebsausgaben können vorübergehend für Entlastung sorgen, haben jedoch oft nur eine begrenzte, manchmal kontraproduktive Wirkung.

Erfolgsfaktoren bei der Umsetzung von Kostenprogrammen umfassen die Sicherstellung einer hohen Transparenz und die Implementierung von Kostenkontrollen, gezielte Investitionen in Technologie und Prozesse sowie eine kontinuierliche Überwachung und Anpassung der Kostenstrukturen. Eine ganzheitliche Betrachtung, die sowohl kurzfristige als auch langfristige Maßnahmen umfasst, kann zu einer nachhaltigen Reduktion der Gesamtkostenbasis um bis zu 20 % führen.

C) Ausbau des Angebots an alternativen Assetklassen

48 % der Befragten sehen den Ausbau alternativer Assetklassen als wichtiges Handlungsfeld für die kommenden Jahre, da diese trotz des veränderten Zinsumfelds weiter an Bedeutung gewinnen und den Kund:innen eine bessere Risikostreuung in volatilen Zeiten bieten. Die anhaltende Nachfrage nach alternativen Anlagen ermöglicht Asset Managern, ihr Angebot zu diversifizieren und Ertragsmargen zu steigern.

Erfolgsfaktoren zur Auflage von alternativen Equity- oder Debt-Produkten (u. a. Infrastruktur, Renewable Energy Private Markets, Venture Capital) sind die Wahl zwischen interner Entwicklung und Kooperationen, der gezielte Aufbau von Ressourcen sowie die effiziente Skalierung der Prozesse durch spezialisierte Fachkräfte und robuste IT-Systeme.

Darüber hinaus können innovative Vehikel wie ELTIF 2.0 dazu beitragen, neue Zielkundengruppen zu erschließen und den Zugang zu zukunftsträchtigen Assetklassen zu erleichtern. Durch die Erschließung neuer Märkte und die Erweiterung der Kompetenzen im Bereich alternativer Assets können Asset Manager ihre Wettbewerbsposition in einem hart umkämpften Markt weiter stärken und neue Kundengruppen für sich gewinnen.

D) Ansprache neuer privater Kundengruppen

Der deutliche Zuwachs im EU-Retail-Segment zeigt das steigende Interesse junger, digitalaffiner Kund:innen an Spar- und Anlageprodukten. Um wettbewerbsfähig zu bleiben, müssen Asset Manager klassische Vertriebskanäle mit digitalen Lösungen verknüpfen. Der Aufbau eines zukunftsfähigen Vertriebskanals erfordert eine flexible und kosteneffiziente Strategie, die durch genaue Datenanalysen und hohe IT-Sicherheitsstandards unterstützt wird.

Neben dem Kauf von Anbietern mit umfassenden Lösungen oder der Partnerschaft zur Abdeckung spezifischer Zielgruppen kann der Neuaufbau eines zielgruppenspezifischen Angebots im Asset Management eine effektive Strategie sein. Dabei müssen die unterschiedlichen finanziellen Bedürfnisse und Präferenzen der Privatkund:innen im Vertriebskanal abgebildet werden. Durch gezielte Datenanalysen kann ein nahtloses, kundenzentriertes Erlebnis geschaffen werden, das höchsten IT-Sicherheitsstandards entspricht und flexibel um weitere Dienstleistungen ergänzt werden kann.

Die Vielzahl der identifizierten Handlungsfelder zeigt, dass Möglichkeiten zur Kosteneinsparung und zur Stärkung der Wettbewerbsfähigkeit vorhanden sind. Es kommt darauf an, diese Strategien konsequent in die Umsetzungsphase zu überführen, idealerweise frühzeitig aus einer Position der Stärke heraus.

Die europäische Asset-Management-Branche steht vor bedeutenden Herausforderungen. Gleichzeitig bieten sich aber auch zahlreiche Chancen für eine Neupositionierung, Effizienzgewinnung und für Wachstum. Die Fähigkeit, sich flexibel an veränderte Marktbedingungen und Kundenanforderungen anzupassen, wird entscheidend sein, um in einem zunehmend komplexen und wettbewerbsintensiven Umfeld zu bestehen.

Gerne unterstützen wir Sie dabei.