Asset-Management-Industrie: Marktentwicklungen + Herausforderungen

Insbesondere Energiepreissteigerungen infolge der russischen Invasion sowie die Verteuerung von Produkten durch Lieferengpässe und Materialknappheit führten in den letzten Jahren zu einer anhaltenden Inflationswelle. Verbraucherpreise stiegen zeitweise in den USA im Jahresdurchschnitt um über 5 % und in der Europäischen Union sogar um bis zu 10 %. Infolgedessen vorgenommene Zinserhöhungen erschweren Finanzierungskonditionen vor allem bei realen Vermögenswerten, wodurch die Asset-Management-Branche sich einem strukturellen Wandel unterziehen muss, um die Attraktivität bei ihren Kund:innen zu wahren.

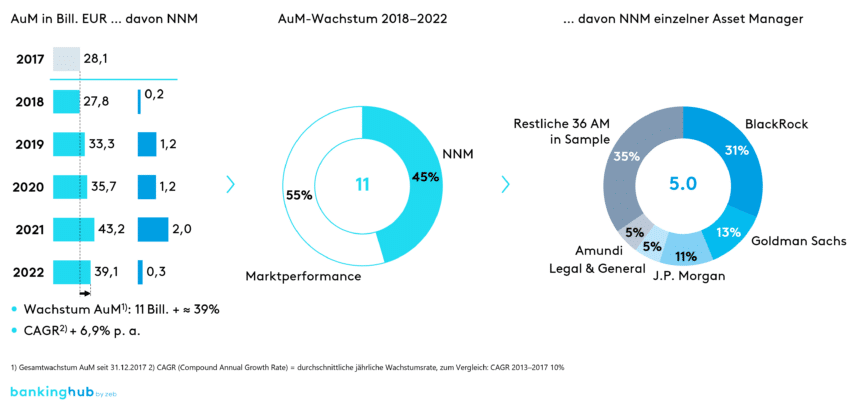

Zusätzlich zu der angespannten makroökonomischen Situation steigt der strukturelle Druck in der Asset-Management-Industrie seit Jahren stetig an. Zum ersten Mal seit 2018 ist das verwaltete Vermögen unseres Studiensamples[1] rückläufig, wobei die Marktperformance mit über der Hälfte des Wachstums im Gesamtzeitraum weiterhin der Haupttreiber des AuM-Anstiegs ist.

In Bezug auf die Konzentration des Markts sind es zunehmend große Marktteilnehmer, die den Markt weitestgehend beherrschen. In unserem Studiensample generieren die fünf größten Marktteilnehmer etwa 65 % des AuM-Wachstums, Tendenz steigend (siehe Abbildung 1).

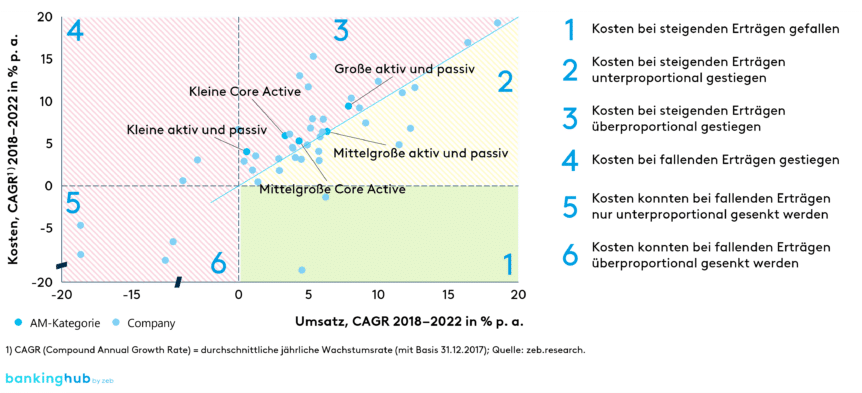

Trotz der stabilen Umsatzlage aufgrund der Performance ausgewählter Assetklassen steigen Kosten bei den meisten Playern seit Jahren schneller als Erträge und führen somit zu rückgängigen bzw. stagnierenden Gewinnmargen (siehe Gruppe 3 in Abbildung 2). Nur wenige Marktteilnehmer haben es bisher geschafft, strukturelle Maßnahmen einzuleiten, um Kosten zu kontrollieren (Gruppe 2) oder sogar zu reduzieren (Gruppe 1).

Entgegen unseren Erwartungen sind es neben den großen, breit aufgestellten Asset Managern vor allem kleine Marktteilnehmer, mit verwaltetem Vermögen von bis zu 350 Milliarden Euro, die zwischen 2018 und 2022 eine geringe Cost-Income-Ratio (CIR) sowie positive Net-New-Money(NNM)-Entwicklungen zeigten. Dies resultierte insbesondere daraus, dass kleine Marktteilnehmer überdurchschnittlich von Skaleneffekten profitieren konnten, wenn sie sich auf Nischenprodukte sowie ausgewählte Anlageklassen konzentrierten.

Die Analyse der Situation bestätigt den anhaltenden Wandel in der Industrie, welche weiterhin von wenigen großen Asset Managern dominiert wird und gleichzeitig eine gesteigerte Nachfrage nach passiven Anlagelösungen erfährt. Im Rahmen dessen sind vor allem kleinere Asset Manager immer wieder neuen Herausforderungen ausgesetzt, die ein aktives Handeln und Umdenken voraussetzen, um in einem „Winner takes it all“-Marktumfeld mit Fokus auf Skalierung nicht abgehängt zu werden. Die Geschäftsentwicklung der Asset Manager hängt dabei stark von makroökonomischen Veränderungen ab, wie unsere nachfolgend beschriebene Simulation zeigt.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Geschäftsentwicklung der Asset-Management-Industrie

Die Formulierung von Stellhebeln zur langfristig profitablen und wettbewerbsfähigen Positionierung bedarf zuerst eines Blicks auf die kommenden Jahre: Welche marktseitigen Entwicklungen können eintreten? Welche Auswirkungen haben diese auf die Geschäftsentwicklung der Asset-Management-Industrie?

Angesichts der zuvor beschriebenen Unsicherheiten gestaltet sich die Prognose zur zukünftigen Entwicklung der Asset-Management-Branche als besonders schwierig – makroökonomische sowie politische Entscheidungen können jederzeit zu kurzfristigen Schocks an den Märkten führen.

Trends im europäischen Asset Management

Anhand einer Umfrage unter Branchenexpert:innen haben wir zentrale Trends identifiziert, die die europäische Asset-Management-Industrie in den nächsten Jahren prägen werden:

- Fortgesetztes Wachstum bei den verwalteten Vermögen für die nächsten 2–3 Jahre

- Höhere Marktvolatilität, insbesondere bei festverzinslichen Wertpapieren

- Erwarteter Rückgang der Nachfrage nach realen Vermögenswerten (insbesondere Immobilienanlagen) aufgrund höherer Zinssätze

- Antizipierter Rückgang der Investitionen im Einzelhandelssektor aufgrund von Inflations- und Zinsdruck

- Zunehmende Nachfrage nach alternativen Anlagen, vor allem bei institutionellen Kunden

Prognose für die Entwicklung des Asset Managements in den nächsten fünf Jahren

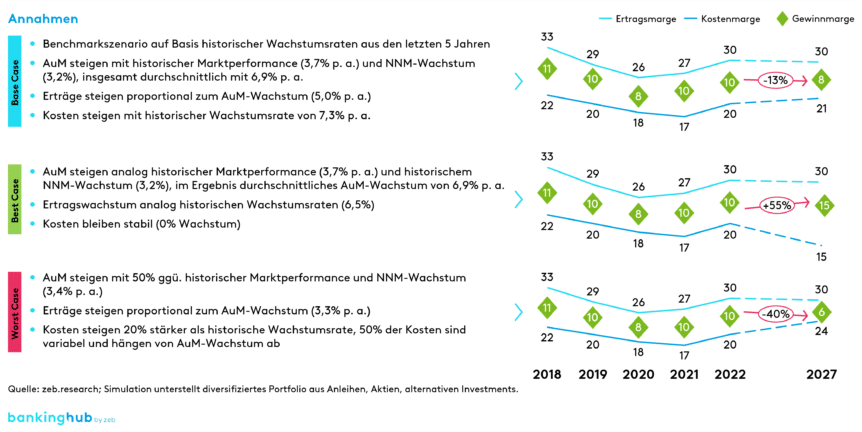

Zur Ergänzung dieser qualitativen Erkenntnisse wurde eine Fünfjahressimulation durchgeführt, die Kennzahlen von über 40 Asset Managern in drei ausgewählten Szenarien (Basis-, Best-Case- und Worst-Case-Szenario) prognostiziert.

- In unserem Basisszenario, welches die Entwicklung der letzten fünf Jahre fortführt, gehen wir von einem bescheidenen Anstieg der AuM (7 %), der Einnahmen (5 %) und auch der Kosten (7 %) aus. Durch die in Relation zu den Erträgen stärker ansteigenden Kosten entsteht eine anhaltend rückläufige Gewinnmarge (-2 bps von aktuell 10 bps auf 8 bps).

- Unser Worst-Case-Szenario basiert auf einer Steigerung von 50 % gegenüber der historischen Entwicklung und sieht somit eine schwächere Performance der Entwicklung der AuM (3,4 %) sowie parallel unverhältnismäßig steigende Betriebskosten (+20 % gegenüber historischer Entwicklung) für Asset Manager vor. Dies resultiert in einem starken Rückgang der Erträge, wodurch die Gewinnmarge auf rund 6 bps einbrechen könnte.

- Im Gegensatz dazu geht unser Best-Case-Szenario von stabilen Wachstumsraten bei AuM gemäß dem Basis-Case aus, wobei Einnahmen um 6 % steigen und Kosten stabil bleiben (+0 %). Da das Best-Case-Szenario stark reduzierte Kosten und realisierte Effizienzpotenziale voraussetzt, ist die Gewinnmarge hier rund 50 % höher als bei der aktuellen Entwicklung (von 10 bps auf 15 bps). Insbesondere größere Asset Manager können dies realisieren und auf Skalierung sowie Standardisierung zurückgreifen.

Trotz der kurzfristigen Volatilität aufgrund geopolitischer Unsicherheiten gilt das Basisszenario über den Fünfjahreszeitraum als am wahrscheinlichsten. Steigende Kosten für die Umsetzung von regulatorischen Anforderungen, Investitionen in Digitalisierung sowie Aufbau von Know-how bringen eine weitere kurz- bis mittelfristige Verschlechterung der Gewinnmarge mit sich.

Aufgrund dieser Beobachtung wurden vier Erfolgsfaktoren identifiziert, die es Asset Managern erlauben, eine nachhaltig wettbewerbsfähige und langfristig effiziente Positionierung sicherzustellen. Mit kurzfristigen Maßnahmen wie Kostenprogrammen lässt sich zwar zeitweise eine Kostenreduktion erreichen, sie führen jedoch langfristig zu einem Verlust des Wettbewerbsvorteils aufgrund mangelnder Innovationskraft – aus diesem Grund wurden solche Maßnahmen in unserer Studie nicht weiter analysiert.

Erfolgsfaktoren für eine wettbewerbsfähige Positionierung

Die Simulation zeigt, dass die derzeitige Lage der Asset-Management-Industrie von zahlreichen Entwicklungen geprägt ist, die die strategische Positionierung infrage stellen. Vermögensverwalter müssen jetzt identifizieren, welche Stellhebel ihnen zur Verfügung stehen, um Dienstleistungen, Produkte oder Prozesse neu auszurichten, sodass ihre Effizienz und Wettbewerbsfähigkeit gesichert sind.

Auf Basis der Umfrageergebnisse sowie unserer umfangreichen Projekterfahrungen haben wir folgende, in Abbildung 4 dargestellte Schlüsselerfolgsfaktoren identifizieren können.

A) Erschließung neuer Kundengruppen (B2B2C)

Unsere Umfrage unter europäischen Asset Managern zeigt, dass 40 % der Teilnehmenden Veränderungen in ihrer Vertriebsstrategie als unausweichlich betrachten. Verringerte Sparfähigkeit, Verunsicherung in der Anlageentscheidung sowie Filialmüdigkeit sind nur einige Auswirkungen der angespannten wirtschaftlichen und makroökonomischen Entwicklungen der letzten Jahre.

Ein Rückgang der Attraktivität ist dahingehend insbesondere im Massenretailgeschäft prognostiziert. Margen sinken aufgrund steigender Standardisierung und passiver Anlagen. Abnehmende Sparquoten im aktuellen Umfeld erhöhen zusätzlich den Druck auf die Bearbeitung dieser Zielkundengruppe. Hierbei rückt das Geschäft mit Affluents, welches sich durch eine relativ hohe Stabilität in der Investitionsfähigkeit der Kund:innen auszeichnet, stärker in den Fokus.

Mit dem Einsetzen der Ausgabenwelle von Babyboomer:innen erkennen Asset Manager zunehmend die Bedeutung der Young Affluents, worunter man wohlhabende junge Sparende und Investor:innen der Generationen X und Z versteht, als aufstrebende Zielgruppe. Die Anpassung des bestehenden Produktangebots (u. a. Individualität und Assetklassen) und der Markenidentität (u. a. Kompetenz und Beyond Banking) steht bei der Gewinnung dieser neuen Kund:innen im Vordergrund.

In Anbetracht der Bedürfnisse und Vorlieben der jüngeren Generationen ist es somit unerlässlich, dass Asset Manager ihre Vertriebsstrategien entsprechend anpassen, um zukünftig attraktive Zielkundengruppen anzusprechen.

B) Stärkung Vertriebspartnerschaften

Laut Aussagen der Asset Manager in unserer Umfrage sind für die meisten von ihnen traditionelle Vertriebspartnerschaften im Privatkundengeschäft (B2B2C) nach wie vor entscheidend. Diese Partnerschaften ermöglichen es, die Kundenreichweite zu verbessern und von der Markenwirkung des entsprechenden Partners zu profitieren. Allerdings bringen diese Partnerschaften auch Herausforderungen mit sich, darunter die Abhängigkeit von aktuellen Produktpräferenzen und Kund:innen sowie regulatorische Bedenken bezüglich der Zahlung von Zuwendungen an Vertriebspartner.

Die Europäische Union hat kürzlich einen Vorschlag zu Zuwendungsverboten im reinen Ausführungsgeschäft veröffentlicht. Diese würden das bereits bestehende Verbot in der diskretionären Vermögensverwaltung ergänzen. Eine Vereinnahmung von Provisionen bliebe damit dem Anlageberatungsgeschäft vorbehalten.

Aufgrund dieser Entwicklungen, aber auch der zunehmenden Suche nach Profitabilität sowie Kundenbindung ist es nun mehr denn je ratsam, Vertriebskanäle zu bewerten und strategische Optionen abzuleiten. Asset Manager, welche im Retailgeschäft nicht über eigene Vertriebskanäle verfügen, untersuchen vermehrt die Einführung eigener digitaler Kanäle, um den direkten Kontakt mit den Endkund:innen herzustellen. Eine grundlegende Neubewertung der Vertriebsstrategie ist somit unumgänglich, um sicherzustellen, dass das Geschäftsmodell langfristig profitabel ist, auch ohne Anreizzahlungen an etwaige Vertriebspartner.

C) Verstärkter Fokus auf attraktive Assetklassen

Befragte Asset Manager unserer Studie nehmen wahr, dass Investor:innen auf vielfältigere alternative Assetklassen zur erfolgreichen Portfoliodiversifikation setzen. Geopolitische Entwicklungen, die zum Anstieg von Volatilität, zu einem Ende der Niedrigzinspolitik sowie erschwerten Finanzierungsbedingungen führten, machen das Geschäft mit Immobilieninvestitionen weniger attraktiv, wodurch Anlegende sich neu orientieren. Obwohl 50 % der Asset Manager Immobilien weiterhin als sichere Anlage betrachten, rechnen sie mit sinkendem Investoreninteresse.

Bei Rohstoffen sehen die Vermögensverwalter hingegen kein Abwenden, sondern vielmehr einen Trend weg von klassischen hin zu alternativen Rohstoffen. Doch auch weitere alternative Anlageklassen wie Private Equity und Private Debt gewinnen für Investor:innen bei der Suche nach Diversifikationsmöglichkeiten an Bedeutung. In unserer Umfrage wird zudem deutlich, dass Asset Manager mit einem starken Anstieg von digitalen Assets als Wertanlage rechnen.

Hohe Mindestinvestitionen, zeitaufwendige Due Diligence und fehlende Expertise erschweren derzeit jedoch die Abbildung alternativer Assetklassen in traditionellen Prozessen. Um diesen Anforderungen nachzukommen, setzt die Mehrheit der befragten Asset Manager auf den Einkauf externer Expertise im Rahmen von Kooperationen sowie das Angebot von Whitelabeling/Drittprodukten. Langfristig müssen zusätzliche Fähigkeiten im Kontext der Tokenisierung aufgebaut werden, um im Geschäft mit alternativen Anlageklassen wettbewerbsfähig zu bleiben und auch zunehmend Produkte für Retailanlegende aufzulegen.

D) E2E-Digitalisierung im Operating Model

Aufgrund der steigenden Risiken durch sinkende Nettozuflüsse, geringerer Margen und des anstehenden Fachkräftemangels sind sich zwei Drittel der befragten Asset Manager sicher, dass Digitalisierung und Automatisierung nichtwertbringender Prozesse für eine effiziente Produktion von bedeutender Wichtigkeit sind. Zunehmender Kostendruck verlangt zusätzliche Effizienz in Betriebs- und Geschäftsmodelllösungen, um ein für die Kundschaft attraktives Fondsmanagement zu betreiben.

Vermögensverwaltern bieten sich vielfältige Möglichkeiten der Umsetzung entlang der gesamten Wertschöpfungskette. Von Bots im Frontoffice über Tradingalgorithmen im Front-/Middle-Office bis hin zu Smart Contracts im Backoffice können Asset Manager rein automatisiert und digitalisiert handeln. Trotz regulatorischer Hürden und der Herausforderung der Integration verschiedener IT-Systeme bei Sicherstellung von Cybersicherheit sollten Vermögensverwalter als Grundlage für ein digitales Betriebsmodell Fachwissen ausbauen und Akzeptanz bei Kund:innen schaffen.

Das zeb-Referenzmodell Target Operating Model 4.0 zeigt eine klare IT- und Datenstrategie, End-to-End-Prozessoptimierung, Förderung einer anpassungsfähigen Kultur und Anpassung der Governance-Struktur. Die Effizienzsteigerung durch Automatisierung erfordert eine gezielte Identifikation von Handlungsfeldern entlang der Wertschöpfungskette, um die Umsetzung konkreter Maßnahmen für ein automatisiertes und digitalisiertes Betriebsmodell reibungslos zu gestalten.

Asset Manager in Europa: Fazit und Ausblick

Unsere Analysen und unsere Umfrage bestätigen, dass Asset Manager sich dem Wandel ihrer Branche stetig bewusster werden und ein zukunftsfähiges Betriebsmodell mit Blick auf die zunehmenden Herausforderungen bei der Sicherung der Wettbewerbsfähigkeit als essenziell ansehen.

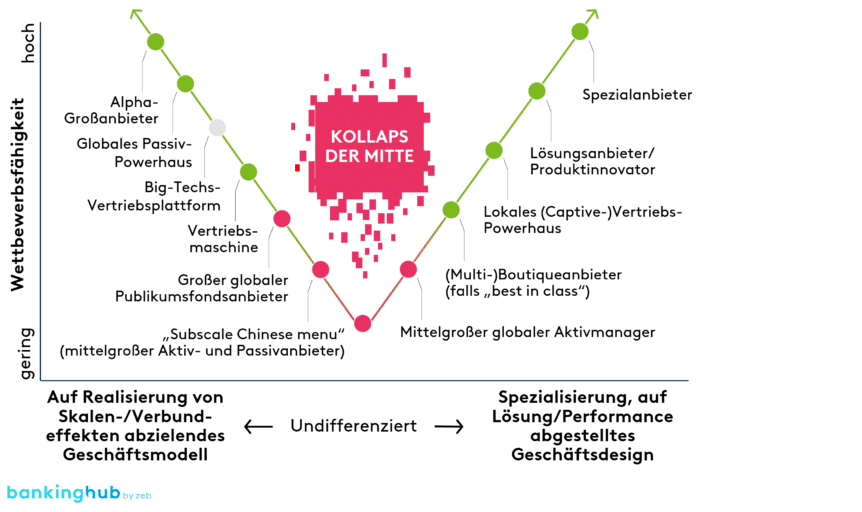

Neben bereits bestehenden makroökonomischen Auswirkungen durch beispielsweise den russischen Angriff in der Ukraine sind weitere geopolitische Entwicklungen zu beobachten. Vor allem der sich zuspitzende Nahostkonflikt beeinflusst den Welthandel und treibt zusätzliche Unsicherheit auf die Märkte. Diese Einflussfaktoren werden Marktteilnehmer mit undifferenziertem Angebot oder fehlender Skalierbarkeit mittelfristig noch stärker unter Profitabilitätsdruck stellen, falls keine Neubewertung der Positionierung stattfindet (Abbildung 5).

zeb unterstützt Kunden im Asset Management dahingehend, vorrausschauend eine langfristige Positionierung zu definieren, die die Wettbewerbsfähigkeit sicherstellt und anhaltenden Marktschwankungen und -entwicklungen standhält. Sowohl Betriebs- als auch Geschäftsmodell müssen dazu überdacht werden und erfordern von Asset Managern ggf. einen Schritt aus ihrer Komfortzone heraus, um strategische sowie z. T. einschneidende Grundsatzentscheidungen zuzulassen.

Dabei sieht zeb zusammenfassend folgende Faktoren als erfolgsentscheidend:

- Die Fokussierung auf investitionswillige Kund:innen, insbesondere jüngere wohlhabende Sparende und Investor:innen der Generationen X und Z im Retailsegment sowie institutionelle Investoren

- Das Aufrechterhalten wichtiger Vertriebspartnerschaften

- Die Erweiterung der Anlageklassen um geeignete Alternatives, um Kund:innen eine rentable Portfoliodiversifikation zu ermöglichen

- Das Mithalten in der beschleunigten Umsetzung von disruptiven Technologien, welche die Digitalisierung und Automatisierung in der Asset-Management-Branche zunehmend bestimmen

Erläuterung zur zeb European Asset Management Study 2023

Die European Asset Management Study 2023 von zeb befasst sich in Granularität mit diesen Faktoren und zeigt eine umfassende Analyse der aktuellen Marktdynamik innerhalb der europäischen Asset-Management-Branche. Die Studie kombiniert eine datengestützte Untersuchung der wichtigsten Geschäftskennzahlen von mehr als 40 Asset Managern sowie eine qualitative Befragung, die unter mehr als 20 ausgewählten Asset Managern in Europa durchgeführt wurde.

Basierend auf den Erkenntnissen hat zeb eine Simulation der möglichen Entwicklungen der Industrie für die nächsten Jahre durchgeführt und eine Reihe von ausgewählten Empfehlungen für Asset Manager abgeleitet. Diese sollen angesichts der angespannten wirtschaftlichen Aussichten sowie der demografischen und gesellschaftlichen Entwicklungen eine langfristig gewinnbringende und wettbewerbsfähige Positionierung der europäischen Asset Manager sicherstellen.

Die zeb.European-Asset-Management-Studie können Sie herunterladen!