Digitalisierung – Die fünf digitalen Handlungsbereiche

Vom Ökosystem bis hin zur künstlichen Intelligenz

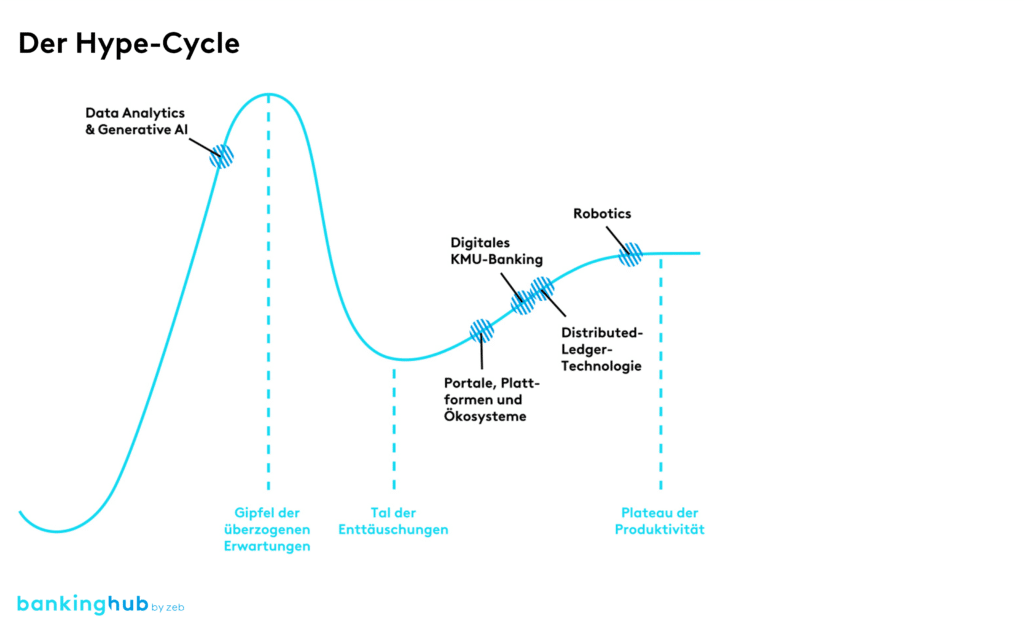

Um den Stand und das Potenzial von technologischen Neuerungen besser einordnen zu können, hilft es häufig, sich den „Hype Cycle“ der Gartner-Beraterin Jackie Fenn immer wieder vor Augen zu führen. Genau das hat zeb für den Bereich „Digitalisierung im Firmenkundengeschäft“ getan – von Portalen, Plattformen und Ökosystemen über die viel diskutierte künstliche Intelligenz bis hin zum digitalen KMU-Banking.

Besonders im Bereich Plattformen und Ökosysteme bieten sich Wachstumspotenziale. Beispielsweise sind für Banken grundsätzlich unterschiedliche Strategien denkbar: Sind sie in der Lage, viel Traffic zu organisieren, können sie selbst als Plattformbetreiber agieren. Liegt ihre Kompetenz im Bereich der Produkte, können sie diese über Plattformen anderer Anbieter vermarkten. Noch weniger verbreitet als Plattformen sind Ökosysteme, in denen banknahe und bankferne Leistungen miteinander verknüpft werden.

Gerade im Zusammenspiel mit bereits erprobten Methoden im Bereich Data Analytics kann KI zu begeisterten Kunden und neuen Umsätzen, schnellen und effizienten Prozessen sowie wirksamen Entscheidungen beitragen. Bezüglich der Distributed-Ledger-Technologie bieten sich Erfolg versprechende Anwendungsfälle wie Smart Contracts und tokenisierte Wertpapiere an. Banken setzen auch vielfältig Roboter ein, um Prozesse zu automatisieren.

Das KMU-Geschäft ist für Banken attraktiv – und zunehmend digital. Eine Reihe von FinTechs hat den Markt mit rein digitalen Angeboten im Bereich Konto oder Kredit aufgemischt. Es könnte lohnenswert sein, sich hier mit einer ambitionierten Strategie im Wettbewerb zu positionieren. –

Nachhaltigkeit – Attraktive Angebote für Firmenkunden

Der ESG-Investitionsbedarf in Deutschland ist mit jährlich 322 Milliarden Euro riesig. Die gesamte Wirtschaft muss transformiert werden, um die ehrgeizigen Klimaschutzpläne der EU und Deutschlands umzusetzen. Den Banken kommt hier eine Schlüsselrolle zu.

Im Firmenkundengeschäft lassen sich dabei vier Treiber ausmachen:

- Die Kunden fordern es,

- der Wettbewerb ist bereits auf dem Weg,

- das Ertragspotenzial ist riesig

- und der Regulator verlangt es.

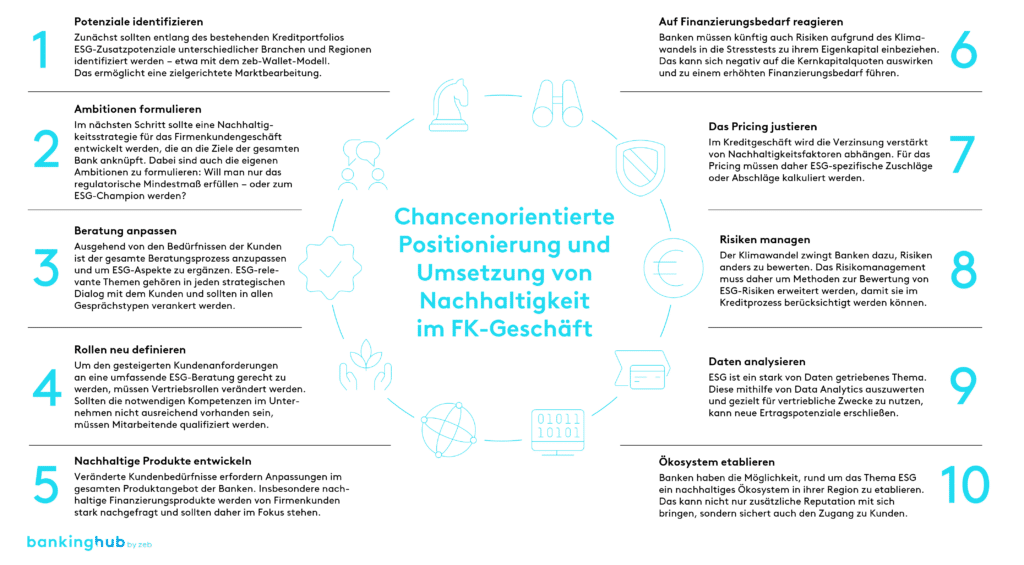

Um eine chancenorientierte Umsetzung und Positionierung von Nachhaltigkeit in Ihrem Geschäft verankern zu können, definiert zeb zehn zentrale Schritte, die der folgenden Grafik entnommen werden können.

Personal – Trotz Personalmangels die Schlagkraft als Bank erhalten

Über den Fachkräftemangel wird bereits seit vielen Jahren diskutiert. Und doch wird noch immer unterschätzt, wie sehr er den Wettbewerb künftig prägen wird. Die Prognosen aber sind eindeutig: Mit rund fünf Millionen Fachkräften weniger wird die deutsche Wirtschaft 2040 auskommen müssen. In einer solchen Welt wird das Personal zum alles entscheidenden Wettbewerbsfaktor.

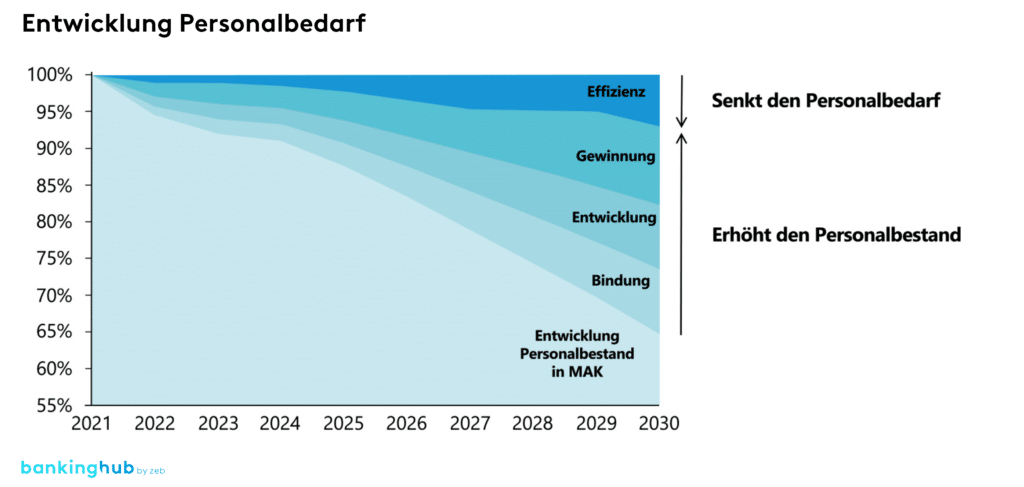

Für die Banken ist der Fachkräftemangel nicht nur ein großes, sondern auch ein drängendes Problem. Bei unverändertem Bedarf werden ihnen schon 2030 rund 30 Prozent an Personal fehlen. Zwar wird es diesen unveränderten Bedarf aus Effizienzgründen nicht geben, da durch den Einsatz von z. B. KI und Robotics bestimmte Tätigkeitsfelder in Zukunft nicht mehr besetzt werden müssen. Gleichwohl wird eine immense Personallücke bleiben, die es zu schließen gilt. Benötigt wird ein ganzheitlicher Ansatz zur Bewältigung des Fachkräftemangels im Firmenkundenvertrieb.

Ein solcher Ansatz besteht aus konkreten Maßnahmen, die sich in drei operative Handlungsfelder einsortieren lassen:

- gezielte Mitarbeitergewinnung,

- Mitarbeiterqualifizierung

- und vor allem Mitarbeiterbindung.

Darüber steht als strategisches Handlungsfeld die Personalstrategie. Die folgende Abbildung zeigt die Hebel zur Schließung der Personallücke im Jahr 2030[1] (in MAK).

Auf welche Handlungsfelder sollten sich Banken konzentrieren, um künftige Ertragspotenziale ideal zu nutzen?

Unsere Antworten erfahren Sie im kostenlosen Whitepaper zur 10. Firmenkundenstudie von zeb.