Ertragspotenziale für Österreichs Banken

Die Positionierung als strategischer Partner für Privat- und Firmenkunden, die Entwicklung nachhaltiger Finanzprodukte und die Anpassung des Risikomanagements sind zentrale Ansätze, um langfristig erfolgreich zu sein. Aufgrund der nachhaltigen Transformation der Wirtschaft in Österreich ergibt sich ein jährliches Investitionsvolumen von rund 35 Milliarden Euro. Diese strukturellen Veränderungen eröffnen erhebliche Ertragspotenziale für Banken im Bereich der Fremdfinanzierung.

Konkret können österreichische Banken mit einem zusätzlichen jährlichen Ertrag von etwa 0,7 Milliarden Euro im Firmenkundengeschäft rechnen. Im Privatkundengeschäft schaffen vor allem Sanierungs-, Renovierungs- und Modernisierungsfinanzierungen von Immobilien ein Zusatzpotenzial von etwa 0,1 Milliarden Euro pro Jahr mit steigender Tendenz im österreichischen Markt. Darüber hinaus wird im traditionellen Mittelstandsgeschäft das zusätzliche Potenzial auf etwa 0,3 Milliarden Euro pro Jahr geschätzt.

Unsere ESG-Studie für Sie zum Download in unserem Serviceportal

ESG-Umsetzungsstudie – 2024

Europas Banken auf dem Prüfstand: Zwischen ökologischem Aufbruch und betriebswirtschaftlicher RealitätDie aktuelle zeb.ESG-Umsetzungsstudie zeigt, dass der Handlungsbedarf für Banken der gesamten DACH-Region beim Thema ESG nach wie vor groß ist und die von der FMA identifizierte Lücke in österreichischen Finanzinstituten seit Veröffentlichung der Analyse im Januar 2023 noch offen ist.

Regulatorische Anforderungen für österreichische Regionalbanken

Während die EZB und auch nationale Aufsichten wie die BaFin in Deutschland bereits verbindliche, konkrete Anforderungen sowohl an Groß- als auch an Regionalbanken stellen, blieb der vorgeschlagene Umgang mit Nachhaltigkeit und den entsprechenden Risiken für österreichische Finanzinstitute bislang unverbindlich. Der in 2020 veröffentlichte FMA-Leitfaden „Zum Umgang mit Nachhaltigkeitsrisiken“[2] gibt einen Überblick über Definitionen, Anforderungen und Vorkehrungen – er stellt jedoch keine Verordnung dar. Die bisherige Unverbindlichkeit dürfte sich jedoch mit der im vierten Quartal 2024 erwarteten Veröffentlichung der neuen EBA-Leitlinien zum ESG-Risikomanagement auch für Österreichs Banken erledigt haben.

Die im Januar 2024 veröffentlichte Konsultationsfassung der Leitlinien zeigt bereits auf, wie konkret die Anforderungen an die österreichischen Finanzinstitute und ihr Risikomanagement werden: Es gilt, ESG-Risiken regelmäßig und umfassend zu bewerten, einen soliden ESG-Datenbestand aufzubauen und geeignete Bewertungsmethoden anzuwenden. Diese Risiken sollen in die üblichen Prozesse wie Risikoappetit, internes Kontrollsystem, ICAAP und Risikoberichterstattung integriert werden, um sicherzustellen, dass ESG-Aspekte effektiv im gesamten Risikomanagement berücksichtigt werden.

CO2-Bilanzierung und erforderliche Berichterstattung

Bis zum Jahr 2040 möchte Österreich spätestens klimaneutral sein, wobei entsprechende Maßnahmen auf Basis eines novellierten Klimaschutzgesetzes mit verbindlichen Reduktionspfaden bis 2040 und Zwischenzielen bis 2030 sowie klaren Zuständigkeiten und Zeitplänen umgesetzt werden.[3]Für Finanzinstitute gilt es also, eigene Pfade zu definieren und dabei neben dem CO2 aus dem Betrieb vor allem die Kreditportfolios (Scope-3-Emissionen) zu steuern. Die österreichische Green Finance Alliance bildet bereits eine Initiative des Bundesministeriums für Klimaschutz (BMK), die Finanzunternehmen dabei unterstützt, ihre Geschäftsmodelle klimafreundlich auszurichten. Teil der Allianz sind Banken, Versicherungen, Pensionskassen und andere Finanzinstitute, die sich verpflichten, ihre Finanzströme an den Zielen des Pariser Klimaabkommens zu orientieren. Die Mehrzahl der österreichischen Banken hat sich hierzu aber (noch) nicht verpflichtet.

Nicht nur die Erwartungen ihrer Stakeholder zwingen Finanzinstitute mehr und mehr dazu, sich genau dieser CO2-Steuerung und etwaigen Maßnahmenplänen zu stellen. Auch der Entwurf der EBA-Leitlinien zum ESG-Risikomanagement legt den Fokus auf den Übergang zu einer dekarbonisierten Wirtschaft und Umwelt. Institute müssen deutlich aufzeigen, wie sie ihre festgelegten Ziele erreichen wollen und inwieweit sie sich der Betroffenheit gegenüber ESG-Risiken bewusst sind.

Neben den künftigen verbindlichen Anforderungen an das Risikomanagement macht die verpflichtende Nachhaltigkeitsberichterstattung (CSRD) eine CO2-Bilanzierung für Finanzinstitute notwendig. Die CSRD folgt den European Sustainability Reporting Standards (ESRS), wobei der Standard ESRS E1 („Climate Change“) erfordert, dass Unternehmen ihre direkten und indirekten Treibhausgasemissionen erfassen und berichten, einschließlich der Emissionen, die durch ihre finanzierten Aktivitäten verursacht werden.

Die Berichtspflicht gilt zunächst für die Unternehmen, die im bisherigen Anwendungsbereich der Non-Financial Reporting Directive (NFRD) lagen. Verlangt wird eine erste Berichterstattung in 2025 für das Geschäftsjahr 2024. Ab 2026 (für das Geschäftsjahr 2025) wird die CSRD jedoch auch auf „große Unternehmen“/Kreditinstitute ausgeweitet, die zwei der folgenden drei Kriterien erfüllen:

- Nettoumsatz von mindestens 50 Millionen Euro

- Bilanzsumme von mindestens 25 Millionen Euro

- Mindestens 250 Beschäftigte im Durchschnitt während des Geschäftsjahrs

Nicht komplexe Kreditinstitute (SNCI) und firmeneigene Versicherungsunternehmen müssen dann ebenso mit dem Berichtsjahr 2026 offenlegen. Bei Nichteinhaltung der CSRD drohen Sanktionierungen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Potenziale von ESG im Privat- und Firmenkundengeschäft

Die nachhaltige Transformation der Wirtschaft eröffnet erhebliche Ertragspotenziale für Banken, vor allem im Firmen- und Privatkundengeschäft. Im Geschäftsmodell sollten Nachhaltigkeitskriterien chancenorientiert integriert werden. Regionalbanken können innovative Finanzlösungen entwickeln, die gleichzeitig positive Effekte auf Gesellschaft und Umwelt haben. Dies erfordert eine enge Zusammenarbeit mit den Kunden, um ihre Bedürfnisse und Nachhaltigkeitsziele zu verstehen und passende Produkte sowie Dienstleistungen anzubieten. Zudem könnte ESG zu einem entscheidenden Faktor in der Arbeitgeberattraktivität werden, insbesondere durch den Wandel gesellschaftlicher Prinzipien. Talente und Fachkräfte könnten zunehmend Unternehmen bevorzugen, die ökologische und soziale Verantwortung ernst nehmen. Das könnte Banken helfen, sich als attraktiver Arbeitgeber zu positionieren.

Sowohl im Firmen- als auch im Privatkundengeschäft ergeben sich durch ESG-orientierte Strategien erhebliche Wachstumschancen. Im Firmenkundengeschäft liegt der Fokus auf der strategischen Beratung und Unterstützung von Unternehmen bei ihrer nachhaltigen Transformation. Durch die gezielte Qualifizierung der Vertriebsmitarbeitenden können Banken sicherstellen, dass ESG-Themen kompetent in Kundengespräche integriert werden. Dies ermöglicht nicht nur die Erfüllung regulatorischer Anforderungen, sondern auch den Aufbau starker, zukunftsfähiger Kundenbeziehungen. Eine modulare Herangehensweise in der Beratung sowie der Einsatz passender Vertriebsmedien und Tools bilden die Grundlage, um erste Erfolge schnell zu realisieren und das Potenzial von Nachhaltigkeit als echtes Vertriebsthema zu nutzen.

Der Privatkundenmarkt, insbesondere im Bereich der energetischen Sanierung von Wohngebäuden, bietet ein enormes Marktpotenzial für Banken. Mit der steigenden Nachfrage nach grünen Finanzprodukten und staatlichen Förderprogrammen für energetische Maßnahmen haben Banken die Chance, ihre Produktpalette gezielt zu erweitern und sich als zentrale Partner in der nachhaltigen Transformation des Immobiliensektors zu positionieren.

Zudem können Banken über das klassische Banking hinausgehen und sogenannte Beyond-Banking-Ansätze integrieren, indem sie umfassende Ökosysteme schaffen. Hierbei könnten sie nicht nur Finanzierungsangebote bereitstellen, sondern auch die Vermittlung von Energieberatern, Herstellern von Wärmepumpen oder Anbietern von Photovoltaikanlagen unterstützen. Durch die Einbindung solcher Partner bieten Banken ihren Kunden einen ganzheitlichen Service im Bereich Sanierung, Modernisierung und Renovierung. Dies stärkt nicht nur die Kundenbindung, sondern kann auch neue Ertragsquellen eröffnen. Gleichzeitig positionieren sich Banken als integraler Bestandteil eines umfassenden Netzwerks, das die nachhaltige Transformation von Immobilien effektiv unterstützt und vorantreibt.

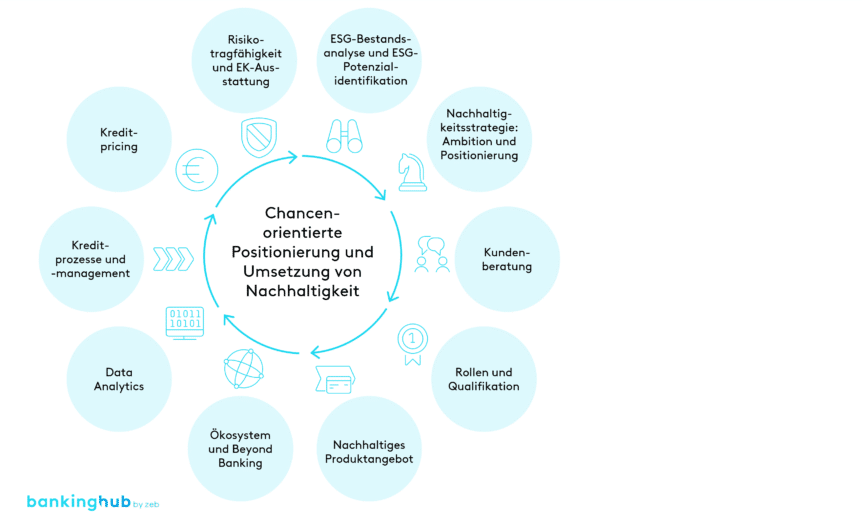

Strategische Annäherung an ESG: ein Fahrplan zur Nachhaltigkeit

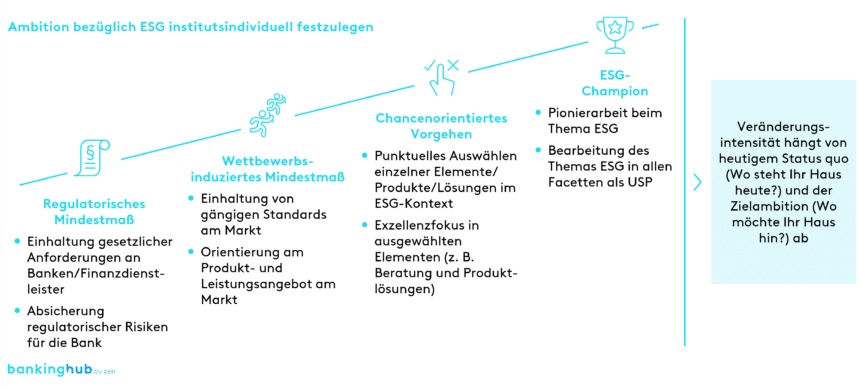

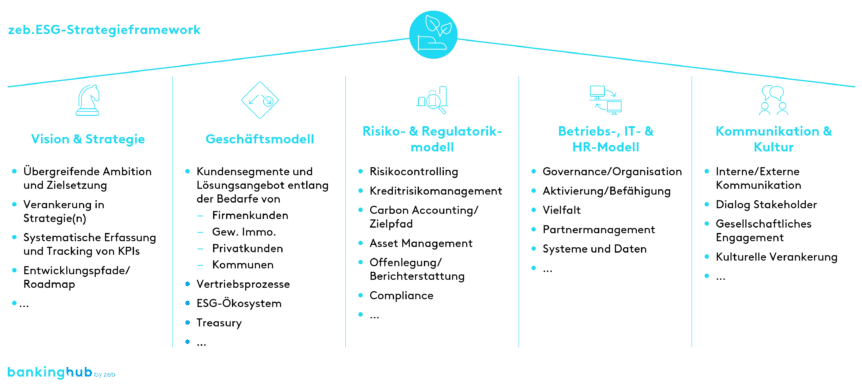

Die Integration von Nachhaltigkeit in die Geschäftsstrategie wird für österreichische Regionalbanken zunehmend unverzichtbar, insbesondere aufgrund der steigenden Anforderungen seitens der Regulatoren. Um diesen Anforderungen gerecht zu werden, ist ein strukturierter Ansatz unerlässlich. Zunächst müssen die ESG-Ziele individuell für jedes Finanzinstitut festgelegt werden, abhängig von der jeweiligen Ambitionswahl. Daraufhin wird eine umfassende Bestandsaufnahme der aktuellen ESG-Praktiken durchgeführt, um die bestehenden Stärken und Schwächen des Unternehmens klar zu identifizieren. Auf dieser Grundlage wird die Diskrepanz zwischen dem Ist-Zustand und den angestrebten ESG-Zielen ermittelt. Diese Analyse bildet die Basis für die Entwicklung einer ESG-Roadmap, die als strategischer Leitfaden dient. Die Roadmap legt fest, welche Maßnahmen priorisiert werden, wie Ressourcen effizient eingesetzt werden und welche Schritte notwendig sind, um die geforderten Nachhaltigkeitsziele zu erreichen.

Durch die präzise Ausarbeitung ihrer ESG-Ambitionen für alle Geschäftsbereiche können Österreichs Regionalbanken nicht nur ihre Ziele auf Unternehmensniveau klar definieren, sondern auch in jedem einzelnen Bereich konsequent umsetzen. Diese strategische Fokussierung ermöglicht den Banken, sich optimal an regulatorische Anforderungen anzupassen und gleichzeitig langfristig Werte für Kunden und Stakeholder zu schaffen. Auf diese Weise ist nicht nur eine Positionierung als reaktionsschneller Marktteilnehmer sichergestellt, sondern auch die Rolle des innovativen und zukunftsorientierten Partners, der aktiv an einer erfolgreichen und nachhaltigen Zukunft arbeitet.

Fazit zu ESG und Österreichs Banken

Österreichische Banken stehen an einem entscheidenden Wendepunkt. Die Integration von ESG-Kriterien ist nicht mehr nur eine Frage des guten Willens, sondern eine wesentliche Voraussetzung, um den sich verschärfenden regulatorischen Anforderungen gerecht zu werden und zugleich ihre Wettbewerbsfähigkeit zu sichern. Die Feststellungen der FMA, zeb-Studien sowie Erfahrungswerte aus Deutschland zeigen deutlich, dass in vielen Bereichen noch erheblicher Handlungsbedarf besteht, insbesondere in der systematischen Erfassung und Steuerung von Nachhaltigkeitsrisiken. Mit der bevorstehenden Einführung der EBA-Leitlinien wird der Druck weiter steigen, ESG-Risiken umfassend zu integrieren und transparent zu managen.

Gleichzeitig bietet die nachhaltige Transformation der Wirtschaft den Banken enorme Chancen, vor allem im Privat- und Firmenkundengeschäft. Durch die strategische Einbindung von ESG in ihre Geschäftsmodelle können Banken nicht nur neue Ertragsquellen erschließen, sondern sich auch als Vorreiter in einer nachhaltigen Finanzlandschaft positionieren. Erfolgreich werden dabei jene Institute sein, die ESG als zentralen Bestandteil ihrer langfristigen Strategie begreifen und konsequent umsetzen.