Emission als strategische Entscheidung

Die Herausgabe eines Green Bonds hat Auswirkungen auf die gesamte Wertschöpfungskette einer Bank. Wir empfehlen, zunächst in einer Vorstudie eine Markt-, Absatz- und Wirtschaftlichkeitsanalyse durchzuführen. Darin sollte insbesondere auch die Frage beantwortet werden, ob es Kapitalmarktinstrumente zur Erreichung der mit der Emission verfolgten Ziele gibt und welches diese am besten erfüllt.

Die mit der Emissionsfähigkeit von Green Bonds einhergehenden Ziele und Erwartungen können für jedes Institut verschieden sein und sollten einer strukturierten Bewertung standhalten. Hierfür sollten zum Beispiel die folgenden Aspekte berücksichtigt werden:

- Wirtschaftlichkeit (z. B. initiale sowie laufende Kosten, erwartetes Emissionsvolumen, Ertragsmodell)

- Nachhaltigkeitsziele der Bank – und inwieweit das Programm für die Bank zielführend ist

- Diversifikation von Fundingquellen (Erschließung neuer Kunden/Absatzmärkte)

- Reputationsvorteile/Marketingnutzen (inkl. Berücksichtigung von möglichen Greenwashingeffekten/-vorwürfen)

- Potenzial/Verfügbarkeit von Sicherheiten, die Green-Bond-fähig sind

- Strategische Optionen (z. B. Alternativen zur oder mittelfristige Konsequenzen der Emissionsfähigkeit)

Dabei könnte sich herausstellen, dass ein klassisches Use-of-Proceeds-Instrument[1] (die eigentliche Form von grünen Anleihen) den Bedürfnissen der Bank oder dem Charakter der Sicherheiten weniger gut entspricht als beispielsweise ein Sustainability-Linked Bond[2] (SLB). Falls sich die Bank eher konkreten Nachhaltigkeitszielen in ihrer operativen Tätigkeit und einer entsprechenden Bemessung widmen will, kann ein SLB eine sinnvolle und deutlich einfachere Alternative zum klassischen Use-of-Proceeds-Instrument darstellen, da ein SLB keine unmittelbaren Beschränkungen bei der Mittelverwendung bedeutet und keinen Pool an qualifizierbaren Sicherheiten erfordert.

Aufgrund der regulatorischen Entwicklungen der letzten Jahre sollten Banken für ihre Finanzierungsoptionen zusätzlich bedenken, dass die Mittelbeschaffung über grüne Anleihen sich langfristig eher zum Standard als zur Ausnahme hin entwickeln könnte. Infolgedessen ist davon auszugehen, dass die Nachfrage nach herkömmlichen Anleihen ohne Nachhaltigkeitsanforderungen bis dahin sinken könnte.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Grüne Finanzierung: Aufbau der Green-Bond-Emissionsfähigkeit

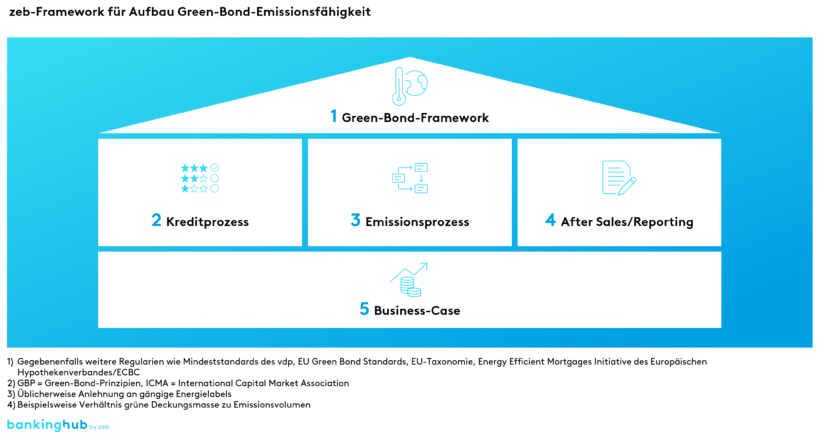

zeb hat auf Basis bisheriger Erfahrungen ein Best-Practice-Modell für den Aufbau von Green-Bond-Emissionsfähigkeit erarbeitet, das im Wesentlichen aus fünf Modulen besteht (siehe Abbildung 1).

Modul 1 – der Business-Case

Auf Basis der Ergebnisse der Vorstudie sollte die Bank einen detaillierten Business-Case erstellen, aus dem sich eine eindeutige Go-/No-go-Entscheidung ableiten lässt. Dabei sollten auch verschiedene Szenarien und Optionen (z. B. Produkte, Märkte, aktuelles Portfolio/Zielportfolio) berücksichtigt werden, um ein realistisches Bild über das potenzielle Emissionsvolumen und den Spreadvorteil zu erhalten. Falls die Bank nicht in erster Linie ökonomische Ziele verfolgt, können hierbei auch die Kosten für ihre nicht ökonomischen Ziele abgeleitet werden.

Ein wesentliches Ertragspotenzial steckt z. B. im Finanzierungskostenvorteil durch den Spread (sog. „Greenium“) in Abhängigkeit von der entsprechenden Anlageklasse. Gemäß aktuellen externen Untersuchungen beträgt dieser 1 bis 10 bps (siehe Exkurs). Sollte die Nachfrage nach Green-Bond-Anlagen stärker wachsen als das Angebot, ist ein weiterer Anstieg des Greeniums möglich. Die zusätzlichen Kosten gegenüber einer Standardanleihe werden vor allem durch interne Prozess- und Systemanpassungen, die Kosten für die Second Party Opinion (SPO) sowie das interne oder externe Impactreporting getrieben. Schließlich ist es zentral, für die wesentlichen Annahmen, die den größten Unsicherheiten unterworfen sind, eine realistische Bandbreite vorzugeben und verschiedene Szenarien im Business-Case zu berechnen.

Exkurs Spreadvorteil:

In einer Studie haben Dorfleitner et al. (2021)[3] einen Spreadvorteil für grüne Anleihen in der Schwankungsbreite von 1 bis 5 bps festgestellt, welcher insbesondere von der Bewertung (z. B. der Kategorisierung „dark/medium green“) der Transaktion durch die SPO abhängt. Eine andere Studie von Huynh et al. (2022)[4] ermittelte ein Greenium von 3 bps auf Basis eines Matchingverfahrens mit 161 Green Bonds im Zeitraum von Januar 2016 bis März 2021.

Zudem emittiert die Bundesrepublik Zwillingswertpapiere: ein grünes und ein konventionelles Wertpapier mit den sonst gleichen Eigenschaften bspw. bezüglich Laufzeit.[5] Daraus kann in der Zeitspanne von August 2022 bis Juli 2023 ein Greenium von 2 bis 10 bps beobachtet werden.

Es gibt jedoch auch Studien wie Zimmermann/Rohner (2021)[6], die auf Basis eines Matchingverfahrens für 57 Anleihen ein deutlich höheres Greenium von 30 bps ermittelt haben.

Modul 2 – Definition des Green-Bond-Frameworks

Bei der Auswahl geeigneter grüner Sicherheiten muss sich die Bank entscheiden, nach welchem Regelwerk sie einen entsprechenden Green Bond herausgeben möchte. Dabei gelten die Green-Bond-Prinzipien (GBP)[7] der ICMA[8], die bei der Definition eines institutseigenen Green-Bond-Frameworks einzuhalten sind, als Mindeststandards. Zusätzlich sollte sich die Bank überlegen, ob der Bond beispielsweise auch dem (zukünftigen) EU-Green-Bond-Standard (EU-GBS)[9] entsprechen soll oder, wenn er als Pfandbrief emittiert werden soll, zusätzlich die Mindeststandards des Verbands deutscher Pfandbriefbanken (vdp) erfüllen soll.

Exkurs Green Bond Principles (GBP) der ICMA[10]:

- Principle 1: Die Verwendung der Emissionserlöse muss innerhalb einer oder mehrerer der neun vordefinierten Kategorien für grüne Assets erfolgen.

- Principle 2: Der Prozess der Projektauswahl und ESG-Bewertung muss vollständig offengelegt werden.

- Principle 3: Die gesonderte Verwaltung der Erlöse und damit einhergehend interne Prozesse zum Schutz von Principle 1 sind zu gewährleisten.

- Principle 4: Eine mindestens jährliche Berichterstattung hat bis zur vollständigen Verwendung der Mittel zu erfolgen.

Modul 3 – Anpassung des Kreditprozesses

Auf Basis des definierten Frameworks und der gewählten Produkte/Märkte ist der Kreditprozess in der Regel anzupassen. In diesem Zusammenhang sind Änderungen an den einzuholenden Dokumenten über organisatorische Anpassungen sowie die Ausbildung der Vertriebsmitarbeitenden zu nennen.

Besonderes Augenmerk vieler Banken gilt dabei der glaubwürdigen Zertifizierung der Nachhaltigkeitsanforderungen an neue Kredite, verortet sich in diesem Geschäft doch das größte Potenzial für die Finanzierung grüner Sicherheiten. Zweckdienlich sind zum Beispiel externe Klassifizierungen, wie der nach deutschem Gebäudeenergiegesetz (GEG) verpflichtende Energieausweis im Falle von Hypothekenfinanzierungen, oder bei hoher Komplexität sogar ausgefeilte ESG-Scores.

Unsere ESG-Studie für Sie zum Download in unserem Serviceportal

ESG-Umsetzungsstudie – 2024

Europas Banken auf dem Prüfstand: Zwischen ökologischem Aufbruch und betriebswirtschaftlicher RealitätModul 4 – Aufsatz des Emissionsprozesses

Im Hinblick auf den Emissionsprozess selbst sind operative Fragen bzgl. der Sicherstellung der Nachvollziehbarkeit und der Mittelverwendung, der Auswahl einer SPO oder, falls notwendig, eines zusätzlichen Green-Bond-Emissionsratings zu beantworten.

Modul 5 – das Reporting

Für die Reporting- und Monitoringanforderungen sind die entsprechenden Inhalte zu sammeln und aufzubereiten. Dabei empfiehlt zeb, bereits frühzeitig im Projekt die Konzeption des Impactreportings zu erstellen, um die daraus entstehenden Datenanforderungen im Kreditprozess zu identifizieren und sicherzustellen, damit der zu erhebende Impact auch nachgewiesen werden kann. Zudem drängt sich die Frage bzgl. „Make or Buy“ des Reportings – und insbesondere des Impactreportings – auf, da es verschiedene Provider am Markt gibt, an die man diese Tätigkeit auslagern kann. Die Entscheidung hängt stark vom intern vorhandenen Know-how im Umgang mit ESG-Daten ab.

Für die Emission anderer Use-of-Proceeds-Bonds wie Social Bonds oder Sustainable Bonds ist das Vorgehen analog aufzusetzen. Bei der Emission von Performance-Linked Bonds fallen trotz diverser Überschneidungen naturgemäß einige Prüfpunkte wie die Nachvollziehbarkeit der Geldflüsse weg.

Zusammenfassung

- Green-Bond-Emissionen betreffen wegen der Assets sowie der Anleihevereinbarungen die gesamte Wertschöpfungskette und bedürfen deshalb einer strategischen Grundsatzentscheidung in der Bank.

- Genau abgewogen werden müssen die Ertrags- und Kostendimensionen einer Green-Bond-Emission, da z. B. das Ausmaß eines potenziellen Greeniums stark von der jeweiligen Marktsituation abhängt und für die darauf aufbauende Wirtschaftlichkeitsrechnung entscheidend ist.

- Während die Green-Bond-Prinzipien der ICMA de facto verbindlich sind, muss eine Bank entscheiden, ob darüber hinaus die Einhaltung weitergehender Standards zusätzliche Vorteile birgt.

- Die Emission von grünen Anleihen erfordert verschiedene Anpassungen an ordentlichen Prozessen, weshalb für einige Emittenten eine Auslagerung spezifischer Prozessschritte an Drittparteien vorteilhaft sein könnte.

- Aufgrund der derzeitigen Marktentwicklung ist es aus unserer Sicht unausweichlich, sich mit der Möglichkeit der eigenen Green-Bond-Emissionsfähigkeit zumindest auseinanderzusetzen.