Wie verändert ISO 20022 den Austausch von Finanzinformationen?

ISO 20022 ist eine internationale Norm für Nachrichten im Finanzwesen, die von der Internationalen Organisation für Normung (ISO) entwickelt wurde. Sie bietet einen einheitlichen Rahmen für den Austausch von Finanzinformationen zwischen Instituten und ermöglicht die Bereitstellung konsistenter, strukturierter Daten für Zahlungen, Wertpapiergeschäfte und andere Finanztransaktionen.

Über Jahrzehnte stützten sich Banken und Finanzinstitute auf das SWIFT-MT-Format – einen starren, textbasierten Nachrichtenstandard, der seinen Zweck erfüllte, aber zunehmend in die Jahre gekommen ist. ISO 20022 entstand als direkte Antwort auf die wachsende Komplexität sowie die Einschränkungen früherer Nachrichtenstandards und ersetzt das SWIFT-MT-Format[1] durch das MX-Format[2], welches auf XML[3] basiert.

ISO 20022 ist mehr als nur ein neues Nachrichtenformat – der neue Standard stellt einen Quantensprung in der Kommunikation von Finanzinstituten dar. Die MX-Nachrichten sind stark strukturiert und ermöglichen die Übermittlung deutlich reicherer sowie detaillierterer Daten bei jeder Transaktion. So kann eine XML-Nachricht detaillierte Informationen wie Legal Entity Identifiers (LEI), strukturierte Postadressen, strukturierte Überweisungsangaben wie Rechnungsverweise oder spezifische Rollen zur Identifizierung der an einer Transaktion Beteiligten, z. B. Auftraggeber:in (Ultimate Debtor) und Zahlungsempfänger:in (Ultimate Creditor), enthalten.

Kurzfristig führen diese Verbesserungen zur schnelleren und korrekteren Verarbeitung von Transaktionen und zur leichteren Einhaltung der Vorschriften durch erhöhte Datentransparenz. Mit Blick auf die Zukunft unterstützen sie die strategische Vision eines einheitlichen, effizienten und innovativen globalen Ökosystems für den Zahlungsverkehr.

ISO 20022 ist auf gutem Wege, aber noch nicht komplett umgesetzt

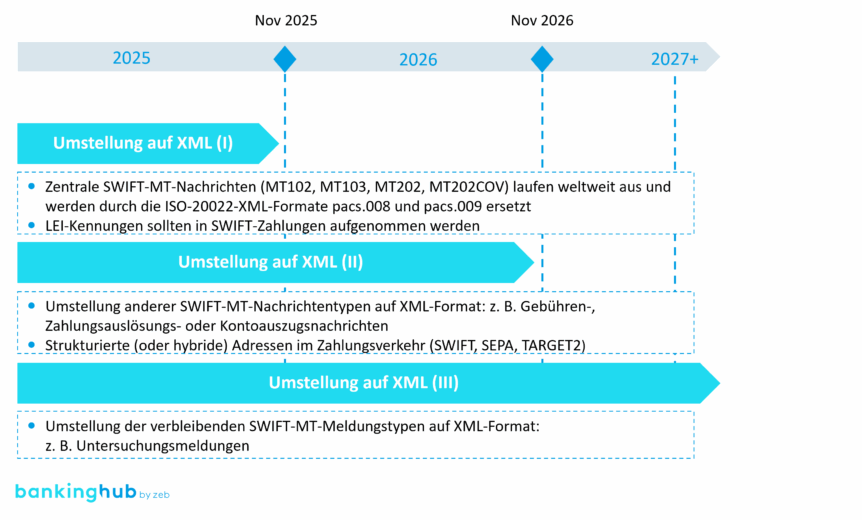

Die Umstellung auf ISO 20022 ist schon weit fortgeschritten. SEPA und TARGET haben den Standard bereits übernommen; im November 2025 wird jedoch mit der Umstellung von SWIFT-MT-Nachrichten auf XML ein wichtiger Meilenstein erreicht. Wesentliche Zahlungsnachrichten wie MT103 und MT202 werden durch datenreichere ISO-20022-Äquivalente wie pacs.008 und pacs.009 ersetzt.

Dieser Meilenstein stellt jedoch nicht den Abschluss der Umsetzung dar. Um die Vorteile von ISO 20022 voll ausschöpfen zu können, wurden weitere Änderungen angestoßen: Die nächste Welle kommt 2026, wenn beispielsweise strukturierte (oder hybride) Adressformate im Zahlungsverkehr verpflichtend werden. Diese unterstützen eine effizientere Zahlungsabwicklung und erhöhen die Klarheit und Konsistenz der Transaktionsdaten.

Die nächsten Umsetzungsstufen rücken rasch näher:

Zahlungen und mehr

Obwohl der ISO-20022-Standard in erster Linie zahlungsbezogene Prozesse betrifft, geht sein Einfluss weit über die Kernsysteme des Zahlungsverkehrs hinaus: Er wirkt sich auf eine Vielzahl interner Bankfunktionen aus, die auf Zahlungsdaten beruhen. Vom Liquiditätsmanagement und der Nostro-Abstimmung bis hin zu Handelsfinanzierung, Treasury und KYC/AML können viele Bereiche betroffen sein – oft auf eine Art und Weise, die nicht sofort sichtbar ist. Auch nachgelagerte Systeme, die auf extrahierte Zahlungsdaten angewiesen sind – für Berichte, Analysen, Risikomanagement oder Kundeninformationen – können indirekt beeinflusst werden. Um das volle Ausmaß dieser Auswirkungen zu bewerten, sind sorgfältige Analysen und ein erheblicher Aufwand seitens der Banken erforderlich.

Angleichung der Systeme

Gleichzeitig erfolgt die Anpassung der Systeme auf unterschiedliche Art und Weise. ISO 20022 liefert zwar eine einheitliche Norm, aber die verschiedenen Zahlungssysteme werden nicht immer auf die gleiche Weise darauf eingestellt. So hat SWIFT beispielsweise strukturierte Felder für Überweisungsdaten eingeführt, die die Erfassung detaillierter Zahlungsangaben in separaten Feldern ermöglichen. SEPA hingegen nutzt ein begrenztes Format und fasst oftmals mehrere Informationen in einem Feld zusammen. In der Praxis bedeutet dies, dass es sich bei ISO 20022 nicht um eine einmalige Umstellung handelt, sondern um kontinuierliche Anstrengungen unter den verschiedenen Systemen, um den Zahlungsverkehr weltweit zu harmonisieren und grenzüberschreitende Transaktionen einheitlicher und effizienter zu gestalten.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Warum reicht es nicht, nur das Nötigste zu tun?

Im Zuge der fortschreitenden Einführung von ISO 20022 haben sich viele Banken für einen „minimalistischen“ Implementierungsansatz entschieden. In der Praxis bedeutet dies, dass man auf die Konvertierung von Nachrichten zurückgreift, anstatt den Datenfluss im Zahlungsverkehr durchgehend neu zu gestalten. Im Wesentlichen kommen zwei Arten von Konvertierungen zum Einsatz: Konvertierung von MX in MT zu Beginn der Verarbeitung eingehender Zahlungen sowie Konvertierung von MT in MX in der Endphase der Verarbeitung ausgehender Zahlungen.

Diese Strategie ermöglicht es den Instituten, die gesetzlichen Fristen einzuhalten und gleichzeitig disruptive Systemumstellungen zu vermeiden, die bei Altsystemen oft nicht durchführbar sind. Allerdings entsteht dadurch auch zusätzliche Komplexität. Die Beibehaltung von zwei Formaten während des gesamten Lebenszyklus von Zahlungen kann zu Datenverlusten bei der Konvertierung, inkonsistenten Kundenberichten und erhöhter operativer Komplexität führen.

Aus dieser Perspektive heraus lassen sich die Hauptproblemstellungen in zwei Bereiche unterteilen:

1) Kundenerlebnis

Minimalistische Implementierungen können das Kundenerlebnis an beiden Enden des Zahlungsprozesses beeinträchtigen. Auf der Initiierungsseite müssen Kunden möglicherweise weiterhin die alten MT-Formate verwenden, wenn sie Transaktionen anstoßen (wobei die Bank diese zu einem späteren Zeitpunkt intern in MX konvertiert). Dadurch können sie nicht von den detaillierteren Datenelementen profitieren, die ISO 20022 ermöglicht, wie z. B. strukturierte Überweisungsangaben oder erweiterte Informationen zu den beteiligten Parteien. Auf der Berichtsseite könnten viele der zusätzlichen Informationen, die in ISO-20022-Nachrichten enthalten sind, bei der Konvertierung in das MT-Format abgeschnitten werden, wodurch sie in Kontoauszügen und Berichtstools nicht auftauchen. Um diese Lücken zu schließen, sind umfangreiche IT-Updates, verbesserte Workflows und eine sorgfältige Feldzuordnung erforderlich, damit auf Kundenseite sämtliche Vorteile von ISO 20022 zum Tragen kommen.

2) Datenqualität

Aus operativer Sicht wird es zunehmend schwieriger, die Korrektheit und Vollständigkeit der Daten zu gewährleisten, wenn im Verlauf einer Zahlung mehrere Konvertierungen stattfinden. Werden eingehende MX-Nachrichten zu früh in MT umgewandelt, besteht die Gefahr, dass wichtige Details verloren gehen, bevor sie die internen Systeme erreichen, während die Konvertierung ausgehender MT-Nachrichten zurück in MX die Reporting-, Abstimmungs- und Compliance-Prozesse zusätzlich erschweren kann. Jede Konvertierung birgt das Risiko eines Informationsverlusts oder einer Fehlzuweisung, sodass die Banken gezwungen sind, zusätzliche Zuordnungs-, Validierungs- und Überwachungsverfahren einzuführen, um die Datenintegrität zu gewährleisten – ein Aufwand, der die internen Abläufe erheblich verkomplizieren kann.

Zusammengenommen zeigen diese Probleme, dass eine minimalistische Implementierung zwar für kurzfristige Compliance ausreicht, aber nicht das volle Potenzial von ISO 20022 ausschöpft. Um sicherzustellen, dass sowohl aus Kundensicht als auch für die internen Prozesse keine Zahlungsdaten verloren gehen, müssen die Banken eine reine Konvertierungstaktik hinter sich lassen und stärker integrierte, langfristige Lösungen anstreben.

Kennen Sie schon den zeb.RegulatoryHub ?

Das Compliance-Management-Tool unterstützt Sie dabei, die für Sie relevanten Regularien in der Finanzbranche zu erkennen und zu erfüllen.

Dabei sind die Informationen für unterschiedliche Entscheiderebenen aufbereitet – sei es für das obere Management oder ausgewiesene Spezialist:innen.

Inwiefern ist ISO 20022 ein Katalysator für die Transformation?

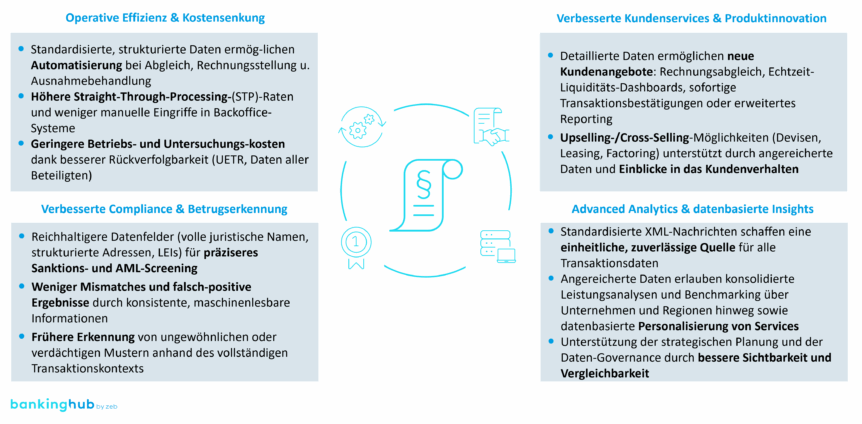

Obwohl sich die Finanzinstitute derzeit eher auf die Erfüllung der regulatorischen Anforderungen konzentrieren, bietet ISO 20022 eine ganze Reihe von Vorteilen bei der Verarbeitung und Verwaltung von Nachrichten. Durch die Einführung datenreicher, strukturierter und standardisierter Nachrichtenformate können Finanzinstitute ein ganz neues Level an Automatisierung, Exaktheit und Transparenz erreichen.

Der potenzielle Nutzen erweiterter Daten lässt sich grob in vier Hauptbereiche einteilen:

Exkurs: Welche Rolle spielt KI bei der Erschließung des vollen Potenzials von ISO 20022?

Wenn Banken bei der Implementierung des neuen ISO-20022-Datenstandards eine zusätzliche Schicht künstlicher Intelligenz auf den strukturierten Nachrichtenaustausch anwenden, können sie eine neue Erkenntnisstufe erschließen. Dabei können standardisierte Informationen in echte Einblicke umgewandelt werden, um Trends vorherzusagen, Anomalien zu erkennen und Zahlungsströme durchgängig zu optimieren.

Beispielsweise kann KI, die anhand strukturierter Daten trainiert wurde, automatisch Unstimmigkeiten in Überweisungsinformationen erkennen, bevor Zahlungen verarbeitet werden, und so kostspielige Verzögerungen verhindern. Im Compliance- und Risikomanagement können Machine-Learning-Algorithmen, die Nachrichtenfelder analysieren, subtile Betrugsmuster erkennen, die von herkömmlichen regelbasierten Systemen möglicherweise übersehen werden. Darüber hinaus kann die KI das Zahlungsrouting in Echtzeit optimieren und auf Basis der Transaktionsmerkmale die schnellsten und kosteneffizientesten Pfade auswählen.

Diese Beispiele veranschaulichen nur einen Bruchteil des Potenzials von KI. Insgesamt jedoch verwandelt die Synergie zwischen den strukturierten Daten von ISO 20022 und der analytischen Leistung von KI Compliance in Strategie. Sobald ISO 20022 vollständig integriert ist, verfügen die Banken über „datenreiche“ Ökosysteme im Zahlungsverkehr, aus denen die KI kontinuierlich lernen kann – indem sie analysiert, welche Korridore hohe Kosten verursachen, wo STP-Fehler auftreten oder wo neue Produkte und Schienen eingeführt werden könnten.

Letztlich sind ISO 20022 und KI komplementäre Kräfte: die eine sorgt für Klarheit und Struktur, die andere für Einblicke und Geschwindigkeit. Gemeinsam verwandeln sie das regulatorische Upgrade des Zahlungsverkehrs in einen Katalysator für Innovation und Wachstum.

Unser zeb Maturity Check – ein ganzheitlicher Ansatz zur ISO-20022-Readiness

Mit fundierten Branchenkenntnissen und praktischer Erfahrung bei der ISO-20022-Implementierung hilft zeb den Finanzinstituten bei der Bewältigung dieser komplexen Umstellung. Unser ISO 20022 Maturity Check ist dafür konzipiert, die Bereitschaft und das Potenzial einer Bank über mehrere Dimensionen hinweg zu bewerten, einschließlich Zahlungsverarbeitung, Datennutzung und Prozessoptimierung. Er zeigt Möglichkeiten auf, wie strukturierte und angereicherte Zahlungsdaten einen greifbaren Mehrwert schaffen können, und hilft den Instituten, ihre ISO-20022-Einführung mit ihren übergeordneten Geschäftszielen in Einklang zu bringen.

ISO 20022 Maturity Check – Schwerpunktbereiche

- Bewertung der Umsetzung und Nutzung: Analyse, wie das ISO-20022-Format in den Geschäftsprozessen der Bank angewandt wird, und Ermittlung von Bereichen, in denen die Nutzung verbessert werden kann, um das volle Potenzial auszuschöpfen

- Readiness vs. geplanter Ansatz: Untersuchung der Bereitschaft der betroffenen Bereiche im Verhältnis zur geplanten Umsetzungsstrategie der Bank und Aufzeigen von Lücken und Möglichkeiten zum Nachbessern

- Wertschöpfungspotenzial: Identifikation von Geschäftsprozessen, die von strukturierten und angereicherten Zahlungsdaten profitieren können, um operative Optimierungen und strategische Vorteile zu erzielen

Indem sie sich auf ihren Reifegrad und nicht nur auf die Compliance konzentrieren, können Banken dafür sorgen, dass die Einführung von ISO 20022 zu operativer Effizienz, besseren Entscheidungen und langfristigen strategischen Vorteilen in einem zunehmend datenbasierten Finanzsystem führt.

Unser Maturity Check bietet Ihnen die nötigen Einblicke und Hinweise, um die Umstellung mit Zuversicht zu bewältigen und sicherzugehen, dass Ihr Institut das volle Potenzial von ISO 20022 ausschöpfen und die strategischen Chancen der Zukunft optimal nutzen kann.