Was bedeutet Request-to-Pay?

Request-to-Pay ist eine SEPA-Funktionalität, die vom European Payments Council definiert wurde und im Juni 2021 in Kraft getreten ist. Sie ermöglicht es, Nachrichten im XML-Format zwischen zwei Parteien auszutauschen.

Das Besondere dabei: Die Nachrichten können nach erfolgreicher Authentifizierung und Bestätigung des Payers eine Zahlung auslösen.

Wie funktioniert Request-to-Pay?

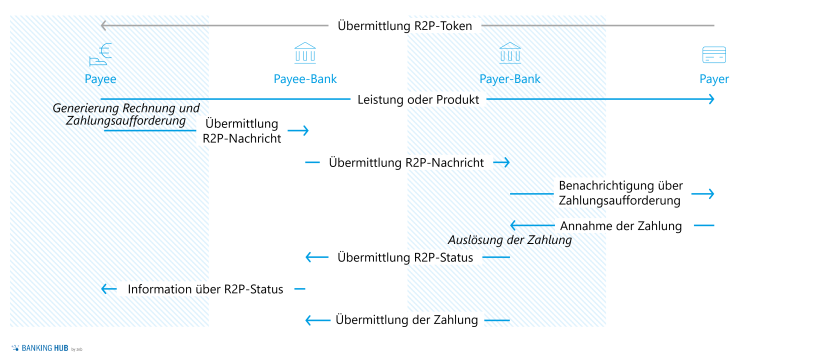

Um eine Zahlung per R2P auszulösen muss der Payer (Zahler) dem Payee (Zahlungsempfänger) zunächst einen R2P-Identifizierungstoken übermitteln. Zahlungen werden anschließend über die jeweiligen Banken bzw. das EBA R2P Clearing abgewickelt.

Wenn der Payee also ein Produkt übergibt oder eine Leistung erbringt, kann dieser z. B. innerhalb seines ERP-Systems automatisch eine Rechnung sowie eine R2P-Nachricht generieren. Während die Rechnung direkt an den Payer (Leistungsempfänger) geht, wird die R2P-Nachricht an die Bank des Payees übermittelt. Diese R2P-Nachricht enthält neben dem R2P-Token des Payers den Betrag der angefragten Zahlung in Euro, eine Nachricht, ein Ablaufdatum und eine Rechnungsnummer. Bei Bedarf können weitere Metainformationen übertragen werden.

Die Bank ermittelt mithilfe des R2P-Tokens die Payer-Bank und leitet die R2P-Nachricht an diese weiter. Die Payer-Bank wiederum ermittelt den Payer anhand des R2P-Tokens und informiert diesen, dass eine Zahlung angefragt wurde. Der Payer kann die Zahlung annehmen, ablehnen oder auf später verschieben.

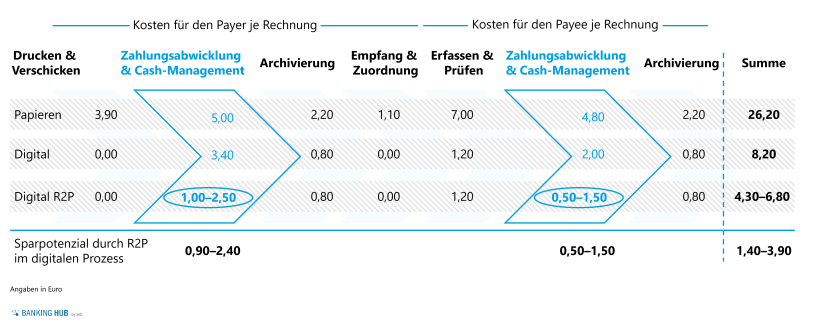

Die Payer-Bank übermittelt den jeweiligen Status der Zahlung an die Payee-Bank und löst im Fall der Zahlungsannahme die Zahlung aus (z. B. als Instant Payment). Die Payee-Bank gibt den Status an den Payee weiter, und dieser kann in seinem System die Zahlung automatisiert zuweisen und als bezahlt markieren – ohne manuelle Aufwände. So können Unternehmen je abgewickelter Rechnung bis zu 3,90 EUR sparen. Arbeiten diese bisher noch mit papiernen Rechnungen, ist die Ersparnis sogar noch größer.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Sparpotenziale durch End-to-End-Automatisierung mit R2P

Unter der Annahme, dass „Zahlungsabwicklung & Cash-Management“ mithilfe von R2P an Banken ausgelagert werden, können Banken einen entsprechenden Service mit 1,50 EUR bis 4,00 EUR je abgewickelter Rechnung bepreisen und somit erhebliche Ertragspotenziale realisieren.

Abbildung 2: Schematische Kostenaufstellung bei Payer und Payee sowie Ableitung Sparpotenziale je Rechnung

Abbildung 2: Schematische Kostenaufstellung bei Payer und Payee sowie Ableitung Sparpotenziale je RechnungUm diese Prozesse durchgehend zu automatisieren, ist eine Integration der Bank in die Supply Chain der Unternehmen notwendig. So könnten Banken, wie bereits oben kurz erläutert, mittels Schnittstellen auf die ERP-Systeme der Unternehmen zugreifen und die Zahlungsabwicklung über R2P übernehmen.

Wird bei einem Unternehmen eine Bestellung aufgegeben, so werden automatisch der für diesen Besteller hinterlegte R2P-Token, der Rechnungsbetrag und weitere Metainformationen wie z. B. die Rechnungsnummer oder das Fälligkeitsdatum an die Bank übermittelt. Die Bank wickelt die Zahlung gemäß dem oben erläuterten Vorgehen ab, und das Unternehmen übernimmt den jeweils aktuellen Status der Zahlung in das ERP-System.

Kombination R2P mit ergänzenden Services

Neben der bloßen Zahlungsabwicklung besteht für Banken zusätzlich die Möglichkeit, sich über das Angebot von Mahnwesen-, Factoring- oder anderen rechnungsbezogenen Leistungen eng mit der Supply Chain der Kunden zu verweben und durch Umsätze kontinuierliche und niederschwellige Services zu generieren.

Banken können ihren Kunden als digitaler Partner außerdem „value-added“-Services außerhalb des reinen Bankings anbieten und haben so die Chance, ihr Wachstum auf neue und breitere Füße zu stellen. Dabei sind Angebote wie Finanzierungen oder Ratenkäufe („Buy Now Pay Later“) bei Privat- und Geschäftskunden gleichermaßen möglich.

Auf diese Weise ist R2P durch End-to-End-Automatisierung nicht nur der Schlüssel zu entscheidenden Kostenvorteilen. Es wird sich in der Kombination mit „value-added“-Services zu einem wichtigen Bestandteil im Produktportfolio von Banken und Payment-Service-Providern entwickeln und zum Standard für viele Händler werden.