Payment-Markt Deutschland: Konsolidierungstendenzen

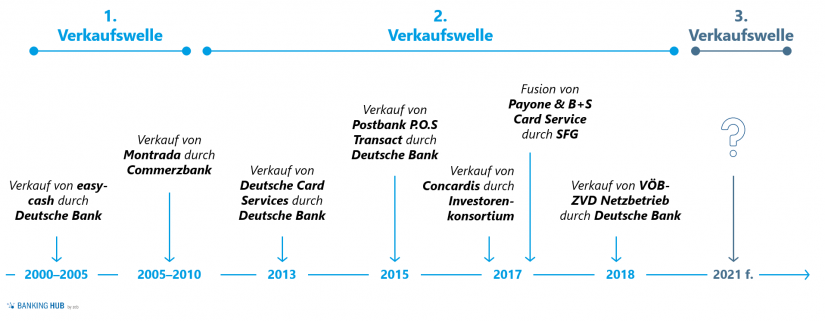

Lange Zeit waren in Deutschland nur noch die Genossenschaftliche FinanzGruppe und die Sparkassen-Finanzgruppe im Besitz von wesentlichen eigenen Payment-Dienstleistern.[1] Dennoch zeigten sich auch hier Konsolidierungstendenzen[2]: Im Beispiel von Payone ist der Deutsche Sparkassenverlag im Juli 2018 ein Joint Venture mit dem französischen Zahlungsdienstleister Ingenico eingegangen. Nach dem Rückzug aus der händlerseitigen Zahlungsabwicklung hat die Deutsche Bank entgegen dem Trend kürzlich angekündigt, wieder Bezahllösungen für Händler anzubieten, und sogar eine mögliche Übernahme in Betracht gezogen.

Banken bieten in Bezug auf Zahlungsverkehr vor allem die Bereitstellung der Kontoinfrastruktur, den Vertrieb von Debit- und Kreditkarten, die Abwicklung des beleghaften Zahlungsverkehrs sowie das teure Bargeldhandling an.[3] Mit der Einführung von Instant Payments beginnen viele deutsche Banken (u. a. Deutsche Bank, Commerzbank, HypoVereinsbank, Sparkassen und viele Volksbanken/Raiffeisenbanken) seit 2018 zusätzliches Ertragspotenzial bepreister Echtzeitüberweisungen zu erschließen.

Die andauernde COVID-19-Pandemie hat das Bezahlverhalten zumindest von Privatpersonen stark verändert. Die Menschen kaufen mehr online von zu Hause aus ein, was digitale Bezahlverfahren wie PayPal weiter stärkt. Außerdem wird bei Einkäufen in den Geschäften vor Ort vermehrt kontaktlos bzw. mobil bezahlt, um das Ansteckungsrisiko zu vermindern. Während Bargeldversorgung und physische PoS-Transaktionen weniger wichtig werden, erhält die Nutzung digital abgewickelter Zahlungen durch COVID-19 einen deutlichen Schub. Dies erfordert den Ausbau entsprechender Angebote und Infrastruktur.

Für Mobile Payment und kontaktloses Bezahlen werden von Banken zumeist Fremdlösungen eingebunden. Dabei machen Apple Pay und Google Pay der Girocard der deutschen Kreditwirtschaft Konkurrenz. Dort können auch digitale bzw. virtuelle Kreditkarten von Payment-Dienstleistern wie PayPal eingebunden werden. Volksbanken und Raiffeisenbanken haben Apple Pay als letzte große deutsche Bankengruppe im April 2020 eingeführt.

Banken bzw. ihre Kunden im Geschäfts- und Privatkundenbereich sind auf externe Zahlungsverkehrsdienstleister wie VISA, Mastercard, Ingenico, Concardis, PayPal und andere angewiesen. In diesem Artikel soll betrachtet werden, wie sich die bestehenden Machtverhältnisse verschoben haben und welche strategischen Optionen für Banken bestehen.

Erstarken der Payment-Anbieter

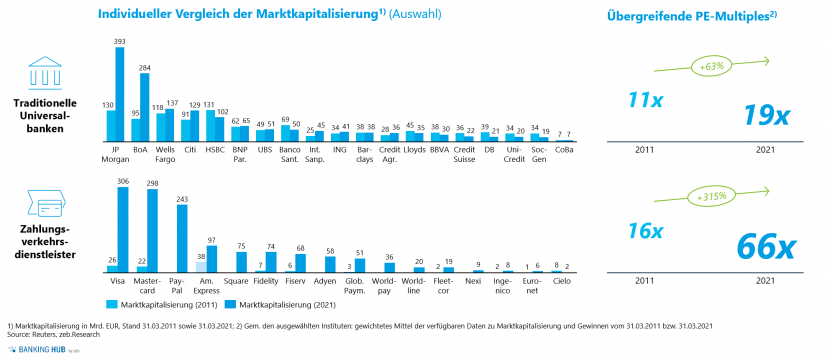

Aufgrund des starken Wachstums der letzten Jahre (in Bezug auf die Bewertung am Markt) spielen internationale Zahlungsdienstleister mittlerweile zunehmend in einer Liga mit traditionellen Großbanken. So konnte beispielsweise der schwedische Zahlungsanbieter Klarna seine Bewertung kürzlich auf 31 Mrd. USD (rund 26,2 Mrd. EUR) verdreifachen und gilt nun als das wertvollste private Start-up Europas. Mit Ausnahme der US-Banken konnten die meisten Banken ihre Marktkapitalisierung in den letzten zehn Jahren – wenn überhaupt – nur konstant halten. Auch gemessen an den reinen Preis-Ertrags-Multiplikatoren lässt sich ablesen, dass Investoren dem zukünftigen Ausbau von Erträgen im Zahlungsverkehr von FinTechs deutlich mehr zutrauen als Banken.

So sind mit Blick auf die Marktkapitalisierung VISA, Mastercard und PayPal mindestens auf Augenhöhe mit den größten amerikanischen Banken und damit am Markt deutlich besser bewertet als alle europäischen Kreditinstitute. Beispielsweise weist PayPal zum 01.03.2021 ein Price-Earnings-Multiple von 68,6 auf, wohingegen das Price-Earnings-Multiple der ING als prominenter europäischer Bank mit hoher Digitalaffinität lediglich bei 16,4 liegt. Darüber hinaus hat PayPal in Deutschland nach eigenen Angaben aktuell knapp 30 Mio. Nutzerinnen und Nutzer[4] – und damit mehr Kunden als die Deutsche Bank. Entgegen der durch hohe Medienpräsenz zu erwartenden Marktstellung liegt der Anteil von PayPal am europäischen Zahlungsverkehr unter 1 % – entsprechendes Wachstumspotenzial ist somit klar gegeben.

Gleichzeitig sinkt die Abhängigkeit der Payment-Dienstleister von Banken. Die technologische und regulatorische (z. B. e-Money) Entwicklung ermöglicht zunehmend Zahlungen ohne Einbindung klassischer Bankkonten und physisch ausgegebener Bezahlkarten. Einige große Payment-Dienstleister wie PayPal und Klarna verfügen selbst über EU-weit gültige Banklizenzen und haben somit die Möglichkeit, neben Payment auch weitere Bankdienstleistungen anzubieten. Dies ist bei PayPal in den USA durch Kooperationen mit im Hintergrund bleibenden Banken bereits der Fall.[5] Auch Klarna bietet Onlinehändlern inzwischen Kredite an.[6] Die Zahlungsverkehrsdienstleister nutzen dabei konsequent die Möglichkeit, entlang ihres Zahlungsverkehrsprozesses im klassisch eher margenstarken Geschäft der Konsumfinanzierung von Banken zu wachsen.

Die Innovationsfähigkeit von Banken bleibt beim Thema Payment in der Regel hinter großen Internet- und Tech-Konzernen zurück. Zu großen Teilen beschränkt man sich auf die Bereitstellung der technischen Infrastruktur. Außerdem ergeben sich durch Trendthemen wie Blockchain und Kryptowährungen weitere Verschiebungen. Für Zahlungen ist hierbei nicht unbedingt die Infrastruktur von Banken erforderlich. Bei diesen Themen positionieren sich neben FinTechs auch Internetriesen wie Facebook. Beispielsweise untermauert PayPal mit der kürzlich erfolgten Übernahme des israelischen Krypto-Verwalters Curv seine Ambitionen im Bereich Kryptowährungen und kauft sich dadurch die Expertise für die sichere Verwahrung digitaler Vermögenswerte ein.[7]

Wachsende und an Bedeutung gewinnende Payment-Dienstleister sowie die erstarkende Konkurrenz außerhalb der Finanzdienstleistungsbranche machen eine strategische Positionierung von Banken zum Thema Payment somit zwingend erforderlich.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Einwertung der beobachteten Marktbewegungen

Auslagerungen der technischen Infrastruktur sind ein üblicher und zu befürwortender Industrialisierungsschritt, um Effizienzvorteile durch Skaleneffekte zu heben und dadurch günstigen Zahlungsverkehr zu ermöglichen. Die Konsolidierung von Dienstleistern unterstützt die Effizienzsteigerung und ist daher grundsätzlich zu begrüßen.

Auslagerung von Produktfeldern bedeutet für Banken jedoch die Abgabe von Geschäft, da auch Kundendaten weitergegeben werden. Das daraus entstehende Risiko, Kunden auf der Händlerseite zu verlieren, wird von Banken aktuell vernachlässigt. Getrieben vom aktuellen Niedrigzinsumfeld fokussieren sich diese im Regelfall stattdessen auf kurzfristige Kostenvorteile und gefährden damit eine strategische Ertragsquelle.

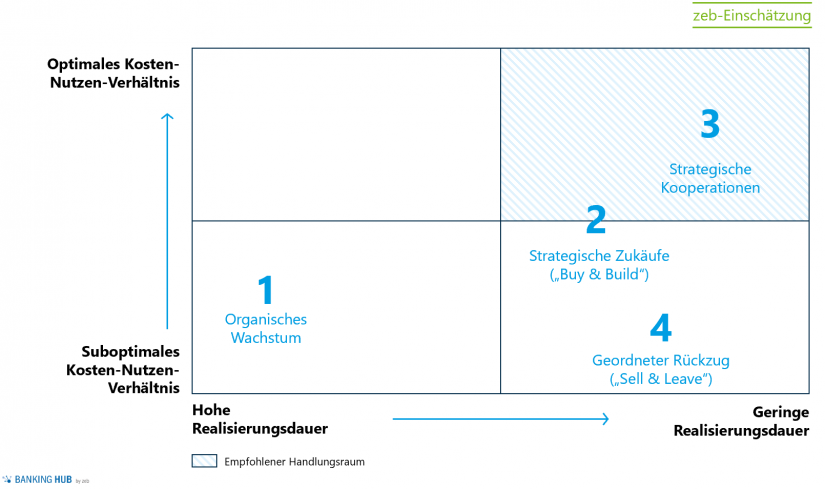

Vier strategische Optionen für Banken

zeb sieht vier strategische Optionen, um auf die Entwicklungen in der Payment-Branche zu reagieren:

1. Organisches Wachstum

Banken können ihr aktuelles Angebot weiterentwickeln und/oder neue Lösungen aus eigener Kraft aufbauen. Dadurch vermeiden sie Abhängigkeiten und behalten die volle Kontrolle über den Kundenzugang. Zugleich lassen sich damit bestehende interne Ressourcen besser auslasten. Allerdings bedeutet organisches Wachstum vergleichsweise lange Entwicklungszeiten und relativ hohe Investitionskosten, die sich nur in Feldern rentieren, in denen die Bank auf eine bestehende Basis aufbauen kann und/oder die echte Chancen mit hohen Wachstumsraten bieten.

Als Beispiel ist hier die DZ Bank zu nennen, die gemäß Presseberichten bis 2023 zusammen mit Fiducia & GAD eine eigene Zahlungsverkehrsplattform für SEPA, Instant Payments und Auslandsüberweisungen aufbauen will.[8]

2. Strategische Zukäufe („Buy and Build“)

Neben dem Inhouse-Aufbau von Leistungen bieten sich strategische Akquisitionen an. Der Kauf eines etablierten Payment-Anbieters ermöglicht die anschließende Integration in verschiedenen Ausbaustufen (Tochtergesellschaft im Konzern bis zur Vollintegration) und die Weiterentwicklung seiner innovativen und bereits erprobten Lösung. So lassen sich komplementäre Technologien und Know-how mittels M&A-Aktivitäten erwerben. Dazu sind jedoch große Investitionen erforderlich, da spezialisierte Payment-Anbieter – wie gezeigt – oftmals hohe Bewertungen aufweisen. Außerdem ist es wichtig, die Innovationsfähigkeit des zugekauften Unternehmens nicht durch Konzernstrukturen einzuschränken.

Einzelne Banken nutzen strategische Zukäufe zum Ausbau ihres Payment-Angebots. Beispielsweise kaufte Banco Santanders brasilianischer Ableger in 2016 für etwa 40 Mio. USD das FinTech-Startup ContaSuper, einen Anbieter für Prepaid-Kreditkarten und digitale Wallets[9], der nun unter dem Namen Superdigital firmiert und aktuell für rund 60 Mio. USD an die spanische Mutter Banco Santander veräußert wurde.

3. Strategische Kooperationen

Durch gezielte strategische Kooperationen mit Spezialanbietern können Banken ihr eigenes Angebot ohne umfassende Anlaufinvestitionen erweitern. White-Labeling-Lösungen von Payment-Dienstleistern ermöglichen die Nutzung von State-of-the-Art-Technologien, Know‑how und Ressourcen. Dadurch lassen sich Win-win-Situationen für beide Partner erzeugen, allerdings nimmt die Abhängigkeit von externen Partnern zu.

Konkrete Beispiele sind u. a. die strategischen Kooperationen der Commerzbank (seit 2018) sowie der UniCredit (seit 2020 für Deutschland und Österreich) mit EquensWorldline. Darüber hinaus hat die Deutsche Bank kürzlich angekündigt, ein Joint Venture mit der Payment-Plattform Fiserv einzugehen. Hinzu kommen Kooperationen mit innovativen Anbietern neuer Bezahlverfahren, z. B. Apple Pay. Diese Kooperationen finden immer häufiger an der für Banken wichtigen Kundenschnittstelle statt.

4. Geordneter Rückzug („Sell and Leave“)

Als weitere Option verbleibt Banken, sich aus dem Zahlungsverkehrsgeschäft weiter zurückzuziehen und den Markt anderen Anbietern zu überlassen. Durch den Verkauf verbliebener Payment-Assets, z. B. im Rahmen eines Carve-out, ließen sich Investitionsmittel sowie Eigenkapital für andere Geschäftsfelder freisetzen. Durch einen solchen Schritt verzichten Banken allerdings auf zukünftige Erträge aus dem Zahlungsverkehrsgeschäft.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Deutschland – 2020 (zeb)

Quantitativ untersuchtes Sample aus zehn traditionellen Privatbanken mit einem Volumen von 308 Milliarden Euro Assets under Management; qualitative Insights aus Gesprächen mit Entscheidungsträger(inne)n im Private Banking; zeb-Endkunden-Interviews und Expertise aus der langjährigen Beratung von zeb.

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.Fazit zur Positionierung der Banken im Payment-Markt

Angesichts der aktuellen Situation im Payment-Markt empfiehlt zeb, die eigenen strategischen Optionen im Zahlungsverkehr gerade bei innovativen Themen wie Instant Payments oder Kryptowährungen deutlich offensiver zu prüfen. Jede Bank sollte zeitnah für sich analysieren, ob und wo Zahlungsverkehr ein strategisches Geschäftsfeld ist und in welchem Umfang sich eigene Lösungen rentieren.[10]

Auf Basis der betrachteten Vor- und Nachteile der jeweiligen Optionen kann aus Sicht von zeb ein geordneter Rückzug der Banken aus dem Payment-Geschäft nur in Ausnahmefällen eine Option sein. In Anbetracht niedriger Zinsen haben Provisionserträge aus dem Zahlungsverkehr eine zu hohe Bedeutung für das Geschäftsmodell von privaten Banken, Sparkassen sowie Volks- und Raiffeisenbanken.

Mit dem historischen Abbau der Assets und Kompetenzen im Zahlungsverkehr gibt es oftmals eine fehlende Ausgangsbasis für eine „Buy-and-Build“-Strategie. Trotz vereinzelter Beispiele sind Akquisitionen relevanter Marktteilnehmer insbesondere durch deutsche Banken – auch vor dem Hintergrund der aktuell hohen Bewertungen und zu zahlenden Prämien – vorab umfassend auf ihren tatsächlichen Mehrwert im Rahmen der Commercial Due Diligence zu prüfen.

Die Möglichkeit zur strategischen Kooperation bietet aktuell besonders gute Chancen, kann allerdings – im Verhältnis zu großen Playern im Payment-Markt – zunehmend bedeuten, dass Banken hier die ungewohnte Rolle eines „Juniorpartners“ einnehmen, der sich an den Payment-Dienstleister anpassen muss. Eine Bank ohne Apple Pay verliert heute faktisch den Zugang zu einer relevanten Kundengruppe. Welcher Zugang ist es morgen? Dies gilt umso mehr, als sich die meisten Veränderungen bisher auf den Händler- und Endkunden-/Retailbereich richten. Bei der Partnerschaft mit Unternehmen in der Zahlungsverkehrsabwicklung via Smart Contracts in Kombination mit Instant Payments oder mit Instant Payments als Bargeldersatz bieten sich reichlich Chancen – gerade zum Erhalt der direkten Kundenbindung. So lassen sich auch in den kommenden Jahren Erträge aus Payment für Banken generieren und zugleich die Kundenschnittstellen besetzen.

Als „partners for change“ unterstützt zeb Finanzdienstleister, Investoren und FinTechs von der Strategiedefinition bis zur Umsetzung. Durch einen ganzheitlichen Beratungsansatz und hohe Marktexpertise steht zeb sowohl bei der Auswahl strategischer Handlungsoptionen als auch bei der erfolgreichen Umsetzung ins tägliche Geschäft partnerschaftlich zur Seite.