Analyse ökonomischer Rahmenbedingungen

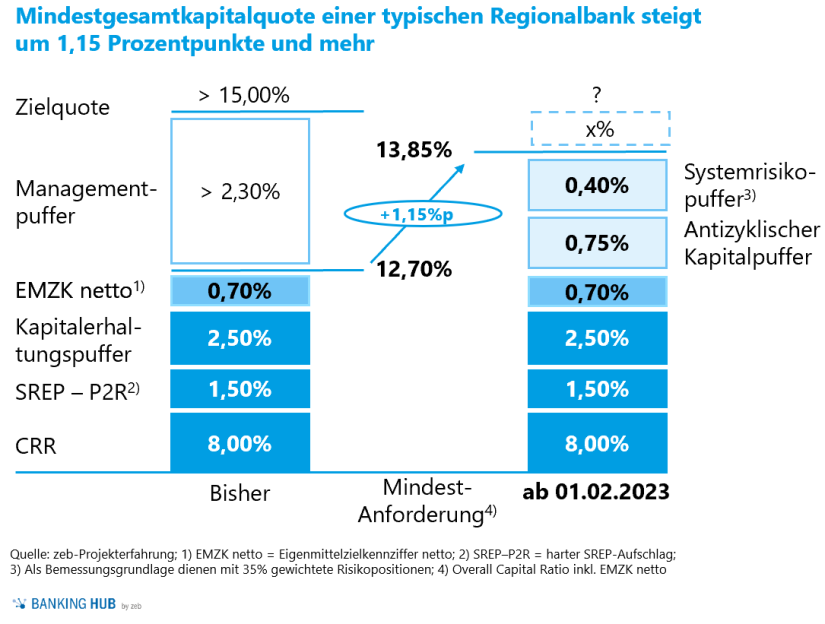

Szenarioanalysen[2] zeigen, dass bei anhaltendem Kreditwachstum und Kostenkonstanz sowie Fortschreibung des niedrigen Zinsniveaus von Mai 2022 die kumulierten Betriebsergebnisse von Sparkassen und Genossenschaftsbanken unter der Annahme einer Fortschreibung der Geschäftsverläufe bis 2023 auf ca. 0,39% der durchschnittlichen Bilanzsumme (DBS) fallen werden. Nachfolgend würden sich die Ergebnisse insbesondere aufgrund des in 2022 gestiegenen Zinsniveaus bis 2026 wieder auf ca. 0,67% der DBS erholen.

Abbildung 1: Ergebnisentwicklung deutscher Regionalbanken bis 2026

Abbildung 1: Ergebnisentwicklung deutscher Regionalbanken bis 2026Die Kehrseite des Wachstumspfads ist jedoch durch einen gleichzeitig deutlichen Rückgang der Kernkapitalquoten von im Durchschnitt über 15% im Jahr 2021 auf 13,4% in 2026 gekennzeichnet.

Erhöhte aufsichtliche Mindestkapitalanforderungen

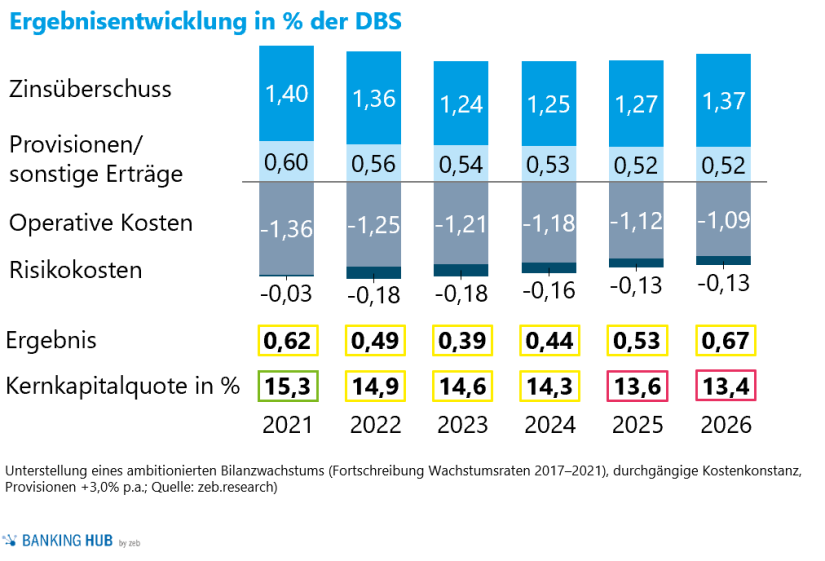

Seit dem 30.03.2022 haben deutsche Institute Gewissheit – die BaFin hebt die Mindestkapitalanforderungen für nationale Banken ab Februar 2023 deutlich an. Sowohl der antizyklische Kapitalpuffer als auch der Kapitalpuffer für systemische Risiken werden erhöht bzw. reaktiviert.

Antizyklischer Kapitalpuffer[3]

Die Mindestkapitalanforderungen an den antizyklischen Kapitalpuffer werden durch die BaFin von 0 % auf 0,75 % mit der Begründung gestiegener, zyklischer Anfälligkeiten im deutschen Finanzsystem in den vergangenen Jahren sowie der Gefahr einer systematischen Risikounterschätzung am Markt – z. B. durch zu niedrige Credit Spreads bei Unternehmensanleihen[4] – erhöht.

Systemischer Risikopuffer[5]

Darüber hinaus aktiviert die BaFin einen Kapitalpuffer für systemische Risiken in Höhe von 2 % auf Risikopositionen, bei denen inländische Grundpfandrechte auf Wohnimmobilien anrechnungs-mindernd berücksichtigt werden. Risiken aus dem andauernden Preisanstieg am Wohnimmobilienmarkt sind aus Sicht der Aufsicht hier ursächlich.

Grundsätzlich wirken beide Maßnahmen auf alle Finanzinstitute. Da der Systemrisikopuffer abhängig vom Anteil der realkreditprivilegierten, wohnwirtschaftlichen Immobilienfinanzierungen des Instituts erhoben wird, sind Institute mit einem hohen Anteil an diesen Wohnimmobilienfinanzierungen besonders betroffen.

Simulationen auf Basis typischer Kreditportfolios von Regionalbanken zeigen einen Anstieg der Mindestkapitalanforderungen um bis zu 1,15 Prozentpunkte (vgl. Abb. 2).

Ohne geeignete Gegenmaßnahmen entstehen massive Kapitalprobleme

Dieser Rückgang der Kapitalquoten bewirkt, dass die durchschnittlichen Kapitalquoten voraussichtlich unter die durch die Aufsicht definierten Mindestanforderungen fallen würden. Nach zeb-Analysen könnten ca. zwei Drittel der Regionalbanken ihr RWA-Wachstum im Kreditgeschäft deshalb nicht dauerhaft fortsetzen.

Um die Kapitalquoten zu stabilisieren bzw. zukünftiges Wachstum sicherstellen zu können, müssen die Institute demzufolge reagieren, indem systematisch Rentabilitätspotenziale realisiert und Spielräume im Rahmen einer RWA-Bewirtschaftung genutzt werden.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Individuelle Simulation der Auswirkungen auf die Mittelfristplanung notwendig

Neben den strukturellen Ertrags- und Kostenmaßnahmen zur Rentabilitätssteigerung spielt zunehmend die Transparenz über die Rentabilität und Bewirtschaftung der gebundenen RWAs eine zentrale Rolle. Dazu sind zunächst die zentralen RWA-Treiber (Geschäftsfelder, Produkte, Kunden etc.) zu identifizieren und die aktuellen Erträge auf die RWAs über verschiedene Ebenen zu messen, um eine geeignete Basis für eine gezielte RWA-Steuerung zu schaffen.

Das RWA-Management unterteilt sich in drei wesentliche Handlungsstränge

1. Ambitionsniveau, Leitplanken und Transparenz beim RWA-Verbrauch

Im ersten Schritt sollte definiert werden, welches Ambitionsniveau bzgl. der individuellen Kapitalquote und ggf. weiterer relevanter Kennzahlen (KPIs) strategisch erreicht werden soll. Als Ausgangspunkt sind zunächst die gebundenen RWAs je Kunde, Produkt und Geschäftsfeld inklusive der erzielten Renditen abzubilden. Auf dieser Basis können wichtige rendite-/risikogewichtete KPIs ermittelt und relative Vorteilhaftigkeiten der Einzelgeschäfte, Produkte und Geschäftsfelder transparent gemacht werden. Abhängig von den Prämissen der Mittelfristplanung können anschließend bestehende Wachstumsplanungen vor dem Hintergrund des RWA-Wachstums und der Limite validiert werden.

2. RWA-Optimierung

Auf Grundlage der bestehenden RWA-Strukturen sollten systematisch Möglichkeiten (basierend auf dem CRR-Regelwerk) zur Reduktion der RWA-Bindung geprüft werden. So können beispielsweise RWA-Einsparungen erreicht werden, indem Wahlrechte zur Privilegierung umfangreicher genutzt, Sicherheiten umfassender angerechnet oder Prozesse zur korrekten Verschlüsselung von Kreditnehmenden optimiert werden.

3. RWA-Steuerung

Die Transparenz über die RWA-Rendite-/Risikopositionen auf den verschiedenen Analyseebenen stellt die zwingende Grundlage dar, um auf Basis eines definierten RWA-Ergebnisanspruchs gezielt Maßnahmen zur Stabilisierung bzw. Stärkung der Kapitalquoten abzuleiten. Hierzu kann z. B. der festgelegte RWA-Ergebnisanspruch in Form einer RWA-orientierten Bepreisung in die Vorkalkulation überführt werden, um auf diese Weise eine RWA-orientierte Preisuntergrenze zu etablieren.

Darüber hinaus lassen sich die RWA-Ertragsanforderungen auch auf die Steuerungsdimensionen Geschäftsbereich und Einzelgeschäfte im Sinne einer integrierten RWA-Steuerung übertragen. Ausgehend von der Allokation der Limite auf Geschäftsfelder bzw. Assetklassen erfolgt im Rahmen der Kapital- und Asset-Allokation eine Definition von Ambitionsniveaus bzw. „Mindestsprunghöhen“ für Assetklassen bzw. Einzelgeschäfte sowie eine Definition des Ergebnisanspruchs an die Ziel-KPIs je Dimension.

Fazit: Aktives Management von Eigenkapital und RWAs notwendig

Die aktuellen ökonomischen Rahmenbedingungen und die verabschiedeten erhöhten Mindestkapitalanforderungen der BaFin führen im Zeitablauf zu verstärkten Eigenkapitalengpässen bei der Finanzierung des Kreditwachstums. Eine konsequente Bewirtschaftung des Eigenkapitals sowie das RWA-Management wirken den Belastungen entgegen, mildern das Absinken der Kapitalquoten und eröffnen auf diese Weise weitere Wachstumsspielräume.

RWA-Management-Reihe

Bei diesem Artikel handelt es sich um den ersten Teil unserer RWA-Management-Reihe. Den zweiten Teil finden Sie hier:

Den dritten Teil zur RWA-Steuerung hier:

Den vierten Teil zum RWA-orientierten Pricing hier:

Und den fünften Teil zur RWA-berücksichtigenden Logik zur Analyse der Asset Allocation hier: