Pricing von Derivaten in Finanzinstituten

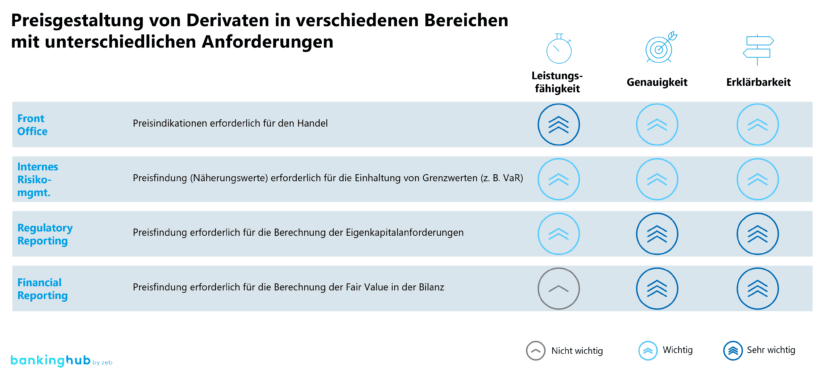

Derivate sind komplexe Finanzinstrumente, die in Finanzinstituten breite Anwendung finden. Aufgrund dessen, stellen ihre Preise eine wichtige Informationsquelle für die verschiedenen Bereiche dieser Institutionen dar, von relevanten Preisinformationen für das Front Office bis hin zur Berechnung ihres Fair Values für den Jahresabschluss.

Je nach Bereich bestehen jedoch unterschiedliche Anforderungen an die jeweiligen Preismodelle hinsichtlich Genauigkeit, Leistungsfähigkeit und Erklärbarkeit.

Einerseits sind Erklärbarkeit und Genauigkeit für Derivatpreise in der Bilanz und im aufsichtsrechtlichen Risikomanagement von größter Bedeutung. In anderen Bereichen, insbesondere aufgrund der hohen Handelsfrequenz in den Derivatemärkten, könnten Genauigkeit und Erklärbarkeit zugunsten einer leistungsstarken Methode, die sofort Preisindikationen liefern kann, leicht reduziert werden.

Derzeit basieren die wichtigsten Modelle für das Pricing von Derivaten auf finanzmathematischen Modellen, die sich durch Genauigkeit und Erklärbarkeit auszeichnen. Ihre Schwäche ist jedoch ihre Leistungsfähigkeit. Insbesondere für komplexere Optionen werden aktuell zeitaufwendige Methoden wie Monte-Carlo-Simulationen oder stochastische partielle Differenzialgleichungen verwendet.

Zur Leistungssteigerung könnten theoretisch Linearisierungsmodelle wie Delta-Normal- oder Regressionsmodelle verwendet werden. Diese Modelle sind jedoch aufgrund ihrer Beschaffenheit nicht sehr präzise und sind daher nur sehr begrenzt für Finanzinstitute geeignet.

Dank der enormen Entwicklung von Methoden des maschinellen Lernens in den letzten Jahren bieten diese neuen Technologien die Möglichkeit, diesen weißen Fleck abzudecken. Einmal trainiert, bieten maschinelle Lernmodelle einen sehr schnellen und, wie in unserer Case Study gezeigt, relativ präzisen Preisfindungsmechanismus.

Eine der wichtigsten Erkenntnisse aus dieser Case Study ist, dass die Bewertung von Derivaten mithilfe von maschinellem Lernen in verschiedenen Bereichen von Finanzinstituten die Zukunft sein könnte.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

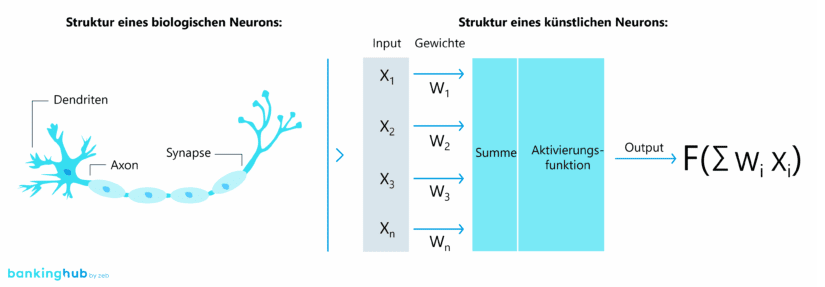

Funktionsweise eines neuronalen Netzes

Das künstliche neuronale Netz ist eine der populärsten Methoden des maschinellen Lernens und wurde daher für den Use Case des Pricings von Derivaten ausgewählt. Dieses Modell stellt ein Netz aus künstlichen Neuronen dar, dessen Funktionsweise dem biologischen Gehirn nachempfunden ist.

Der Grund für die Wahl eines neuronalen Netzes zur Lösung des Problems der Preisfindung von Derivaten ist seine Fähigkeit, sehr komplexe Beziehungen zwischen Eingangs- und Ausgangsvariablen abzubilden, ohne dass weitere Informationen über die Beziehung vorliegen. Es wurde bewiesen, dass neuronale Netze unter gewissen Annahmen jede stetige Funktion annähern können[1][2]. Ähnlich wie verschiedene Modelle des maschinellen Lernens benötigt ein neuronales Netz lediglich einen ausreichend großen Satz an Trainingsdaten, um das Modell zu kalibrieren, und hat daher ein breites Anwendungsspektrum, einschließlich des Pricing von Derivaten.

Case Study: Anwendung des neuronalen Netzes zur Bewertung von amerikanischen Verkaufsoptionen

Um die Möglichkeit der Verwendung neuronaler Netze für das Pricing von Derivaten zu validieren, wurde ein geeignetes Derivat benötigt. Die Anforderungen waren eine ausreichende Verfügbarkeit von Marktdaten, um der erforderlichen größeren Datenmenge für das Training neuronaler Netze Rechnung zu tragen, sowie eine ausreichende Komplexität des Finanzinstruments selbst. Auf Grundlage dieser Überlegungen wurden für den Use Case amerikanische Optionen gewählt.

Amerikanische Optionen

Amerikanische Optionen können jederzeit innerhalb eines bestimmten Zeitraums ausgeübt werden. Darin unterscheiden sie sich von europäischen Optionen, die nur zu einem bestimmten Zeitpunkt – dem so genannten Ablaufdatum – ausgeübt werden können. Die Möglichkeit der Ausübung zu einem beliebigen Zeitpunkt erhöht die Komplexität des Pricings massiv. Aus diesem Grund kann die Bewertung einer amerikanischen Verkaufsoption nicht mithilfe einer analytischen Formel wie Black-Scholes-Merton erfolgen. Stattdessen müssen für eine erfolgreiche Bewertung stochastische Modelle wie die Monte-Carlo-Simulation, Binomialmodelle usw. verwendet werden. Wie bereits erwähnt, zeichnen sich diese Modelle durch eine sehr hohe Genauigkeit der Ergebnisse aus, benötigen jedoch viel Rechenzeit. Daher wurde in dieser Case Study ein neuronales Netz zum Pricing amerikanischer Verkaufsoptionen verwendet, um zu demonstrieren, wie viel Zeit ein neuronales Netz potenziell einsparen und gleichzeitig ein ausreichend hohes Maß an Präzision beibehalten kann, wenn es auf komplexe Derivate angewendet wird.

Vorgehen und Ergebnisse

In einem ersten Schritt wurde ein Trainingsdatensatz bestehend aus amerikanischen Optionen mit unterschiedlichen Laufzeiten (7T – 365T) und Moneyness (ATM, OTM und ITM) über eine Historie von drei Jahren anhand aktueller Daten von Optionen auf dem S&P100 erstellt. Zusätzlich zu den Informationen über den börsengehandelten Preis der Option (die angestrebte Output-Variable) wurden auch die implizite Volatilität auf Grundlage europäischer Optionen mit ähnlicher Ausgestaltung, der Basispreis, die Laufzeit, der risikolose Zinssatz und eine Kontrollvariable in den Datensatz aufgenommen. Darauf aufbauend wurde das neuronale Netz so lange trainiert, bis es robuste Ergebnisse in der Stichprobe lieferte. Im letzten Schritt wurde das neuronale Netz auf einen Out-of-Sample-Datensatz angewandt und die Ergebnisse genauer untersucht. Der Out-of-Sample-Datensatz befindet sich am Ende des Zeithorizonts des Datensatzes, um die realistische Genauigkeit des Modells zu demonstrieren, wenn es nur aus vergangenen Daten lernt.

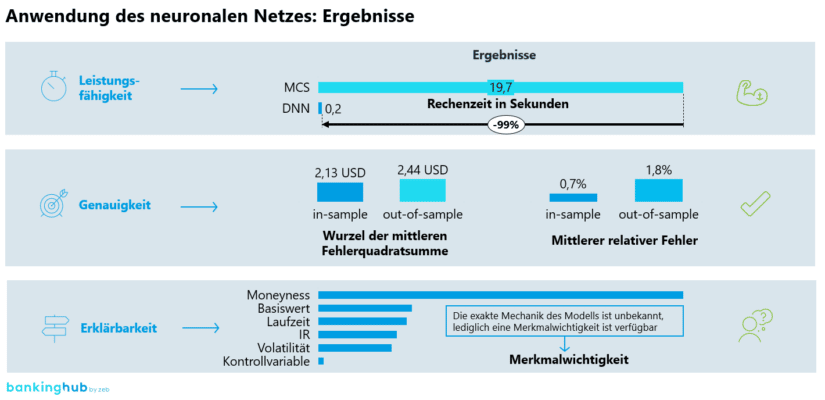

Das neuronale Netz besticht erwartungsgemäß durch seine kurze Rechenzeit im Vergleich zu herkömmlichen stochastischen Modellen, insbesondere zu Monte-Carlo-Simulationsmethoden. Das neuronale Netz war in der Lage, den Preis für die amerikanische Option fast augenblicklich zu ermitteln.

Darüber hinaus konnte das neuronale Netz den Preis amerikanischer Verkaufsoptionen mit hoher Genauigkeit approximieren. Der mittlere relative Fehler der Ergebnisse betrug 1,8 %, was eine äußerst realistische Schätzung des tatsächlichen Preises der Option darstellt.

Einer der Hauptnachteile des neuronalen Netzes ist jedoch die mangelnde Transparenz der zugrunde liegenden Berechnungen zur Ableitung der Ergebnisse. Um die Ergebnisse eines neuronalen Netzes interpretieren zu können, kann eine Liste von Merkmalen erstellt werden, die die verwendeten Variablen nach ihrem Einfluss auf das Ergebnis aufzeigt. Es ist offensichtlich, dass Moneyness eine sehr wichtige Rolle bei der Bewertung der Option spielt. Dies lässt sich finanzmathematisch gut erklären, da Moneyness den Eigenwert der Option widerspiegelt und bei In-the-money-Optionen eine übergeordnete Rolle spielt. Weitere wichtige Eingabedaten für die Bewertung der Option waren der Preis des Basiswerts, die Laufzeit, der risikofreie Zinssatz und die implizite Volatilität. Der Einfluss dieser Variablen wäre auch aus finanzmathematischer Sicht zu erwarten und stellt im Wesentlichen den Zeitwert der Option dar.

Es ist auch zu erkennen, dass die Kontrollvariable fast keine Auswirkungen auf die Bewertung hatte. Zusammenfassend lässt sich sagen, dass die Wichtigkeit der Merkmale so ist, wie sie aus finanzmathematischer Sicht zu erwarten wäre, was die korrekte Funktionsweise des Modells bestätigt. Das zeigt, dass sich die Qualität der Ergebnisse bis zu einem gewissen Grad sichern lässt, auch wenn das Modell an sich nicht genau erklärt werden kann.

Ergebnisse und Ausblick

Maschinelles Lernen (insbesondere neuronaler Netze) ist ein sehr leistungsfähiges Instrument, das in einer Vielzahl von Szenarien und Modellen eingesetzt werden kann, insbesondere in der Finanzdienstleistungsbranche. Diese Case Study zeigt die Nützlichkeit bei der Preisfindung von Derivaten, wobei das neuronale Netz sehr schnelle und dennoch robuste Ergebnisse liefert. Die technische Implementierung eines neuronalen Netzes ist dank der Verfügbarkeit von Open-Source-Code-Bibliotheken erstaunlich einfach, sobald ein ausreichend großer Datensatz von Eingabe- und Ausgabevariablen zur Verfügung steht. Neben der Datenerhebung liegt der Schwerpunkt auf den Funktionsdefinitionen, der Interpretation der Ergebnisse und der Integration in bestehende Prozesse.

Aufgrund des Black-Box-Charakters eines neuronalen Netzes ist die Erklärbarkeit der Ergebnisse begrenzt, sodass das Modell für regulatorische Anforderungen oder die Finanzberichterstattung nicht geeignet ist. Für andere Anwendungsbereiche, insbesondere für Front-Office- oder interne Risikomanagement-Tools, sind die Anforderungen an die Erklärbarkeit jedoch nachrangig. Hier könnte ein neuronales Netz eine wesentliche Unterstützung bieten, insbesondere aufgrund seiner sehr kurzen Rechenzeit und relativ hohen Präzision.

Dieser Use Case ist ein erster Schritt, um die Nützlichkeit neuronaler Netze für die Preisfindung von Derivaten und das Risikomanagement zu beweisen. Um ihn in einem realen Szenario in der Finanzdienstleistungsbranche umzusetzen, wäre hingegen eine tiefer gehende Analyse mit einem längeren Zeitraum und weiteren Derivaten erforderlich.