Überblick Liquiditätsstudie 2020

Die Niedrigzinsphase sowie fehlende Reinvestitionsmöglichkeiten von Überliquidität verstärken das derzeit schwierige Geschäftsumfeld vieler Institute zunehmend. Der anhaltende Druck zur Verwendung bestimmter Funding-Instrumente, politische Unsicherheiten und damit einhergehende Turbulenzen an den internationalen Finanzmärkten sowie die Existenz von FinTechs als neue, innovative und starke Wettbewerber stellen weitere Disruptionsgefahren für viele bereits etablierte Marktteilnehmer und ihre tradierten Geschäftsmodelle dar.

Um einen umfassenden Überblick über die jüngsten Entwicklungen rund um das Thema Liquiditätsrisikomanagement geben zu können, wurden im Rahmen der Liquiditätsstudie 2020 von zeb insgesamt 27 Institute in Deutschland, Österreich und der Schweiz mit unterschiedlichen Geschäftsgrößen und -modellen zu folgenden Themenblöcken befragt.

Themenblöcke (Liquiditätsstudie 2020):

- Liquiditätsmeldewesen (Säule 1)

- Internal Liquidity Adequacy and Assessment Process (ILAAP, Säule 2)

- ORG/IT – Systemlandschaft und Digitalisierung im Liquiditätsrisikomanagement

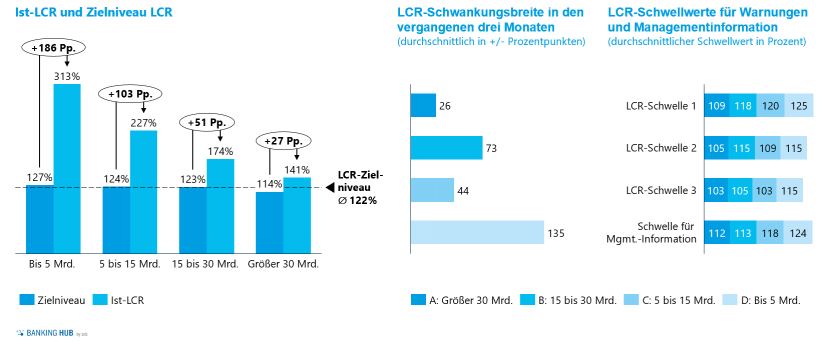

Im Themenblock Liquiditätsmeldewesen wurden Herausforderungen sowie Zielniveaus und Schwankungsbreiten der Liquidity Coverage Ratio (LCR) und Net Stable Funding Ratio (NSFR) untersucht.

Innerhalb des Themenblocks ILAAP wurde die Selbsteinschätzung der teilnehmenden Institute hinsichtlich des Erfüllungsgrads der ILAAP-Anforderungen und aktueller Handlungsbedarfe basierend auf dem ILAAP-Rahmenwerk analysiert. Ein thematischer Fokus wurde auch auf den Ziel-Funding-Mix und eine Erweiterung der Funding-Produkte sowie der Ausgestaltung des Funds Transfer Pricing gelegt.

Darüber hinaus wurden im Themenblock ORG/IT die Zufriedenheit mit der aktuellen eigenen Systemlandschaft, der Einsatz „neuer“ Technologien sowie konkrete Anwendungsfälle für Digitalisierungstechniken erfragt.

Im Folgenden werden die wesentlichen Studienergebnisse differenziert nach den Themenblöcken Liquiditätsmeldewesen (Säule 1), ILAAP (Säule 2) sowie ORG/IT vorgestellt und erläutert.

Liquiditätsmeldewesen (Säule 1) | wesentliche Studienergebnisse

Dominierende Herausforderung im Liquiditätsmeldewesen zum Zeitpunkt der Umfrage war die Umsetzung der NSFR gemäß CRR II, die erstmalig zum Stichtag 30.06.2021 zu melden ist. Dies haben etwa drei Viertel der befragten Institute angegeben.

Weitere Meldeanforderungen im Liquiditätsrisikomanagement wie die LCR, AMM, Asset Encumbrance und die Funding Plans wurden als weitere Herausforderungen genannt. Hier sind die Institute in der Regel mit fachlichen Weiterentwicklungen und der weiteren Automatisierung der Meldewesenprozesse beschäftigt.

Das proaktive Kennzahlenmanagement in Bezug auf die LCR und NSFR ist in vielen Häusern noch auf- bzw. auszubauen und in die Gesamtbanksteuerung zu integrieren. So verfehlen die befragten Institute das selbst gesetzte LCR-Zielniveau signifikant.

Insbesondere bei kleineren Häusern – gemessen an der Bilanzsumme – ist eine große Diskrepanz zwischen LCR-Zielniveau und der tatsächlichen LCR zu beobachten, und speziell kleine bis mittelgroße Institute weisen teilweise extreme Schwankungen in der LCR auf.

Nahezu alle Häuser haben Frühwarnschwellwerte etabliert. Zudem haben 80 % der befragten Institute eine Warnschwelle zur Information des Managements prozessual verankert.

Es ist ersichtlich, dass eine aktive und auf ein Zielniveau orientierte LCR-Steuerung für viele Institute noch immer eine große Herausforderung im Liquiditätsrisikomanagement darstellt. Sehr hohe LCR-Quoten implizieren signifikante Opportunitätskosten und negative GuV-Effekte, die durch eine aktive und auf ein Zielniveau orientierte LCR-Steuerung vermeidbar sind.

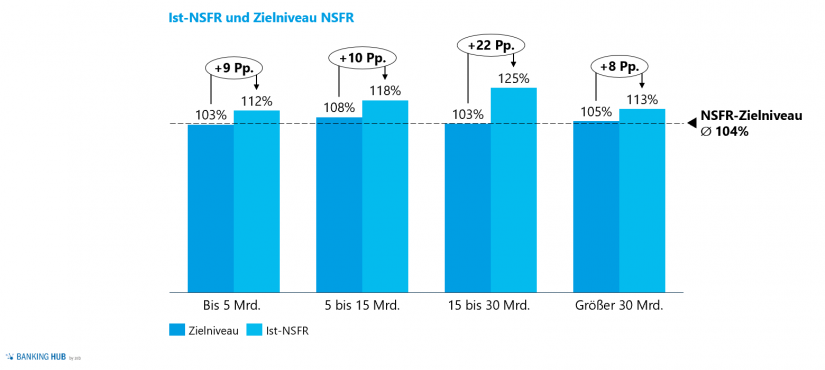

Im Vergleich zur LCR verfehlen die Institute das selbst gesetzte NSFR-Zielniveau nur leicht. Rund 85 % der befragten Häuser gaben an, dass sie neben der aktuellen NSFR-Meldung auch entsprechende Berechnungen durchführen. Über alle Institutsgrößenklassen hinweg zeigt sich, dass das NSFR-Zielniveau im Vergleich zum LCR-Zielniveau deutlich besser erreicht wird.

Keines der befragten Institute unterschritt das selbst gesetzte NSFR-Zielniveau zum Zeitpunkt der Befragung. Mittelgroße Institute weisen die höchsten Abweichungen auf. Im Durchschnitt liegt die NSFR 15 % oberhalb des Zielniveaus. Damit weichen die aktuellen NSFR-Quoten im Vergleich zur LCR nicht signifikant von den Zielen ab.

Es kann festgehalten werden, dass sich die Institute einerseits weiterhin mit der Umsetzung regulatorischer Anforderungen befassen müssen, wobei hier die NSFR im Fokus steht. Andererseits ist die Integration und Optimierung der beiden Säule-1-Liquiditätskennzahlen LCR und NSFR weiter voranzutreiben. Insbesondere bei der LCR sind Optimierungspotenziale aufgrund der durchschnittlich sehr hohen Quoten erkennbar.

Gerne stellen wir Ihnen die Ergebnisse unserer Studie persönlich vor.

ILAAP (Säule 2) | wesentliche Studienergebnisse

Rund 80 % der Institute mit einer Bilanzsumme größer als 30 Mrd. EUR mussten sich in den vergangenen zwei Jahren einer Schwerpunktprüfung Liquidität durch die Aufsicht unterziehen. Die Prüfungsquote seitens der Aufsicht über alle anderen Größenklassen hinweg fällt dagegen mit 20 % noch gering aus. Eine Intensivierung der aufsichtsrechtlichen Prüfungsaktivitäten mit leichter Verzögerung, insbesondere in Deutschland, ist auch bei kleinen und mittelgroßen Instituten zu erwarten.

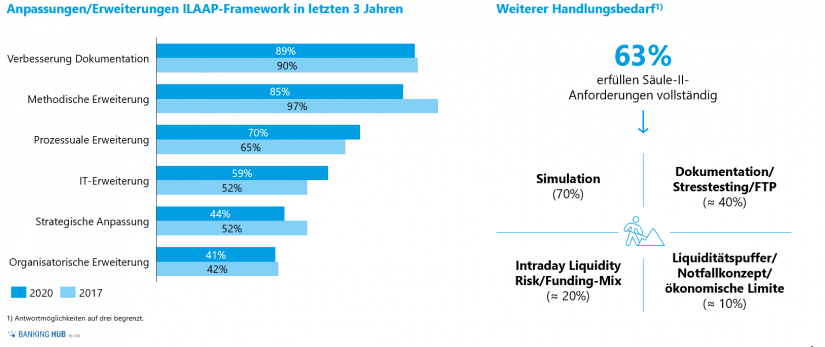

Die ILAAP-Frameworks wurden durch alle befragten Institute ohne Ausnahmen in den vergangen drei Jahren kontinuierlich weiterentwickelt. Besonders die Verbesserung der Dokumentation sowie methodische Erweiterungen wurden primär vorangetrieben. Das aktuelle Studienergebnis hinsichtlich der ILAAP-Anpassungen bzw. -Erweiterungen unterscheidet sich kaum von den Ergebnissen der zeb.Liquiditätsstudie 2017.

Obwohl 63 % der befragten Institute die ILAAP-Anforderungen als vollständig erfüllt einschätzen, sehen alle befragten Häuser konkreten Handlungsbedarf, davon 70 % bei der Simulationsfähigkeit und 40 % bei den Themen Dokumentation, Stresstesting sowie FTP. Weitere Handlungsbedarfe wie Intraday Liquidity, Funding-Mix, Liquiditätspuffer, Notfallkonzept und ökonomische Limite wurden dagegen nur vereinzelt genannt.

Des Weiteren wurden die teilnehmenden Institute zu den ILAAP-Schwerpunktthemen Simulationsfähigkeit, Funding-Mix und FTP befragt. Im Folgenden werden für jedes dieser drei Themen die zentralen Ergebnisse vorgestellt.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Simulationsfähigkeit im Liquiditätsrisikomanagement

Vor dem Hintergrund einer adäquaten und optimierten Liquiditätsrisikosteuerung sehen alle Institute das Thema Simulationsfähigkeit als besonders wichtig an. So strebt die Mehrheit der befragten Institute eine automatisierte Lösung an, mit der die zentralen Liquiditätskennzahlen wie die LCR, NSFR und die Survival Period simuliert werden können. Die COVID-19-Pandemie unterstreicht einmal mehr die Wichtigkeit von Simulationstools zur schnellen Durchführung von Auswirkungsanalysen.

Die mehrheitliche Nutzung von Excel-Lösungen zur Simulation und Prognoserechnung unterstreicht die Vermutung, dass manuelle Prozesse im Rahmen der Simulation derzeit stark etabliert sind. Besonders wichtig bei der Umsetzung einer automatisierten Simulationslösung ist aus zeb-Erfahrung eine integrierte Sicht. So reicht es nicht aus, sich rein auf die Liquiditätskennzahlen zu beschränken, alle wesentlichen KPIs der Gesamtbank und deren Einflussfaktoren sind zu berücksichtigen. Nur so können Wechselwirkungen bei der Simulation unter Berücksichtigung von Geschäfts-, Kunden- und Marktentwicklungen ausreichend einbezogen werden.

Funding-Mix

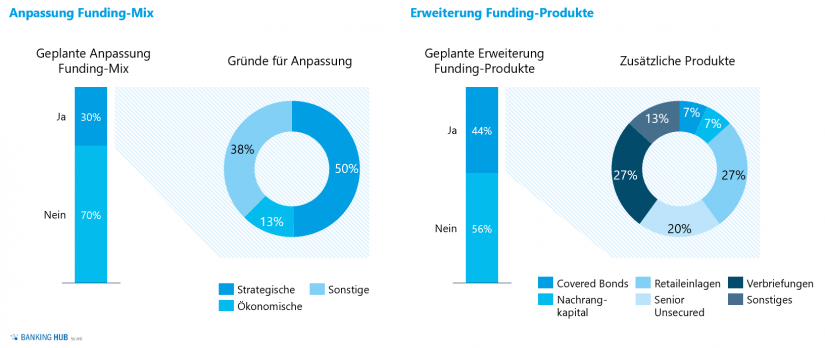

Rund ein Drittel der befragten Institute plant eine Anpassung des Funding-Mix. Hauptgrund für die geplanten Anpassungen sind strategische Überlegungen im Sinne einer höheren Diversifikation der Refinanzierung und einer höheren Flexibilität. Fast die Hälfte der befragten Institute strebt eine Erweiterung ihrer Funding-Produkte an. Im Fokus der geplanten Erweiterungen stehen insbesondere Verbriefungen und Retaileinlagen – gefolgt von Senior Unsecured Funding.

Bei der persönlichen Vorstellung der Studienergebnisse in den teilnehmenden Instituten wurde zudem vermehrt das Thema „Green Funding“ aufgegriffen. So beschäftigt sich bereits eine große Anzahl der Banken aktiv mit diesem Thema und plant entweder die Emission von ESG-Anleihen oder auch die Refinanzierung durch „Green Deposits“, d. h. Einlagen, die zur Unterstützung der ökologischen und nachhaltigen Entwicklung der Wirtschaft und zur Bekämpfung des Klimawandels verwendet werden. Vor dem Hintergrund der gegenwärtigen Nachhaltigkeitsoffensive wird sich aus unserer Sicht jede Bank auch zu dem Thema „Green Funding“ aktiv positionieren müssen, um diesem Game Changer gerecht zu werden.

Funds Transfer Pricing

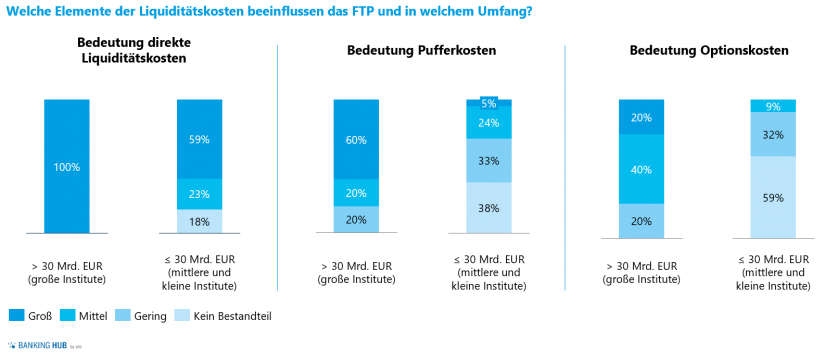

Die direkten Liquiditätskosten werden von großen Instituten mit einer Bilanzsumme größer gleich 30 Mrd. EUR (100 %) und kleinen sowie mittelgroßen Instituten mit einer Bilanzsumme kleiner als 30 Mrd. EUR (rund 59 %) als wesentlicher Bestandteil des FTP berücksichtigt. Die Berücksichtigung indirekter Liquiditätskosten hat erwartungsgemäß für große Institute eine deutlich höhere Bedeutung im FTP als für kleine und mittlere Institute.

Von großer Relevanz sind Puffer- und Optionskosten ausschließlich für große Institute, während sie für kleine und mittlere Institute, wenn überhaupt, von mittlerer oder geringer Bedeutung sind. Optionskosten stellen bei 59 % der befragten Häuser keinen wesentlichen Bestandteil des FTP dar.

Bei der Verwendung der Funding-Kurve lässt sich kein einheitliches Vorgehen identifizieren. Rund ein Drittel der großen Institute verwendet eine Mischung aus gedeckter und ungedeckter Funding-Kurve. Bei kleineren und mittleren Instituten zeichnet sich eine Tendenz hin zu ungedeckten Refinanzierungskurven ab. „Flooring-Kosten“ aus Negativzinsen werden zwar von sämtlichen großen Instituten (100 %) im FTP explizit einbezogen, jedoch nur von einigen kleinen und mittleren Häusern (rund 11 %).

Die Auswirkungen von regulatorischen Kennzahlen (LCR, NSFR, MREL) werden von einem Großteil der Institute (63 %) nicht im Rahmen des FTP berücksichtigt. Hier wird das FTP rein ökonomisch betrachtet. Innerhalb der einbezogenen regulatorischen Kennzahlen findet die LCR die stärkste Berücksichtigung im FTP (gesamthaft 89 %).

Die Reform der Referenzzinssätze (z. B. Ester) führt nur bei einem kleinen Teil der Großbanken (20 %) zu erheblichen Anpassungsnotwendigkeiten. Die Mehrheit der Klein- und Mittelbanken (rund 64 %) hat zum Zeitpunkt der Befragung noch die Notwendigkeit von Anpassungen analysiert.

ORG/IT – Systemlandschaft und Digitalisierung im Liquiditätsrisikomanagement | wesentliche Studienergebnisse

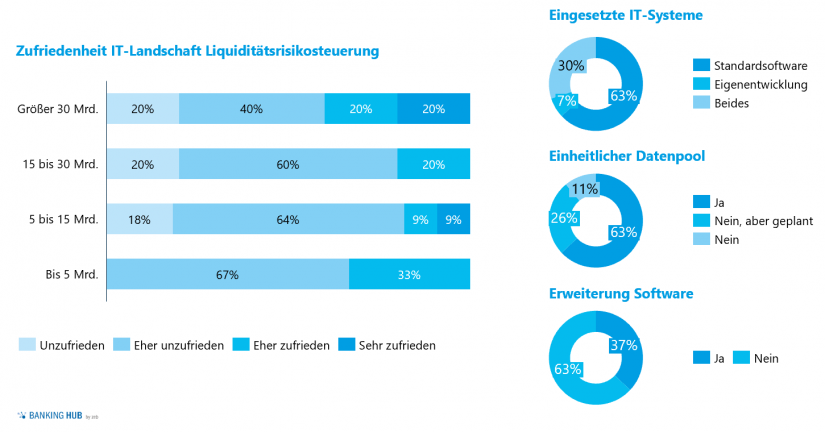

Die Mehrheit der befragten Institute ist unzufrieden bzw. eher unzufrieden mit ihrer derzeitigen IT-Landschaft für die Liquiditätsrisikosteuerung. Standardsoftware setzt sich im Vergleich zu reinen Eigenentwicklungen deutlich durch. Rund 63 % der befragten Institute gaben an, dass derzeit eine Standardsoftware genutzt wird. Weitere 7 % verwenden hingegen eine Eigenentwicklung, und 30 % nutzen eine Kombination aus Standardsoftware und Eigenentwicklung.

Bereits 63 % der an der Studie teilnehmenden Häuser verfügen über einen einheitlichen Datenpool für die Säule-1- und Säule-2-Anforderungen im Liquiditätsrisikomanagement. In weiteren 26 % der Institute ist die Umsetzung eines einheitlichen Datenpools geplant. Etwa ein Drittel der Häuser plant zudem die Neueinführung einer Standardsoftwarelösung für die Liquiditätsrisikosteuerung.

Obwohl rund 75 % der Banken konkrete Anwendungsfälle für neue Digitalisierungstechniken im Rahmen der Liquiditätsrisikosteuerung sehen, nutzen derzeit lediglich 10 % der befragten Institute neue Technologien wie Advanced Analytics, Machine Learning oder Robotic Process Automation. Die befragten Institute zeigten zwar großes Interesse und haben auch überwiegend bereits Initiativen gestartet, stehen derzeit jedoch noch am Anfang ihrer Digitalisierungsinitiativen.

Der aktuelle Fokus liegt noch auf klassischen IT-Themen und Prozessen. Konkrete Anwendungsfälle sind für die meisten Häuser die Automatisierung des Reportings und die Simulation bzw. Prognoseberechnung. Außerdem sieht rund ein Drittel der befragten Institute weitere Anwendungsfälle im Rahmen des Datenmanagements, der Cashflow-Modellierung sowie der Automatisierung weiterer Prozesse. Der wichtige Wettbewerbsfaktor, frühzeitig Know-how in den Digitalisierungsthemen aufzubauen, wird von allen Instituten erkannt und bestätigt.

Fazit zu den jüngsten Entwicklungen im Liquiditätsrisikomanagement

Die zeb.Liquiditätsstudie zeigt, dass die Institute in den vergangenen Jahren die Liquiditätsrisikosteuerung kontinuierlich und erfolgreich weiterentwickeln konnten. Dennoch bleiben Herausforderungen für die Institute, die aus unserer Sicht aber auch Chancen bieten – wie nachfolgend skizziert.

ILAAP-Round-up

Um im Detail Transparenz über die Stärken und Schwächen des Liquiditätsrahmenwerks zu erlangen, sollten Institute regelmäßig einen ILAAP-Check-up durchführen. Dies ist ein nützliches Instrument innerhalb eines Self-Assessments und hilft auch bei der strukturierten Weiterentwicklung des Rahmenwerks sowie bei der Vorbereitung auf mögliche aufsichtliche Prüfungen. Insbesondere bei den kleineren und mittelgroßen Instituten in Deutschland ist mit zunehmenden ILAAP-Prüfungsaktivitäten zu rechnen, was die Dringlichkeit eines ILAAP-Round-ups verdeutlicht.

Kennzahlenmanagement

Die LCR-Quoten mit weiterhin hohen Abweichungen von den angestrebten Zielniveaus implizieren signifikante Optimierungspotenziale. Neben der Analyse und Umsetzung von Optimierungshebeln sind die LCR und NSFR auf „schlummernde“ Potenziale zu untersuchen. Durch eine Einführung standardisierter Prognoseberechnungen kann eine kurzfristige Aussteuerung der LCR und NSFR sichergestellt werden.

Simulationsfähigkeit

Ein sich immerzu verschärfendes politisches, wirtschaftliches und regulatorisches Umfeld erfordert eine umfassende Szenario-/Simulationsfähigkeit aller Institute. Schnelle Analysemöglichkeiten und eine darauf abgestimmte Ergreifung passender Maßnahmen bedingt die Sicherstellung der Wettbewerbsfähigkeit bzw. des Wettbewerbsvorteils. Durch eine bereichsübergreifende Umsetzung können Synergien erzielt und eine integrierte Sicht auf Steuerungsgrößen (Risiko, Bilanz und GuV) etabliert werden. Die Erhöhung des Automatisierungsgrads beeinflusst die Kosteneffizienz der Simulationsfähigkeit positiv.

Digitalisierung

Die Entwicklung einer teil- bzw. hochautomatisierten Liquiditätsrisikosteuerung mit Fokus auf die vollautomatisierte Datenbereitstellung, Validierung und Berichterstellung ist ein entscheidender Wettbewerbsfaktor für alle Institute. Hierbei sind integrierte und harmonisierte Modelle sowie Methoden heranzuziehen, um die Erfordernis von manuellen Eingriffen möglichst zu vermeiden. Eine KI-gestützte Modellierung von Cashflows einschließlich Sondertilgungen und Kündigungsverhalten sowie KI-gestützte Entscheidungsprozesse können die Liquiditätsrisikosteuerung und die Kostensituation der Institute nachhaltig verbessern.

Gerne stellen wir Ihnen die Ergebnisse unserer Studie persönlich vor. Kontaktieren Sie uns dafür gerne hier.