Aktuelle Prognosen sprechen für konjunkturelles „soft landing“

Um die seit dem russischen Angriffskrieg gegen die Ukraine überbordende Inflation in den Griff zu bekommen, erhöhte die EZB ab Mitte 2022 die Leitzinsen in einem beispiellos rasanten Tempo. Die Kosten einer geldpolitischen Untersteuerung schätzte man höher ein als die einer Übersteuerung. Und es scheint so, als läge man mit dieser Einschätzung richtig. Aktuelle Prognosen lassen nämlich trotz kontraktiver Geldpolitik eine eher sanfte Landung der Wirtschaft erwarten.

Überraschend robuste Arbeitsmärkte und Inflation auf dem Rückmarsch

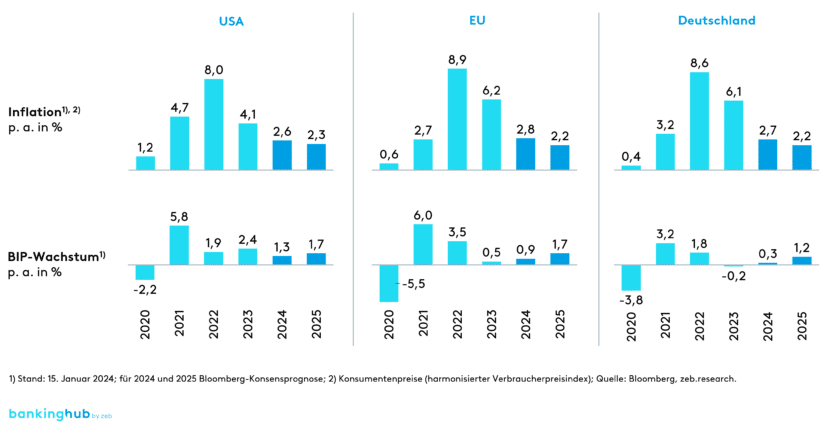

Gestützt durch Basiseffekte sowie rückläufige Energiekosten scheint das Inflationsziel von 2 % bald wieder in Reichweite. Das gilt insbesondere für Deutschland und Europa, für die Analyst:innen in 2025 eine Inflation von 2,2 % erwarten, während die USA mit 2,3 % dicht dahinter folgen. Für 2023 macht sich dagegen die Straffung der Geldpolitik durch die Fed bemerkbar, die im Vergleich zur EZB etwa vier Monate früher erfolgte: Während die Inflation in Europa um 2,7 %P auf 6,2 % fiel, sank die Preissteigerungsrate in den USA in 2023 sogar um 3,9 %P auf 4,1 %.

Die historisch rasche Erhöhung der Leitzinsen bremste die Kreditdynamik und führte zu einem Abbau der Geldmenge in Europa und den USA. Die Arbeitsmärkte zeigten sich jedoch überraschend widerstandsfähig, und die expansive Fiskalpolitik trug ebenfalls dazu bei, dass weder Europa noch die USA in 2023 in die Rezession rutschten. Mit einer Wachstumsrate von -0,2 % entging sogar das von hohen Energiekosten besonders geplagte Deutschland zumindest einer schweren Rezession.

Erwartete Zinssenkungen verschaffen der Wirtschaft etwas Auftrieb

Die stabilen konjunkturellen Perspektiven sind insbesondere vor dem Hintergrund der aktuellen Zinsstrukturkurve bemerkenswert. Die Erhöhung der Zentralbankzinsen drückte vor allem das kurze Ende der Zinsstruktur nach oben und sorgte damit für eine im November 2022 beginnende Invertierung der Kurve – üblicherweise ein deutliches Signal für eine aufkommende Rezession.

Anfang dieses Jahres rechneten die Märkte noch mit ersten Zinssenkungen der EZB bereits ab April 2024, was die mittel- bis langfristigen Zinssätze sinken ließ. Das verschafft insbesondere hoch verschuldeten Unternehmen etwas Luft und zahlt deshalb auf die Möglichkeit einer sanften Landung ein. Unter anderem die nach oben korrigierten BIP-Prognosen für das vierte Quartal 2023 ließen die Märkte jedoch zuletzt von ihrer Erwartung an die EZB, die Zinsen bereits ab April zu senken, abrücken.

Einen weiteren Dämpfer erhielt die Hoffnung auf baldige Zinssenkungen just aufgrund der Kommunikation der Fed, wonach eine Senkung des Leitzinses im März nicht wahrscheinlich sei. Rechnet man doch eigentlich damit, dass auch in puncto Zinssenkungen die USA wieder den Anfang machen werden.

Banken sollten auf ein Rezessionsszenario vorbereitet sein

So erfreulich die angesichts der schweren Begleitumstände recht optimistischen Wirtschaftsprognosen auch sind – sich bereits zurückzulehnen wäre ein Fehler. In 2024 zeichnet sich ein Schicksalsjahr ab, in dem die halbe Weltbevölkerung, inklusive der USA, an die Wahlurne tritt. Aufgrund hoher geoökonomischer Unsicherheiten und historischer Erfahrungen sollten Banken auf ein mögliches Rezessionsszenario vorbereitet sein.

Geoökonomische Risiken als mögliche Destabilisatoren in 2024

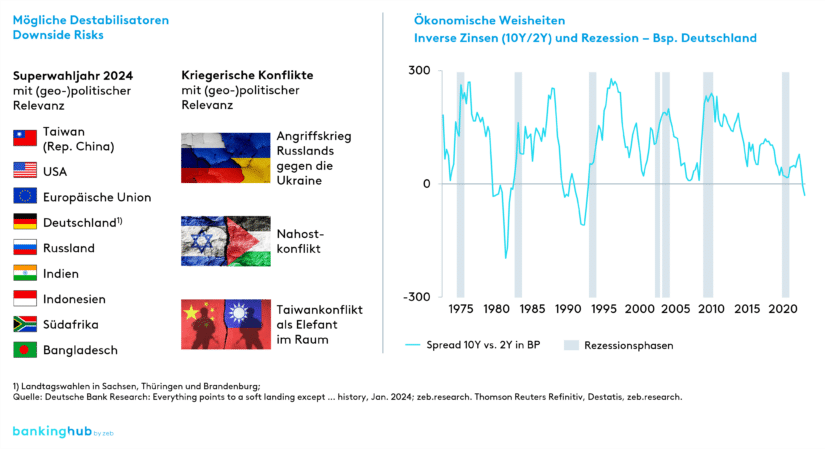

Ein entscheidender Faktor für die weitere Entwicklung der Weltwirtschaft liegt in den aktuellen kriegerischen oder zumindest schwelenden globalen Konflikten. Für Europa und Deutschland gefährdet der Angriffskrieg Russlands gegen die Ukraine weiterhin die Stabilität der Wertschöpfungsketten und der Energiepreise.

Der seit Oktober letzten Jahres aufflammende Nahostkonflikt bekam im Januar zusätzliche ökonomische Brisanz durch die Angriffe der Huthi-Rebellen auf Handelsschiffe im Roten Meer. Ebenso bereitet der Taiwankonflikt Sorgen, dessen Chancen auf eine Deeskalation infolge des kürzlichen Wahlsiegs des taiwanesischen Unabhängigkeitsbefürworters Lai Ching-te nicht unbedingt gestiegen sind. Weitere wichtige Wahlen mit hoher (geo-)politischer Relevanz werden im Superwahljahr 2024 folgen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Ein Blick in die Vergangenheit gibt Anlass zur Sorge

Doch nicht nur geoökonomische Risiken bedrohen die sanfte Landung. Blickt man auf aktuelle Wirtschaftsdaten, finden sich durchaus Muster, die – gerade mit Blick auf die Historie – Anlass zur Sorge geben. Erfahrungen aus den USA zeigen beispielsweise, dass die Transmission geldpolitischer Impulse im Mittel 29 Monate benötigt. Auf die Eurozone übertragen würde dies bedeuten, dass der rezessive Effekt der kontraktiven Geldpolitik der EZB erst noch bevorsteht und deshalb aus einer sanften eine harte Landung werden könnte.

In Kombination mit einem Blick in die Vergangenheit lässt auch die weiterhin inverse Zinsstruktur das Szenario einer baldigen Rezession wahrscheinlicher erscheinen. Es ist bekannt, dass in den USA eine Rezession meist dann auftritt, wenn die ihr vorausgehende inverse Zinsstruktur bereits dabei ist, sich wieder zu normalisieren.

Mittels der rechten Seite von Abbildung 2 weisen wir nach, dass dieses Prinzip auch auf Deutschland zutrifft. Die Grafik veranschaulicht die Entwicklung des Zinsspreads für 10- und 2-jährige deutsche Staatsanleihen. Mit grauen Balken sind zudem die Rezessionsphasen der deutschen Wirtschaft markiert. Dabei zeigt sich zum einen, dass eine inverse oder zumindest fallende Zinsstruktur tatsächlich ein recht guter Indikator für eine sich abzeichnende Rezession ist, da sie dieser stets vorausgeht.

Gleichzeitig wird deutlich, dass die Rezession in der Regel erst dann eintritt, wenn die Zinsstruktur bereits wieder dabei ist, sich zu normalisieren. Übertragen auf das Hier und Jetzt würde das bedeuten, dass die Rezession noch bevorsteht und voraussichtlich genau dann eintritt, wenn sich die Zinsspreads wieder nach oben bewegen.

Analyst:innen rechnen auch für Europas Banken mit einem „soft landing“

Nachdem die Kurse von europäischen Großbanken bei Kriegsbeginn in der Ukraine zunächst Verluste verzeichneten, haben sie sich mittlerweile wieder deutlich erholt. Blickt man auf die Prognosen von Analyst:innen, so steht auch für den Bankensektor eine sanfte Landung hinsichtlich des Betriebsergebnisses bevor. Einige Risikofaktoren bleiben jedoch künftig weiter akut oder rücken noch mehr in den Fokus.

Stabile Zinsergebnisse verteidigen das Ausnahmejahr 2023

Die rasante Zinsrally der EZB bescherte den europäischen Banken einen enormen Anstieg des Zinsergebnisses und damit ein Rekordjahr in 2023 – das beste seit der Finanzkrise.

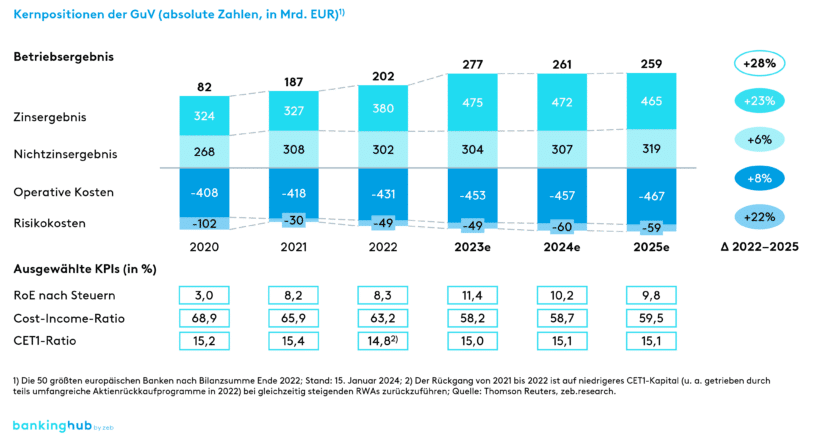

Abbildung 3 zeigt die prognostizierte Entwicklung der GuV-Positionen und weiterer KPIs für die 50 größten europäischen Banken nach Bilanzsumme. Von 2022 bis 2025 rechnen die Analyst:innen mit einem Anstieg des kumulierten Betriebsergebnisses von 202 auf 259 Mrd. Euro und damit um 28 %.

Vergleicht man die Jahre 2024/2025 mit dem Spitzenjahr 2023, so wird nur ein leicht rückläufiges Betriebsergebnis prognostiziert. Diese zuversichtliche Einschätzung liegt in zwei entscheidenden Faktoren begründet. Erwartet wird, dass der in 2023 erreichte Anstieg des Zinsergebnisses in 2024/2025 nur marginal zurückgeht, während sich die Risikokosten (+22 % von 2022 bis 2025) normalisieren. Dabei waren die Einschätzungen hinsichtlich der beiden Ergebniskomponenten Zinsüberschuss und Risikokosten für 2024 vor neun Monaten noch deutlich weniger optimistisch. Gleichzeitig scheinen die Auswirkungen der Inflation auf die Kosten der Banken „managebar“ (+8 % von 2022 bis 2025).

Die Kernfrage wird deshalb sein, ob die aktuellen Erwartungen an die Risikokosten zu optimistisch sind und ob sie einer möglichen Verschlechterung des Zins- und Konjunkturumfelds standhalten.

Kernrisiken für das Bankensystem dämpfen die Euphorie

Mit der Krise am US-Büroimmobilienmarkt stehen aktuell Immobilienmarktrisiken für die Banken im Fokus. Eine große Gefahr besteht entsprechend insbesondere für die europäischen Institute mit einem großen Engagement im (US-)Gewerbeimmobilienbereich. So musste die Pfandbriefbank, die mit circa 15 % ihres Immobilienportfolios am US-Büroimmobilienmarkt engagiert ist, ihre Risikovorsorge dramatisch erhöhen und in der Folge ein Allzeittief ihres Aktienkurses verkraften.

Ein Konjunkturrückgang würde die Risiken, die sich aus dem Immobilienmarkt ergeben, abermals verschärfen. Denn sinkende Preise und eine einbrechende Kreditvergabe könnten den Wert von Sicherheiten zusätzlich dramatisch fallen lassen.

Aus den eingangs aufgeworfenen makroökonomischen Gefahren folgen eine Reihe weiterer Risiken für die Bankenwelt. Zuletzt war eine deutliche Zunahme der Insolvenzwahrscheinlichkeit bei Unternehmen zu beobachten. Eine Rezession würde zu nochmals deutlich höheren Kreditausfällen als bisher erwartet führen und die Betriebsergebnisse stark belasten.

Die historische Zinswende haben die Banken bisher gut verdaut, und mit der Aussicht auf fallende Zentralbankzinsen nehmen die Zinsänderungsrisiken tendenziell weiter ab. Eine noch stärkere Inversion der Zinsstruktur würde die Situation jedoch massiv verschärfen, gerade mit Blick auf die stärker in Fristentransformation investierten deutschen Regionalbanken.

Darüber hinaus bleiben die Banken weiterhin den Risiken ausgesetzt, die sich aus den von der konjunkturellen Situation losgelösten „hot topics“ ergeben. Angesichts der weltweiten Zunahme von Angriffen auf IT-Systeme identifizieren die Behörden aktuell die höchste Bedrohungslage hinsichtlich IT- und Cybersicherheit seit Jahren. Ebenfalls ein Thema für Banken ist das Risiko aus mangelnder Governance, dessen fortwährende Aktualität erst kürzlich durch den Untergang der Credit Suisse demonstriert wurde. Ein Dauerbrenner bleiben auch die Risiken aus dem Klimawandel. Die Anzahl der Naturkatastrophen ist weiterhin hoch, und für viele Unternehmen beginnen sich die Transitionsrisiken bereits zu materialisieren.

Fazit zu „Soft landing“ oder Rezession

Trotz der rezessiven Wirkung der Leitzinserhöhungen durch die EZB wird in derzeitigen Prognosen von einer konjunkturell sanften Landung ausgegangen. Die historische Erfahrung sowie aktuelle geopolitische Destabilisatoren geben Banken jedoch Anlass, sich nicht zu früh in Sicherheit zu wiegen und sich trotzdem für Rezessionsszenarien zu wappnen.

Zwar rechnen die Analyst:innen für die europäischen Top-50-Banken mit einer Verteidigung des Ergebnisniveaus aus dem Ausnahmejahr 2023 – die Kernrisiken für das Bankensystem bleiben aber auch in 2024 hochaktuell.