Neues Denken für neue Märkte: Welche Rolle spielt Absatzfinanzierung?

Intelligente Absatzfinanzierung ermöglicht nicht nur neue Geschäftsmodelle, sondern wird zunehmend zu einem echten Differenzierungsfaktor im Wettbewerb.

Besonders deutlich zeigt sich dieses Potenzial bei Herstellern von hochpreisigen Investitionsgütern – etwa im Maschinenbau, in der Nutzfahrzeugindustrie oder der Medizintechnik. Hier sind Kaufentscheidungen oft mit erheblichen finanziellen Aufwänden verbunden, und Kunden suchen verstärkt nach flexiblen, serviceorientierten Lösungen, die über den reinen Produkterwerb hinausgehen.

Klassische Absatzfinanzierung stößt hier an ihre Grenzen – gefragt sind ganzheitliche Lifecycle-Lösungen, die Finanzierung und Service entlang des gesamten Produktlebenszyklus intelligent verknüpfen.

Was sind Lifecycle-Lösungen? Welche Trends begünstigen ihre Entwicklung?

Lifecycle-Lösungen beschreiben ein umfassendes Service- und Produktangebot, das sich über den gesamten Lebenszyklus eines Produkts erstreckt. Sie kombinieren Finanzierung, Nutzung, Service, Wartung und Verwertung in einem integrierten Modell. Mehrere Trends begünstigen diese Entwicklung.

- Kundenfokus und neue Nutzungskonzepte: Kunden wünschen sich zunehmend flexible, risikofreie Nutzung statt Eigentum. Modelle wie die Sharing Economy und nutzungsabhängige Services gewinnen an Bedeutung, da sie auf individuelle Bedürfnisse eingehen und gleichzeitig langfristige Kundenbeziehungen ermöglichen.

- Nachhaltigkeit und Kreislaufwirtschaft: Strengere regulatorische Vorgaben und steigendes Umweltbewusstsein fördern geschlossene Wertschöpfungsketten. Unternehmen, die Rücknahme- und Recyclingmodelle integrieren, verbessern nicht nur ihre ESG-Positionierung, sondern erschließen neue Erlöspotenziale über den gesamten Produktlebenszyklus hinweg.

- Technologische Transformation (Industrie 4.0, IoT, Big Data, KI): Die Digitalisierung von Produkten und Prozessen eröffnet völlig neue Geschäftsmodelle. Vernetzte Geräte, intelligente Datenauswertung und KI-basierte Services ermöglichen eine dynamische Steuerung von Nutzung, Wartung und Abrechnung in Echtzeit.

- Wettbewerbsdruck und Markttransparenz: In immer transparenteren Märkten reicht reine Produktqualität nicht mehr aus. Unternehmen müssen sich durch integrierte Service- und Finanzierungslösungen differenzieren, um Kunden zu binden und ihre Marktposition nachhaltig zu sichern.

Lifecycle-Lösungen sind folglich die Antwort auf tiefgreifende Veränderungen in Kundenverhalten, Technologie, Regulierung und Wettbewerb. Sie ermöglichen es Unternehmen, Produkte nicht nur zu verkaufen, sondern über deren gesamte Lebensdauer hinweg Mehrwerte zu schaffen. Damit dieses Potenzial ausgeschöpft werden kann, braucht es flexible Finanzierungsmodelle, die Nutzung, Service und Rücknahme wirtschaftlich tragfähig gestalten. Absatzfinanzierung wird so zum strategischen Hebel.

Welche Rolle spielt Absatzfinanzierung bei der Umsetzung von Lifecycle-Lösungen?

Absatzfinanzierung ist weit mehr als ein Verkaufsförderungsinstrument. Sie bildet die finanzielle Grundlage für Lifecycle-Angebote und eröffnet Unternehmen neue Gestaltungsmöglichkeiten entlang des gesamten Nutzungszyklus.

Durch flexible Finanzierungslösungen wie Leasing, Mietmodelle oder Pay-per-Use-Ansätze können Kunden Produkte nutzen, ohne hohe Anfangsinvestitionen tätigen zu müssen. Gleichzeitig wird es möglich, ergänzende Services wie Wartung, Reparaturen oder Versicherungen nahtlos in die Finanzierung einzubinden.

Dadurch verwandelt sich das klassische Produktgeschäft in ein ganzheitliches Serviceangebot, das dem Kunden über die gesamte Lebensdauer hinweg Mehrwerte bietet. Unternehmen wiederum profitieren von stabileren, längerfristigen Erlösmodellen und können zusätzlich Einnahmen über Rücknahme- und Refurbishment-Modelle generieren. Besonders Captives, die über tiefes Produktwissen und Finanzierungskompetenz verfügen, sind prädestiniert, hier eine Schlüsselrolle einzunehmen und innovative, kundenorientierte Lösungen bereitzustellen.

Sind Lifecycle-Angebote Innovationstreiber für Unternehmen?

Lifecycle-Angebote wirken tief in das Geschäftsmodell eines Unternehmens hinein – sie verändern nicht nur, was angeboten wird, sondern vor allem, wie Produkte und Services entwickelt, vermarktet und kombiniert werden. Unternehmen, die Lifecycle-Modelle strategisch verankern, stoßen damit weitreichende Innovationsprozesse an, die neue Denkweisen und Strukturen erfordern.

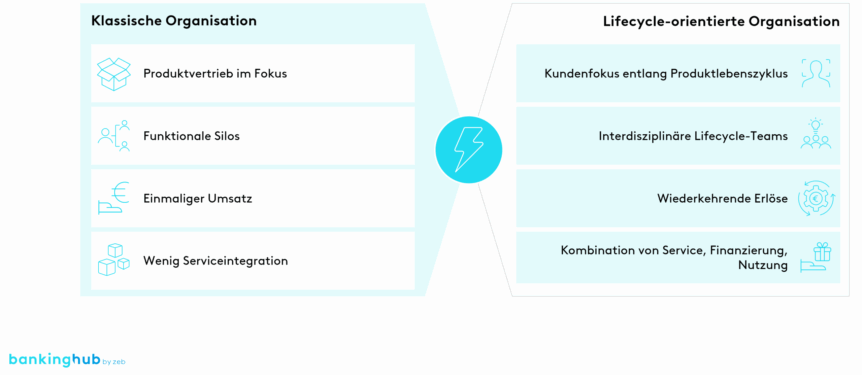

Im Zentrum steht die Transformation vom produktzentrierten Anbieter hin zum ganzheitlichen Lösungsanbieter. Unternehmen, die Lifecycle-Modelle umsetzen, müssen nicht nur die technische Nutzungsdauer eines Produkts verstehen, sondern auch dessen wirtschaftliche und operative Bedeutung für den Kunden. Daraus entsteht ein völlig neues Verständnis von Wertschöpfung: Nicht der einmalige Verkauf steht im Fokus, vielmehr ein kontinuierlicher Beitrag zum Geschäftserfolg des Kunden über den gesamten Lebenszyklus hinweg (siehe Abbildung 1).

Diese Entwicklung fördert auch unternehmensinterne Innovationen. Die Notwendigkeit, Leistungen über Jahre hinweg effizient und flexibel zu erbringen, führt zu neuen Kooperationsmodellen, datengetriebenen Serviceprozessen und dynamischen Preisstrategien. Gleichzeitig werden klassische Silostrukturen aufgebrochen, da Vertrieb, Service, Produktmanagement und Finanzierung enger zusammenarbeiten müssen. Lifecycle-Angebote sind damit nicht nur ein Marktinstrument, sondern ein strategischer Hebel zur unternehmensweiten Weiterentwicklung – mit direkter Wirkung auf Prozesse, Organisation und Kultur.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Welche Handlungsempfehlungen gibt es zur Einführung von Lifecycle-Lösungen?

Die Einführung integrierter Lifecycle-Modelle ist ein komplexer Transformationsprozess, der strategisches Denken, organisatorische Anpassungen und bereichsübergreifende Zusammenarbeit erfordert. Um diesen Wandel erfolgreich zu gestalten, sollten Unternehmen zentrale Erfolgsfaktoren berücksichtigen. Im Folgenden werden konkrete Handlungsempfehlungen aufgezeigt, die eine strukturierte Umsetzung unterstützen.

- Klares Zielbild entwickeln: Unternehmen sollten frühzeitig definieren, welche Kundensegmente adressiert werden und welche Services den größten Mehrwert bieten. Ein klares Zielbild erleichtert die interne Abstimmung und Fokussierung.

- Organisation und Prozesse anpassen: Lifecycle-Modelle erfordern eine enge Zusammenarbeit zwischen Vertrieb, Service, Produktmanagement und Finance. Integrierte Strukturen und klare Verantwortlichkeiten entlang des Nutzungszyklus sind dafür essenziell.

- Digitale Infrastruktur schaffen: Systeme zur Erfassung von Nutzungsdaten, flexibles Vertragsmanagement und Analytiktools bilden die Grundlage, um Lifecycle-Angebote effizient und kundenorientiert steuern zu können.

- Kompetenzen gezielt entwickeln: Der Erfolg von Lifecycle-Lösungen hängt auch vom Aufbau neuer Fähigkeiten ab – etwa in den Bereichen Datenanalyse, Vertragsgestaltung, Pricing und Risikomanagement. Unternehmen sollten frühzeitig Qualifizierungsinitiativen und interdisziplinäre Teams aufbauen.

- Incentivierung überprüfen: Die bestehenden Bonifikationsmodelle im Vertrieb sollten daraufhin überprüft werden, ob sie noch zu den neuen Geschäftsmodellen passen. Es gilt sicherzustellen, dass der Abschluss von Abonnement- oder Pay-per-Use-Modellen nicht schlechter gestellt ist als der einmalige Verkauf.

- Refinanzierung planen: Die Finanzierung von Lifecycle-Modellen unterscheidet sich grundlegend vom klassischen Produktverkauf. Unternehmen sollten frühzeitig klären, wie die Assets in nutzungsbasierten Modellen refinanziert werden können – etwa durch Forfaitierung, Verbriefungsmodelle oder Partnerschaften mit Finanzdienstleistern.

- Risikomanagement integrieren: Lifecycle-Modelle bringen vielfältige Herausforderungen mit sich – von operativen Risiken wie Partnerausfällen über finanzielle Unsicherheiten bei der Restwertentwicklung bis hin zu Reputationsrisiken durch unzureichende Servicequalität. Diese Risiken sollten identifiziert, bewertet, gesteuert und – wo möglich – mitigiert werden.

- Partnernetzwerke aufbauen und nutzen: Externe Partner für Wartung, Logistik oder IT-Dienstleistungen helfen, Services effizient zu skalieren und das Angebot kundenorientiert zu erweitern.

Lifecycle-Lösungen müssen holistisch gedacht und umgesetzt werden. Es reicht nicht aus, einzelne Funktionen oder Prozesse anzupassen – vielmehr ist ein integriertes Geschäftsmodell gefragt, das Finanzierung, Technologie, Service und die intelligente Nutzung von Daten in einer gemeinsamen Architektur vereint. Erfolgreiche Anbieter verstehen sich nicht nur als Produkthersteller, sondern als Plattformbetreiber und Ökosystemgestalter. Sie verknüpfen das interne Service- und Produktangebot und externe Partner zu einem nahtlosen Kundenerlebnis über den gesamten Produktlebenszyklus hinweg. Wer diese systemische Sicht frühzeitig verankert, schafft die Grundlage für nachhaltiges Wachstum und dauerhafte Differenzierung im Markt.

Sind Lifecycle-Modelle ein langfristiger Wettbewerbsvorteil? – Fazit

Integrierte Lifecycle-Lösungen eröffnen Unternehmen in investitionsintensiven Branchen weitreichende strategische Chancen. Sie ermöglichen nicht nur eine engere Kundenbindung und zusätzliche Erlösmodelle, sondern wirken zugleich als Katalysator für unternehmensweite Innovation. Wer den Wandel vom Produkthersteller zum Lösungsanbieter aktiv gestaltet, positioniert sich nachhaltig im Spannungsfeld von Digitalisierung, Nachhaltigkeit und wachsendem Kundenfokus.

Absatzfinanzierung spielt dabei eine Schlüsselrolle – nicht nur als Bindeglied zwischen Produkt, Service und Kunde, vielmehr als zentrales Element zur Monetarisierung neuer Geschäftsmodelle. Sie schafft die finanziellen Voraussetzungen für flexible Nutzungskonzepte, datenbasierte Services und zirkuläre Wertschöpfung.

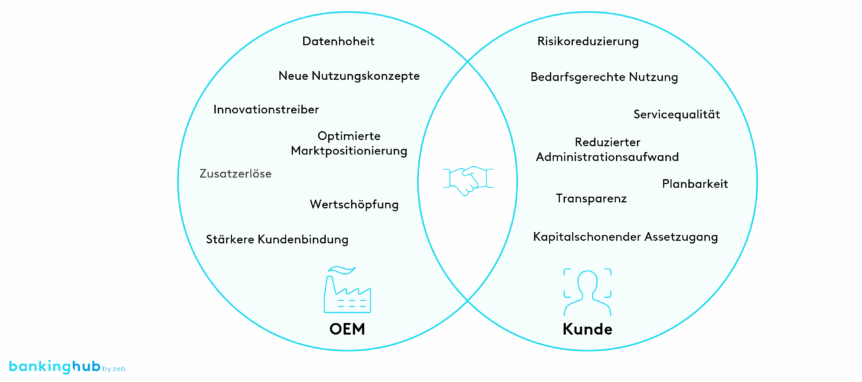

Auch aus Kundensicht bietet dieser Ansatz handfeste Vorteile: Die Nutzung wird bedarfsgerechter und planbarer, das Investitionsrisiko sinkt. Kapitalschonender Assetzugang, transparente Preismodelle und eine hohe Servicequalität machen Lifecycle-Angebote besonders attraktiv – insbesondere, da sie mit reduziertem Administrationsaufwand verbunden sind. Die Folge: Risikoreduzierung und gleichzeitig gesteigerte operative Flexibilität.

Die folgende Abbildung veranschaulicht diese beidseitige Nutzenlogik entlang der zentralen Zielgrößen von OEMs (Original Equipment Manufacturers) und Kunden. Lifecycle-Finanzierung bildet dabei die verbindende Klammer – sie schafft die wirtschaftliche Voraussetzung für neue, datengetriebene Geschäftsmodelle und zirkuläre Wertschöpfung.

Mit einem klaren Zielbild, der richtigen organisatorischen Aufstellung und einem strukturierten Vorgehen bei der Umsetzung können Unternehmen diesen Wandel erfolgreich gestalten. Lifecycle-Modelle sind kein kurzfristiger Trend – sondern ein langfristiger Wettbewerbsfaktor in einem zunehmend dynamischen Marktumfeld.