Wie alles begonnen hat: Gründung der Neobank Novus World Ltd

Hallo Marco, was war eure Idee für das Start-up und wie seid ihr darauf gekommen?

Grundsätzlich war unsere Idee einfach – wir haben uns überlegt: Wie können wir das, was wir in der Finanzwelt gelernt haben, nutzen, um ein Stück weit einen positiven Beitrag zur Gesellschaft und Umwelt zu leisten?

Aufseiten der Kundinnen und Kunden haben wir gesehen, dass diese bereit sind für den Hygienefaktor Nachhaltigkeit. Entsprechend haben wir einfach unsere Ideen mit der Nachfragedynamik im Markt analysiert und gesagt: Das ist genau der richtige Zeitpunkt. Wir hatten einige Geschäftsmodelle im Blick und durch unsere Tätigkeit im Private Equity hatten wir auch Einsicht in gewisse Märkte, die wir spannend fanden.

Habt Ihr den nächsten Hype im Bereich Nachhaltigkeit gesehen oder aus welchem Grund war das Thema wichtig?

Neben unserer persönlichen Überzeugung, dass ein Unternehmen eine über die Profitabilität hinausgehende „Purpose“ haben sollte, sahen wir sehr starke Nachfrage- und Wachstumsdynamik im Bereich der digitalen Banken: Die Kundenbasis vieler etablierter Player hat sich in den Jahren 2020/2021 innerhalb weniger Monate vervielfacht – mit einem klaren Trend zu weiterem Wachstum. Zudem zeichnete sich in der Gesellschaft ein weiterer Trend ab, bewusster und nachhaltiger leben zu wollen.

Diese beiden Trends haben wir kapitalisiert, und wir konnten so ein differenziertes Produkt auf den Markt bringen, welches eine Nische bedient und nicht in unmittelbarem Wettbewerb mit den großen und etablierten Playern steht. In der Nische „conscious Consumer“ wollten wir Marktführer für das Nachhaltigkeitsthema werden. Letztlich ist so die NOVUS-Debit-Card entstanden.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Nachhaltige Neobanken: Wettbewerb und USP

NOVUS war damit in der Nische nachhaltiger Neobanken das erste Unternehmen, das Nachhaltigkeit so konsequent umgesetzt hat, dass es auch das erste B-Corp-lizenzierte Unternehmen im UK wurde. Inwiefern differenziert sich NOVUS im Markt?

In der jüngsten Vergangenheit wurde das Thema Nachhaltigkeit verstärkt von Unternehmen jedes Stadiums aufgenommen, was wir sehr begrüßen. In unserem Markt waren wir das erste Start-up im Vereinigten Königreich, welches zudem auch als B Corp lizenziert wurde. Dies hat uns sehr geholfen, die Nachfrage am Markt nach einem Produkt wie unserem abzugreifen. Unsere Kundinnen und Kunden bestanden in erster Linie aus gut situierten Millennials (80 %) sowie zu 20 % aus der Generation Z aus dem UK, aber auch mit Migrationshintergrund.

„Jeder ‚Card Tap‘ – immer wenn du deine Karte benutzt – hat einen positiven Impact in der Welt – das hat uns motiviert, und das haben wir in die Tat umgesetzt.“ – Marco Wolf, Co-Founder, NOVUS

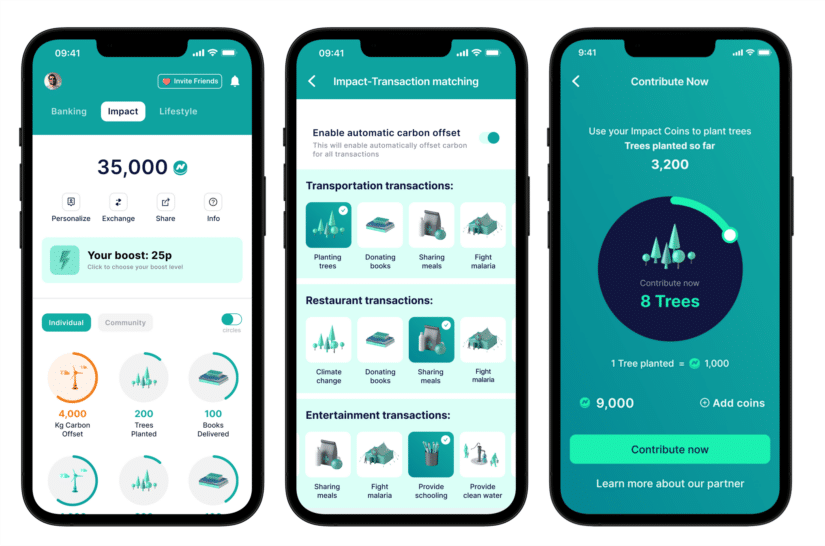

Ein wesentlicher Aspekt in der Differenzierung unseres Produktangebots von Wettbewerbern lag in unserer selbst entwickelten und im Hintergrund laufenden „Thematic Matching“-Technologie. Durch diese wird bei jeder Transaktion über den NOVUS-Debit-Account ein Anteil des Interbankenentgelts an NGOs, die die Kundin bzw. der Kunde auswählt, gespendet. Um dies an einem Beispiel zu illustrieren: Wenn ich im Restaurant mit der NOVUS-Debit-Card bezahle, alloziert der Algorithmus die bei der Bezahlung erhaltenen Credits zur Kategorie, bei welcher einer bedürftigen Person eine Mahlzeit gespendet wird.

Im nächsten Schritt haben wir das Produktangebot hin zu den Grundzügen einer Lifestyle-App erweitert und sind beispielsweise Partnerschaften mit Unternehmen aus den Branchen Restaurants, Haushaltsprodukte, Mode- und Schönheitsprodukte eingegangen – alle mit Nachhaltigkeitsfokus. Über unsere App haben NOVUS-Kundinnen und -Kunden Sonderkonditionen erhalten. Jeder unserer Geschäftspartner oder externen Dienstleister wurde sehr genau im Rahmen unserer ESG-Due-Diligence überprüft.

Was genau bedeuten die Prinzipien in eurem Manifesto und das Prinzip Transparenz für euch?

Bei NOVUS behandeln wir jeden Stakeholder nach unseren im Manifesto definierten Prinzipien. Meiner Meinung nach gibt es ohne konsistente Prinzipien kein Wachstum. Gerade auch im Hinblick auf die Motivation und Führung der Mitarbeitenden geben diese die nötigen Rahmenbedingungen vor, um das Ziel gemeinsam zu erreichen.

Was dies für die Transparenz bedeutet, illustriere ich der Verständlichkeit halber an einem Beispiel: Unsere Kundinnen und Kunden konnten zu jeder Zeit sehen, was mit den von Handelspartnern erhaltenen Kommissionen geschehen ist. Sie haben von beispielsweise 15 % Kommission 13 % in Form von Impact-Cashback von uns erhalten, womit unsere NGO-Partner unterstützt werden konnten, und 2 % haben wir zur Deckung unserer operativen Kosten verwendet. Des Weiteren konnten alle Kundinnen und Kunden im Dashboard sehen, wie viele Credits erforderlich sind, um beispielsweise eine Mahlzeit zu teilen, eine Schildkröte zu retten oder einen Baum zu pflanzen. NOVUS hat ihnen auch gezeigt, wie ihre „Pound-to-Impact Ratio“ aussieht, sodass sie nachvollziehen konnten, wie viel Gutes sie bereits geleistet haben.

Herausforderung in der Venture-Capital-Szene

Im Jahr 2022 sorgten volatile Kapitalmärkte und eintrocknende Gelder im Venture-Capital(VC)-Markt für erhöhten Druck auf die Investierenden in der VC-Szene hinsichtlich Renditen und Investitionsfortschritt sowie auf Start-ups hinsichtlich der Profitabilität. Letztere bereitet vielen Neobanken aufgrund fehlender Skaleneffekte großer Retailbanken Probleme. Wie waren eure Erfahrungen und wie ist NOVUS mit der Situation umgegangen?

Mit der gestiegenen Inflation und der absehbaren Reaktion der Zentralbanken, der Erhöhung der Leitzinsen, hat sich der Markt in den letzten Monaten fundamental verändert. Erwartete Cashflows der nächsten Jahre sind zum heutigen Zeitpunkt zu einem geringeren Betrag bewertet als vor dem Anstieg der Leitzinsen. Das heißt, dass der Druck auf Unternehmen steigt, höhere Cashflows zu erwirtschaften und die Bewertung zu rechtfertigen. Diese Entwicklung ist auch im Venture-Capital-Bereich angekommen.

Das digitale Bankgeschäft der Neobanken funktioniert nur über die Größe; d. h., bis ausreichend Skaleneffekte genutzt werden können, machen diese Start-ups Verlust. Dies wurde viele Jahre von Venture-Capital-Investorinnen und -Investoren so hingenommen – heute sind diese nicht mehr bereit, eine Neobank über Jahre und mehrere Finanzierungsrunden, ohne eine positive GuV, zu unterstützen. Daher erwarte ich eine Konsolidierung im Markt, was dazu führen würde, dass viele vom Markt verschwinden oder aufgekauft werden.

„Ich bin immer noch unfassbar beeindruckt, wie das ganze Team das hinbekommen hat.“ – Marco Wolf, Co-Founder, NOVUS

Im Fall von NOVUS hat das gesamte Gründerteam die Situation eng verfolgt und mögliche zukünftige Entwicklungen in unserer Finanzplanung simuliert. Hier standen insbesondere Fragen dahingehend im Zentrum, wie wir NOVUS in einem Kapitalgebermarkt mit sich ändernden Anforderungen positionieren können.

Dabei ist uns bewusst geworden, dass wir aufgrund unserer tiefen Kenntnisse der Kernbankeninfrastruktur und des Transaktionssystems, die wir uns beim Aufbau unserer eigenen „Core Banking Engine“ und aller anknüpfenden Services erarbeitet haben, die gesamte Wertschöpfungskette (vom POS-Provider über Acquirer und Network bis hin zum Issuer) ausgesprochen gut verstehen. Dieses grundlegende Verständnis können wir jetzt nutzen und damit andere Geschäfte unterstützen, ihre eigene Zahlungsinfrastruktur aufzubauen oder zahlungsbasierte Produkte zu entwickeln.

Unter der neuen Marke Greenfin bieten wir in erster Linie Dienstleistungen im Bereich Software- und Produktentwicklung, Beratung zu Payments und Nachhaltigkeit sowie White-Label-Lösungen an und bedienen größere Unternehmen in den Bereichen Finanzdienstleistungen wie beispielsweise eine Tochter der Unternehmensgruppe Mobiliar und eine E-Commerce-Marketplace-Plattform mit hunderten B2B-Kunden. Nach nur wenigen Projekten konnten wir unter der neuen Marke bereits den Break-Even-Point erreichen.

Brauchen wir mehr Neobanken?

Ist es noch sinnvoll bzw. lohnt es sich noch, eine Neobank zu gründen? Brauchen wir Neobanken mit Nachhaltigkeitsfokus?

Aktuell sehe ich aufgrund steigender Lebenshaltungskosten und wechselnder Prioritäten klassischer Neobankkundinnen und -kunden eher moderates Wachstum in diesem Bereich. In den USA halte ich den Markt nach wie vor aufgrund höherer Interbankenentgelte für attraktiv.

In unserem Heimatmarkt, dem Vereinigten Königreich bzw. generell Europa, gibt es bereits sehr viele Anbieter. Im Zuge der Konsolidierung wird die Fragmentierung zwar in den nächsten Jahren abnehmen, aber aktuell sollten Gründer/-innen vor allem auf das Cashflowprofil ihres Geschäftsmodells achten. Insbesondere sollte Abstand von kapitalintensiven Geschäftsmodellen genommen werden, um Investorinnen und Investoren leichter für sich gewinnen zu können.

Vielen herzlichen Dank für das spannende Gespräch und weiterhin viel Erfolg, Marco!