Zielsetzung der DLT-Pilotregelung

Die DLT-Pilotregelung umfasst Ausnahmen von bestehenden regulatorischen Verpflichtungen für Anbieter multilateraler Handelssysteme, Marktbetreiber und Zentralverwahrer. Damit kann im Rahmen erster Pilotprojekte die Nutzung der DLT für den Handel und die Abwicklung von Finanzinstrumenten in einem regulierten Umfeld erprobt werden.

Das Ziel der DLT-Pilotregelung ist es, eine neue und innovationsfreundliche Regulierung zu schaffen, die Marktteilnehmern zu begründende Ausnahmen von bestehenden Regulierungen gestattet, um den Einsatz der DLT im Finanzmarkt zu begünstigen. Die DLT-Pilotregelung ist Teil der Digital-Finance-Strategie der EU, die seit 2020 verfolgt wird und auch die Verordnung über Märkte für Kryptowerte („Markets in Crypto-Assets Regulation“, kurz: MiCAR) sowie den Digital Operational Resilience Act (DORA) beinhaltet.

Die MiCAR und die DLT-Pilotregelung unterscheiden sich neben ihrer Zielsetzung in einem weiteren wesentlichen Punkt: die Art der Finanzinstrumente, für die sie gelten. Während sich die MiCAR auf E-Geld-Tokens, (nicht-)wertreferenzierte Tokens und Utility-Tokens fokussiert, ist die DLT-Pilotregelung auf jene Kryptowerte beschränkt, die Finanzinstrumente im Sinne der MiFID II darstellen. Mithilfe einer DLT-Marktinfrastruktur dürfen demnach ausschließlich sogenannte DLT-Finanzinstrumente begeben und gehandelt werden.

DLT-Finanzinstrumente sind „Kryptowerte (…), die als Finanzinstrumente (nach MiFID II) gelten und über einen Distributed Ledger emittiert, übertragen und gespeichert werden“[1], sprich Security-Tokens. Neben den von der MiCAR umfassten Kryptowerten wird durch die DLT-Pilotregelung folglich das letzte fehlende Puzzleteil in der Regulierung von Kryptowerten eingesetzt.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

DLT-Finanzinstrumente und Infrastrukturlösungen

Für den „Sandbox-Ansatz“ der DLT-Pilotregelung werden die DLT-Finanzinstrumente vorerst im Volumen begrenzt, wobei sich die Aufsicht mögliche Anpassungen daran explizit offenhält. So sind unter der DLT-Pilotregelung nur Aktien, deren Emittent eine Marktkapitalisierung von weniger als 500 Mio. EUR aufweist (Small Caps), und Anleihen bzw. andere Schuldtitel oder Geldmarktinstrumente mit einem Emissionsvolumen von weniger als 1 Mrd. EUR (ausgenommen Unternehmensanleihen, bei denen der Emittent eine Marktkapitalisierung von unter 200 Mio. EUR aufweist) zum Handel über eine DLT-Marktinfrastruktur zugelassen. Außerdem sind nur Anteile von OGAW-Fonds[2] zugelassen, wenn der Marktwert aller verwalteten Vermögenswerte des Fonds weniger als 500 Mio. EUR beträgt.

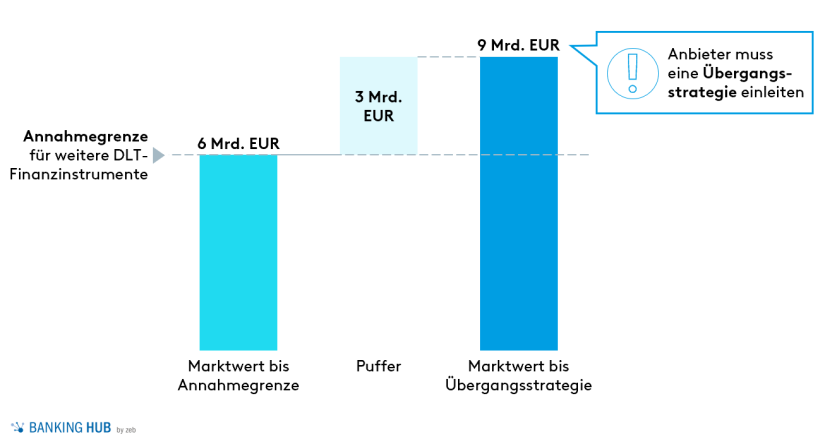

Eine DLT-Marktinfrastruktur darf keine zusätzlichen DLT-Finanzinstrumente zum Handel zulassen, wenn der Gesamtmarktwert aller bereits auf ihr gehandelten DLT-Finanzinstrumente 6 Mrd. EUR übersteigt. Sollte der Gesamtmarktwert aller DLT-Finanzinstrumente, die zum Handel auf einer DLT-Marktinfrastruktur zugelassen sind (oder verbucht werden), 9 Mrd. EUR überschreiten, muss der Marktinfrastrukturanbieter eine Übergangsstrategie einleiten. Oberhalb dieser Schwelle sind die Erleichterungen gemäß DLT-Pilotregelung nicht mehr anwendbar, sodass die Produkte von der DLT auf eine konventionelle Marktinfrastruktur übertragen bzw. rückgeführt und dort zum Handel angeboten und/oder abgewickelt werden müssen.[3]

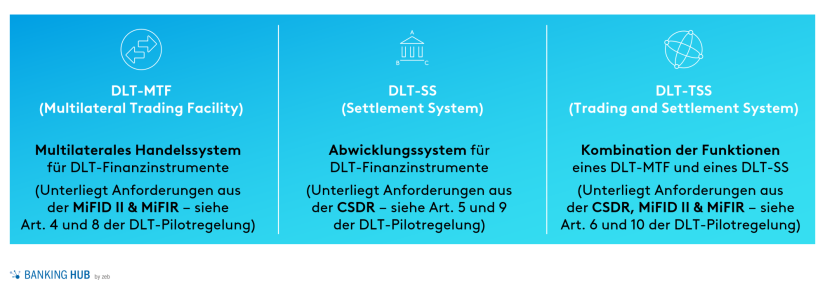

Die DLT-Pilotregelung grenzt zudem drei verschiedene Infrastrukturlösungen voneinander ab:

Anforderungen und Zeithorizont für eine Lizenzierung als DLT-Marktinfrastrukturanbieter

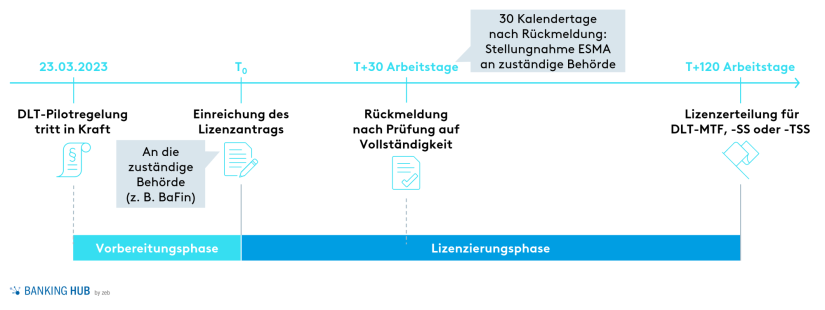

Für das Betreiben einer der drei DLT-Marktinfrastrukturen bedarf es einer Lizenzierung durch die nationale Behörde des antragstellenden Unternehmens. Sofern von vornherein ein integriertes Leistungsangebot im Sinne des DLT-TSS bereitgestellt und somit Handels- und Abwicklungsplattform zusammengelegt werden sollen, muss das antragstellende Unternehmen sowohl die regulatorischen Anforderungen an ein DLT-MTF als auch DLT-SS erfüllen.

Für die Lizenzierung als DLT-Marktinfrastrukturanbieter müssen diverse organisatorische Anforderungen erfüllt sein und der Aufsichtsbehörde entsprechende Nachweise und Dokumentationen (u. a. ein tragfähiger Geschäftsplan) geliefert werden, die auszugsweise wie folgt lauten:

- die Rollen und Profile der Mitarbeitenden, die mit der Dienstleistungserbringung direkt oder indirekt betraut sind,

- die technische Funktionsweise, Teilnahmekriterien und den maßgeblichen Zweck des verwendeten DLT-Netzwerks, der DLT-Finanzinstrumente sowie zugehöriger Dienstleistungen,

- Regelungen zur Festlegung der Rechte, Pflichten, Verantwortlichkeiten und Haftung,

- robuste IT-Systeme sowie IT-Sicherheitsvorkehrungen,

- einen Nachweis darüber, dass der Antragsteller für ausreichende Vorkehrungen gesorgt hat, um Verbindlichkeiten nachzukommen und Kunden entschädigen zu können,

- einen Nachweis, dass das antragstellende Unternehmen über angemessene KYC- und AML-Verfahren verfügt,[4]

- die Verwahrungsmodalitäten für die DLT-Finanzinstrumente und eine Übergangsstrategie im Falle des Überschreitens des o. g. Grenzwerts.

Der von der Aufsicht avisierte Zeithorizont für ein solches Lizenzierungsverfahren als Anbieter eines DLT-MTF, DLT-SS oder DLT-TSS stellt sich wie folgt dar:

Ausnahmen von bestehenden regulatorischen Rahmenwerken

Im Rahmen eines Lizenzierungsverfahrens für eine DLT-Marktinfrastruktur sind diverse Ausnahmeregelungen zu berücksichtigen, die vom antragstellenden Unternehmen bei der zuständigen Behörde beantragt werden können, um nicht den vollen Umfang der regulatorischen Anforderungen einer konventionellen Handels- bzw. Abwicklungsinfrastruktur (MTF bzw. CSD) erfüllen zu müssen.

Für multilaterale Handelssysteme und die DLT-MTF gilt die Verordnung (EU) Nr. 600/2014 (MiFIR) und die Richtlinie 2014/65/EU (MiFID II) gleichermaßen. Für Zentralverwahrer, die ein DLT-SS als Wertpapierliefer- und -abrechnungssystem betreiben wollen, gilt die Verordnung (EU) Nr. 909/2014 (CSDR) gleichermaßen. Die Lizenzen und Ausnahmeregelungen gelten EU-weit vorübergehend für einen Zeitraum von bis zu sechs Jahren ab dem Datum der Lizenzerteilung und nur für die Dauer der DLT-Pilotregelung. Die Ausnahmeregelungen werden nachfolgend skizziert.

Ausnahmen für DLT-MTF

Ein DLT-MTF ermöglicht Anlegenden den Handel mit DLT-Finanzinstrumenten. Die zu beantragenden Ausnahmeregelungen gegenüber konventionellen, multilateralen Handelssystemen sind:

- die Befreiung von der Vermittlungspflicht gemäß MiFID II, sodass Betreiber eines DLT-MTF Kleinanlegenden einen Direktzugang und somit den Handel für eigene Rechnung gewähren können[5],

- eine eingeschränkte Anwendbarkeit der Meldepflichten für Geschäfte gemäß Artikel 26 MiFIR (Meldung eines reduzierten Datensatzes).

Ausnahmen für DLT-SS

Das DLT-SS ist ein System, mit dem Transaktionen, Zahlungen und die Lieferung von DLT-Finanzinstrumenten abgewickelt werden. Sofern sich die Abwicklung von Echtzeittransaktionen von DLT-Finanzinstrumenten mittels Zentralbankgeld als unpraktikabel erweisen sollte, erlaubt die DLT-Pilotregelung, Transaktionen über ein DLT-SS mit E-Geld-Token oder Geschäftsbankgeld in tokenisierter Form abzuwickeln.[6] Weitere Ausnahmen sind unter anderem:

- die Ausnahme von der Verwendung eines Depotkontos und der Einbuchung im Effektengiro,

- Ausnahmen bei Maßnahmen zur Verhinderung gescheiterter Abwicklungen und bei Maßnahmen gegen gescheiterte Abwicklungen,

- die Möglichkeit zur Auslagerung einer Kerndienstleistung an einen Dritten und

- die Ausnahme von der Errichtung einer Zweigniederlassung.

Ausnahmen für DLT-TSS

Ein DLT-TSS kombiniert die von einer DLT-MTF und einem DLT-SS erbrachten Funktionen. Dies hat weitreichende Vorteile für Marktinfrastrukturanbieter und könnte einerseits zu einer starken Verschlankung der Wertschöpfungskette führen, da Tätigkeiten, für die gegenwärtig Intermediäre benötigt werden, dezentral vom DLT-TSS verrichtet werden können.

Andererseits müssen Betreiber von DLT-TSS die meisten regulatorischen Anforderungen erfüllen, da sie sowohl den Anforderungen an eine DLT-MTF sowie denen eines DLT-SS gerecht werden müssen. Gleichwohl dürfen Betreiber eines DLT-TSS dieselben Ausnahmen beantragen wie Betreiber eines DLT-MTF oder eines DLT-SS.

Chancen für DLT-Marktinfrastrukturanbieter

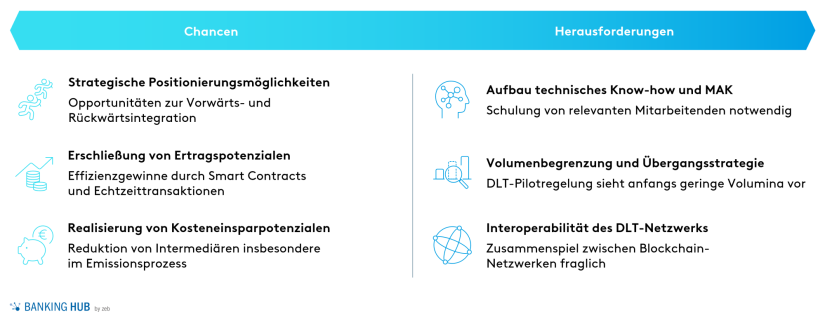

1) Strategische Positionierungsmöglichkeiten

Mit Inkrafttreten der DLT-Pilotregelung entstehen diverse strategische Positionierungsmöglichkeiten sowohl für etablierte, aber auch für neue Marktteilnehmer als DLT-Marktinfrastrukturanbieter. Hierbei wird insbesondere für bestehende Anbieter multilateraler Handelssysteme oder Abwicklungssysteme eine Vorwärts- bzw. Rückwärtsintegration durch die Möglichkeit des Betriebs einer DLT-TSS realisierbar, wodurch Handels- und Abwicklungssysteme zusammengelegt und somit eine End-to-End-Infrastrukturlösung mit direktem Endkundenzugang erzeugt werden kann.

2) Erschließung von Ertragspotenzialen

Der Handel mit Security-Tokens ist aktuell nur eingeschränkt möglich, was die Marktentwicklung dieser vielversprechenden Assetklasse noch hindert. Grund hierfür ist, dass Kauf und Verkauf eines Security-Tokens aktuell nur beim Emittenten selbst möglich sind, aber keine regulierten Handelsplattformen für eine Vielzahl von Security-Tokens unterschiedlicher Emittenten existieren. Ein DLT-MTF wird diese Lücke schließen und die Handelbarkeit von Security-Tokens deutlich verbessern, wodurch eine höhere Marktliquidität und eine höhere Marktbreite durch bessere Geld-Brief-Spannen (Spreads) resultieren können.

3) Realisierung von Kosteneinsparpotenzialen

Die Nutzung von Smart Contracts und DLT-basierten (Konten-)Abstimmungsroutinen führt zu enormen Effizienzgewinnen und folglich Kosteneinsparungen aufgrund des Verzichts auf manuelle Eingriffe. Dies zeigt sich insbesondere durch die Möglichkeit, Echtzeittransaktionen über die DLT durchzuführen und taggleich Handelsgeschäfte abzuwickeln – ohne die übliche valutarische Zeitdifferenz konventioneller Abwicklungssysteme. Die Möglichkeit, DLT-Finanzinstrumente über einen DLT-MTF intermediärsfrei zu begeben, sprich ohne Zwischenschaltung eines emissionsbegleitenden Finanzinstituts, geht ebenfalls mit einer signifikanten Kostenreduktion einher.

Herausforderungen für DLT-Marktinfrastrukturanbieter

1) Aufbau von technischem Know-how und Kapazitäten der Mitarbeitenden

Spezifische Handlungsbedarfe für potenzielle DLT-Marktinfrastrukturen existieren in der Schaffung des notwendigen Know-hows zum Betrieb einer solchen DLT-Markinfrastruktur, aber auch im Aufbau der technischen Plattform. Zudem sind häufig zusätzliche Mitarbeiterkapazitäten für die Entwicklung und den Betrieb der DLT-Systeme nötig. Hier sind Schulungsmaßnahmen und eventuell der Einkauf entsprechender Kompetenzen erforderlich. Die Notwendigkeit, schnell zu handeln, wird dadurch verstärkt, dass die DLT-Pilotregelung bereits im März 2023 in Kraft treten wird.

2) Volumenbegrenzung und Übergangsstrategie

Beschränkt wird das Potenzial der DLT-Marktinfrastrukturen zu Beginn durch die Annahmegrenze im Volumen der DLT-Finanzinstrumente, die darüber gehandelt und abgewickelt werden dürfen. Zum einen wird der Fokus auf eher kleinen Emissionen und Pilotprojekten liegen, zum anderen müssen dadurch zukünftige Marktteilnehmer bereits bei Lizenzbeantragung die oben erwähnte Übergangsstrategie entwickeln und ggf. durchführen können.

3) Interoperabilität des DLT-Netzwerks

Letztlich wird auch die Interoperabilität der DLT-Marktinfrastrukturen eine Herausforderung für Marktteilnehmer sein. Zum Beispiel ist noch nicht klar, wie und ob Handels- und Abwicklungssysteme mit unterschiedlicher technischer Plattform (z. B. Ethereum oder private Blockchain) miteinander kommunizieren können.