Was ist Machine Learning?

Die Begriffe künstliche Intelligenz (KI) und maschinelles Lernen (ML) sind eng miteinander verwandt, werden aber nicht synonym verwendet. Das Hauptziel bei KI besteht meist darin, eine Maschine oder ein Programm zu schaffen, das wie ein Mensch denken, handeln und interagieren kann. Um dieses Hauptziel zu erreichen, können Computer so programmiert werden, dass sie das Lernpotenzial haben, eine bestimmte Aufgabe besser lösen zu können als die Person, die das Programm geschrieben hat. Diese Implementierung von KI wird als ML definiert und ist eine der möglichen Ausprägungsformen von KI.

ML umfasst die Entwicklung von Algorithmen und Techniken, die auf der Grundlage früherer Lernschritte Muster in Datensätzen erkennen. Vor dem Hintergrund der Art und Weise des „Lernens“ wird zwischen Supervised-, Unsupervised- und Reinforcement-Learning sowie diversen Mischformen unterschieden. Die erlernten Muster und Zusammenhänge können dann dazu genutzt werden, um z. B. Klassifikationen oder Clusterungen von unbekannten Datensätze durchzuführen.

Die Geschichte und die wichtigsten Ereignisse im Bereich der KI- und ML-Forschung begannen in den 50er- bzw. 80er-Jahren und umfassen u. a. den IBM-Supercomputer Deep Blue, der 1997 den Schachweltmeister Garri Kasparow in einem Sechs-Punkte-Match besiegte. Getrieben von Leistungszuwächsen der zugrunde liegenden Computerhardware, zunehmender Datenverfügbarkeit und aktuellen Trends wie z. B. Cloud-Computing verfügen moderne ML-Anwendungen über das Potenzial, ein breites Spektrum an wirtschaftlichen Vorteilen für alle Branchen zu schaffen (Kashyap et al., 2017; Larrañaga et al., 2018).

Wie sicheres und erklärbares maschinelles Lernen Finanzinstituten neue Potenziale eröffnen kann

Es hat sich in den letzten Jahren verstärkt gezeigt, dass ML Wettbewerbsvorteile bieten kann, indem es die Vorhersage verbessert, die Zuweisung von Betriebsressourcen optimiert und die Bereitstellung von Dienstleistungen personalisiert. Besonders in datengetriebenen Anwendungsdomänen mit vielen Transaktionsdaten kann ML einen wesentlichen Beitrag zur effizienten Verarbeitung und Auswertung der relevanten Daten liefern. In einem früheren Beitrag haben wir bereits drei vielversprechende Anwendungsgebiete für ML im Finanzsektor identifiziert:

- Kunden mithilfe von KI begeistern

- Prozesse beschleunigen und vereinfachen

- Institute effektiver mit KI steuern

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Welche Risiken birgt maschinelles Lernen mit Blick auf die Informationssicherheit?

Risiken der Informationssicherheit können ML-Mehrwerte aufzehren

Solche positiven Potenziale fördern die Transition des ML von einer Laborkuriosität hin zu einer praktischen Technologie, die weithin kommerzialisiert und tief in die Informationssysteme von Unternehmen eingebettet wird. Während sich die Praxis in den letzten Jahren eher auf die rasche Entwicklung und die möglichen positiven Effizienz- und Innovationseffekte konzentriert hat, wird nunmehr immer deutlicher, dass ML auch erhebliche Risiken birgt (Heinrich et al., 2020, Rosenberg et al., 2021). Diese Risiken reichen von der Datenquelle, dem Datenschutz und der Datensouveränität bis hin zu feindlichen Angriffen auf das ML-Modell selbst. Einem aktuellen Bericht von Gartner zufolge werden im Jahr 2022 30 % der Cyberangriffe auf Data Poisoning (Manipulation des Trainingsdatensatzes), Diebstahl des ML-Modells oder Manipulation der Inputdaten mit z. B. dem Ziel der Fehlklassifikation einer bestimmten Eingabe zurückgehen.

Dass diese Einschätzung keine reine Spekulation ist, erkennt man an den bereits bekannten Angriffen auf ML-Anwendungen (z. B. der Twitter-Chatbot-Skandal 2016). Besondere Tragweite erlangen diese Attacken, wenn sie auf kritische ML-Anwendungen (z. B. Verarbeitung von personenbezogenen Daten) abzielen, wie sie vermehrt auch bei Finanzinstituten zum Einsatz kommen. Nicht ohne Grund hat die Europäische Kommission einen Gesetzesentwurf auf den Weg gebracht, der den Einsatz von ML regeln und die Daten der Nutzenden schützen soll.

Die Gesetzesinitiative sieht dabei vier Klassen von KI-Anwendungen vor:

- Besonders hohes Risiko: KI-Anwendungen, die eine Bedrohung für die Sicherheit, den Lebensunterhalt und die Rechte der EU-Bürger/-innen darstellen, sollen verboten werden.

- Hohes Risiko: KI-Anwendungen, die nachteilige Auswirkungen auf die Sicherheit und Grundrechte der Menschen haben, gelten als hochriskant. Für diese Hochrisikosysteme soll eine Reihe verbindlicher Anforderungen (einschließlich einer Konformitäts- und Risikobewertung) eingeführt werden (Regulierung).

- Geringes Risiko: Diese KI-Anwendungen sollen einer begrenzten Anzahl von Verpflichtungen unterliegen (z. B. Transparenz).

- Minimales Risiko: Alle anderen KI-Anwendungen sollen in der EU entwickelt und eingesetzt werden können, ohne dass zusätzliche rechtliche Verpflichtungen über die bestehenden Rechtsvorschriften hinaus bestehen.

Besonders interessant wird es für Finanzinstitute, wenn nach dem aktuellen Gesetzesentwurf ML-Anwendungen wie die Kreditwürdigkeitsprüfung oder das Kreditscoring als hochrisikoreich eingestuft und risikoreduzierende Transparenz- und Sicherheitsverpflichtungen eingefordert werden. Im Ernstfall kann hier bei Verstößen eine Geldbuße von bis zu 30 Millionen Euro bzw. 6 % des weltweiten Unternehmensumsatzes drohen.

KI-Systeme müssen fit für die Zukunft gemacht werden, um neue Potenziale zu eröffnen: Sicherheit & Transparenz

Basierend auf der aktuellen Cybersecurity-Bedrohungslage, den immer versierteren Angriffsmethoden und den steigenden regulatorischen Anforderungen ist hier eine Schärfung des Bewusstseins für ML-Sicherheitsprobleme unabdingbar. Bereits jetzt ist das Informationssicherheitsrisiko für ML-Anwendungen real, und Praktizierende sehen sich mit dieser Herausforderung konfrontiert.

Um diese Problemstellungen langfristig zu meistern und einen strategischen Wettbewerbsvorteil durch den Einsatz moderner ML-Systeme zu realisieren, sollten Unternehmen bereits jetzt mit dem Aufbau der nötigen Kompetenzen und der Implementierung einer KI-Risikostrategie beginnen. In diesem Kontext sollte identifiziert werden …

- wer die eigenen Systeme wie angreifen kann (Bedrohungssituation),

- wie resilient die eigenen Systeme gegen eine solche Bedrohung sind und

- inwieweit das resultierende Risiko akzeptiert werden kann oder ggf. risikominimierende Maßnahmen ergriffen werden müssen.

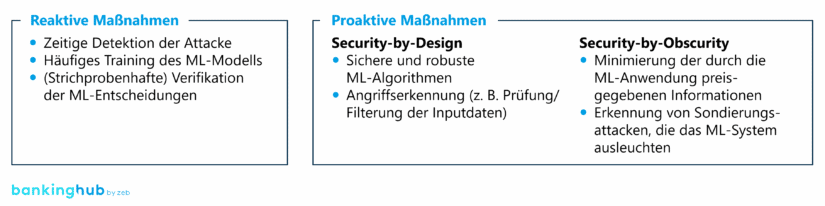

Die Stichworte sind hier vor allem sicheres und transparentes ML. Transparenz bedeutet, dass ML-basierte Entscheidungen nachvollziehbar sein müssen. ML-Anwendungen dürfen nicht als völlig undurchschaubare „Blackbox“ agieren. Eine maßvolle, anwendungsbezogene Regulierung sowie eine durchdachte Auswahl und Zusammenstellung der Anwendungskomponenten sollten dieses Transparenzziel adressieren. Um ein gewünschtes Maß an Sicherheit der ML-Anwendungen zu erzielen, bestehen darüber hinaus verschiedene Möglichkeiten, die in der nachfolgenden Übersicht angegeben sind.

Die Sicherheit der (Kunden-)Daten und ihre adäquate Nutzung in ML-Anwendungen sind nicht nur aus regulatorischen Gründen zu gewährleisten. Gelingt die erfolgreiche Umsetzung der drei Informationssicherheitsschutzziele „Vertraulichkeit“, „Integrität“ und „Verfügbarkeit“ über die gesamte IT-Landschaft hinweg, ist dies ebenso entscheidend für das in Finanzgeschäften zugrunde liegende Kundenvertrauen. Perspektivisch bietet dies das Potenzial einer erhöhten Nutzerakzeptanz und damit die Möglichkeit, sich durch neue, innovative ML-Anwendungen von Mitbewerbern auf dem Markt abzusetzen.

Die Zukunft des Bankings

Gewinner des BankingHub-Schreibwettbewerbs im Mai 2022

1. Platz

2. Platz

3. Platz

„Machine Learning: Potenziale des maschinellen Lernens für Finanzinstitute“

„Blockchain – Die Zukunft des Bankwesens“

„Die Bedeutung von NFTs im Metaverse Banking“