Was ist das Metaverse?

- Metaverse-Plattformen gewinnen kontinuierlich an Popularität. Diese virtuellen Ökosysteme verändern die Art und Weise, wie wir interagieren, was auch Banken und ihre Kunden betrifft – hierzu gibt es aus der FS-, vor allem aber aus der Nicht-FS-Welt, schon verschiedene Beispiele.

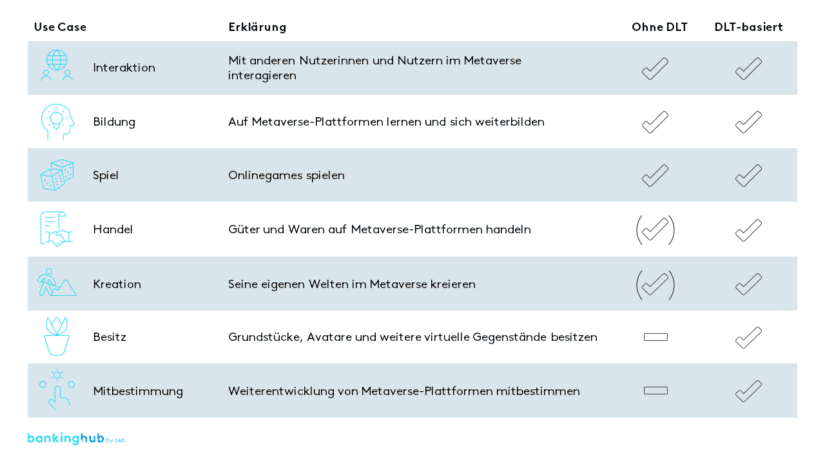

- Die Verwendung der Distributed-Ledger-Technologie ermöglicht zusätzliche Use Cases für Benutzer/-innen und verändert das Verständnis von virtuellen Ökosystemen. Zurzeit sind DLT-basierte Plattformen nur eine Option, die sich in Zukunft durchsetzen könnte.

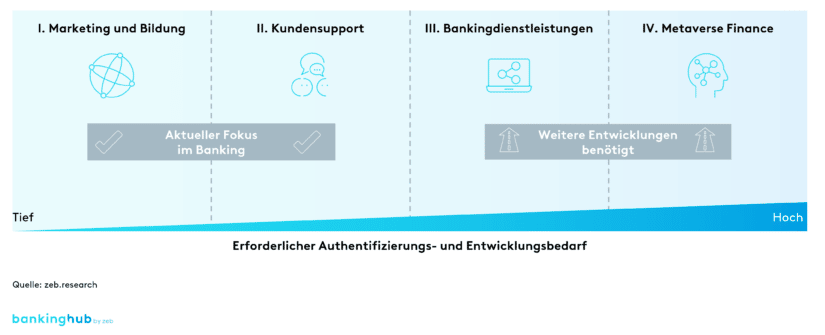

- Die möglichen Use Cases für Banken bewegen sich aktuell im Bereich Marketing und Bildung sowie Kundensupport – weitere Use Cases sind abhängig von der weiteren technologischen Entwicklung und benötigen z. B. zusätzliche Authentifizierungsmöglichkeiten und entsprechende regulatorische Rahmenbedingungen.

- Eine frühzeitige Auseinandersetzung mit dem Thema Metaverse ermöglicht den Banken, die Kundenschnittstelle in virtuellen Welten zeitnah zu besetzen.

- Für Finanzinstitute lohnt es sich bereits jetzt, auf der Lernkurve durch den Aufbau einer ersten Präsenz im Metaverse voranzuschreiten, Talente zu akquirieren und entsprechende technologische Fähigkeiten aufzubauen.

Relevanz und Haupttreiber

Unter dem Oberbegriff Metaverse gewinnen virtuelle Welten zusehends an Popularität. Namhafte Beispiele dieser Entwicklung sind etwa Ariana Grande, die im Onlinevideospiel Fortnite ein Livekonzert gegeben hat, oder der Fußballer Kevin Prince Boateng, der seine Trauung im Metaverse abgehalten hat. Microsofts Kauf des Computer- und Videospielkonzerns Activision Blizzard sowie Nikes Akquisition des Metaverse-Modeunternehmens RTFKT unterstreichen den Trend.

Schwenkt man den Blick in die Finanzindustrie, sind es Banken wie J.P. Morgan und die HSBC, die in Decentraland respektive Sandbox virtuelle Präsenzen aufgebaut haben. Auch für die restlichen Finanzinstitute stellt sich daher die Frage, was das Metaverse verspricht und welche Auswirkungen sich daraus auf die Kunde-Bank-Interaktion und nachfolgende Erbringung von Dienstleistungen ergeben. Kurz gesagt: Wann und wie soll sich eine Bank im Metaverse positionieren?

Das Metaverse unterliegt noch keiner engen Begriffsdefinition. Im Allgemeinen wird von einem weiterentwickelten, immersiven Internet gesprochen, bei dem die Grenzen zwischen physischer und digitaler Welt durch eine Reihe von Software- und Hardwareneuerungen zusehends verschwimmen. Metaverse-Plattformen sind infolgedessen virtuelle Ökosysteme zur sozialen Interaktion, für kommerzielle und Freizeitaktivitäten.

Individuen können auf diesen Plattformen digitale Identitäten annehmen, in digitalen Währungen bezahlen, sich weiterbilden, Onlinegames spielen, Waren und Güter handeln sowie ihre eigenen Welten kreieren. Mark Zuckerberg nannte das Metaverse etwas vereinfacht, aber dafür eingängig „The Embodied Internet“.

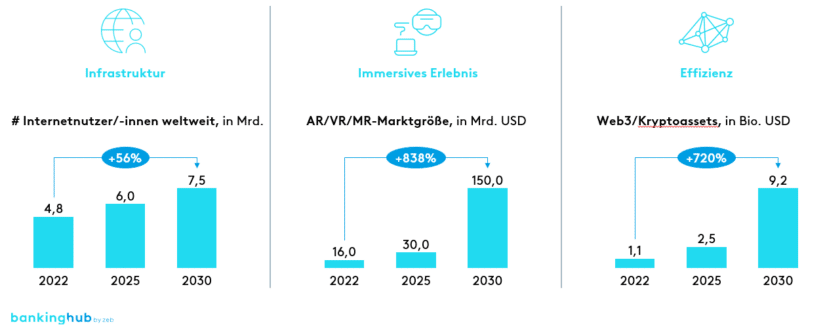

Die steigende Popularität von Metaverse-Plattformen fußt dabei auf der globalen Adoption wesentlicher technologischer Errungenschaften, die sowohl die Basisinfrastruktur als auch das Erlebnis in solchen Welten verbessern (vgl. Abb. 1). Unter dem Stichwort Konnektivität steigt erstens die Anzahl an Internetnutzerinnen und -nutzern weltweit und wird bis 2030 schätzungsweise um 56 % auf ungefähr 7,5 Milliarden anwachsen[1].

Zweitens fördern Technologien im Bereich Augmented/Virtual/Mixed Reality (AR/VR/MR) die immersiven Erlebnisse von Nutzerinnen und Nutzern. Für diesen AR/VR/MR-Markt wird bis 2030 ein Wachstum von über 800 % auf ca. 150 Milliarden USD prognostiziert[2], was den Einstieg in virtuelle Welten vereinfachen wird.

Letztlich steigern unterstützende Technologien wie DLT (Distributed-Ledger-Technologie) und digitale Assets auch die Effizienz von Kapital- und Datentransaktionen in virtuellen Ökosystemen. Web3/Kryptoassets dürften bis 2030 um über 700 % auf ca. 9,2 Billionen USD wachsen[3]. Während dieses Wachstum von DLT und digitalen Assets für die Gestaltung von virtuellen Ökosystemen zwar kein Muss ist, gibt es doch eine Vielzahl von Gründen, warum DLT-basierten Plattformen die Zukunft gehören sollte.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Relevanz von DLT im Kontext von Metaverse-Plattformen

Um dies zu ergründen, lohnt es sich, die Distributed-Ledger-Technologie als Unterscheidungskriterium zwischen Plattformtypen heranzuziehen. Denn der Grundsatzentscheid, ob mit oder ohne DLT, beeinflusst die Funktionsweise und Use Cases für Nutzer/-innen massiv.

Nicht-DLT-basierten, d. h. zentralen Plattformen, fehlt es insbesondere an der Möglichkeit zur Kontrolle und Durchsetzung von Eigentum im virtuellen Raum sowie der Möglichkeit zur Smart-Contract-gesteuerten Mitbestimmung bei der Ausgestaltungsweise von Ökosystemen.

DLT-basierte Ökosysteme hingegen verfügen vor allem über folgende Eigenschaften:

- Governance: Virtuelle Ökosysteme basierend auf DLT, die als dezentrale autonome Organisationen (DAO) aufgesetzt und mithilfe von Governance-Tokens verwaltet werden – anstelle einer zentralen Organisation können sie dann regelbasiert durch die Gesamtheit aller User gesteuert werden. Dies ermöglicht „gemeinschaftsbasierte Entscheidungen“ hinsichtlich der Evolution eines Ökosystems, und „Single Authorities“ wie etwa bei Meta oder TikTok werden obsolet.

- Eigentum: Durch die Tokenisierung von Assets und die Erstellung von Non-Fungible Tokens (NFTs) ermöglicht DLT die Abbildung und Durchsetzung von Eigentum im virtuellen Raum. Als Abbild eines virtuellen Vermögenswerts beinhalten NFTs in ihren Smart Contracts Metadaten über Ursprung, Inhalt und Eigentumsverhältnisse eines Vermögenswerts. Dadurch lassen sich z. B. virtuelle Landstücke eindeutig einer Wallet-Adresse zuordnen.

- Transaktionsabwicklung: Während zentrale Ökosysteme zwar auch an Zahlungssysteme angebunden sein können, verspricht die DLT-basierte Transaktionsabwicklung (Daten und Gelder) effizienter und kostengünstiger zu sein – insbesondere für kommerzielle Aktivitäten in virtuellen Ökosystemen.

Aufseiten der Ökosystemnutzer/-innen schlagen diese Vorteile direkt durch, wie in der Darstellung unten ersichtlich wird.

Dennoch gilt es festzuhalten, dass durch die Verbesserung grundlegender Infrastrukturtechnologien sowie Technologien für die Optimierung des immersiven Erlebnisses beide Plattformarten profitieren. Die oben beschriebenen Vorteile von DLT-basierten Plattformen sprechen zwar für sich, trotzdem genießen nicht DLT-basierte Plattformen mit zentralisierter Governance heute noch einen höheren Adoptionsgrad.

Die Anzahl täglich aktiver Nutzer/-innen auf den größten DLT-basierten Plattformen wie Sandbox oder Decentraland bewegt sich in den Tausenden[4]. Im Vergleich dazu weisen nicht DLT-basierte, zentrale Plattformen wie Fortnite oder Minecraft tägliche Nutzerzahlen im zweistelligen Millionenbereich auf[5].

Für innovative, technologieaffine Firmen lohnt es sich aufgrund der versprochenen Lernkurve dennoch, DLT-basierte Plattformen besser zu verstehen und über den Aufbau einer Präsenz erste Gehversuche im Zusammenhang mit DLT, digitalen Assets und NFTs zu machen.

Erste Metaverse-Anwendungsbereiche für Banken

Wachsendes Kundeninteresse zwingt Unternehmen weltweit, sich mit der Metaverse-Thematik zu befassen – insbesondere, da das Metaverse die Möglichkeit bietet, sich bei jüngeren Kundengruppen sehr direkt zu positionieren und Banken gleichzeitig bereit sind, hohe Summen für die Gewinnung eben dieser Kundengruppen auszugeben.

Während einige Banken dadurch bereits eine Vorreiterrolle eingenommen haben und im Metaverse präsent sind, stellen sich für viele andere Institute noch vier Kernfragen: Was will man mit der Metaverse-Präsenz erreichen? Welche Zielkunden will man ansprechen? Wo bzw. auf welchen Plattformen will man eine Präsenz aufbauen? Wie gestaltet sich die Umsetzung?

Dabei lassen sich die für Finanzinstitute möglichen Use Cases grob in vier Kategorien unterteilen:

- Marketing und Bildung

- Kundensupport

- Bankingdienstleistungen

- Metaverse Finance (MetaFi)

Die technologischen Anforderungen für die Dienstleistungserbringung und die benötigten Authentifizierungsstufen nehmen dabei in gleicher Reihenfolge zu.

- Marketing und Bildung: Besonders zugängliche Use Cases für Finanzinstitute sind Marketing- oder Bildungs-Use-Cases. Beispielsweise können Events angeboten werden, um Mitarbeitende zu aktivieren oder Beziehungen zu potenziellen Kunden zu etablieren. Interne Meetings können mit AR/VR/MR-Unterstützung abgehalten und Informationen wie Wechsel- und Aktienkurse präsentiert werden. Diesem Beispiel ist J.P. Morgan gefolgt und hält in seiner Onyx-Lounge Präsentationen zu Kryptowährungen ab.

- Kundensupport: In einer zweiten Ausbaustufe lassen sich Standardanfragen ohne Kundendatenerfordernis, z. B. der Standort des nächsten Bankomaten oder der nächsten Filiale, beantworten. BNP Paribas hat beispielsweise eine virtuelle Welt ausgerollt, welche es Kunden ermöglicht, mittels VR Gespräche mit Bankmitarbeitenden auf verschiedenen Kontinenten zu führen

- Bankdienstleistungen: Aufgrund der aktuellen technischen Möglichkeiten eher noch als perspektivisch einzustufen, aber vorstellbar, ist die Erbringung traditioneller Bankdienstleistungen direkt am Kunden. Neben der Überprüfung von Salden und Transaktionen in einer virtuellen Filiale wäre es mit ausreichenden Authentifizierungsmöglichkeiten und entsprechender AR/VR/MR-Technologie vorstellbar, Beratungstermine direkt im Metaverse abzuhalten. Als wesentliche Anforderung ist hier die Überführung des Contents vom 2D-Format ins 3D-Format, sodass Kunden in der immersiven Welt einen Mehrwert erhalten.

- Metaverse Finance: Schließlich eröffnen sich unter dem Begriff Metaverse Finance gänzlich neue Geschäftsmodelle, von welchen Banken profitieren können. Dabei geht es um die umfassende Bereitstellung von Finanzdienstleistungen für virtuelle Welten. Hierzu gehört die Finanzierung virtueller Immobilien und anderer virtueller Assets sowie der Vermögenstransfer zwischen traditionellen Bankkonten und dem Metaverse.

Aufgrund fehlender Authentifizierungsmöglichkeiten und der genannten technologischen Hindernisse scheinen vor allem die Use Cases im Bereich Marketing und Bildung sowie Kundensupport realistisch. Hier liegt momentan auch der Fokus in der Bankenindustrie. Langfristig wird der den Kunden gebotene Mehrwert der wesentliche Erfolgsfaktor für Metaverse-Auftritt und -Dienstleistungen sein.

Während der aktuelle Stand der Onyx-Lounge von J.P. Morgan also als Metaverse-Auftritt nicht reichen wird, sind frühe Investments wie dieses dennoch wichtig, denn es braucht viel Zeit, entsprechendes Wissen aufzubauen.

Schlüsselfaktoren zur Adoption von Metaverse-Plattformen

Die weitere Adoption von Metaverse-Plattformen und NFTs hängt von der Benutzeradaption, der technologischen Entwicklung und Infrastruktur, den rechtlichen Rahmenbedingungen sowie der Governance ab. Die skizzierten Anwendungsbereiche in der Bankenindustrie stellen klare Anforderungen an die Banken und ihre Kunden. Gerade im Rahmen der Benutzeradaption drängt sich die Frage auf, ob Menschen physisch überhaupt bereit sind, sich konstant der virtuellen Welt auszusetzen.

Im Bereich der Technologie und Infrastruktur kristallisieren sich die Notwendigkeit für Interoperabilitätslösungen zwischen Plattformen, also Standardisierungen, sowie die weitere Adoption von Metaverse-Schlüsseltechnologien heraus. Es werden etwa schnellere Verbindungen zur Erhöhung von Datenübertragungsraten benötigt. Auch die AR/VR/MR-Adoption diktiert die immersiven Erlebnisse im Metaverse.

Etwas konkreter gehört die Kompatibilität von Bankenplattformen mit Digital Assets und Low-Latency-Netzwerken zu den Anforderungen auf der Bankenseite. Prozessualer Natur, aber nicht minder wichtig, ist eine angepasste Omnichannel-Strategie: Um ein attraktives Benutzererlebnis bieten zu können und qualitativ ansprechenden Inhalt zu generieren, werden 3D-Designs, Engines und Künstler/-innen notwendig. Bankoutput muss als 3D-fähiger, immersiver Output zugänglich sein. Für die Umstellung benötigen Banken sowie User neben technischen Skills und Plattformexpertise letztlich auch das nötige Transformationskapital – sowohl finanziell als auch personell.

Zu guter Letzt sind auch die rechtlichen Rahmenbedingungen für das Metaverse noch wenig entwickelt. Da die Identitäten der Kunden mit Avataren verlinkt sind, stellt sich hier die zentrale Frage, wie die Nutzung und Monetarisierung von Nutzerdaten reguliert werden sollen. Die Herausforderungen des Web2-Internets, z. B. Moderation von Inhalten, die Meinungsfreiheit und der Datenschutz, könnten im Metaverse noch größer werden.

Ausblick

Trotz dieser zentralen Herausforderungen sehen wir die Entwicklung von Metaverse-Plattformen weiter voranschreiten. Die Art und Weise, wie sich Menschen austauschen, d. h. auch wie Banken mit ihren Kunden interagieren, verändert sich stark. Der Druck, sich dieser neuen Interaktionsweise Schritt für Schritt anzupassen, steigt für die hiesigen Finanzinstitute zusehends.

Es gilt, im Metaverse schnell erste Gehversuche zu machen, um am Ball zu bleiben und die Kunden von morgen dort anzusprechen, wo sie sich aufhalten – auch dann, wenn sich viele Faktoren für das Funktionieren von Metaverse-Plattformen erst in der Entwicklung befinden. Beispielsweise sehen wir zwar die möglichen Vorteile von DLT im Zusammenhang mit virtuellen Ökosystemen, jedoch sind DLT-basierte Plattformen noch in einem sehr frühen Entwicklungsstadium.

Ob sich DLT im Zusammenhang mit Metaverse-Plattformen wirklich durchsetzen wird, muss sich erst noch zeigen. Der Handlungsspielraum für realistische Use Cases bei Banken bewegt sich deswegen zunächst vor allem in den Bereichen Marketing und Bildung sowie Kundensupport.