Was ist ein Robo Advice bzw. ein Robo Advisor?

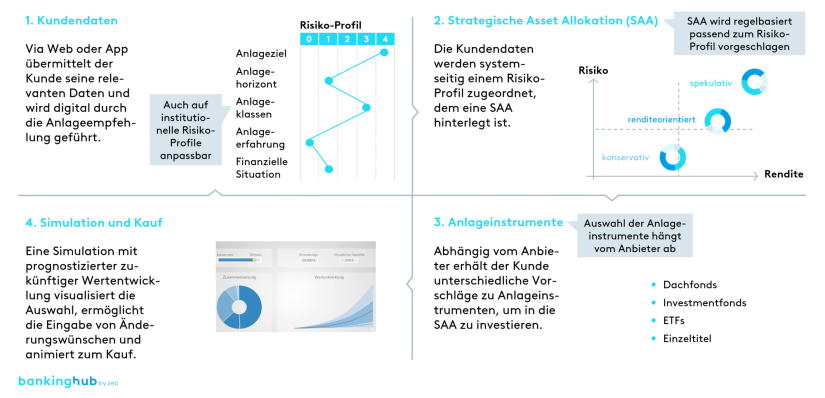

Die sich im Volksmund etablierte Definition des Robo Advice als digitale und voll automatisierte Vermögensverwaltung greift grundsätzlich zu weit, denn der Robo Advice an sich ist nur die digitale Kundenschnittstelle zur Ermittlung des für den Investor geeigneten Risikoprofils. Über eine web- und/oder App-basierte Eingabemaske werden die Kundendaten, der Anlagehorizont, die Risikopräferenz und andere gesetzlich notwendige Anlegerinformationen abgefragt und, vereinfacht gesagt, das Risikoprofil über eine Wenn-dann-Logik des Anlegers bestimmt.

Der Robo Advice digitalisiert also die WpHG-Klassifizierung, MiFID-II-Angemessenheits- und -Geeignetheitsprüfung des Anlegers, welche im klassischen Beratungsgespräch der Kundenberater übernimmt. Die Differenzierung der Robo Advisors, d.h. der Anbieter solch einer digitalen Kundenschnittstelle, findet erst im nachgelagerten Prozess des eigentlichen Asset-Managements statt, indem das Risikoprofil in eine strategische Asset-Allokation (SAA) übersetzt und diese mit konkreten Anlageprodukten umgesetzt wird.

Entwicklung und aktueller Stand

International verwalten Robo Advisors ca. 480 Mrd. EUR Asset under Management (AuM), was ungefähr der Hälfte des deutschen Publikumsfondsmarkts entspricht. Vanguard Personal Advisor Services ist mit ca. 110 Mrd. EUR weltweit der größte Anbieter und hat somit global einen ca. 20%igen Marktanteil. Die Top-5-Robo-Advisors verwalten ca. 170 Mrd. EUR, was einem Marktanteil von ca. 40 % entspricht. Das Wachstum der Branche wird insgesamt auf über 2.300 Mrd. EUR AuM in den nächsten fünf Jahren geschätzt.

Robo Advisor in Europa

Der europäische Markt ist mit einem Volumen von ca. 14 Mrd. EUR AuM vergleichsweise klein, denn er entspricht somit ungefähr der Größe des global drittgrößten Robo Advisor Betterment. In Europa wiederum ist Großbritannien mit knapp 5,5 Mrd. EUR AuM der größte Markt, gefolgt von Deutschland mit rund 3,9 Mrd. EUR AuM.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Robo Advisor in Deutschland

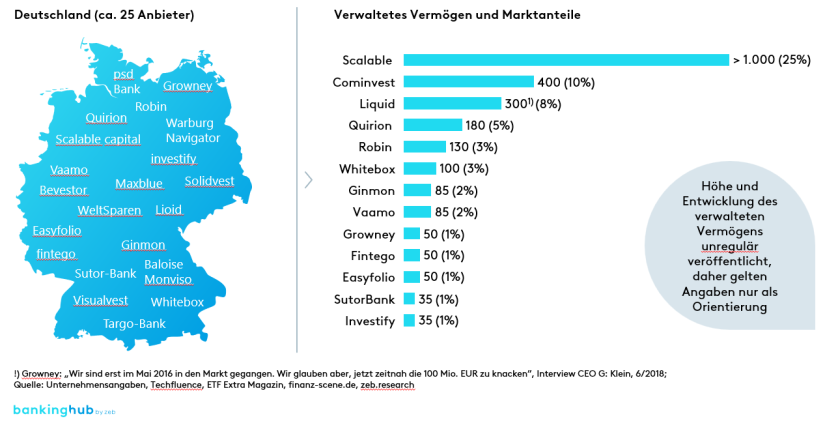

In Deutschland gibt es derzeit etwa 30 Robo Advisors, weltweit sind es ca. 350. Im internationalen Vergleich ist die Anzahl der deutschen Robo Advisors damit sehr hoch. Nur in den USA, einem ungleich größeren Markt, gibt es mehr. Ein Blick auf die Eigentümerstruktur der deutschen Robo Advisors zeigt, dass die wenigsten unabhängige Start-ups (wie z. B. Liqid oder Scalable) sind. Der Großteil der Robo Advisors gehört als digitale Kundenschnittstelle im Omnikanalangebot zu Privatbanken (wie z. B. Warburg, Hauck & Aufhäuser oder Quirin Privatbank), Großbanken (Commerzbank oder Deutsche Bank) oder Regionalbanken (Volksbanken und Sparkassen).

Trotz der hohen Anzahl an Anbietern in Deutschland verwalten diese im internationalen Vergleich derzeit zusammen ein relativ niedriges Vermögen, sodass die deutsche Marktgröße unterhalb von Expertenprognosen und den Erwartungen der Anbieter selbst zurückgeblieben ist. Außer bei Scalable Capital bewegen sich die verwalteten Vermögen der Wettbewerber noch im zwei- und unteren dreistelligen Bereich. Aufgrund fehlender offizieller Berichtspflichten sind alle Zahlen jedoch mit Vorsicht zu genießen und könnten tatsächlich erheblich niedriger sein.

Robo Advice – fit für die Zukunft?

Der Robo Advice hat als Selfservice in der deutschen Vermögensverwaltung erste Wurzeln geschlagen. Neben unabhängigen Start-ups haben die etablierten Banken ihr Angebot entsprechend ausgeweitet. Was allerdings fehlt, ist eine gute Performance, d. h. die notwendige Produktqualität. Daher ist der Markt weiterhin attraktiv für neue Konkurrenz, die dem Kunden eine solche Qualität nicht nur verspricht, sondern auch tatsächlich liefern kann.

Bei Softwareanbietern wie z. B. Aixigo, die hinter dem Robo Advisor Investify stehen, können unabhängige Vermögensverwalter die Robo-Advice-Funktionalität mieten und somit ihre Strategie online anbieten. Da der Deutsche durch das Angebot der etablierten Banken immer vertrauter mit dem Angebot wird und die Digitalisierung weiter voranschreitet, ergibt sich eine entsprechende Markt- und Wachstumsopportunität für alle Anbieter vermögensverwaltender Strategien.

Mehr Informationen zu Robo Advice und Robo Advisors finden Sie in nachstehenden Publikationen

- Bedrohung oder Chance? (Ausg. 3/2016): Beraten in Zukunft bloß noch Roboter? Grundlagen & Funktionsweise des neuen Megatrends.

- Ein Wettbewerbervergleich (Ausg. 4/2016): Verschaffen Sie sich einen Überblick über die Wettbewerber.

- Rechtliche Herausforderungen (Ausg. 5/2016): Juristische Herausforderungen, denen sich „Robo Advisors“ stellen müssen.

- Robo Advice – das erste Zwischenfazit enttäuscht (Ausg. 1/2019): Wie finden Robo Advisors ihren Weg zum Erfolg?