Funktionsweise Robo Advice

Da verlorenes Kundenvertrauen, eine unübersichtliche Vielfalt an Anlageprodukten und der Trend zum Selbermachen per App nicht nur im Onlinebanking und Onlinebrokerage, sondern auch in der Vermögensverwaltung neue Standards setzen, widmen wir uns erneut dem Trend „Robo Advice“. Hinter diesem Begriff verbirgt sich die digitale Vermögensverwaltung, und aktuelle Entwicklungen zeigen, dass diese zukünftig zum Standardangebot eines Finanzdienstleisters gehören wird.

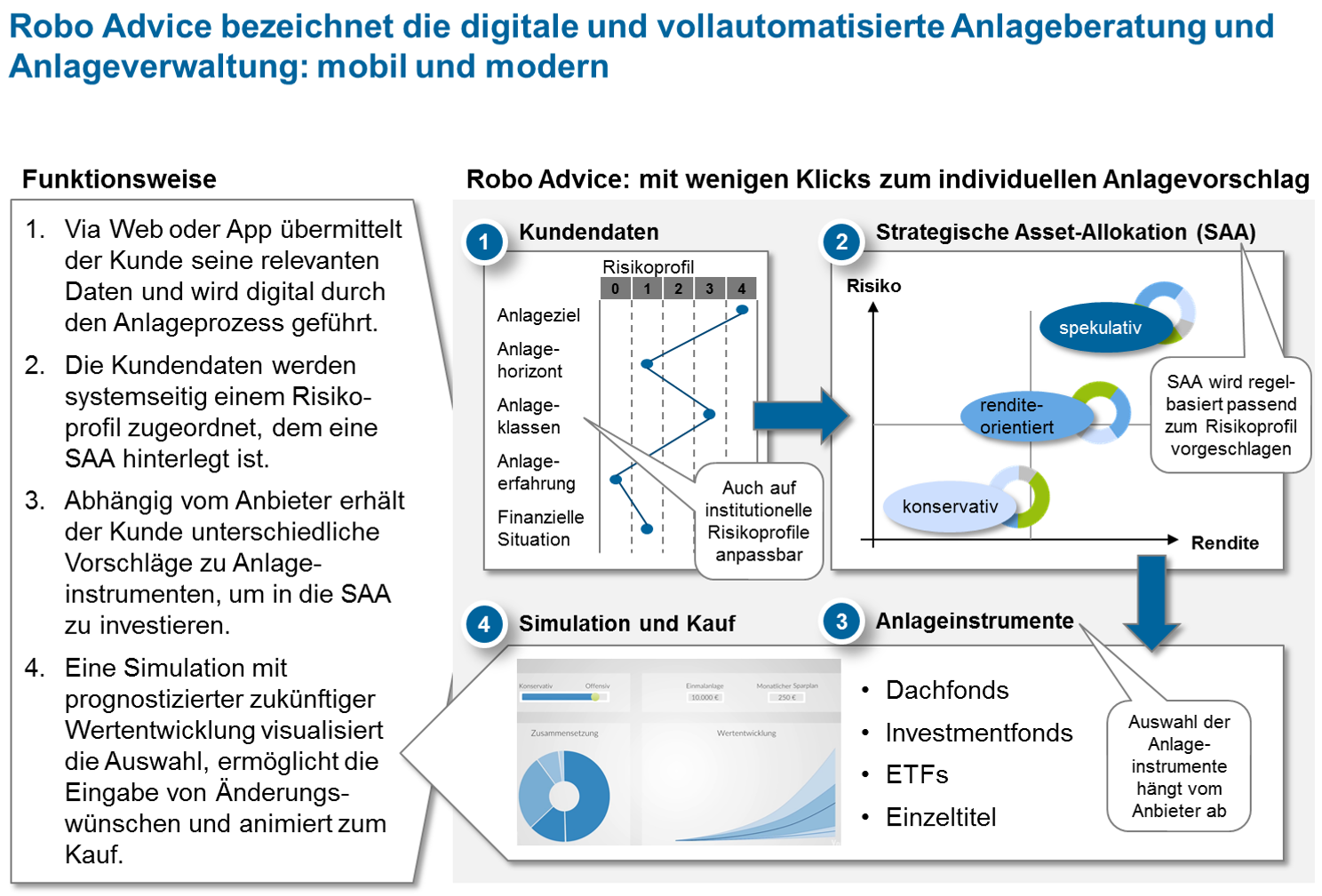

Abbildung 1: Funktionsweise Robo Advice

Abbildung 1: Funktionsweise Robo AdviceBei einem Robo Advice durchläuft der Kunde via App oder auf der Webpage des Anbieters eine vollautomatisierte Anlageberatung. Diese beginnt immer mit den Kundendaten, die mithilfe einer einfachen Wenn-dann-Logik zu einer Risikoklassifizierung des Kunden führt. Nach WpHG gibt es in Deutschland fünf Risikoklassen, die sich vor allem durch die Anlageinstrumente unterscheiden. Um die richtige Risikoklasse für den Kunden zu finden, beantwortet der Kunde also zunächst verschiedene Fragen zu seinem Anlageziel und ‑horizont, seinen bisherigen Anlageerfahrungen im Hinblick auf Anlageklassen und seiner finanziellen Situation. Technisch sind Robo Advisors so aufgebaut, dass es zu den verschiedenen Fragen Standardantworten gibt, hinter denen eine Wenn-dann-Logik implementiert ist, sodass die verschiedenen Kombinationen von Kundenantworten letztlich auf eine der fünf Risikoprofile aggregiert werden können. Hinter jedem Risikoprofil befindet sich nun ein standardisierter Anlagevorschlag. Dieser besteht zum einen aus der strategischen Asset-Allokation (SAA) und zum anderen aus den Anlageinstrumenten, durch die die SAA investierbar wird. Die Bandbreite reicht von einem Investmentfonds je Risikoprofil, über mehrere Investmentfonds oder ETFs je Anlageklasse bis hin zu Einzeltiteln. Visualisiert wird dieser Prozess für den Kunden in einer Simulation mit SAA-Übersicht, verschiedenen Risiko-Rendite-Kennzahlen und einer prognostizierten zukünftigen Wertentwicklung des Anlagevorschlags. Ein Kaufbutton schließt den Auswahlprozess ab. Wie es nun weitergeht, hängt vom Anbieter ab, denn der Kunde benötigt ein Depot, auf dem die gekauften Anlageinstrumente gelagert werden, und ein entsprechendes Abrechnungskonto, von dem der geldwerte Anlagebetrag abgebucht wird. Die Anbieter haben also entweder eine eigene Bankstruktur im Hintergrund oder bedienen sich vom eigenen Unternehmen unabhängigen Banken. Sollte der Kunde während des vollautomatisierten Prozesses beginnend mit der Eingabe seiner Daten bis hin zur Kontoeröffnung Fragen haben, kann er sich per Telefon oder Chat an den Anbieter wenden.

Ist der Anlagevorschlag einmal ins Depot gekauft, hängt es wiederum vom Anbieter ab, ob es eine aktive Nachpflege während der Anlagezeit gibt. Hat der Kunde z. B. einen vermögensverwaltenden Investmentfonds gekauft, finden die aktive Titelüberwachung und das Rebalancing, d. h. das Wiederherstellen der ursprünglichen SAA nach Kursbewegungen, innerhalb des Investmentfonds fortlaufend statt. Hat sich der Kunde z. B. für einen ETF-Anbieter ohne aktives Rebalancing entschieden, läuft seine ursprüngliche Auswahl kontrolllos entsprechend der Marktbewegungen und es obliegt der Sorgfaltspflicht des Kunden, Anpassungen eigenständig vorzunehmen.

Die Kosten für einen Robo Advisor schwanken stark von Anbieter zu Anbieter. Sie setzten sich grundsätzlich aus drei Komponenten zusammen: Fondskosten, Kosten für den Robo Advisor und Depotkosten für die Lagerung der Anlageinstrumente. Die Fondskosten liegen i. d. R. zwischen 0–1 % p. a. vom Anlagevolumen je nachdem, ob es sich um ETFs oder aktiv gemanagte Investmentfonds handelt. Die Kosten für den Robo Advisor liegen i. d. R. zwischen 0–1 % p. a. vom Anlagevolumen je nach Geschäftsmodell und angebotenem Service im Hinblick auf die aktive Nachpflege während der Laufzeit der Vermögensanlage. Depotkosten können entweder je Einzeltransaktion oder als feste Gebühr abgerechnet werden. Sie sollten nicht über 0,5 % p. a. vom Anlagevolumen liegen.

Anbieterübersicht Robo Advice

Die Pioniere des Robo Advice kommen aus den USA und heißen Betterment (*2008, ~4 Mrd. USD AuM) und wealthfront (*2008, ~3 Mrd. USD AuM). Mittlerweile haben alle Global Player der Vermögensverwaltung ihrem Vertriebsmodell einen Robo Advisor beigemischt. Um einige Namen zu nennen: Goldman Sachs und Motifinvesting, Aberdeen und Pamenion, Vanguard und Personal Advisor Service, Schroders und nutmeg, Black Rock und Personal Capital sowie Future Advisor, JPMorganChase und Betterment, Fidelity und LearnVest. Im deutschen Markt tummeln sich einige FinTechs wie z. B. Cashboard, easyfolio, vaamo, quiroin und scalable, aber auch Großbanken haben den Robo Advice bereits für sich entdeckt. Hier sind die Commerzbank über ihre Direktbanktochter comdirect und die Deutsche Bank zu nennen. Großbanken nutzen den Robo Advice als Tool im Onlinebrokerage, um ihren Kunden einen geführten Auswahlprozess von Anlageprodukten anzubieten.

Ein Vergleich der unterschiedlichen Anbieter zeigt eine Gemeinsamkeit: Vermögensverwaltung wird im Gewand des digitalen Robo Advice zum Shopping-Erlebnis via App oder Webpage bequem vom Sofa aus. Dies birgt natürlich zum einen das Risiko für den Kunden, dass mit der Vermögensanlage verbundene Risiken nicht erkannt oder beraten werden, zum anderen aber auch das Risiko für Anbieter von Vermögensverwaltungen, die keinen Robo Advice anbieten, dem Kunden als veraltet zu erscheinen. Vor allem im jüngeren Kundensegment gehören mobile Funktionalitäten wie Onlinebanking, Onlinebrokerage und dazugehörige Tools wie Onlineanlagefinder also Robo Advisor mittlerweile zum Standard. Darüber hinaus zeigen die prognostizierten Wachstumsraten erhebliches Potenzial für die Neukundenakquise.

Der Robo Advice als digitales Vertriebsinstrument bietet also die attraktive, wachstums- und margenstarke Möglichkeit für Asset Manager, Vermögensverwalter und Banken, sich als modernes Unternehmen mit transparenter Kostenstruktur und bedürfnisgerechter Vermögensverwaltung zu platzieren.

Eine Antwort auf “Robo Advice – bald Standardangebot eines Finanzdienstleisters?”

Klaus Wagner

Automatisierte Anlageoptimierung gibt es schon sehr viele Jahre, nur ist es jetzt etwas mehr aus der Kundenbrille aufgebaut (UX). Ich wundere mich immer wieder über die aktuelle Fintech Diskussion. Erinnert mich in meiner mehr als 20 jährigen Online-Banking Erfahrung an die Internet Blase Ende der 90ziger. Von den Startups sind auch nur eine Handvoll übrig geblieben. Momentan wird mal wieder sehr viel Geld verbrannt.