Die (Banken-)Welt im Corona-Fieber

Für Regionalbanken hat die Corona-Krise unterschiedliche Auswirkungen. Neben den wirtschaftlichen Folgen für die eigene GuV sowie einer sich ändernden Arbeitswelt stehen die Banken insbesondere ihren krisengerüttelten Kunden gegenüber, die gerade jetzt an vielen Stellen schnelle Lösungen und Unterstützung benötigen.

Es sind erhöhte Risiken und Ausfälle im gewerblichen und privaten Kreditgeschäft der Banken zu erwarten. Diese werden primär durch Schieflagen und letztlich auch Insolvenzen ihrer Kunden getrieben sein. Verschärft wird diese Situation durch (temporär) sinkende Einkommen vieler Privatkunden im Vergleich zum gewohnten Niveau und eine (temporär) ansteigende Anzahl an Erwerbslosen.

Auch wenn es bis heute – aufgrund diverser Unsicherheitsfaktoren – keine belastbaren Hochrechnungen gibt, ist sicher, dass Corona negative Auswirkungen auf die gesamte Wirtschaft haben wird. Es gilt mehr denn je für Banken, gemeinsam mit ihren Kunden diese schwierige Situation bestmöglich zu meistern und gestärkt daraus hervorzugehen.

Regionalbanken als Krisenpartner für ihre Kunden: Herausforderungen und Chancen

Seit Beginn der Krise setzen Banken zahlreiche Sofortmaßnahmen zur Sicherstellung ihrer operativen Handlungsfähigkeit und zur Stabilisierung des Kundengeschäfts um. Die tägliche (Neu-)Orientierung gemäß aktuellen Entwicklungen und Erkenntnissen sowie die damit verbundene ggf. erforderliche Repriorisierung und Neuaufnahme von Aufgaben stehen aktuell in allen Banken als fester Punkt auf der täglichen Agenda im Corona-Krisenmanagement.

Um Handlungsfähigkeit und Arbeitsfähigkeit herzustellen, sind pragmatische Regelungen für das Arbeiten im Vertrieb, Betrieb und in der Steuerung für die Mitarbeitenden, vor Ort sowie im Homeoffice, an vielen Stellen bereits gefunden und umgesetzt. Entsprechend individueller Gegebenheiten und Erfahrungen in den Häusern werden bestehende Regelungen angepasst, ergänzt und die Arbeitsweisen im Krisenmodus weiter professionalisiert.

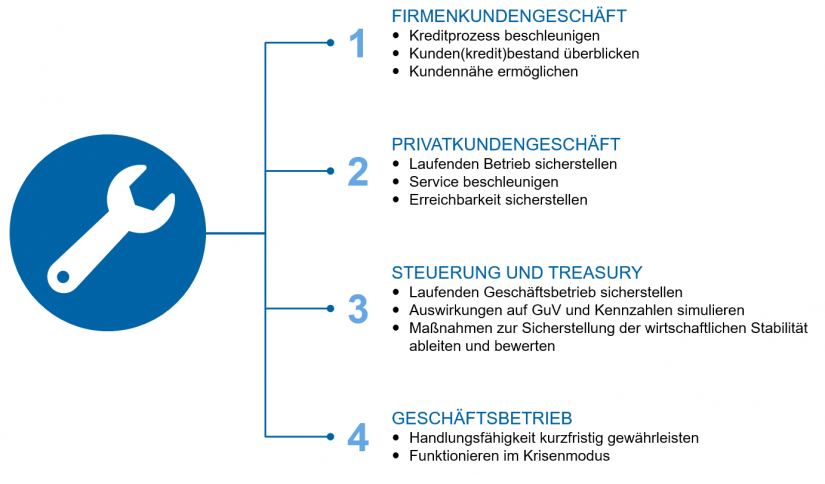

Nach unseren aktuellen Erfahrungen und Erkenntnissen aus der Zusammenarbeit und dem Austausch mit Banken rund um das Thema Corona lassen sich die Sofortmaßnahmen zur Stabilisierung der Handlungsfähigkeit in vier Bereiche (siehe Abb. 1) zusammenfassen.

Viele Häuser stehen im Firmenkundengeschäft nun großen Herausforderungen gegenüber. Durch die Corona-Krise verschlechtert sich die Liquiditätssituation vieler Kunden, Kreditausfallrisiken steigen massiv an, Transparenz und Überblick z. B. zu konkreten Auswirkungen fehlen oftmals noch und Berater verzeichnen eine enorme Arbeitslast und Unsicherheit.

Die Häuser müssen ihren Kunden kurzfristig Liquidität bereitstellen, damit diese bspw. Gehälter weiter bezahlen können. Zusätzlich müssen staatliche Hilfen vermittelt werden. Dazu muss ein rascher Wissensaufbau bei den Kundenberatern stattfinden, und es muss Transparenz über die für den Kunden passenden Programme hergestellt und präsent gehalten werden.

Die Stellhebel auf prozessualer sowie organisatorischer Ebene sind komplex. Die Dringlichkeit zwingt grundsätzlich zur zügigen und pragmatischen Umsetzung in den Banken vor Ort.

Was sind wirkungsvolle Sofortmaßnahmen für Regionalbanken im Firmenkundengeschäft?

- Kreditprozess beschleunigen: Umsetzung von Ad-hoc-Maßnahmen, Anpassung von Rahmenbedingungen, Einführung vereinfachter Kreditprozesse, breiter Know-how-Aufbau für die Beantragung von Fördermitteln

- Kunden(kredit)bestand überblicken: datenbasierte Clusterung Kundenportfolio und automatisierte Berechnung des voraussichtlichen Liquiditätsbedarfs

- Kundennähe ermöglichen: Gewährleistung virtueller Kundennähe, Bereitstellung konkreter Hilfsmittel und interne Verlagerung freier Ressourcen

Auch das Privatkundengeschäft ist aktuell außergewöhnlichen Belastungen wie vorübergehend geschlossenen Bankfilialen ausgesetzt.

Was sind effektive Sofortmaßnahmen für Regionalbanken im Privatkundengeschäft?

Anspruch der Regionalbanken ist es, eine möglichst umfangreiche Kundenbetreuung zu gewährleisten. Die Herstellung einer ausreichenden physischen und digitalen Kundenpräsenz hat hierbei oberste Priorität. Folgende drei Sofortmaßnahmen sind notwendig:

- Ressourcen für das Tagesgeschäft allozieren: Präsenz im stationären Vertrieb (Filialen, Öffnungszeiten, Bargeldversorgung) organisieren, Verschiebung von Mitarbeiterkapazitäten aus Service und Beratung der stationären Einheiten in das KundenServiceCenter und/oder das DigitaleBeratungsCenter

- Service beschleunigen: 1st und 2nd Level im KundenServiceCenter etablieren, dabei gilt: 1st Level für einfache Fragen und 2nd Level für vertiefenden Beratungsbedarf (besetzt mit Beratern und Beraterinnen aus Filialen)

- Erreichbarkeit sicherstellen: Weitere Kommunikationsmöglichkeiten schaffen (Chat, Kontaktformular, Hotline, E-Mail) und aktiv auf den Kunden zugehen bzw. nah am Kunden sein, um vertriebliche Impulse für die Zeit nach Corona zu generieren

Für die Steuerung der Gesamtbank ist es neben dem Erhalt des operativen Betriebs wichtig, nun die zu erwartenden Effekte der Pandemie für relevante Kennzahlen bestmöglich abzuschätzen und auch Chancen in dem aktuellen Marktumfeld zu erkennen und zu nutzen.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Was sind wirkungsvolle Sofortmaßnahmen für Regionalbanken in der Gesamtbanksteuerung und im Treasury?

- Laufenden Geschäftsbetrieb organisieren: Sicherstellung des Geschäftsbetriebs (Abgabe der aufsichtlichen Meldungen, Risikoberichterstattung, (Eigen-)Handelsfähigkeit), regelmäßige Kommunikation/Information als Baustein der Risikokultur

- Auswirkungen auf GuV und Kennzahlen simulieren: Prüfung Kunden-/Eigengeschäftsportfolio sowie Parameter-/Kennzahlenset, Anpassung der Geschäfts-, Kapital- und Ergebnisplanung, Durchführung anlassbezogener Stresstests

- Maßnahmen zur Sicherstellung der wirtschaftlichen Stabilität ableiten: Ableitung und Bewertung von Maßnahmen zur Sicherstellung der wirtschaftlichen Stabilität (GuV, Kapital, Risiko, Liquidität) der Gesamtbank, Bewertung und Ergreifung von Chancen im aktuellen wirtschaftlichen und regulatorischen Umfeld

Für die Sicherstellung der Handlungsfähigkeit ist es zwingend erforderlich, die jetzt besonders relevanten Kernprozesse vollständig entsprechend dem Grundsatz „Funktionieren vor Optimieren“ zu digitalisieren. Nur so kann die Arbeit und (virtuelle) Zusammenarbeit der Mitarbeitenden teilweise weiterhin in den Räumlichkeiten der Banken vor Ort und aus dem Homeoffice heraus erfolgen.

Die größten Handlungsfelder liegen hierbei neben der Digitalisierung von Prozessen in der Organisation und Befähigung zur virtuellen Arbeit und Zusammenarbeit.

Was sind relevante Sofortmaßnahmen für Homeoffice und virtuelle Zusammenarbeit?

Die Schaffung der technischen Basis für das Arbeiten im Homeoffice setzt die Bereitstellung und schnelle Freischaltung von Tools (z. B. Skype, Zoom, GoToMeeting) voraus – ebenso wie die Klärung von Fragestellungen zur Flexibilisierung der Arbeitszeiten. Die Umsetzung der Sofortmaßnahmen sollte in zwei Wellen erfolgen:

- Handlungsfähigkeit kurzfristig gewährleisten: Schaffung von rechtlichen und technischen Voraussetzungen, damit Mitarbeitende von zu Hause arbeiten können

- Funktionieren im Krisenmodus: Ausgestaltung der Arbeit und Zusammenarbeit in virtuellen Teams, inkl. sauberer Umsetzung von regulatorischen und rechtlichen Anforderungen

Weiterführende Informationen zur Arbeit und Kollaboration von virtuellen Teams im Krisenmodus finden Sie hier:

Arbeit und Kollaboration von virtuellen Teams im Krisenmodus

Regionalbanken werden bei einem erfolgreichen Krisenmanagement und konsequenter Umsetzung von notwendigen Sofortmaßnahmen sowie dem Nutzen der Chancen gestärkt aus der Krise hervorgehen.

Banken können sich als „verlässlicher Partner und Kümmerer in der Krise“ bei ihren Kunden beweisen. Im krisengerüttelten Kreditgeschäft besteht die Möglichkeit, z. B. durch erhöhte Liniennutzung das Geschäft weiter auszubauen oder höhere Margen im Neukundengeschäft durchzusetzen.

Besonders attraktiv wird eine vermutlich steigende Wahrnehmung der digitalen Vertriebskompetenz durch Kunden sein. Regionalbanken können dieses Momentum nutzen, um digitale Vertriebskanäle dauerhaft bei ihren Kunden zu platzieren und sich als kompetenter Multikanalanbieter sowie innovativer Finanzdienstleister zu positionieren.

Innerhalb der Banken werden Mitarbeitende z. B. durch beschleunigte Kreditprozesse entlastet, (zwangsweise) zügig(-er) digital befähigt, und der Zusammenhalt in den Teams bzw. der Mannschaft wird mit der Mentalität des pragmatischen Anpackens gestärkt. Weitere Chancen liegen in der Etablierung der in jetzigen Zeiten erforderlichen höheren Entscheidungsgeschwindigkeit in vielen Häusern und dem Ausbau bzw. dem Erhalt von mehr Flexibilität und Anpassungsfähigkeit bei den Mitarbeitenden.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Regionalbanken: Vom Corona-Krisenmodus ins Normalgeschäft

Alle Banken sind getrieben von der Frage, wie es nach der Krise weitergeht. Dazu werden auf Basis volkswirtschaftlicher Rahmendaten die betriebswirtschaftlichen Auswirkungen für die Banken, bspw. durch die Erhöhung der Bewertungsergebnisse im Kredit- und Wertpapiergeschäft sowie die Veränderung von Ertragspotenzialen, bewertet und diskutiert. Zeitgleich werden Planungen überarbeitet, neue Szenarien gerechnet und mögliche Veränderungen sichtbar gemacht.

Neben den zu erwartenden negativen betriebswirtschaftlichen Auswirkungen werden jedoch auch Chancen im Kundengeschäft, Treasury und auf Kostenseite der Banken sichtbar. So ist im Kundengeschäft einerseits zwar mit einer sinkenden Bonität der Kunden zu rechnen, andererseits führt der steigende Bedarf an Krediten auch zu höheren Margen im variablen Geschäft.

Auch die sinkenden Cashflows vieler Kunden zahlen auf ein steigendes Kreditvolumen ein. Weiterhin ist damit zu rechnen, dass die sinkenden Zinsen am Markt zu positiven Kursgewinnen im Depot A vieler Banken führen. Aufgrund der aktuell „verordneten“ Substitution von physischer Präsenz in Filialen durch digitale Vertriebskanäle lassen sich Effizienzpotenziale in anderen Größenordnungen faktisch heben.

In Summe ist davon auszugehen, dass die betriebswirtschaftliche Basis in den Banken insgesamt geschwächt wird – wie eingangs erwähnt hängen die Auswirkungen der Corona-Krise von der Dauer des „Lockdown“ und dem damit verbundenen sukzessiven Hochfahren ab.

Wie geht es nach dem Managen der Corona-Krise weiter?

Nachdem das schrittweise, kontrollierte Hochfahren in der Wirtschaft erfolgt ist, Auswirkungen konkret bewertet sind und das Notfallmanagement sukzessive auf „normalen“ Geschäftsbetrieb umgestellt wurde, muss schnellstmöglich die strategische Weiterentwicklung und Umsetzung der Maßnahmen in den Banken wieder in den Fokus rücken.

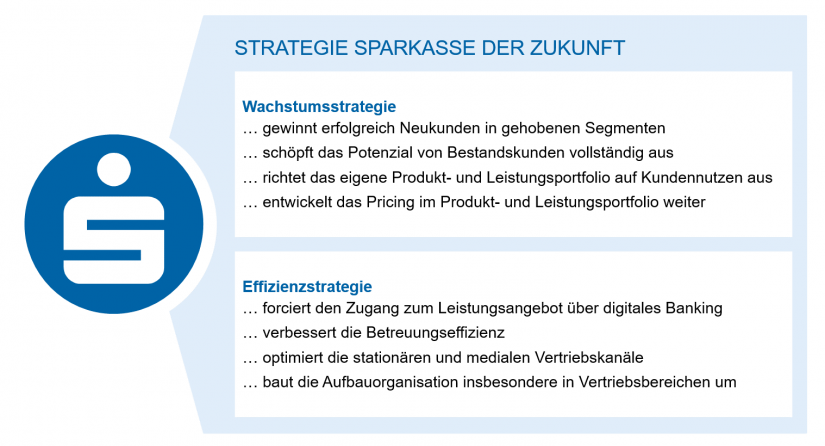

Die strategische Ausrichtung vieler Regionalbanken für den Vertrieb im Kundengeschäft stellt neben individuellen Themen insbesondere auf die zentralen Wachstums- und Effizienzthemen vor Corona ab.

Die grundsätzliche strategische Ausrichtung, die vor wenigen Wochen noch richtig war, wird auch nach Corona im Kern Bestand haben.

Die Wachstumsstrategie forciert z. B. weiterhin ein notwendiges Wachstum bei gewerblichen und privaten Kunden im Kredit- und Wertpapiergeschäft sowie die Ausrichtung eines mehrwertstiftenden Produktportfolios für den Kunden, inkl. Versicherungs- und Vorsorgeleistungen, und das Pricing von Produkten, Dienstleistungen und Services. Die Effizienzstrategie umfasst z. B. den Umbau der Vertriebsstrukturen, die weitergehende Verschlankung und umfassende Automatisierung von Prozessen, die Verlagerung von einzelnen Aufgaben auf den Kunden und setzt die stetige Digitalisierung im Gesamthaus voraus.

All diese Themen haben auch zukünftig eine enorme Bedeutung für die Weiterentwicklung und den Erhalt bzw. Ausbau der Wettbewerbsfähigkeit der Häuser und sind daher grundsätzlich weiterzuverfolgen. Beschlossene Maßnahmen zur Umsetzung der hausindividuellen Strategie müssen aber bezüglich erwarteter Ergebniseffekte (Kostenersparnis und/oder Ertragssteigerung) und deren zeitlicher Realisierung in der Mittelfristplanung überprüft werden. So lassen sich durch die Corona-Krise zum Teil die z. B. bereits identifizierten Effizienzpotenziale im Marktfolgebereich Kredit aktuell nicht wie geplant realisieren oder eingepreiste Ertragseffekte entlang der einzelnen Kundensegmente und Produkte nicht heben.

Andererseits ist auch das Timing für die Umsetzung von Maßnahmen zu überprüfen. Veränderungen an Vertriebsstrukturen lassen sich jedoch einfacher und unmittelbar umsetzen – das Fenster für die radikale Substitution von Filialen durch digitale Vertriebskanäle steht in den kommenden Monaten weit auf.

Mit Blick auf die gesamte Finanzdienstleistungsbranche wird sich durch die Corona-Krise der betriebswirtschaftliche Druck weiter erhöhen. Konsolidierungsprozesse werden insbesondere dann weiter an Dynamik gewinnen, wenn die Geschäftsmodelle der Banken „stand-alone“ nicht tragen.

Gestärkt in die Zukunft nach der Corona-Pandemie gehen

Die Corona-Krise stellt Regionalbanken vor noch nie da gewesene Herausforderungen. In einem ersten Schritt gilt es daher, ein pragmatisches Krisenmanagement durchzuführen sowie Sofortmaßnahmen zur Stabilisierung des Kundengeschäfts zu etablieren und zu professionalisieren. In einem zweiten Schritt, auf Basis der tatsächlichen Auswirkungen und Ergebnisse, sind die strategischen Handlungsmaßnahmen in den Banken operativ zu bewerten und ggf. zu adjustieren.

Regionalbanken müssen die Chance nutzen, sich auch in der Krise als Partner der Kunden zu beweisen, mit positiven Veränderungen aus der Krise hervorzugehen sowie eine Änderung des Mindset auch über die Krise hinaus zu bewahren. Dazu gehören die Nutzung von neuen Geschäftsopportunitäten, die Weiterführung der großen Fortschritte in Richtung Digitalisierung und Agilität, aber auch das Leben einer neuen vertrieblichen digitalen Stärke.

Neben den Autorinnen und Autoren stehen Ihnen weitere zeb-Ansprechpersonen gerne zur Verfügung:

- Firmenkundengeschäft: Marion Pfaller, Tobias Schnitzler

- Privatkundengeschäft: Dr. Hans-Jörg Kuttler, Martin Seidenberg

- Geschäftsbetrieb: Michael Kühnelt, Christoph Wienert

- Virtuelle Zusammenarbeit/Arbeitsmethoden: Martin Fürst, Prof. Dr. Joachim Paul Hasebrook

In unsicheren Zeiten ist es wichtiger denn je, dass Finanzdienstleister gute Partner ihrer Kunden bleiben und sich als Teil der Lösung präsentieren. Weitere Informationen hierzu finden Sie hier.