Wertpapiermärkte reagierten auf die COVID-19-Pandemie

Die Wertpapiermärkte reagierten auf die COVID-19-Pandemie zu Beginn mit einem heftigen Absturz, konnten sich aber kurzfristig wieder erholen, sodass sich bisher kein struktureller Einfluss auf das Private Banking Geschäft erkennen ließ. Vielmehr wurde deutlich, dass altbekannte Probleme im Wertpapiergeschäft, im Pricing und bei der Digitalisierung nach wie vor nicht ausreichend adressiert wurden. Unsere Studienanalyse zeigt, dass das starke Asset-under-Management-Wachstum der vergangen Jahre nicht monetarisiert werden konnte.

Marktanalyse: weiterhin sinkende Ergebnisse trotz wachsendem Markt

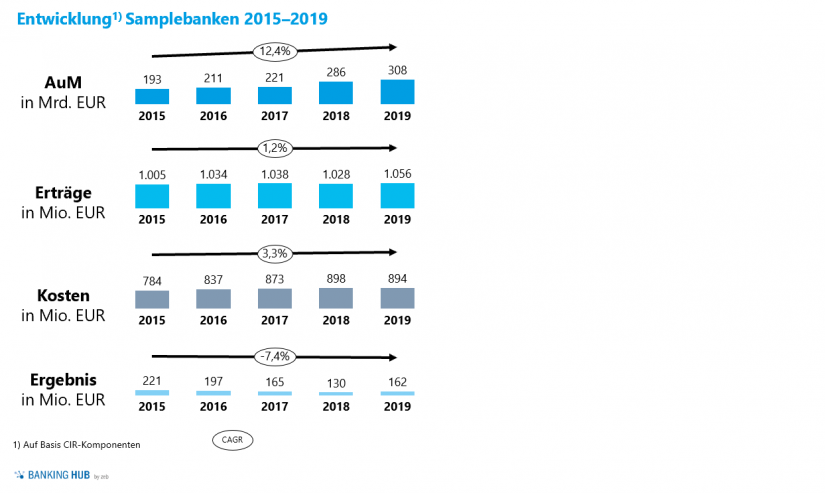

Im Private Banking Markt wurde im Sample aus zehn Private-Banking-Anbietern mit einem Volumen von 308 Milliarden EUR Assets-under-Management (AuM) analysiert, was etwa einem Viertel des deutschen Gesamtmarkts entspricht. Obwohl die AuM von 2015 bis 2019 um jährlich 12 % gewachsen sind, konnten die Private-Banking-Anbieter dieses Wachstum nicht monetarisieren. Während die Erträge um 1,2 % p. a. stiegen, ergab sich ein Anstieg der Kosten um 3,3 % p. a., sodass die Gewinnmargen unseres Samples zwischen 2015 und 2019 von 11 auf 5 Basispunkte sanken.

Angesichts aktueller gesamtwirtschaftlicher Entwicklungen ist auch weiterhin mit einer angespannten Ergebnissituation zu rechnen. Es gilt also, trotz anhaltendem Wettbewerbsdruck die Preisdurchsetzung zu verbessern und damit die notwendigen Ertragssteigerungen herbeizuführen oder alternativ Kostensenkungen einzuleiten.

Fünf Fokusthemen und Handlungsansätze für eine solide Private Banking Zukunft

Fünf Fokusthemen stellen zentrale Herausforderungen im Private Banking Markt Deutschland dar: der Ausbau des digitalen Angebots, die Einbindung der Erbengeneration, die Verbesserung des Pricings, der Umgang mit dem Wertpapierfokus sowie die Nutzung von Chancen bei ESG-Investments:

Digitalisierung: Endkundenperspektive für neue Geschäftsmodelle entscheidend

COVID-19 wirkt wie in vielen Branchen auch im Private Banking als Katalysator für die Digitalisierung. Unsere Studie zeigt jedoch, dass viele Anbieter die digitale Transformation überwiegend mit Prozessautomatisierung oder digitalen Tools in Verbindung bringen. Damit diese kundenorientiert eingesetzt werden können und einen Mehrwert stiften, darf die Schulung von digitalen Skills der Mitarbeitenden nicht außer Acht gelassen werden. Ein/-e Private Banking Berater/-in sollte schließlich digitaler arbeiten und auch über digitale Kanäle Kontakt zu den Kunden halten.

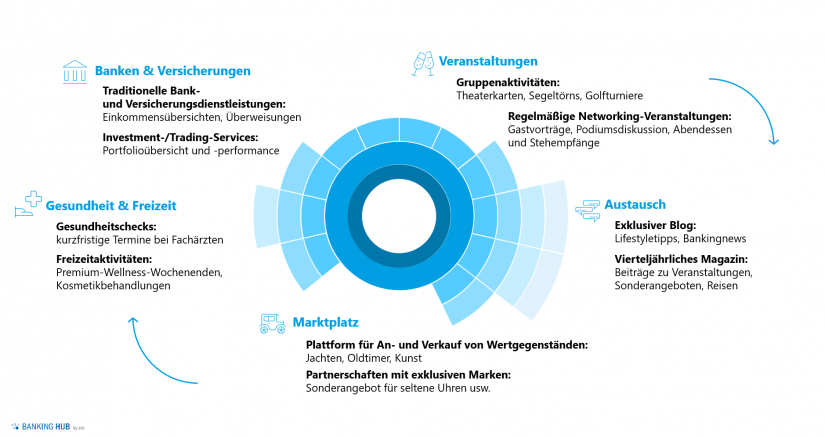

Bei Digitalisierungsinitiativen sollte nicht nur das bestehende Betriebsmodell optimiert werden, vielmehr sind neue Geschäftsmodelle in Betracht zu ziehen. Der Einbezug der Endkundenperspektive ist dabei erfolgsentscheidend. Private Banking Kunden haben aufgrund ihrer komplexen Vermögensstruktur andere Erwartungen und Bedürfnisse als Retailkunden. Es reicht daher nicht, Retailbanking-Konzepte 1:1 auf das Private Banking zu übertragen. Vielmehr braucht es neue Ideen, um das eigene Geschäftsmodell digital weiterzuentwickeln und auf die anspruchsvolle Zielgruppe des Private Banking auszurichten. So könnte beispielsweise der Aufbau einer Plattform für exklusive Produkte und Dienstleistungen eine sinnvolle Erweiterung des aktuellen Geschäftsmodells sein.

Erbengeneration: Langfristige Beziehungen im Private Banking aufbauen

Ein Drittel aller vermögenden Kunden in Deutschland hat seinen Wohlstand geerbt. Das Geldvermögen der Deutschen, das sie zwischen 2015 und 2024 an ihre Erben weitergeben werden, wird auf 1,4 Billionen EUR geschätzt. Die Gewinnung der Erben als neue Kundengruppe und der Erhalt der Erbschaftsmasse bietet daher großes Potenzial und gleichzeitig auch das Risiko des Verlusts einer etablierten Kundenbeziehung bei Nichtadressierung.

Kundenberater/-innen sollten den Punkt Erbschaft möglichst früh in ihren Kundengesprächen thematisieren und eine langfristige Beziehung zu den Erben aufbauen. Beispiele dafür könnten sein: Investitionssparpläne für Jugendliche oder ein Depot mit Finanzworkshop für Studierende. Dadurch erhöhen sich die Chancen, die Erbengeneration langfristig zu binden und eine Abwanderung zu verhindern. Wer erstmals beim Eintritt des Erbfalls die Erbengeneration anspricht, kann kein Vertrauensverhältnis erwarten. Es empfiehlt sich daher, frühzeitig als „Kümmerer“ aufzutreten.

Pricing: Nachhaltige Optimierung im Private Banking

„Wenn ein Berater oder eine Beraterin gut ist und einen Mehrwert bringt, darf er oder sie auch etwas kosten!“ – das bestätigen Private Banking Kunden in den zeb.client interviews. Diese Kunden sind oftmals Unternehmer/-innen, und gerade diese Zielgruppe ist bereit, für eine gute Leistung einen entsprechenden Preis zu zahlen. Die teilweise vorhandenen Schwächen im Pricing gründen sich insbesondere darauf, dass Private Banking Anbieter ihre Kundenberater/-innen oft primär durch neues Asset-under-Management-Volumen incentivieren. Kundenberater/-innen gewähren daher oftmals hohe Sonderkonditionen, um Neukunden zu gewinnen. Das wäre grundsätzlich kein Problem, wenn später eine Preisanpassung erfolgen würde. Es zeig sich jedoch, dass nur 28 % der Private Banking Anbieter Sonderkonditionen und die daraus resultierende Rentabilität regelmäßig und systematisch analysieren.

Um das Pricing nachhaltig zu optimieren, sollten Tools eingesetzt werden, die die Erträge simulieren und ein regelmäßiges Reporting ermöglichen. Gleichzeitig lohnt sich die Investition in die Weiterbildung der Kundenberaterinnen und -berater, um insbesondere deren Verhandlungsfähigkeiten zu stärken.

Wertpapierfokus: Proaktives Vorgehen gefordert

Im Bereich der Wertpapieranlageberatung werden Private Banking Anbieter oftmals ihrem Qualitätsanspruch nicht gerecht; die Performance bleibt hinter dem Markt zurück. Die durchschnittliche Performance aktiver Fonds aus den von uns untersuchten Instituten liegt mit 0,3 % p. a. deutlich unter der Benchmark bestehender passiver ETFs (3,1 % p. a.). Die Kosten sind mit 1,7 % p. a. im Verhältnis zur erzielten Rendite sehr hoch. Daher sollten Private Banking Anbieter ihr Asset-Management verbessern, um wettbewerbsfähig zu bleiben. Ein Ansatz wäre die Entwicklung eines neuen Erlösmodells durch die Kombination von klassischem Vertrieb mit passiven Ansätzen unter Verwendung eines Robo Advisor. Dadurch ließen sich die Kosten aus Kundensicht senken und die Attraktivität des Wertpapiergeschäfts steigern.

Geldanlagen machen gemäß einer aktuellen Statistik des DIW lediglich 14 % des Gesamtvermögens von Private Banking Kunden aus, während ein Großteil des Vermögens in Immobilien (43 %) gebunden ist. Um Kundenbedürfnisse zu erfüllen und Ertragspotenziale zu heben, wäre eine Verbreiterung des Beratungs-, Vertriebs- und Unterstützungsfokus durch proaktive Ansprache von Immobilieninvestments sinnvoll.

ESG-Investments: Positionierung als Vorreiter im Private Banking

„Environmental Social & Governance (ESG)“-Investments stehen für umwelt- & sozialbewusste Investments mit nachhaltiger Unternehmensführung. Diese Form der Investitionsmöglichkeit ist in Europa von 2012 bis 2018 um 12 % p. a. gewachsen. Zeitgleich hat sich der Anteil der nachhaltigkeitsaffinen Zielgruppe seit 2014 verdreifacht.

Nachhaltigkeit ist in der Breite der Bevölkerung angekommen. Für die Private Banking Anbieter eignen sich ESG-Investments zur Differenzierung vom Wettbewerb. Die Positionierung als nachhaltiger ESG-Vorreiter spricht eine wachsende Zielgruppe an und bietet zusätzliche Ertragspotenziale durch neue Kunden(-gruppen), die eine höhere Zahlungsbereitschaft für ESG-Produkte mitbringen.

Fazit Private Banking Studie 2020

In Deutschland wächst der Private Banking Markt weiterhin mit einer AuM-Entwicklung von etwa 12 Prozent jährlich. Dennoch zeigen Erträge der Anbieter nur sehr geringe Wachstumsraten. Ferner besteht die größte Herausforderung darin – trotz anhaltendem Wettbewerbsdruck – die Preisdurchsetzung zu verbessern und die notwendigen Ertragssteigerungen herbeizuführen.

Private-Banking-Anbieter sollten ihren starken Wertpapierfokus überdenken, denn Geldanlagen machen nur ca. 15 Prozent des Gesamtvermögens ihrer Zielkunden aus. Um die Beratungsqualität zu erhöhen, ist eine 360-Grad-Sicht auf das Gesamtvermögen ratsam. Im Bereich Environmental, Social & Governance (ESG) liegt für Anbieter eine Chance, zu wachsen und sich vom Wettbewerb zu differenzieren. Zu guter Letzt sollten die Themen „Erben“ und „Nachfolge“ keine Tabus darstellen.

Studien zum Private Banking Markt 2020

Unsere „Private Banking Studien 2020“ können Sie in unserem neuen Shop-Bereich HUB+ erwerben.

Zu den Private Banking Studien 2020 im Downloadbereich