Marktanalyse: sinkende Gewinnmarge und starke Abhängigkeit vom AuM-Wachstum

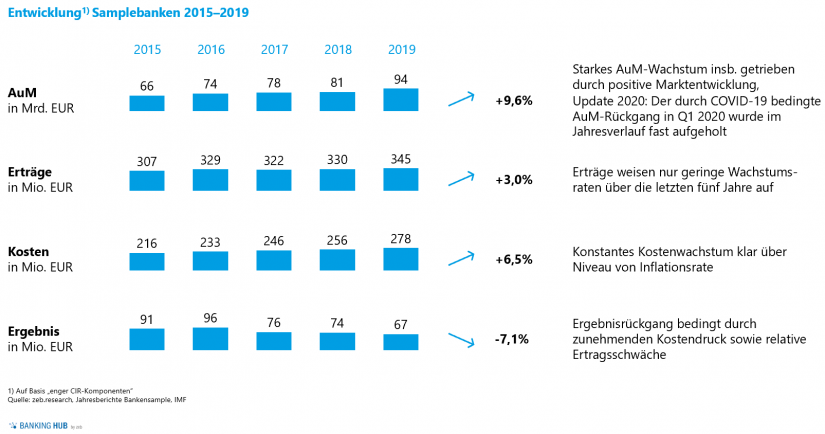

Auf den ersten Blick sieht der Private-Banking-Markt in Österreich solide aus. Von 2015 bis 2019 verzeichneten die von zeb untersuchten Institute ein Wachstum von 9,6 Prozent pro Jahr bei den Assets under Management. Die durchschnittliche Gewinnmarge dürfte jedoch Sorgenfalten auf den Stirnen der Vorstände hervorrufen, denn diese ist im selben Zeitraum von 14 auf 8 Basispunkte gesunken. Die Private Banking Studie Österreich offenbart auch eine zu starke Abhängigkeit der Banken vom AuM-Wachstum – verbunden mit einem Preiskampf, der unter dem Strich die gesamte Branche schwächt.

Positionierungsmöglichkeiten bieten die vermehrte Konzentration auf die nächste Kundengeneration, auf Kunden fokussierte, digital aufgeladene Angebote, ein klares Bekenntnis zum Thema Nachhaltigkeit und „ESG-Investments“ sowie eine intelligente Pricingstrategie – abseits der noch stark vorherrschenden Sonderkonditionen. Auch hier bietet der österreichische Markt Chancen, denn in allen Segmenten steigt die Anzahl der Kunden. Bei Bestandskunden ergeben sich ebenfalls Ansatzpunkte, um die Gewinnmarge zu optimieren.

Fokus im Private Banking auf die nächste Kundengeneration und die Digitalisierung

Durch aktuelle Herausforderungen rund um die COVID-19-Krise rückt für viele Menschen die eigene Endlichkeit vermehrt ins Zentrum des Bewusstseins. Für Private-Banking-Anbieter ist diese Entwicklung Auftrag und Herausforderung zugleich: Zum einen haben Kundenberaterinnen und -berater die Möglichkeit, früh auf potenzielle Vermögensnachfolgerinnen und -nachfolger zuzugehen und diese für sich zu gewinnen.

Zum anderen unterscheiden sich die Anforderungen der Erbengeneration häufig stark von denen der älteren Generation. Entsprechend sollten Private-Banking-Anbieter Schritte einleiten, um eine Beziehung zu den Erben aufzubauen und einen erfolgreichen Vermögensübergang zu ermöglichen. Dies lässt sich auch mit maßgeschneiderten Angeboten für Produkte und Dienstleistungen verbinden. Gelegenheiten hierfür ergeben sich in jeder Lebensphase.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Zeitgleich müssen Private-Banking-Anbieter ihr Angebot „digital aufladen“. Um die „Herausforderung Digitalisierung“ in Zukunft erfolgreicher angehen zu können, ist auf verschiedene Faktoren zu achten: Zum einen sollten der funktionale Mehrwert gegeben und die strategische Umsetzung gut geplant sein – „just do something digital“ hat sich für viele Initiativen im Private Banking als irreführender Ansatz erwiesen.

Zum anderen sollte der Kunde mit seinen Wünschen und Erwartungen an erster Stelle stehen, dies erhöht die Chance auf eine erfolgreiche Umsetzung im beratungs- und betreuungsintensiven Private Banking. Weiterhin hängt der Erfolg einer Digitalisierungsinitiative auch stark von der Zusammenarbeit zwischen Management, IT und Kundenbetreuung ab.

Studien zum Private Banking Markt 2020

Unsere „Private Banking Studien 2020“ können Sie in unserem neuen Shop-Bereich HUB+ erwerben.

Zu den Private Banking Studien 2020 im Downloadbereich

Private Banking Studie zeigt große Chance in Nachhaltigkeit und Pricing auf

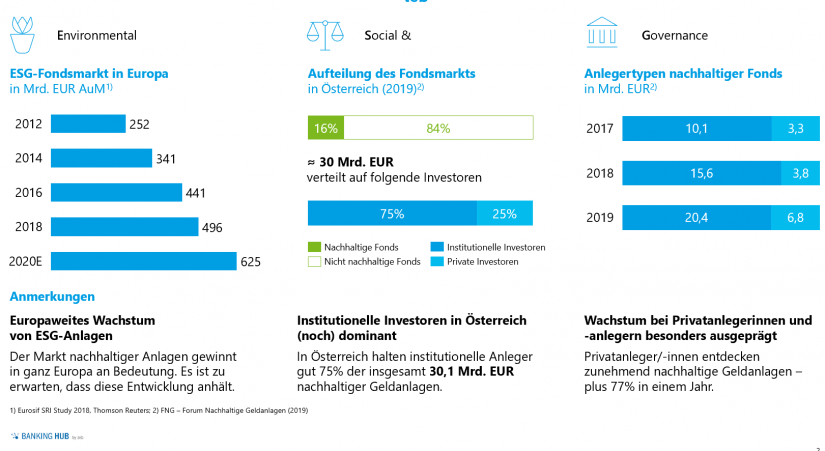

In der nachhaltigen Ausrichtung des Instituts liegt für Private-Banking-Anbieter eine Chance zu wachsen und sich Alleinstellungsmerkmale zu erarbeiten. So steigt laut Private Banking Studie Österreich das Volumen nachhaltiger Fonds im EU-Schnitt um 12 Prozent p. a.

Zu den Käuferinnen und Käufern nachhaltiger Geldanlagen zählen sowohl professionelle Anlegerinnen und Anleger als auch Privatkunden. Die initialen Beobachtungen, warum viele Anleger/-innen (noch) keine ESG-Anlagen besitzen, sind vielfältig.

Die Private Banking Studie Österreich offenbart, dass während nur ein geringer Anteil aufgrund von Performancefaktoren wie Unsicherheit oder zu geringer Rendite auf den Kauf von ESG-Anlagen verzichtet, ist die mangelnde Kenntnis des Begriffs bzw. zu wenig Wissen über diese Art von Investments der mit Abstand stärkste Faktor. Hier könnten Private-Banking-Anbieter mit fundierter Beratung punkten.

ESG-Investments sind auch geeignet, um sich von Wettbewerbern abzusetzen. Warum sich nicht als nachhaltige Privatbank positionieren und damit ein Branchenvorreiter sein? Allerdings: Wer konsequent auf nachhaltige Produkte setzt, könnte natürlich auf den Verkauf bestimmter nicht grüner Instrumente verzichten. Aber auch wer weiterhin klassische Produkte anbieten will, kann nachhaltiges Anlage-Know-how sehr gut als Differenzierungsmerkmal für sich nutzen.

Gepaart mit der richtigen Preissetzung ist dies sowohl für Kunden als auch für Banken nachhaltig. Hierfür empfiehlt sich die Einführung eines Preiscontrollings. Durch die Implementierung eines Reportingtools erhalten Banken einen Überblick über Sonderkonditionen, Preisgestaltung und Profitabilität sowie entsprechende Analysen zur Steuerung der Beraterinnen und Berater.

Auch ein Vertriebscoaching kann sinnvoll sein, damit Kundenbetreuerinnen und -betreuer ermutigt werden, ein Kundengespräch so zu führen, dass Preise konstruktiv nachjustiert werden können. Dort, wo der Kunde einen echten Mehrwert bekommt, lassen sich auch die Preise anheben.

Nehmen Sie jetzt Kontakt mit uns für weitere Informationen zur Studie auf!